来源:市值观察(ID:shizhiguancha),作者:市值观察,

自2021年白酒等消费赛道见顶以来,公募“消费一哥”刘彦春走下神坛,并陷入了职业生涯的“二次危机”。

而近段时间随着疫情管控放开,相关消费类公司股价走出了一波反弹。据Wind数据,截至12月29日,整个食品指数自10月底低点以来反弹14.7%,白酒指数达34.1%,重仓消费的明星基金普遍回血。

2023年,消费复苏已成定局,刘彦春能否卷土重来?

01 中年再遇坎

千亿顶流刘彦春业绩也遭遇了滑铁卢。

在刘彦春的6只在管产品中,跌幅最大的是景顺长城集英两年定开,近2年业绩下跌了29.44%,排名在后15%,并跑输同期偏股型基金和沪深300。

代表作长城新兴成长和长城鼎益也难逃一劫。同期净值分别下降20.41%和19.64%。管理规模也随着业绩的萎靡不断缩水,自2021年2季度的1163亿降至今年3季度的758.85亿,缩水超400亿,下降幅度达34.75%。

业绩不断跌落,老将刘彦春也正面临中年的二次大考。

作为基金经理圈的“老人”,刘彦春可谓久经沙场,大器晚成。在前10年基金经理职业生涯中,刘彦春业绩惨淡且毫无亮点。对于一个年过40的基金经理,如果再不能证明自己,被无数精英后浪拍在沙滩上是迟早之事。

这也是刘彦春不惑之年的第一道坎。

2017年,刘彦春痛定思痛,决定对自己的投资持仓做一次全面大手术。

以长城新兴成长为例,由以往的广撒网变为重仓出击少数行业,白酒、养殖等消费股成为了刘彦春的重点狙击对象,并凭借白酒一战封神。到了2019年刘彦春正式“起飞”,当年净值大涨72.2%,2020年更是涨超80%。

刘彦春操作果断,建仓清仓从不拖泥带水,是典型的“波段”高手。

如格力电器,2017年1季度成为基金第9大重仓股,持股从170.48万一路增长至2019年2季度的1050万,直到2020年2季度完全清仓,彼时格力股价正值50元以上的高位区域。按格力电器季度收盘价计算,区间涨幅高达152.9%。

又如猪肉股,堪称刘彦春的经典一战。从2017年3季度首次重仓牧原,到2018年2季度温氏成为第一大重仓股,再到2020年2季度二者消失在前15大持仓序列,号称史上最强猪周期行情被刘彦春全盘吃下。

而总结刘彦春近年来的业绩滑坡,外界普遍认为是其仓位过重导致没能躲过白酒股的集体下跌。但这只是表象,更深处的根源在于,刘彦春不再如以往那般去择时操作了。

02 不再择时

刘彦春没有择时能力吗?

显然不是,此前犀利的操作足以证明其实力。更多的原因或许是在于规模,千亿量级下刘彦春更加追求收益的稳健性,更着眼于长远。

毫无疑问,这种策略更倾向于巴菲特式的价投理念。但硬币的另一面,则需要承担更多价格波动风险。

对此刘彦春表示,多数人包括自己可能并不具备择时能力,只有选择承受波动,才能享受高回报。

而在具体实操过程中,也体现了其矛盾的一面。仍尝试过择时但效果并不理想,最终彻底转向不择时策略。

如贵州茅台,择时不当致使加仓在高位,拖累净值。2019年3季度贵州茅台成为基金第一重仓股,持股数量达134.95万,此后的一段时间,刘彦春边涨边卖,至2020年2季度持仓数量降至107万。

但彼时贵州茅台股价涨势过于迅猛,刘彦春减仓后股价不仅未作调整,反而屡创新高。整个2季度涨幅达35.03%,创下2019年下半年来单季最高涨幅。

“踏空”后刘彦春决定再度加仓,即便在2021年1季度贵州茅台达到2627.88元的顶峰时,加仓仍未停止。到2021年3季度,持仓已达291.34万股,持仓市值高达53.31亿。

而此时贵州茅台已由高点跌落,区间最大跌幅超40%。此后刘彦春虽然对贵州茅台有所减仓,但到今年3季度仍持有201.88万股。其他白酒股操作路数也大致如此。

如果说刘彦春对白酒尚有择时想法,但对医药就彻底变成了价投派,甚至还有高位接盘之嫌。

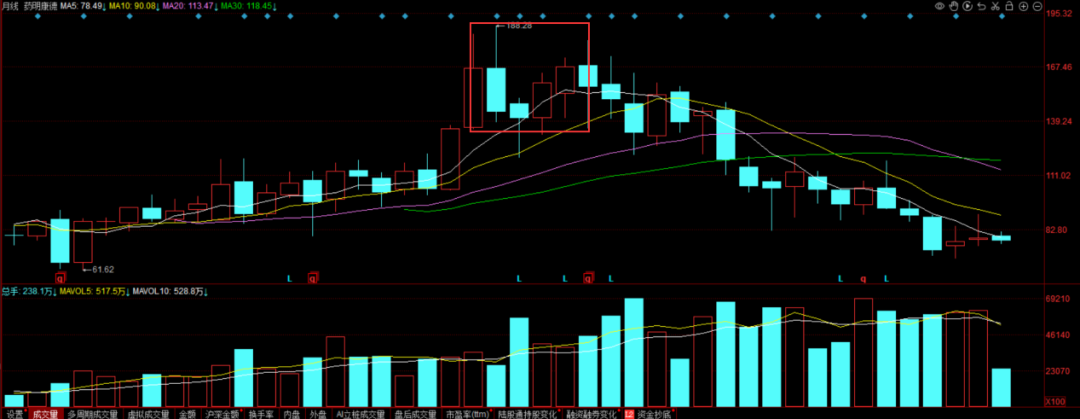

如药明康德。2021年1季度刘彦春大幅加仓1700万股药明康德,总持仓高达2500万股,占基金净值的7.06%。彼时药明康德也进入最后冲刺时刻,股价达到了188.28元的最高峰。到了2季度,随着刘彦春在一轮反弹中再次加仓500万股,药明康德也开启了慢慢熊途,其所持仓位至今也未有变动。

截至2022年10月,药明康德创出新低67.2元,股价最大跌幅达64.31%,刘彦春显然已被套牢。

从结果看,刘彦春对药明康德的这笔投资是失败的。高位加仓,回落不减仓致使亏损加大,且不论药明康德后期的投资价值,短期股价的下跌已明显拖累了净值。

▲注:方框为药明康德建仓区

而类似药明康德的操作也不是个例,“死扛”的还有中国中免、海康威视、海大集团等。这些股中间都有盈利,但没及时撤出导致盈利大幅回吐。

回头来看,如果刘彦春一直延续此前犀利的择时操作手法,或许结果又会不一样。

03 还能翻身吗?

同张坤、谢治宇一样,刘彦春也排斥高估值。

他曾在2021年基金中报中作出这样的表达,“阶段性混乱过后,一切总会回归常态,我们仍然需要关注美联储流动性回收节奏,利率和汇率的波动可能会对市场整体,特别是高估值领域造成一定冲击。”

但在具体操作上却又是另一番景象。

2021年前白酒板块就已历经多年上涨,在估值上也早已不同往日。

此前白酒板块估值普遍在30倍以下,2020年后行业估值大幅飙升,到2021年1季度最高曾达到70倍,此时刘彦春依旧处在加仓档口。

医药行业同样如此。2020年后医疗服务估值均在80倍以上,在2021年1季度一度达到173倍。在2021年刘彦春对药明康德大幅加仓时估值就已经处在高位区域,而在低迷时药明康德估值还不足40倍。

综合来看,刘彦春对高估值的厌恶十分耐人寻味。

对此刘彦春在2020年9月曾做过说明:估值虽然不便宜,但市场仍有机会。表明刘彦春彼时也意识到了估值问题。

在2021年6月谈及白酒行情时,刘彦春也表示,白酒行业信用收缩的最快阶段已过,头部酒企已见到了投资价值。

这或许就是刘彦春坚持高位加仓的理由。对于新能源等高热度品种不参与,对自己能力圈范围内品种的高估值会适当容忍。

同时,刘彦春还面临投资范围不断收窄的境况。随着基金规模的暴增,中小盘个股对净值拉动作用越来越弱,只能集中在大盘股。在各热门赛道普遍高估的状态下,“下一个白酒”难觅。对此刘彦春将目光瞄准了有价值洼地之称的港股上。

其旗下两只基金绩优成长和长城集英自2020年开始便不断加配港股,仓位基本保持在20%以上,主要配置互联网龙头、医药等。但港股近年来的走势让两只基金近两年业绩排名大幅靠后,且均跑输沪深300。

另外,与葛兰医学物理学的理工科复合背景不同,管理学出身的刘彦春,想通过打破能力圈实现“换道超车”,则需要付出更高的时间成本。因此其只能将精力集中在更为熟悉的消费领域,这或许也是刘彦春作为千亿量级管理人的无奈,只能寄希望于“等风来”。

对于未来,刘彦春并不悲观。在景顺新兴成长2022年中报中,他认为未来在疫情得到控制后,经济将复苏,企业业绩将转好,资本市场估值会继续扩张。

而事实的确如刘彦春料想。当前疫情已成为过去时,消费复苏预期拉满。从刘彦春持仓来看,主要以白酒、免税等受疫情影响较大的行业为主。同时白酒在经历了11月前的一轮下跌后,估值也进入了合理范围。

展望2023年,消费复苏已成定局,“消费一哥”刘彦春则有机会走出阴霾,化解他的“中年二次危机”。