来源:融中财经(ID:thecapital),作者:栀子

中国投资人对东南亚的兴趣似乎从狂热到冷静,不过短短一年。

过去十年,中国投资人在东南亚砸了近168亿美元,除了BATJ等互联网巨头,包括高瓴资本、鼎晖投资、春华资本、顺为资本、真格基金、启明创投、祥峰资本、博裕资本、五源资本等各类财投、战投等多种力量纷纷涌入东南亚。

然而前不久,一则“京东印度尼西亚官网将要从2023年2月15日起停止接受用户订单,并于3月31日停止所有服务”消息引发关注。在此前,京东泰国电商也发布类似关停服务公告。曾经,在投资人和企业家眼中东南亚是最好的“Copy”对象,将中国已被验证过的模式复制到链条更底端的国家与地区,比如印度、东南亚,试图找到新的蓝海和第二生命曲线。

目前,字节跳动、腾讯、阿里巴巴、华为在内的多家中国科技公司,都已经在以新加坡为代表的东南亚地区摆兵布阵。而且东南亚的主要6国也都有着发展经济的迫切需求,并先后放宽了入境要求。其中,新加坡更是想要抓住眼下这个特殊的时机,以便在全球拥有更重要的金融地位,给创业者和投资人都提供了诸多在国内甚至欧美市场都不具备的便利。

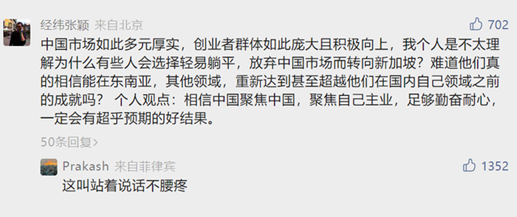

去年,国内一半以上的投资人与头部企业家几乎都去到了新加坡。经纬中国张颖就曾表示过,他并不能理解一些投资人放弃国内市场、转投新加坡的动机,因为中国的市场体量已经足够他们一展身手。

如今,随着东南亚地区基础设施建设的完善,互联网渗透率逐步提升,水土不服的症状似乎逐渐显现。那么,对于中国企业和投资人,东南亚到底还值不值的投资?出海东南亚,究竟是机会还是陷阱?从大厂业务的收缩到资本的全面“撤离”or“All in”,这之间到底需要多少时间?

01 大厂“撤离”只是第一步

与中国相比,东南亚国家部分经济落后,劳动力成本低,而且这些国家以税收优惠政策吸引外资企业。比如为吸引外商投资,泰国政府允许通过申请的外资企业100%持股泰国公司,并豁免所得税15年。所以,自2008年金融危机,大量外资企业纷纷将工厂迁往东南亚。

仅2022年,索尼、戴森、台积电等大型跨国企业也在新加坡设立亚洲总部,蔚来甚至还在新加坡交易所敲钟上市。京东出海最早可以追溯到2014年,先是与印度尼西亚最大投资公司 Provident Capital 合资成立京东印尼站,创办电商平台 JD.ID,此后又注资印尼电商 Tokopedia、越南电商平台Tiki,与泰国零售集团 Central Group 成立电商合资公司 JD Central。

不过,东南亚的生产劳动力成本虽然低,但其他成本并不低。如越南和缅甸的电力设施和能源供应非常落后,越南一直在从中国进口电力。对于工厂来说,电力不足是无法忍受的。再比如,落后的交通状况降低了物流效率,京东在泰国、印度尼西亚建立海外仓时,运输效率就大打折扣,当然,中通快递和百世快递自建分拨中心时同样举步维艰。

尽管京东此次很快对关站消息进行回应,表示将在收缩东南亚本地电商的同时,集中资源投入到包括东南亚在内的跨境供应链基础设施。但早在去年就频繁传京东印尼裁员消息,如今站点关闭,不得不说,京东的东南亚电商业务或进入发展瓶颈。

东南亚看似整体市场规模大,但各国市场本质是分裂和区隔的。印尼、泰国、马来西亚、越南、菲律宾都有各自的文化、语言和习俗。即使是同一个国家,内部也极为分散。这种复杂的人文环境,注定了这里的平台很难一家独大。

与京东电商业务类似的还有SHEIN,中国最神秘的跨境巨头之一,早在2018年就瞄准东南亚。2022年4月,SHEIN以1000亿美元的估值一鸣惊人,这个数值超过了H&M和ZARA市值总和,在全球初创公司排行榜中仅次于字节跳动和SpaceX。但是,最新消息称,目前Shein正在洽谈至多30亿美元的融资,不到一年时间,估值下跌至640亿美元,缩水三分之一。现有投资者包括阿布扎比主权财富基金Mubadala、红杉中国、泛大西洋集团等。

不过,有业内人士向记者透露,“SHEIN实际在谈的估可能比640亿还低”。而估值下滑的原因除了之前确实太高,其在欧美市场的业绩下降、竞争加剧也有影响。

根据媒体报道,过去一年,SHEIN长期被设计版权、环境治理等负面新闻缠身,同时为应对ESG审查压力,提高了原材料成本,销售端商品价格也随之上涨,引发消费者不满。而另一方面,美国Temu也在不断对SHEIN员工和供应商“挖脚”。但不得不说,SHEIN也正在遭遇着“水土不服”,由此东南亚反而成为其寄予众望重点发展的区域之一。

“今天来看,很多企业的海外业绩其实是不及预期的。一定程度上,本地化进程不彻底。”星纳赫投资人Jacky告诉记者,“许多中国企业不了解当地市场,很难立足,包括成本上升、难以找到合格员工和分销商等问题难以解决。”

由于文化不同,创始团队难磨合问题也是很多东南亚项目所面临的难题。很多时候,中国企业不得不依赖当地的专业知识,但由于缺乏落地经验和文化差异,整个公司的决策权和执行力无法很好的平衡,很难从零开始扎根于一个地区。比如,中国公司希望员工能高度投入工作,但在印度尼西亚、菲律宾和泰国,员工可能更喜欢工作与生活保持不同的平衡。

如今,在全球投资圈已经有一个新共识——看好中国创业者。Jacky表示,“投资东南亚,首先要确定好投资品类,其次是要反向找人。但是,最难的就是在1号位创始人选到位之后,对中层管理团队的搭建才是最耗费时间和精力的环节。”

东南亚是一个分散的市场,至少有13种官方语言,还不包括方言和小众地区语言,每个国家都有不同的政治、文化和监管规定,想要在这里创业和投资,存在相当大挑战,要做到本地化,首当其冲的就是要与当地合作伙伴达成共识。

02 VC突围东南亚,消费或是唯一的机会

回顾近十年风险投资市场动态,尽管受全球宏观经济下行影响,东南亚却成为最受瞩目的新兴市场之一。

据越海资本统计,2022年东南亚风险投资的数量超过650笔交易,总金额近100亿美元,较2020年有显著提升,年度单笔投资金额约1,839万美元,呈上升趋势,尤其在pre-A及A轮等早期项目。其中,东南亚各国的投融资中,新加坡、印尼合计占据约70%的风投份额,社交电商、快送电商、电商SaaS服务、电商品牌聚合是最为“吸金”的企业类型。

相关机构预计,东南亚处于高速增长期,红利窗口预计会持续2-3年。这让熟悉并掌握中国互联网行业打法的创业者们,迫不及待想来到这里施展拳脚。

Jacky告诉记者,“在全球面临新冠疫情反复、局部政治动荡、经济发展曲折的情况下,东南亚是当今世界少有的宏观经济仍快速增长的地区,享有年轻化的人口结构红利。”

首先,人口红利和互联网红利。东南亚整体人口达6.5亿,且中产阶级数量不断增长。仅新加坡+马来西亚+菲律宾+印度尼西亚+泰国+越南就超过3.5亿在线用户,意味着东南亚人口超过50%的互联网渗透率。而且年轻人居多,像印尼,30岁以下用户超过50%,其中女性消费群体占比极高。

尤其过去几年,大量美元基金和互联网巨头将大量资金投入到基础设施、TMT领域,SEA电商发展迅速,年增长率持续保持2位数,Lazada,Tokopedia等平台均为东南亚地区的电商头部玩家,而以TikTok为首的直播电商对既有电商行业格局带来冲击,为行业带来了二次高速增长,也带来了巨大的投资与创业机会。

其次,资本的机会。近两年,受到疫情以及国际环境等因素影响,亚太区基金对投资中国的态度其实是比较谨慎的,很多基金在周期内需快速投出。而东南亚是世界少有宏观经济仍快速增长的地区,具备容纳大量资本的能力。

Jacky在去年10月前后前往了东南亚做市场调研,几个月的“沉浸式”体验,让他深切感受到当地市场的机会。星纳赫资本是五星控股旗下赋能式产业资本平台,整合多方产业资源,布局国内大消费赛道,投出了:瑞幸咖啡、巨子生物、中国飞鹤等知名消费企业。如今星纳赫资本联合产业方已设立新一期美元基金,将重点关注东南亚消费的机会。

其实,前两年如果一个投资经理在投决会上推动一个消费项目大概率是会被毙的,尤其不少美元基金的消费组不是被砍掉就是被迫转型营业。换句话说,之前投互联网的方式投消费的时代已经过去。中国市场虽然很大,但当前来看更多是存量的竞争,好的爆发性消费品投资机会也更稀缺。相对的,东南亚移动互联网渗透率处于高速增长期,与10年前的中国很像,而当地对较为成熟的品牌供给是存在一定缺口的,这也就给了中国投资人和创业者更多机会。

渶策资本甘剑平此前也表示,“越来越多优秀的中国创业者,或者有中国背景的创业者,在残酷的市场环境中,积累了技术运营经验,他们能够找到好的产品和服务,加上中国非常好的供应链,可以想把这些产品带到全球,不管是东南亚、欧美,甚至非洲。”去年因疫情因素消费行业受到影响,一些企业减少了融资,但2023年仍有很多消费投资机会。

对此,嘉御卫哲也表达了相同观点。他提出,目前除了食品和饮料,几乎所有品类都值得跨境电商重新做一遍。而从嘉御所投的消费领域千亿市值公司来看,也具备一个共同特点,即“国内越红海,国外越蓝海”。

03 新资本不在新加波,也不在中东

事实上,近两年,国内VC/PE行业始终面临诸多挑战,尤其投资端,项目同质化严重、估值高企,很多赛道都已经杀成一片红海,甚至黑海,投资内卷等诸多问题阻碍投资人出手,这也让中国VC/PE不得不考虑在众多海外地区做出选择。

而在募资端,受到宏观环境情绪、二级市场IPO常态化破发及中概股暴跌等多因素共振影响,整个创投行业几乎进入可募资的最艰难时候,很多机构甚至两三年内没有募到一分钱。

自2022年以来,国内VC/PE大佬不约而同远赴新加坡募资的现象被圈内热议,“坡县火起来了”成为投资人都在讨论的话题。仅9月份,新加坡就举办了近10场大型商业会议,甚至坊间戏言,国内有七成的投资人、企业家都在新加坡参加活动,致使当地酒店的价格都被炒到上万元一晚。

对于VC圈去新加坡找钱的风潮,达泰资本叶卫刚此前接受融中采访时就有提到,去新加坡找钱,没用。“因为新加波的很多高净值都是国内移民出去的,这些人的投资目标其实更多的会是海外项目。而且很多海外投资机构的实际决策人其实还是在欧美或者中东。”

而事实似乎也正是如此。过去一年,除了新加坡,中东成为中国区投资人最想踏足的土地,因为越来越多的投资人都反馈“在新加坡真正能募到资的VC少之又少”。

作为富裕的石油出产地区,中东占据了全球十大主权财富基金四席,沙特、阿联酋、科威特、卡塔尔四国主权财富基金,加起来资本管理量超过2.5万亿美元。除此之外,中东当地的家族办公室和大企业比如地产大亨、商业集团等也较多。不过,中东地区的特点是资本比较集中,这是利好,但是有能力在中东解决产业问题的创业公司或者可投资标的其实不是特别多。

有投资人表示,文化的交流与业务的沟通,需要一个长期过程,有的甚至要求整体规模10亿美金才有沟通的可能,这已经筛掉了一大批GP,此外,中东四大主权基金单笔出资额通常在1亿美金以上。对于中小型GP,在不占整支基金募资额20%的前提下,基金规模至少要6亿美金以上。换句话说,想要获得中东LP的信任,还是需要长期耕耘建立关系想要拿到中东这些主权基金的钱,并非易事。

如今,中国企业和中国能力的全球化,是势不可挡的一种必然。蓬勃的经济增长动力、年轻化的人口结构、巨大的市场缺口、宽松开放的政策以及对中国企业而言的重要战略性,都让东南亚成为投资人和创业者梦想中的下一个淘金地,但具体的实施路径,在前面多年的探索之下中国投资人和创业者其实还未真正走通。