为何只能眼看着它成为全球第三大独角兽?

编者按:本文来自微信公众号 新熵(ID:baoliaohui),作者:于松叶,编辑:月见,创业邦经授权转载

继阿里、字节之后,围剿SHEIN的巨头又添了一位。

4月初,多家媒体信源称微软3月开始内测的跨境电商平台Buy with Microsoft有望于4月或5月推出。不仅如此,微软还表现出了对中国商家的浓厚兴趣,表示“这个产品将赋能中国优质的品牌、产品和供应商,帮助他们销售产品到全球市场。”

近几年,跨境电商成了互联网企业的“心头好”。字节跳动于2021年接连推出了跨境电商TikTok Shopping、Fanno,女装跨境电商独立站Dmonstudio。阿里对跨境电商布局较早,虽手握阿里巴巴国际站、全球速卖通、Lazada多张老牌,但也于2021年推出了女装跨境电商平台Allylikes。

Dmonstudio和Allylikes被认为是字节和阿里各自对抗SHEIN的产品,但未免小看了巨头们的格局。更准确地说,字节和阿里是想趁着SHEIN的东风,以女装为切入点攻入海外市场,而字节阿里们的最终目的,都是做好综合跨境电商,并不是单纯为了针对SHEIN。

但从SHEIN自身的视角看来,如今不得不将字节、阿里、微软们视为重要敌手。目前,SHEIN已经不再是经营品类单一的女装电商平台,涵盖童装、男装、家居等垂类,逐渐向综合型跨境电商转型。SHEIN和巨头们的最终目标一样,都是做综合型跨境电商平台。

01谁在模仿SHEIN?女装类目,是电商行业当之无愧的“金钥匙”。淘宝的兴起,一定程度上得益于淘系女装品牌的壮大,吸引了一批又一批的女性用户。即便在近几年,女装类目也依旧是淘宝销售额占比最高的类目之一。

淘宝在国内女装市场得意,却忽视了在跨境电商方面,女装类目依然大有可为,这让SHEIN有机会独占蓝海,成为跨境电商领域的一匹“黑马”。

2020年,SHEIN年营收近100亿美元。多家媒体信源称,2021年SHEIN营收较2020年翻倍,预计为200亿美元左右。而传统快时尚巨头中,2021财年Zara销售额约为300亿美元,优衣库则约为170亿美元。可见,在2021年,SHEIN终于在销售额方面比肩传统快时尚巨头。

2013年至2020年,SHEIN连续8年实现营收超过100%增长。指数级成长的SHEIN,于近两年引起巨头们的注意,阿里和字节各自的Allylikes和Dmonstudio便是想吃由SHEIN带来的跨境女装红利。

Dmonstudio的出师未捷,意味着巨头们要在女装跨境电商领域分一杯羹并非易事。在SHEIN的商业模式中,最为津津乐道的是“小单快返”(小批量首单,返单次数多)这一供应链模式。这一模式看似壁垒不高,实际运作起来并不简单。

在小单快返模式中,需要有大量买手设计师作为支撑。有接近SHEIN的人士告诉「新熵」:“快时尚的本质是快速推出、紧跟时尚,这决定了快时尚品牌不需要花费太多时间在开创性设计上,直接借鉴大牌的设计和风格就可以。SHEIN的买手设计师即是买手和设计师结合起来的复合型岗位,负责买手选款和改款设计。买手设计师会长期观察潮流动向,然后开发出紧跟时尚的款式。”

字节不是不知道专业人才的重要性。曾有知情人士爆料, Dmonstudio上线三个月时团队人员数接近400人,至少有100多人是直接从SHEIN高薪挖来的,但Dmonstudio依然难逃一“死”,于今年2月宣布关站。

Dmonstudio官网

至于阿里,由于手握多个跨境电商产品,所以在做跨境女装方面,阿里比字节有更多的资源优势。但速卖通等阿里系跨境电商平台自身是服务型平台,并不参与商家制造设计环节,而SHEIN则是自营品牌型平台,对供应商的设计和制造都有参与,所以和供应商的绑定更为紧密。

正因如此,在资源层面,隶属于速卖通的AllyLikes并不能得到来自速卖通的切实帮助。而且在速卖通内部,AllyLikes处于完全独立状态,所以供应链打造近乎于从0做起。有消息人士称AllyLikes甚至直接打起了SHEIN供应商的主意。

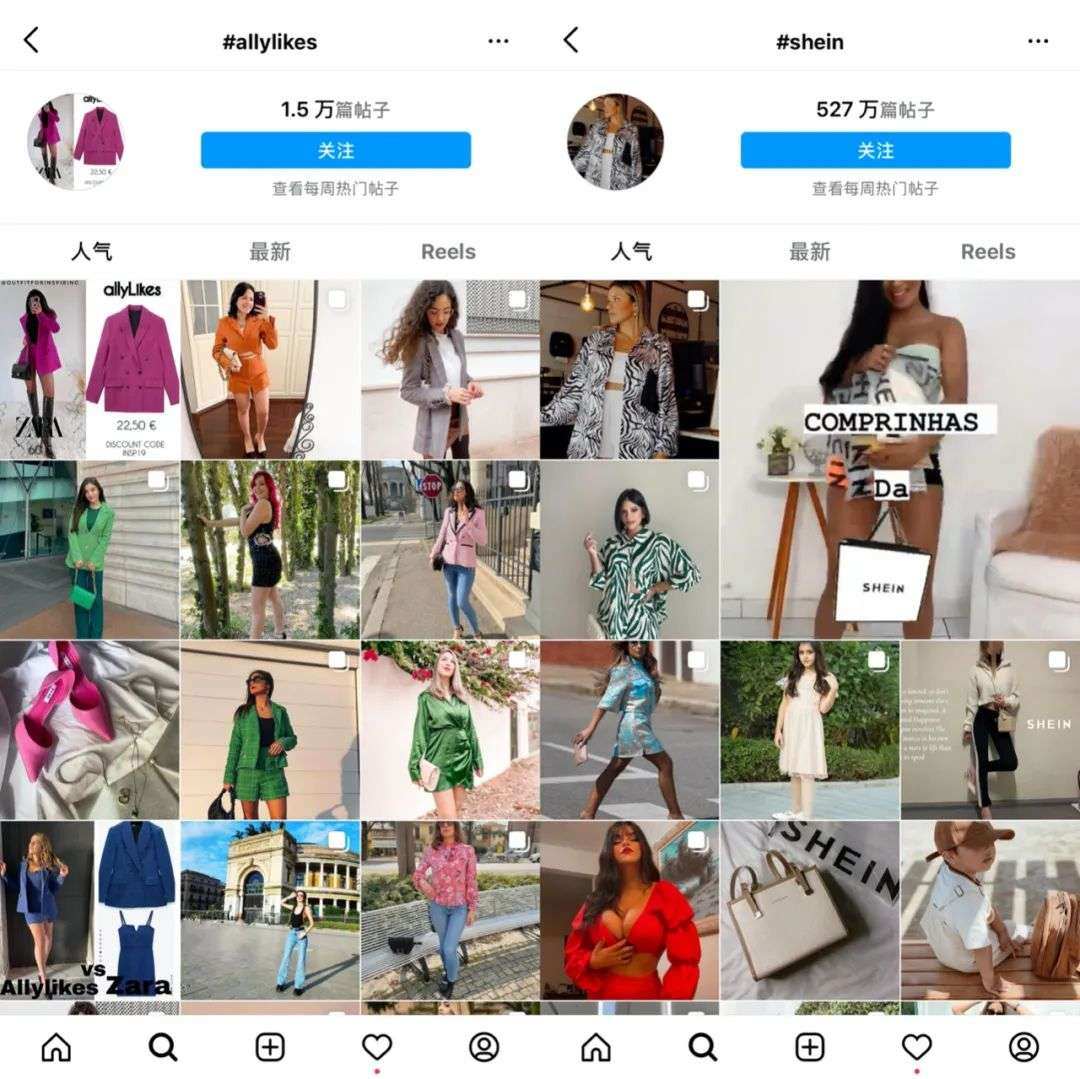

但目前Instagram上,有关AllyLikes的推广内容和讨论还远远不够,带有AllyLikes标签的帖子仅1.5万篇。而带有SHEIN标签的帖子数已经高达572万篇。

Instagram上,带有AllyLikes和SHEIN标签的帖子

以SHEIN的每年销售额超100%的增长数据推测,当下Instagram上每年新增的有关SHEIN的帖子数或达100万篇以上。这种愈加疯狂的内容产出速度,一方面是得益于SHEIN通过赠送衣服等小成本合作模式搞定了大量KOC帮忙宣传,二是当SHEIN消费热潮形成后,消费者会自发在Instagram分享SHEIN衣物,成为品牌的免费推广者。在这种良性的流量爆发模式中,SHEIN吃尽了社交媒体红利。

近期数据显示,AllyLikes来自Facebook的社交媒体流量高达98.16%,而即便是在Facebook上,SHEIN的点赞数、帖子数、小组成员数也远超AllyLikes。这里面固然有SHEIN长期耕耘海外市场的加成,但在SHEIN社交流量井喷的当下,AllyLikes如果不能找到让社交流量快速爆发的方法,和SHEIN的差距会越来越大。

但也有观点认为,阿里做AllyLikes其实只是试水,因为AllyLikes没有自行建站,而是用Shopify建站,二是找了广州闪店做代运营服务,综合看来并不像被重视的项目。这样看来,即便是AllyLikes很快重蹈Dmonstudio覆辙,对阿里的跨境战略也并无重要影响,因为阿里更重视综合型跨境电商平台的发展。

巧合的是,Dmonstudio也被认为不是字节重点发力的电商项目,因为供应链和研发方面都没有看到字节有大的动作。TikTok Shopping和Fanno两个综合型跨境电商平台则被认为被字节寄予了厚望。

但巨头们不能忘了,女装是电商业务中的“金钥匙”,如果综合跨境电商平台的女装类目始终被SHEIN吊打,在SHEIN逐渐转型为综合型电商平台的过程中,巨头们的综合跨境电商业务也不会太好过。

02巨头缘何败走女装?SHEIN的护城河看似不宽,但实际模仿过程中困难重重。

一是供应链需要平台长期培养,而SHEIN已经培养出了配合默契的供应链。SHEIN做跨境女装初期,国内厂家也是刚接触这种模式,愿意和SHEIN一起试错,然后把出货和补单周期缩得越来越短。当先入场者培养出了稳定的供应链之后,后入场的巨头们建立供应链时的成本就大大提高了。

因为在“小单快返”模式中,如果想要供应商愿意做小单,前提条件是平台有很短的补单周期。而SHEIN已经做到了平均账期7-10天,库存滞销10%以内,所有的新款上架到出货13天,6天之内即可返单。SHEIN的TOP级供应商,基本都能按周结款。在巨头们无法保证自己的平台也能像SHEIN一样快速测款的前提下,想要让供应商配合“小单快反”难度很大。

这样看来,字节挖了一批SHEIN的员工也没能将Dmonstudio盘起来,更像是“巧妇难为无米之炊。”

前述接近SHEIN的人士对「新熵」表示,“跟单型买手,负责把设计师买手选的款式拿给供应商打版、谈价格。在谈价过程中,SHEIN的买手会尽可能压低价格,甚至压到成本价附近。SHEIN会以平台流量优势和高效运转模式来谈判,以长期利润说服供应商妥协。总之,SHEIN的承诺诱人,供应商也普遍愿意以利润换大单。再加上买手能力过硬,让产品价格长期维持在低价位。”

在平台运转效率和供应链厂商的谈判能力上,巨头都难以和SHEIN匹敌。

因此,Dmonstudio和AllyLikes的产品价格均高于SHEIN。Dmonstudio声称做高质量产品,定价多在30美元之上,以保证有足够的利润空间。

AllyLikes选择主攻利润更高的欧洲市场,女装售价多在10-40欧元之间,价格总体略高于SHEIN,也是谨慎求胜的体现。

值得一提的是,优惠多是AllyLikes吸引新用户的一大手段。「新熵」从多位海外消费者处了解到,下载AllyLikes会得到6英镑的无门槛优惠券、3英镑折扣、周日免邮费等优惠。但也有美国消费者吐槽,AllyLikes的优惠频次和优惠力度仍大幅度低于SHEIN。

AllyLikes官网

无论怎样,Dmonstudio和AllyLikes的价格,都难以和定价多在5美元-25美元区间的SHEIN匹敌。

二是在推广、运营方面,SHEIN的方法论,巨头们学起来更像是“画虎画皮难画骨”。

SHEIN是最早揣摩海外市场女性消费心理的企业,而其中经验需要巨头自己花时间去试错,包括KOC投放、图片优化等方面。

在投放上,SHEIN初期不愿意高价打广告,只找KOC。Instagram上带有SHEIN标签的近600万篇帖子中,晒出SHEIN穿搭的博主多为粉丝数1万左右的素人KOC。这一方法论被AllyLikes精准模仿。

但当下,也有少数几十万粉丝的大博主在推荐SHEIN的衣服,帮助SHEIN拿下更多潜在消费者。而部分大博主的推广费用则高达数万美金。与此同时,SHEIN也在寻求高端化转型,冲击更高消费能力的群体。目前,SHEIN中也存在少量售价30美元以上的服装,为冲击高端市场留有余地。

在这种情况下,如果AllyLikes仍遵循SHEIN的初期打法,而不制定更高效的投放方案,面向更广阔的受众群体,注定会一败涂地。

而字节方面,虽然Dmonstudio已经宣布关站,但旗下跨境电商平台Fanno仍在服装类目重点发力。2021年有消息称,字节已经去广州布局了跨境电商业务,不仅与一家时尚供应链平台进行合作,还在广州招聘员工。重点做服装类,SHEIN成了字节不得不面对的强劲敌手。但推广不是字节的弱项,背靠自家的跨境短视频产品TikTok,Fanno已经快速打开知名度。

SHEIN的最后一道护城河,是自己开发的MES工艺管理系统。通过这套系统,SHEIN实现了将原本零散的、工艺标准不统一的数千个供应商进行标准化管理。而且这个系统对供应商十分友好,是从供应商的视角来研发的。

而对于习惯了做平台、赚抽佣的巨头们来说,在自营模式中,如何打通、介入、管理上游供应链是崭新的课题。

03 SHEIN头上的两座大山虽然巨头难成功围剿SHIEN,但SHEIN也有自己的隐忧。

「新熵」发现,在电商点评服务网站Trustpilot上,海外消费者对SHEIN的评价高达10万余条,分数为3.9分(满分5分)。但评价两极分化十分严重,61%的用户给了4星和5星好评,32%的用户给了1星和2星差评,选择中间评价的用户相对较少。

Trustpilot网站上,SHEIN的评分和部分评价

多数情况下,企业的好评数应呈现递增或递减趋势。在SHEIN的1星差评中,多是对产品质量、物流、售后服务的控诉。

在小红书上,海外华人华侨消费者对SHEIN的吐槽也多聚焦在质量上。

SHEIN口碑的两极分化,很大程度说明SHEIN的受众中,有相当一部分是在意价格、不在意质量的消费者;也有一部分是在意质量,但是被价格吸引购买的消费者。但后者,并不能被SHEIN所沉淀。

在美国的中国留学生王安妮表示:“买过几次SHEIN的衣服,并不是质量都不好,假如说一次买8件,可能有两三件是非常物超所值的,剩下的五六件就可能质量很差,穿不出去,或者只能做一次性衣服。”

极低的价格前提下,SHEIN的质量争议并不出人意外。但是随着环境友好等先进消费理念在海外国家流行起来,SHEIN也遭受了越来越多的指责。

一是产品不耐穿,造成资源浪费;二是产品在生产、包装等过程中不符合环境友好理念。大量外包的供应模式,使得SHEIN难以自证品牌产品在生产过程中是否有环保举措。

去年,SHEIN任命了一位全球环境社会治理(ESG)负责人,以治理环保和超时劳动等争议。但SHEIN极致高效的商业模式,决定了其无法依赖自建工厂进行生产,必须依靠不同的供应商接单,以保持供应链弹性。

但只要大量依赖外包,环境问题、超时劳动等争议便难以彻底解决。因为SHEIN难以同时监管数千家工厂。仅2021年,SHEIN就有超4000家合作的工厂。

另一方面,让SHEIN严格限制工厂的劳工工作时长也不现实。

有SHEIN前供应商告诉「新熵」:“SHEIN的开发订单周期是5天,5天之内必须交货。我们小厂人员有限,想要如期交货,只能一直赶工。要求厂家多雇员工进行倒班制也是不现实的,一是工人不好招,二是SHEIN的拿货价已经是成本价,甚至微亏损的价格。为了控制成本,工厂也不会多招人。环保问题也和成本有关,在很低的利润之内,厂家无法使用更环保的材料和制作工艺。”

极低的利润空间,使得SHEIN的环境友好问题和劳工超时质疑短期内难以解决。

提高供应商利润空间、提升产品质量和售价、品牌高端化转型,几乎是SHEIN将来必须做的三件事。否则,SHEIN有可能沦为下一个WISH。

WISH于2010年诞生于硅谷,主打低价产品,被称为“美版拼多多”,辉煌时期用户数超3亿,一度是下载量最大的全球购物应用。但几年过去,Wish已经跌出热门购物平台之列,市值相比最高点也跌去9成。Wish的过气,根本原因依然是质量问题。由低价策略引发的品控问题,会最终耗尽大部分消费者的耐心。

如今的SHEIN,看起来很像当初的WISH。

而另一个正在崛起的女装跨境平台Cider,则舍弃了大量上新的模式,选择了原创、少量上新的路线。虽然产品价位则和SHEIN相同,但更加追求质量。

Cider官网

前有WISH为鉴,后有Cider和巨头们追赶,发展时间不长SHEIN,亟需在消费者耐心磨灭之前,完成平台转型。

当下,SHEIN正在向综合型电商转型,这意味着SHEIN正在塑造新类目的供应链。

「新熵」获悉,今年2月起,SHEIN正从各渠道招女鞋、包包等垂类的供应商,依然主攻女性市场。这并非没有隐患,如果在跨境电商之战中,后期巨头纷纷放弃专攻女装,而是专攻小百货、美妆、男装等新的垂类,那么SHEIN有可能在跨境电商中失去先发优势。

专攻对手薄弱的电商品类,进而快速崛起成为另一个头部电商巨头的案例在国内已屡次上演。当淘宝通过碾压实体店价格的低价定位兴盛之时,京东通过主攻电器这一垂类突围;当阿里力推天猫,促进消费升级时,拼多多捡漏下沉市场,主攻小商品等低利润产品,逐步跻身巨头之列。

巨头们和消费者留给SHEIN的时间,已经不多了。

(文中王安妮为化名)