来源:东四十条资本(ID:DsstCapital) 作者:杨乔羽

近日 ,芯擎科技正式宣布,已于2022年四季度顺利完成总额近5亿元的A+轮融资,这已经是其在一年内的第三次融资了,甚至此前的一轮打到了10亿元,还有一汽、红杉等产业资本和财务投资。

无独有偶 , 在 车规级MCU赛道,芯擎科技并非个例。

前有粤芯半导体六月完成45亿B轮融资,年底再融一轮;后有芯驰科技两年融20亿,成立四年累计融资金额超27亿元;又有曦华科技两年四轮,新老股东持续加注。

而且更加值得指出的是,这些被众多机构追逐的企业,大多都在几轮融资后,投资人都涵盖了来自汽车和半导体领域全产业链的资本。

“融资多,金额大”的故事正在这个赛道频繁上演。

融资多,金额大

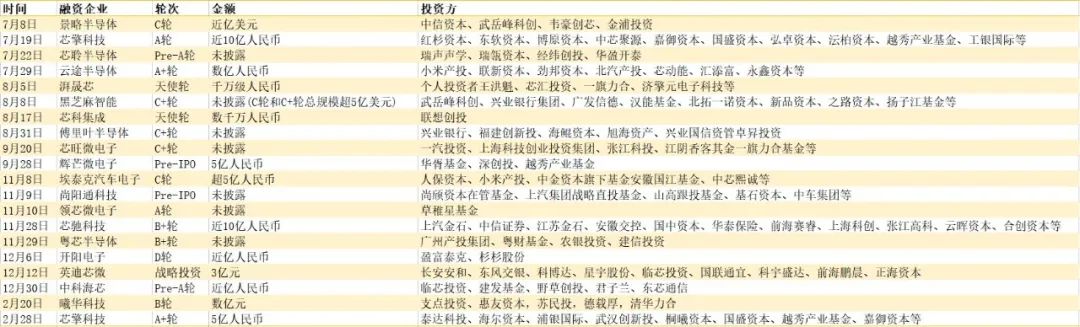

去年下半年以来,车规级MCU赛道投融资进入了高潮期。据投中网不完全统计,共达到了二十起。

总结一下这些投资的特点,基本都集中在A轮、B轮等初始轮次,资方背景多样,肯加注,不乏多笔大额投资,还有不少企业在一两年内拿到多笔投资。

公开资料显示,芯擎科技由亿咖通科技、安谋中国公司等共同出资成立,主要业务为开发、产销高性能车规级芯片及提供汽车电子芯片整体解决方案。背靠李书福,去年一年融资飞速,日前福布斯中国披露了2022年新晋独角兽名单,芯擎科技赫然在列。

它并不是个例。

去年十一月,芯驰科技宣布完成近10亿元B+轮融资,时隔一年再次拿到近10亿元融资,去年7月,其已完成10亿人民币B轮融资。这家于2018年成立的企业如今已经融资7轮,累计融资金额已超27亿元,资方中不乏经纬中国、红杉中国、华登国际、联想创投等机构,也有宁德时代等产业资本。

天眼查显示,上汽金石为上汽集团孙公司,上汽与芯驰现已展开深度合作。去年7月份,上汽首款搭载芯驰芯片的车型已正式落地。

去年九月,定位于“MCU+”的平台型芯片设计企业辉芒微电子完成5亿人民币Pre-IPO轮融资,日前获得了SCG授予的AEC-Q100 认证证书。据了解,这是由美国汽车电子协会AEC所制定的规范,目前已经成为汽车电子系统的通用标准,含金量较高,认证周期需要1-2年。

而细数背后的投资方,除了专业投资机构,以上汽、广汽、北汽、奇瑞等为代表的产业链企业,过去一段时间都在积极推进车规级MCU的纵深布局。一众车企也开始选择与芯片厂商联手,布局芯片赛道,还有一部分车企谋求和芯片商的深度绑定,以维持供应链稳定。

原因是受芯片产量、进口限制等影响,车企不得不开始自谋出路。

以比亚迪为例,旗下的比亚迪半导体主要从事功率半导体、智能控制IC、智能传感器及光电半导体的研发、生产及销售,但在智能驾驶舱和自动驾驶领域的芯片仍然存在缺口。

到2022年,比亚迪开始跟英伟达、Momenta、地平线、百度这4家业内知名的自动驾驶技术供应商启动了合作,其多数自动驾驶零部件,预计到2023将开始大规模生产。

上汽集团 规划部总经理潘吉明也曾公开表示, 上汽集团 当前应用了11大类1600款汽车芯片,其中九成以上需进口。为持续提升车规级芯片自主率, 上汽集团 已做好了高算力、高规格芯片及车规制造等重点领域的攻关规划,并已战略投资约30家芯片上下游企业。

大规模量产是检验芯片公司的唯一标注

纵观我国的汽车芯片市场,据华经产业研究院数据,2020年汽车计算、控制类芯片规模约178.48亿元,占比27.1%;汽车功率半导体规模154.07亿元,占比23.5%;汽车传感器芯片规模80.9亿元,占比12.3%;其他汽车芯片规模245.07亿元。

车规级MCU市场呈现出巨头垄断的现状,海外厂商瑞萨电子、恩智浦、英飞凌、赛普拉斯、德州仪器、微芯科技、意法半导体垄断了98%的市场,2020年国内车规级MCU占比仅有2%。

从整个行业看,目前MCU芯片主要落地在简单的车身控制场景,如比亚迪半导体、芯旺微、赛腾微等企业已经在基础车身控制领域实现前装量产,且一些厂商采用全国产化生产,具备一定的价格优势。但涉及动力、底盘领域的多核高安全域控制芯片几乎是完全空白。

同时汽车产业受智能化、电动化的发展趋势,汽车行业对芯片的需求激增。资料显示,传统汽车单车需要芯片为500-600颗,而新能源车单车所需芯片传统汽车芯片数量的2-4倍,达到1000-2000颗。而智能化程度更高的新能源汽车,对芯片的依赖更加的高。小鹏汽车CEO何小鹏曾公开表示,小鹏旗下车型搭载的车规级芯片数量在1万颗以上。

而且新能源车飞速增长也加剧了“缺芯”困局。

中国汽车工业协会数据显示,2022年我国新能源车产销分别完成705.8万辆和688.7万辆,同比分别增长了96.9%和93.4%。新能源汽车的高速增长,使得车用MCU,尤其高端32位MCU在2023年仍将面临局部供应紧张。

汽车行业数据预测公司Auto Forecast Solutions发布的数据显示,芯片短缺已造成2022年全球汽车减产超440万辆。

需求端缺口持续增大,供给端的产量却还是涓涓细流。

一方面是受疫情扩大导致芯片企业停产以及供应链受阻影响,汽车芯片供应不足问题加剧。

另一方面是国内消费级MCU芯片受市场影响较大,国内企业多向车规级芯片转型。

2022年上半年,经历了一整年持续缺芯的芯片客户们还在为紧张的产能发愁,,随着电下游市场需求量不断攀升,晶圆厂和封装厂相继上调成本,产能继续紧缺,英飞凌、NXP、瑞萨、微芯等厂商均发布了涨价函。

到了下半年,叠加疫情影响,消费 降级趋势明显,砍单潮的寒意传到上游,加上与晶圆厂签署“不可撤销订单”,MCU厂商的库存积压越来越严重,许多消费级芯片报价雪崩。

不过这轮起伏不定的价格战主要集中在消费级MCU,相反从汽车和工控来说,MCU的需求量反而持续上升,由于需求景气甚至有IDM厂商为此专门增加车规级芯片制造或封装产线。

国内厂商也纷纷意识到了这种变化,开始向车规级芯片转型,但受制于研发难度大,验证周期长等原因,产能还无法快速释放。

从整体产业来说,目前目前国内芯片生产主体较为分散,产品区分度并不大,当下真正能量产、可落地的企业,或许可以成为关注重点。毕竟就像芯驰科技董事长张强曾说的:

“大规模量产才是检验芯片公司成熟与否的唯一标准。”