重营销、轻研发,蕉下还能“火多久”?

近日,蕉下向港交所递交招股说明书,拟冲刺上市,有望成为国内防晒甚至是城市户外第一股。

据灼识咨询数据显示,以2021年总零售额及线上零售额计,蕉下均为中国第一大防晒服饰品牌,分別拥有5.0%及12.9%的市场份额。

从招股书的数据来看,蕉下交出了一份漂亮的成绩单,其营收和净利润在近三年里都保持快速的增长。

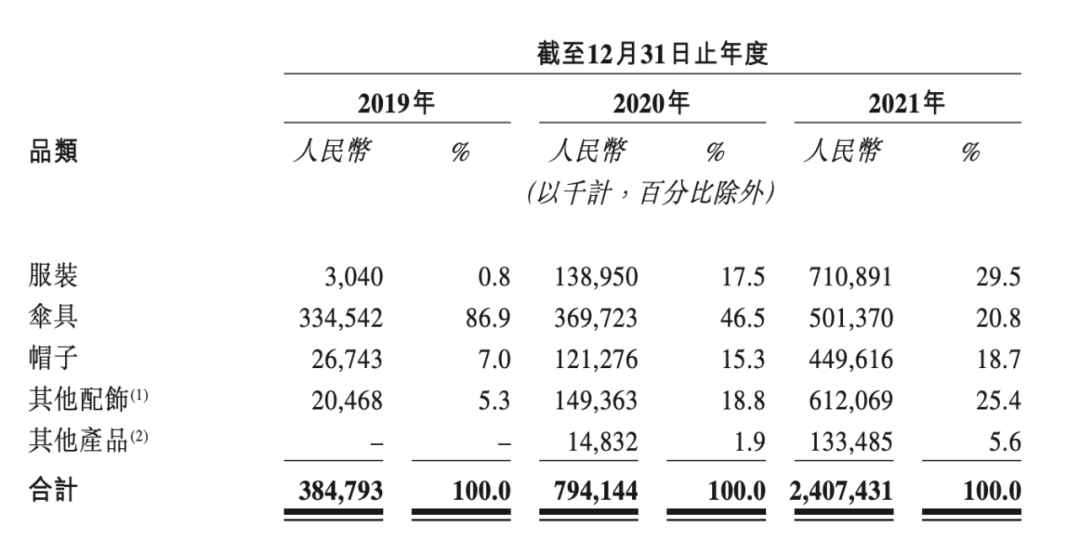

财报显示,2019年至2021年,蕉下分别实现营收3.8亿元、7.9亿元、24.1亿元,年复合增长率达150.1%;经调整净利润分别为1968万元、3941万元及1.4亿元,年复合增长率为162.6%,盈利能力提升。

蕉下营收统计,图/蕉下招股书

但在亮眼的数据背后,新消费品牌身上“重营销、轻研发”的现象,也发生在了蕉下的身上,成为其不得不正视的潜在危机。

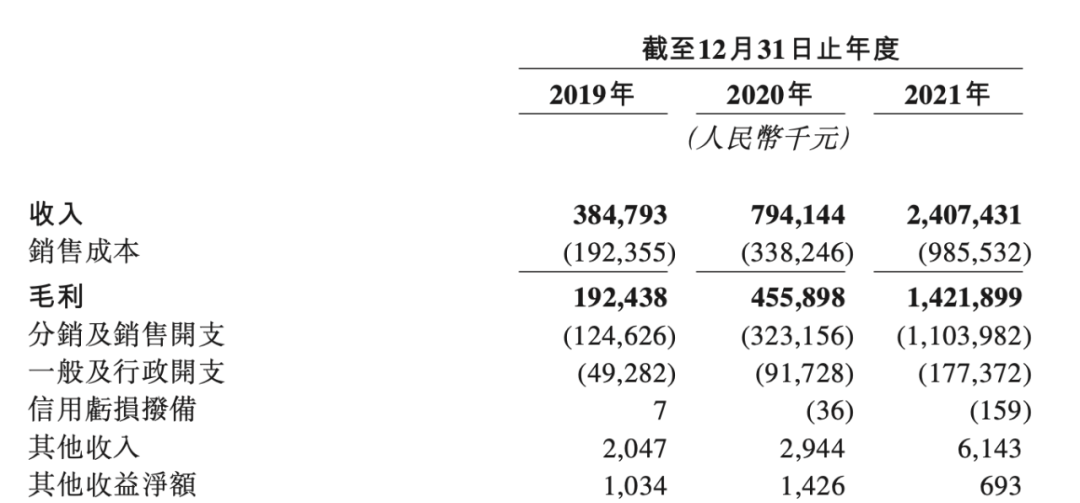

招股书显示,2021年,蕉下分销及销售开支为11.04亿元,同比上涨241.8%,占当年收入的45.9%,几乎占据半壁江山。但2019年-2021年,蕉下研发开支费用在逐年走低,分别为1990万元、3590万元、7160万元,占收入的比重分别仅为5.2%、4.5%、3.0%。

对比可以发现,如今的蕉下与此前“爆火”的完美日记有很多相似之处,二者都是重营销、轻研发,营销均靠网红、明星带动,在财务状况上同样类似,都盈利不多甚至是亏损。

这条老路,完美日记已经暴露出诸多问题,蕉下能顺利走下去吗?

01 重营销、轻研发,蕉下走上完美日记老路

随着消费者防晒意识不断提高,防晒市场大有可为。

根据灼识咨询的数据,从2021年至2026年,防晒服饰市场预计将以9.4%的年复合增长率增长,到2026年市场规模将达到958亿元。同期,该行业的在线销售将以13.0%的年复合增长率增长,2026年将达到428亿元。

得益于行业整体的发展,押中赛道的蕉下走上了快车道,业务实现了高速增长。2019年-2021年,蕉下的收入分别为3.84亿元、7.94亿元和24.07亿元,其中2021年增长尤为迅猛,同比2020年暴涨203.14%。

不过,值得注意的是,2019年至2021年,蕉下分销及销售开支不断上涨,分别为1.25亿元、3.23亿元、11.04亿元,分别占当年收入的32.4%、40.7%、45.9%,将近一半。

蕉下分销及销售开支,图/蕉下招股书

在去年超11亿元的分销及销售开支中,有超过七成的费用花在了广告和营销上,其中,2021年,蕉下广告及营销开支为5.86亿元,同比暴增392.43%,电商平台服务收费2.27亿元,同比增长134.31%。

蕉下不仅请来了当红小花赵露思做代言人,还在众多平台上大量投放。目前在小红书搜索“蕉下”,共有4万多篇笔记,蕉下官方在小红书上也有5.6万粉丝。

从明星代言到KOL带货,多个流量平台的高密度营销让蕉下变得无处不在。蕉下在招股书中称,仅2021年,公司就与超过600个KOL合作,而这些KOL为品牌在全网带来了45亿浏览量。在KOL之外,蕉下还频繁登上李佳琦、罗永浩等大主播直播间。

蕉下真金白银的销售开支,也为其砸出了可观的销售额。

招股书显示,从2019年到2021年,蕉下天猫旗舰店的期内付费客户总数由100百万人,增加至300万人及750万人,与此同时,这三年蕉下天猫产品的复购率分别为18.2%、32.9%和46.5%。

据公开资料显示,李佳琦曾在去年5月10日至6月10日的近一个月内三次为蕉下带货,上货产品达7种,销售额约2880万。同一个月内,蕉下还在淘宝直播共合作主播63人,换来了1.17亿的销售额。

但与营销开支走高相反,2019年-2021年,蕉下研发开支费用在逐年走低,分别为1990万元、3590万元、7160万元,占收入的比重分别仅为5.2%、4.5%、3.0%。

在人员配备上,招股书显示,截止去年末,公司研发团队由197名员工组成,占公司员工总数的14.0%,远低于销售与营销及供应链管理等部门。

蕉下雇员人数情况,图/蕉下招股书

如此重营销、轻研发,不禁让人联想到同为新消费品牌的完美日记,也是此路线。2019年-2021年,完美日记的母公司逸仙电商的营销费用分别为12.51亿元、34.12亿元、40.06亿元,所占年度营收的比重从2018年的41.27%不断上涨至68.59%。

在研发支出上,2019年至2021年分别为2318万元、6700万元、1.42亿元,2020年研发支出才6700万元,占营收营收比重分别为0.8%、0.93%和2.43%,虽然有所增长,但与营销费用相比简直是微乎其微。

大肆营销的蕉下,似乎看到了流量暴涨铺就的光明大道,这一切其实都是完美日记走过的老路。

02 产品普通,价格虚高,蕉下收割中产?

自2013年推出第一款产品双层小黑伞,后推出口袋系列伞、胶囊系列伞等产品,蕉下一步步成为国内防晒服饰的市场老大哥。

从蕉下的线上店铺来看,但凡用户从头到脚能做的防晒产品,蕉下几乎都有所涉及,比如太阳伞、防晒衣、防晒口罩、防晒面罩、防晒帽、防晒手套等。

但蕉下防晒产品的单价并不便宜,被称为防晒界的“爱马仕”。蕉下天猫旗舰店显示,目前目前蕉下的防晒服售价在150元到400元之间不等,热销第一名的口罩,其售价在59-99元之间,月销量超20万个。

也有消费者认为与同类型的产品相比,蕉下的性价比并不高。据壹览商业调查,从淘宝官网看,蕉下销量最高的花伞售价229元,相比同类产品价格高出4倍,天堂伞品牌同类产品售价50元上下;蕉下近几年出圈的胶囊伞系列平均售价180元,高出同类产品2倍以上。蕉下淘宝官网数据显示,销量最高的冰丝防晒衫售价为299元,比鸿星尔克一件相似129元防晒衫高出近200元;比森马类似防晒衫高出200多元。

尽管价格比同类型产品高出许多,但仍不影响众多消费者为之买单。根据灼识咨询披露的报告,以2021年的总零售额及线上零售额计,蕉下均为中国第一大防晒服饰品牌,分别拥有5.0%和12.9%的市场份额。与此同时,其防晒服饰的在线零售额超过第二大品牌的5倍。

据野马财经报道,蕉下招商加盟的工作人员介绍,蕉下一般的利润空间在20-30%,甚至可以更多,以某款产品为例,加盟合伙人从蕉下拿货仅需50元,但是卖的时候是129元包邮,获利1.5倍。

也就是说,蕉下的产品核心价值并不高,其成为了中产消费“收割者”。

虽然在蕉下的产品介绍中,往往通过讲述了运用“全球首创”、“钛粒子”、“多波段防晒涂层”等次词汇,打造出满满高级“科技感”的氛围,但在防晒领域内,单品门槛相对低,优衣库、迪卡侬、探路者、南极人、骆驼、蕉下、UV100、OhSunny、Jeep、森马等众多品牌中均有防晒产品,且价格亲民,用户选择多样,这也意味着蕉下的护城河并不高。

产品普通,价格却不菲,蕉下也引发了不少质疑的声音,到底是不是智商税?

饱受质疑的蕉下,反而将目光从只聚焦防晒伞市场,扩大到整个防晒服饰以及户外运动的市场。

蕉下的“野心”在招股书中展露无遗,防晒只是探索城市户外生活方式的起点,现在对自己的定位是最近大火的城市户外,包括城市生活、休闲运动、旅行度假、踏青远足、露营等相关品类。自2021年下半年起,蕉下开始扩展产品组合涵盖至非防晒产品,主要包括打底衫、裤装、外套、围巾、帽子、鞋履、包袋等。

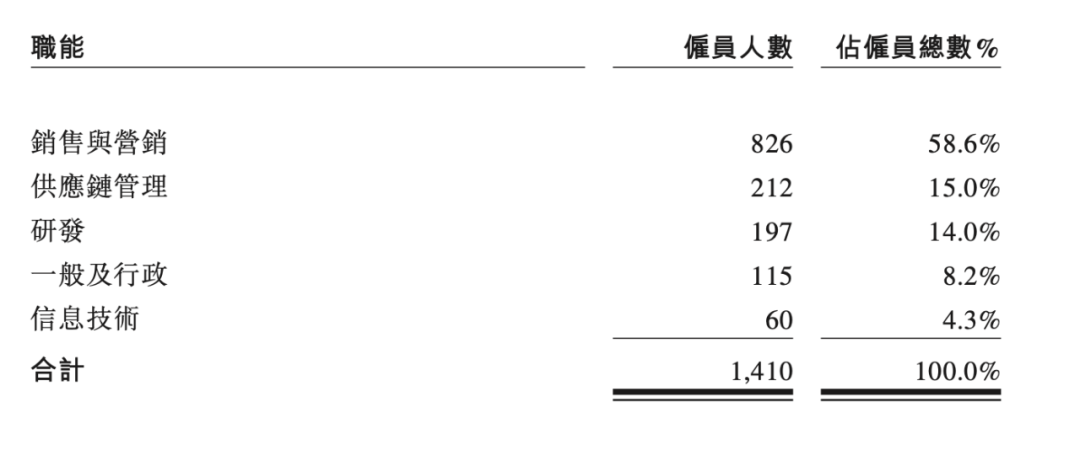

蕉下产品分类,图/蕉下招股书

招股书中指出,在越来越多新品推出后,蕉下原本主打的防晒伞具品类营收占比一路下滑,2019年该品类营收占比高达86.9%,2021年则骤降至20.8%。在这期间,服装品类(以防晒系列和保暖系列为主)和配饰系列(包括墨鏡、口罩、披肩、袖套及手套等)的营收占比逆势上升,在2021年占比分别高达29.5%和25.4%,超过防晒伞具,成为第一和第二支柱品类。

从业绩数据来看,蕉下的非防晒产品的增长速度也十分快速。2019年至2021年,其非防晒产品收入分别为280万元、0.765亿元、4.957亿元,其收入贡献率由2019年的0.7%增至2020年的9.6%,并进一步增至2021年的20.6%。

产品普通,价格虚高的蕉下,似乎照着完美日记的发展一路“复刻”了过来,但这会是一条可长期运行的路径吗?

03 “复刻”完美日记,蕉下只会更难

前几年,完美日记的母公司逸仙电商是美妆界当之无愧的黑马,成立仅三年便成功上市,这背后离不开其铺天盖地的营销策略。

单完美日记一个品牌,就有周迅、刘昊然、罗云熙、赵露思等品牌代言人。据信达证券2020年12月发布的报告显示,逸仙电商合作的KOL约1.5万名,其中包括800名粉丝超百万的KOL,如李佳琦等。

但成也营销,败也营销。上市一年后,逸仙电商的股价跌至0.6美元左右,市值蒸发95%以上,连续30日股价低于1美元,已收到纽交所4月11日发送的退市警告。

逸仙电商股价,图/富途牛牛

根据其财报显示,2019至2021财年,逸仙电商的营收分别为30.3亿元、52.3亿元、58.4亿元,营收增速分别为377.1%、72.7%、11.6%,增速骤然放缓。

在盈利方面,除2019年取得7356万元盈利以外,2018年至今,逸仙电商一直处于亏损状态,2021财年归母净利润亏损更是达15.41亿元。

营收不利、持续亏损,但逸仙电商的营销费用仍旧在上涨,其营销费用占比从2019年的41.27%一路攀升至2021年的68.59%。

高额的营销费用支出,成为了逸仙电商迟迟无法盈利的重要原因,但要想在已成红海的彩妆市场,完美日记要想继续保持增长,又不得不依赖其擅长的营销方式。

蕉下也面临如此境地,原本其爆火也是靠着大量营销,一旦降低营销费用增长就会变缓,为此也只能不断提高营销费用支撑营收增长。这无疑陷入了恶性循环。

但更糟糕的远不止如此,如今线上流量逐渐见顶,即便是砸钱买流量,也很难实现营收的高增长,完美日记越来越难过的日子,或许也将成为蕉下未来要面对的困境。

再加上,蕉下与完美日记的产品同样缺乏足够的壁垒,完美日记的同类型品牌有花西子、橘朵等,蕉下则有更多数不胜数的对手,更不用说其想要进军的户外运动市场早已有巨头林立。没有核心研发能力的蕉下,如何与国际巨头比拼?

高昂的营销费用将完美日记拽向了越做越亏的泥潭,而如今的蕉下可以说是在复刻完美日记的老路,如果不能通过研发构建起属于自己的护城河,蕉下之后的路同样会越来越难。

(本文头图来源蕉下招股书。)