巨人转身,走向全面纯电

编者按:本文来自微信公众号 财经汽车(ID:caijingqiche),作者:郭怀毅,编辑:王静仪,创业邦经授权转载,头图来源图虫创意。

不再是豪车第一不重要,这家巨头对“油改电”路线的摒弃彰显了电动化决心,但在2022年的中国市场,国产化率不高势必会掣肘奔驰的供应链

新能源汽车的时代风起云涌,曾经的汽车发明者奔驰也在努力追赶。

1866年,德国人卡尔·弗里德里希·本茨(Karl Friedrich Benz)造出世上第一辆汽车,豪华品牌奔驰由此成名。

两个世纪过去了,“我们的发展方向只有一个,那就是电动化”。梅赛德斯-奔驰集团股份公司(FRA:MBG,下称“奔驰”)董事会主席康林松(Ola K鋖lenius)再次向外界传递了电动化转型的决心。

从2021年的市场表现来看,重金打造的全新纯电品牌EQ系列虽然同比增长154%,可全年4.8万辆的销量不但落后于特斯拉等新势力,也不敌宝马和奥迪这样的老对手。

好在财报数据不错,给了奔驰一定的转型资金条件。

为了在电动汽车市场实现反击,奔驰一方面将投资400亿欧元以实现所有品牌的电动化。另一方面,为了适应纯电汽车的快速迭代,奔驰开始放弃燃油车时代的传统战略,从“油改电”变全面纯电。

中国是奔驰最大的单一市场以及全球最大的新能源汽车市场,能否在中国的新能源市场取得突破,将关系到奔驰的转型成败。

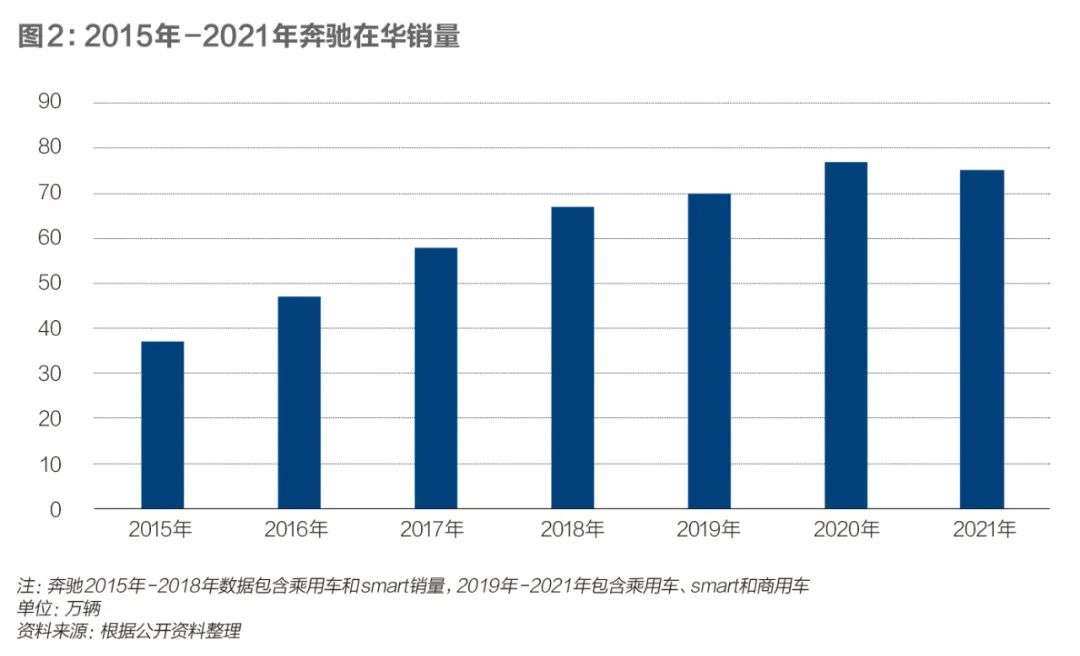

电动车型初战不利新冠疫情和芯片短缺对奔驰的销量产生了严重打击。奔驰在2021年的全球销量为240万辆,同比下降5%,全球豪车销冠的位置被宝马夺去。

▲ 图源:公开资料整理

奔驰倒不在意。康林松在2020年表示:对奔驰而言,最重要的不是销量或者排名。奔驰最重要的工作是实现碳中和与电动化转型。

为了实现电动化转型,奔驰在2019年宣布未来几年将投入超过100亿欧元用于扩大电动车型阵容。

作为奔驰的全新纯电系列,EQ系列的首款产品EQC在2019年上市后的市场表现不尽如人意,这和奔驰在传统燃油车市场所展现出的统治力出现了巨大落差。

奔驰EQ系列目前共有四款车型,分别是EQA、EQB、EQC和EQS,最低售价36.58万元起,2021年的全球累计销量仅为4.89万辆,这一成绩不但落后于特斯拉(NASDAQ:TSLA)的93.6万辆,甚至不及蔚来(NYSE:NIO,09866.HK)的9.1万辆。在德系豪华品牌里,宝马10.3万辆和奥迪8.1万辆的纯电车型销量也领先奔驰。

在中国市场,EQ系列同样遭遇挫折。乘联会数据显示,2021年,主力车型奔驰EQC在华销量仅为6098辆,甚至不及蔚来的单月销量。

▲ 图源:交强险上险量 制图:颜斌

中国汽车工业协会副秘书长陈士华对 财经汽车(ID:caijingqiche)表示:“很多传统车企的纯电车型是在传统燃油车平台上改造而来,也就是我们俗称的油改电,这和纯电平台打造的产品是不一样的,油改电的竞争力会不足,所以,还是需要全新纯电平台。”

就在EQ系列无法打开市场时,作为奔驰在中国的销量基本盘,燃油车市场也敲响警钟。

乘联会数据显示,特斯拉Model 3于2020年实现国产后,与其价位接近的奔驰C级在当年便出现了3.8%的销量下滑。2021年,Model 3销量的增长以及国产Model Y开始交付,让奔驰在华的三大主力车型C级、E级和GLC都同时出现下滑,幅度分别为-14.8%、-9.3%和-17.7%。

乘联会秘书长崔东树2021年初表示,随着特斯拉国产化率的提高和成本的降低,特斯拉Model Y与德系豪华SUV的竞争价格关系发生明显逆转。尤其在特大城市中,牌照优势会让Model Y有更好的表现。

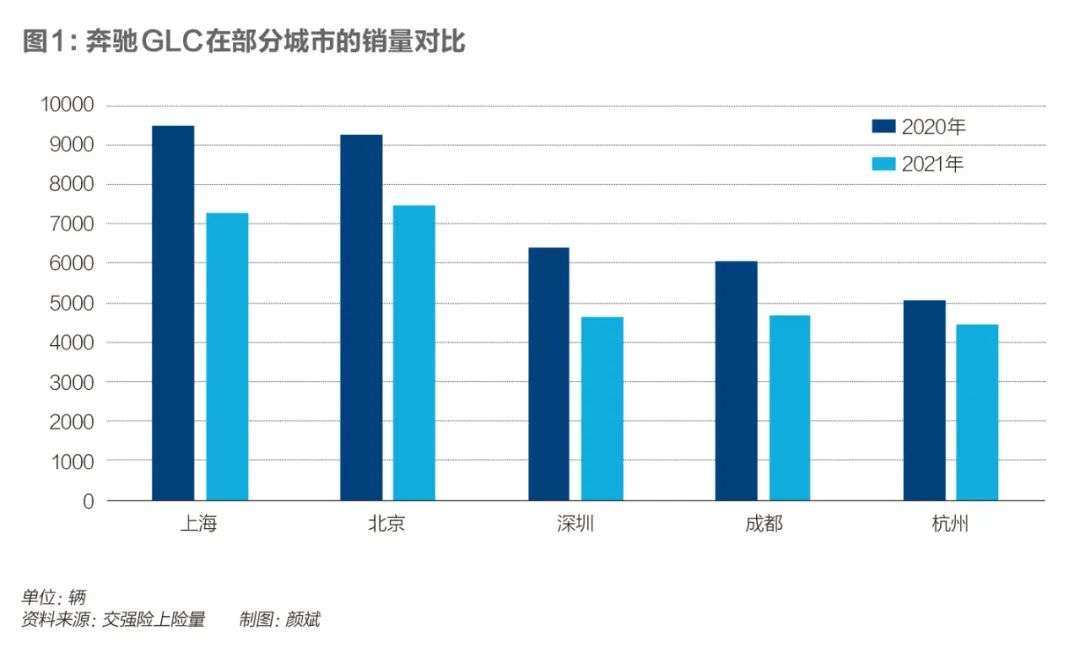

交强险上险数据证实了崔东树的预测,作为奔驰在豪华SUV市场的主力车型,起售价40万元的奔驰GLC受到了特斯拉Model Y的冲击。

2021年,在奔驰GLC销量最高的五座城市,上海、北京、深圳、成都和杭州的奔驰GLC销量出现集体下滑,幅度分别为-23.3%、-19.7%、-27.5%、-22.9%和-11.9%。而同样的情况也出现在了奔驰C级和E级上。

在EQ系列出师不利,燃油车又受到特斯拉冲击的情况下,奔驰选择了及时调整战略。2021年7月,奔驰发布了全新的电动化战略,此前的“电动为先”转变为“全面电动”。

虽然全球销量下滑,但得益于产品组合、单车定价、提高成本效率和二手车业务,奔驰在2021年营收增长9%,达到1679亿欧元;净利润更是增长484%达到233亿欧元。这无疑给了奔驰充足的资本,让其全力实施战略转型。

巨人转身,走向全面纯电“无论是在中国市场还是放眼全球,我们关注到消费者正在以比我们预想中更快的速度放弃内燃机车型,选择插电混动车型,甚至跳过插电混动车型,直接选择纯电车型。”4月13日,奔驰董事会成员、负责销售与市场营销的贝思格(Britta Seeger)对财经汽车(ID:caijingqiche)表示,“对于梅赛德斯-奔驰来说,我们‘全面电动’的路径非常清晰,即大力推广纯电车型。”

从贝思格的表态中不难看出,奔驰已经将纯电车型视为未来发展方向。但是,作为从燃油车平台诞生的纯电车型,“油改电”的EQC没有赢得市场青睐,这说明在智能电动车时代,单纯凭借奔驰的品牌号召力已不能包打天下。

多位业内人士对财经汽车(ID:caijingqiche)表示,如果奔驰想将EQ系列打造成豪华纯电品牌,不光需要宏观战略,更要拿出突破性产品,因为消费者只有通过产品才能了解一家企业,奔驰唯有如此才能实现在纯电市场的反击。

4月19日,全新EQS纯电SUV在中国完成全球首秀。在欧亚大陆的另一端,奔驰亦在早些时候宣布VISION EQXX概念车首次实现单次充电下行驶上千公里。

VISION EQXX概念车自德国辛德芬根出发,以140公里/小时的高速巡航和87.4公里/小时的平均时速,历经多重路况和复杂气候,最终抵达法国卡西斯,全程约1008公里,且抵达时还留有约15%的剩余电量。截至目前,包括特斯拉在内的所有新老势力都没有做到过单次充电行驶突破1000公里。

VISION EQXX不只是一款仅供演示的概念车。“2025年,VISION EQXX概念车搭载的几乎所有技术将全部投入量产。”奔驰董事会成员及首席技术官、负责研发和采购的薛夫铭(Markus Sch鋐er)向媒体表示。

在新能源汽车快速迭代的大背景之下,奔驰还改变了一个传统战略。

在燃油车时代,奔驰会将全新的技术首先应用于S级轿车,然后再逐步下探到低级别车系上。

但薛夫铭表示:“如今的创新和技术发展速度如此之快,我们不会等到下一代S级问世再将最先进技术加以应用。无论是哪个级别的车型,我们只要研发出最先进的技术,就将对产品进行不断的升级。”

在“全面电动”的战略之下,S级优先的传统战略宣告终结,作为过渡路线的“油改电”会逐步淡出,未来,奔驰将专注于以纯电优先的全新平台。

根据规划,2022年至2030年,梅赛德斯-奔驰计划在纯电动车型方面投资超过400亿欧元,旗下所有品牌均将实现电动化。

梅赛德斯-奔驰大型纯电车型架构及电力驱动开发副总裁克里斯托夫·斯塔津斯基(Christoph Starzynski)表示,今后新推出的平台都将是电动车优先的平台,比如接下来即将推出的专为紧凑及中型车设计的梅赛德斯-奔驰模块化架构(MMA)平台,从一开始就是以电动车为先的思路开发的,尽管仍具备燃油车生产能力。

从“油改电”到全面纯电,这是外界对奔驰全新纯电平台的直观感受。而作为奔驰的老对手,宝马将于2025年推出的Neue Klasse架构也被外界认为是一个类似的平台。

对于这两家传统豪门为何选择这样的路线,奥纬咨询董事合伙人张君毅对财经汽车(ID:caijingqiche)表示:“电动车销量毕竟还小,如果只开发电动车平台,对于一些传统车企是得不偿失的。所以兼顾纯电和燃油既能够扩大平台利用率,也能够分摊成本。此外,不应该把这种做法简单视作‘油改电’的翻版,二者是完全不一样的,但是这种妥协的方式是不是最有效的方式,还需要市场来检验,否则是对于三电成本高企的临时妥协应对。”

小心供应链成阿喀琉斯之踵2021年,中国连续第七年成为奔驰最大的单一市场。同时,中国也是全球最大的新能源汽车市场。

在两个“最大”的叠加之下,中国市场对于奔驰的转型意义非凡。中国将是奔驰发力电动化的重点地区。

2022年,奔驰计划在华推出八款纯电及插电混动车型。其中,首款基于奔驰全新纯电EVA平台的国产纯电轿车EQE将在今年上市。

奔驰在3月宣布成立上海研发中心,以进一步聚焦智能互联和自动驾驶。这也标志着奔驰在华进入北京、上海双研发中心的时代。

对于这样的布局,戴姆勒大中华区投资有限公司高级执行副总裁,研发、平台管理、供应商管理负责人安尔翰博士教授(Hans Georg Engle)表示:“关于上海和北京两地研发团队的分工,北京仍将是我们在华研发工作的核心阵地,而上海研发中心会聚焦智能互联和自动驾驶的软硬件开发和测试。这样的研发布局将体现出相当大的灵活性,进一步提高研发效率。”

在“全面电动”的转型战略之下,不论产品还是研发,奔驰都在中国市场做着精心布局。但供应链却越来越像是奔驰在华的阿喀琉斯之踵。

“在从功能汽车向智能电动汽车转变的时候,传统车企的转型不是一个只靠投放智能电动车就能解决的问题,而是包括生产、研发、销售、供应链甚至公司架构的全面转型。其中,供应链是一个基础。”罗兰贝格全球高级合伙人、大中华区副总裁郑赟对财经汽车(ID:caijingqiche)表示。

而在中国,转型时期的奔驰在供应链这个基础上遇到了问题。一位北京奔驰人士对财经汽车(ID:caijingqiche)表示:“现在的生产规划可以说是内忧外患,内忧来自于上海疫情导致的供应链中断,外患来自国际局势的变化,很多空运航线都变得不畅,包括一些芯片在内的核心零部件供应存在问题。”

应该说,上海疫情和国际局势的变化导致的供应链紧张确实是全行业都面临的问题,但国产化率相对较低也是奔驰需要解决的现实问题。

华泰证券在一份研报中指出,2018年奔驰在中国的国产化率为72%。上述北奔人士对财经汽车(ID:caijingqiche)表示:“目前,奔驰的一些国产零部件也不是完全国产,而是以组装进口件的方式生产,所以实际的国产化率可能没有那么高。”

对于奔驰目前的国产化率,财经汽车(ID:caijingqiche)向奔驰方面进行了求证,但截止发稿并没有收到相关数据。

乘联会秘书长崔东树对财经汽车(ID:caijingqiche)表示:“目前,国内主流合资品牌的汽车零部件国产化率在80%至90%,而奔驰、宝马这样的豪华品牌是70%上下。”

作为对比,2020年1月,特斯拉首款国产车型Model 3下线。2021年8月,上海临港经济发展(集团)有限公司董事长袁国华介绍,到2021年底,特斯拉上海超级工厂国产化率将达到90%左右。同年11月,特斯拉全球副总裁陶琳表示,希望在不久的将来,国产特斯拉车型可以达到近100%的本地化生产率。

在陈士华看来,现在国际主流的零部件巨头在中国都有产能,从技术上来讲,国产零部件并非替代不了,更有可能是经营上的考虑。

相对较低的国产化率已经影响了北京奔驰的产能。上述北奔消息人士对财经汽车(ID:caijingqiche)表示:在刚刚过去的3月,北京奔驰曾出现过短暂的停产,目前的生产班次也从此前的每个工作日两班减至一班。而更让人担忧的则是零部件的短缺会不会对全新EQE的上市造成影响。

需要指出的是,宝马在华的生产似乎没有受到类似的影响。2020年,华晨宝马表示到2022年自身的国产化率将升至70%。

但在2021年,宝马在中国的销量不但实现了增长,还完成了对奔驰的反超。有分析认为,依仗相对稳固的供应链和物流体系,宝马在面对疫情强冲击时显得更加柔软且灵活,即时调整的柔性生产线,也可以将关键部件集中在主力车型上,从而提振销量。

从宝马的实践来看,虽然强化供应链管理也能够弥补国产化率相对较低的不足。但张君毅依然强调本地供应商的重要性:“各个国家的市场都在碎片化,那就更需要本地化的供应商,否则就无法满足当地的需求。”

英国前首相丘吉尔有一句名言:永远不要浪费一次危机。对于奔驰来说,供应链危机也是其深化国产化率和完善供应链管理的良机,如果处理得当将弥补上其在中国业务的一块短板。