来源:猎云精选(ID:lieyunjingxuan) 作者:孙媛

最近有两个现象在4D毫米波雷达创投圈上演。

一是有FA拿着赛道玩家的BP向对口的投资人频繁推荐;二是有头部玩家开启下一轮融资,但却针对比较熟悉的机构限量开放,有投资人吐槽有钱难投。

这个现象的起点还得从2月中旬说起,特斯拉向欧洲监管机构提交了车辆变更申请,确认最新自动驾驶硬件HW4.0即将量产上车。与HW3.0相比,HW4.0一个突出的变化是新增了以太网接口,据此业内猜测或是为了接入传说中的4D毫米波雷达。

一石激起千层浪。

身处一线投资,华映资本投资总监王思睿能够明显感觉到创业项目没有井喷,但FA推荐频次越来越高。但是他也很难区分这是因为特斯拉“带火”4D毫米波雷达,还是因为毫米波玩家们到了新一轮融资节点。

最关键的是,头部玩家本轮融资较为“矜持”,好的项目想接触投进去难度有所提升,王思睿更多仍在查漏补缺、观望中。

在他看来,过去半个月4D毫米波概念只是在大众视野上的爆发,虽然会有一些公司通过蹭概念可能融到一些快钱,产生资源错配,但无法把赛道炒到过热,也不会让一直关注汽车传感器的VC投入更多精力。

“特斯拉毕竟只是一家公司,它和国内造车新势力的自驾技术方案从根上有所区别,新势力并没有盲目模仿特斯拉,也不会把4D毫米波摆到过于重要的位置。”

王思睿此言,道出了目前一级市场对赛道的真实态度:外行忙着看热闹,内行早已波澜不惊。

4D毫米波雷达,传感器迭代下的必然

了解自动驾驶的都知道,自动驾驶领域的感知解决方案被分为两大阵营。

一类是以特斯拉为代表的阵营,主要是以摄像头为主传感器实现感知数据收集;另一类则是“组合传感器”阵营,以摄像头、毫米波雷达、激光雷达等传感器进行融合感知。

但在过去,3D毫米波雷达因为无法识别静止物体,道路上的井盖、减速带以及悬挂着的各种道路标识牌等,缺乏高度信息,而导致无法决策,故而在自动驾驶的战场上平平无奇。

而2019年,以色列公司Arbe推出的Phoenix4D毫米波雷达,补足了高度测量以及高分辨率的短板,率先打响了3D通往4D的第一枪,在原有距离、方位、速度的基础上增加了高度维数据解析。随后Waymo、大陆集团、采埃孚、安波福、博世等国际科技巨头也开始陆续跟进。

彼时在国内,虽然森思泰克、凌波微步等企业也在2016年后开始陆续进入,但4D毫米波雷达作为新能源汽车智能化、自动驾驶方向上传感器端的迭代机会,仍有很多业内人士难以理解。当时,博世旗下博原资本副总裁丁浩听到的更多是质疑。

丁浩坦言,“大家很难判断4D产品在一个智能化或者说自动驾驶的未来趋势中,可以担任什么角色,甚至有人认为激光雷达是唯一的传感器路径。”

这样的“生存”困惑自然让不少VC在过去几年难以投注,王思睿从激光雷达看到4D毫米波雷达,迟迟不敢下手。

在王思睿看来,前者是未来L4及以上解决方案的必备传感器,市场空间确定性较大,遗憾的是看项目太晚估值太高;而后者他不确定最后的技术路径里能占多大的比例,一是相较主雷达目前的功能参数,4D毫米波还有一些距离;二是辅雷达的选用要看具体情况,不同自驾级别的不同方案里,4D毫米波雷达的市场空间可能受Flash激光雷达或纯视觉方案一定的挤压,其使用量还有待观察。

“以特斯拉来说,当年舍弃激光雷达选择纯视觉,是因为Velodyne当时每个售价在10万元以上,如果将来激光雷达成本进一步下降,千元就能实现现在功能时,那特斯拉是否会弃4D毫米波雷达选用激光雷达,这是未知的。”

王思睿代表了市场端一侧的看法,但在多传感融合的技术路线下,传感器升级是必然。

事实上,无论是特斯拉原来的纯视觉方案,还是ADAS常用的混合方案,其实都有自己的问题,这个问题来源于硬件功能或是不同传感器的不完美,所以每个传感器都在提升自己的性能。

而4D毫米波雷达在具备一些全时性精准测速的基础上,通过俯仰角这一C轴高度信息的加分项,不仅能从低静态到动态看得更清楚,还能对低矮路面等特殊场景有高度的障碍物上给到一些反馈,是毫米波雷达在迭代需求下不可避免的走向。

从2020年开始深入研究4D毫米波雷达,到一年半后投资几何伙伴,丁浩能明显感觉到市场端的一个变化:行业内的国内外玩家,无论是传统头部毫米波雷达制造商,还是初创型公司,都在转型做4D毫米波雷达,而这种趋势从2022年开始愈发明显。

一方面,车企在加速4D毫米波雷达的商业化落地。搭载了采埃孚4D毫米波雷达的上汽飞凡R7和搭载了森思泰克4D毫米波雷达的长安深蓝旗下全新轿车SL03,二者均已经正式开启交付;而北汽集团也投资了Arbe并有望搭载Arbe量产后的4D毫米波雷达产品。

另一方面,国内企业相继发力。通过努力通过跟主机厂沟通验证,华为、华域汽车、楚航科技、纳瓦电子、森思泰克、木牛科技、几何伙伴等企业纷纷布局,看产品是否能够最终满足未来自动驾驶功能安全的需求,走在量产爆发的前夕。

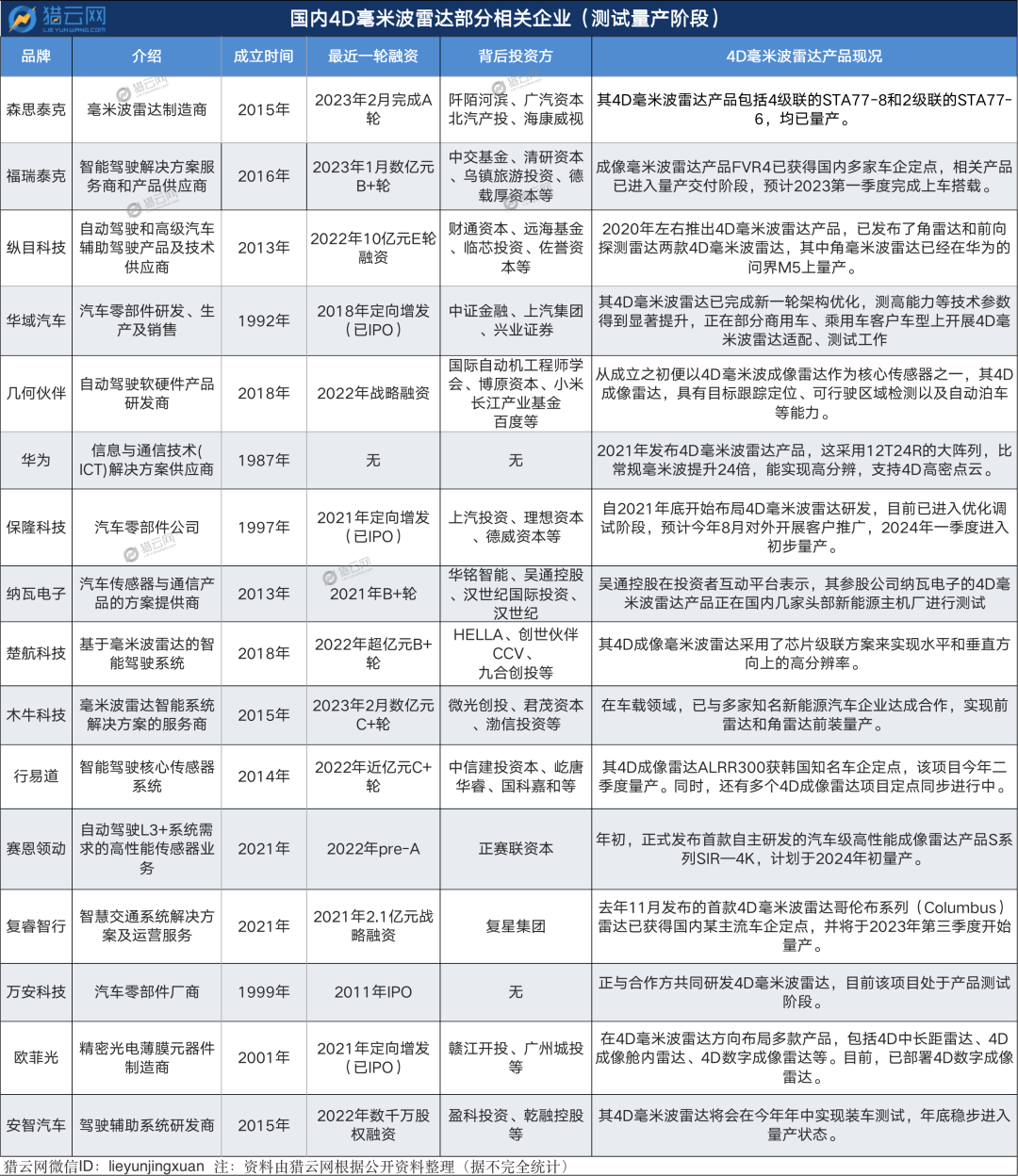

来源:猎云网

在丁浩看来,经历过去几年技术验证,从产业链的下游客户需求可以看到4D毫米波雷达的产品力、成本和功能应用前景,未来是一个比较具备性价比的技术路线和选择。“而现在争议变小是因为行业从非共识到了接近共识的阶段。”

他表示,从L2-L4级自驾方向上去看感知融合能力,抛开算法其实就是看不同类型的传感器。未来传感器的迭代方向是往三个维度走,一是提供更高质量的数据,为前后融合的算法打基础;二是高性价比,应对乘用车主机厂对传感器的系统级方案选择上的成本敏感;三是更高的安全性和稳定性。

而毫米波雷达从3D到4D正符合这样的趋势。

产业化验证初期,替代谁?谁买单?

随着4D毫米波雷达逐渐走过技术研发,迈入产品化的早期阶段,其战事也揭开了新的篇章。

业内外最好奇的莫过于:4D毫米波雷达是否真的能“平替”激光雷达?又或者会不会先革了传统毫米波雷达的命?然后,谁来买单?

显然,对于前两个问题,一线VC的看法是“No”。

要知道,L2-L5级别的自动驾驶,对选择的方案要求也有所不同。

王思睿表示,“L4、L5级的自动驾驶就得把硬件的性能、冗余堆到极致,甚至不计成本,譬如小马、文远知行等;但L2级自动驾驶,包括理想蔚来等新势力以及奇瑞等传统主机厂,由于对自动驾驶功能的认知差异,有些采用多冗余、高硬件能力的解决方案,有些则是一颗主激光雷达,再加两个摄像头的平民化方案。”

在这个过程中,他认为每一个硬件包括传统的毫米波雷达,以及现在进化出的4D毫米波雷达都有自己的生存空间,可谓各有千秋。

例如,4D毫米波雷达虽然比传统的毫米波雷达要进步很多,但成本、体积都有所增加,在此基础上,如果说4D毫米波雷达就一定优于毫米波雷达,或者说是更适宜于某个解决方案,答案并不一定。

此外,4D毫米波雷达想要取代激光雷达则显得更为艰难。

从技术上来说,即便是加上了俯仰角,4D毫米波雷达的点云跟图达通激光雷达的点云相比较,其点云密度和质量还有挺大差距。故而无法完全替代激光雷达进击其主雷达的核心战场。

而至于辅雷达,侧面的补盲雷达来看,Flash激光雷达这一方案未来价格或跟4D毫米波雷达相近,但4D毫米波雷达作为毫米波雷达,抗雨雪抗天气干扰的优势也有可能成为厂家选技术方案时的考量。

由此来看,王思睿认为,4D毫米波雷达与其说是“替代”,更多是平行技术的方案或者是安全冗余的补充。

那如果只是一种方案选择,为什么会有主机厂商愿意做第一批吃螃蟹的人呢?从产业化初期到规模化量产,玩家还需要等多久?

对此,有主机厂商告诉丁浩,当4D毫米波雷达的系统方案能满足L2+甚至接近L3的功能需求,同时成本可控时,他们会愿意买单。这是因为传统毫米波雷达上车已非常成熟,无论是接口、布局还是预留空间,都可以让4D产品在满足客户需求后,让他们更能做出Easy choice,接受这一个产品迭代。

丁浩表示,“从3D迭代到4D,毫米波雷达在具备一定点云成像后,能够做后融合甚至前融合的一些算法功能,以满足当下非常多的主机厂对于L2左右级别的功能需求,加之其BOM成本可预期的增加是有限的,且还有分布式的系统方案,都不失为未来智能化汽车多传感融合的大趋势下,一个较高性价比的选择。”

但即便如此,在4D毫米波雷达量产上车之前,也不可避免经历跟主机厂在产品端的反复打磨以及市场教育过程。

王思睿坦言,就目前市场玩家来看,头部在技术路径上差异不大,但对商业路径的选择,具体跟哪一家车企合作什么类型的车,仍有一定区别。眼下,玩家面临的最大问题还是下游车企选择方案时,他们对产品的看法,即双方需要碰撞出对4D毫米波雷达解决方案的生态位确定。

“我们投资一个技术,分两种类型,一种是充分经过市场教育,企业做出好产品就会有人用,如车载摄像头;还有一种就是比较新的产物,需要教育市场,如毫米波雷达、激光雷达。”

从半固态的激光雷达、毫米波雷达的自驾解决方案上车的经验来看,王思睿认为目前对玩家来说,首要挑战是让有认知差异的主机厂对其有明确的标准和定义,其次是在占据自驾方案中的独特生态位后,将有用的参数调到更优。

但是产品定义的挑战之外,生存同时做技术迭代在王思睿看来亦是一大难点。

“我认为毫米波雷达的技术迭代需要落地一代储备一代预研一代,那如何活下来又能走更远,最后能否做到芯片级都是问题。能做到芯片级肯定有很强的壁垒,但到时候也许又会有跟其他传感器有集成的新形态,新挑战会不断出现。”

“四超多强”格局已定,国产新玩家还有机会?

重重挑战之下,国产玩家的机会也很明显。

快,是核心优势。

近年来,实现“弯道超车”的中国智能电动汽车市场为国内产业链、供应商提供了绝佳机会,4D玩家更靠近客户端、主机厂,能够更快速灵活去配合主机厂的需求,尤其是在前沿产品以及系统方案上车,具有一定先发优势。

同时,在主机厂车型迭代过程中,玩家们也面临功能需求的迭代和完善,从而产品迭代开发速度甚至超越欧美。值得注意的是,目前由于4D毫米波雷达行业蛋糕总体较小,海外大玩家除了大陆之外,其他玩家的进度和落地略晚,也给了初创型公司以及国内传统毫米波雷达公司转型的机会。

由此可以看到,经历过去几年发展,当下中国自动驾驶感知行业已进入“四超多强”的格局,车载毫米波雷达行业已形成以德赛西威、楚航科技、森思泰克、华域汽车“四小龙”为主的第一梯队。

在丁浩看来,头部玩家显现,对赛道一定是利好,但从玩家格局角度来说,最终还是看产品端上车的反馈。随着不同车型不同功能的产品上车,市场反馈会有不同,格局也会发生不同程度的变化。

同时,赛道玩家的组成也在逐渐拓宽,近两年也有ADAS或自驾公司在切传感器,延伸产品力,也有一些支架型的公司,往传感器去做衍生。此外,海外大玩家如进入到发力阶段,那么届时格局如何目前还尚不可知。

“这就考验当前头部玩家的产品迭代能力和商业落地能力。从过往的产品力角度来看,国内外玩家无论是模组还是芯片层面,依然有所差距,尤其芯片绝大部分还是依靠进口。而传统毫米波雷达,也是国外大厂占据了绝大部分市场份额,尤其是高端产品。国内玩家需要去抓住4D产品先发机会,率先满足主机厂需求迭代产品和应用,抓住国产替代机会。”

丁浩表示,目前主机厂很难找到海外的4D毫米波雷达系统方案,虽然传感器、模组、芯片有供应商选择,但是海外缺少主机厂需求落地的土壤和生态,故而只能在中国找到潜在系统方案供应商,且价格相较于国外大厂会更具性价比。“当前国内玩家若能抓住先发优势,可以给自己建造一定的护城河。”

时至今日,随着4D毫米波雷达推至产品落地前期,投资逻辑也悄然改变。

丁浩坦言,跟前两年非共识下,玩家较少,更多看技术、团队能力和战略发展的目标不同,现在着眼点在商业化程度,与主机厂的沟通能力以及产品和系统的落地能力等。也就是说,产品化能力、PoC和定点情况以及量产上车时间表会成为VC对4D毫米波雷达相关玩家的核心关注。

但同时,丁浩也认为现在投早期,仍有机会。“4D毫米波雷达从验证到现在,还在产品化初期,激光雷达到现在都没有非常规模化的应用,我认为4D也会经历这样的一个过程,因为上车路径其实还很长。但就我们已有投资布局来看,目前不会为了追赶赛道而出手。”

而在王思睿看来,随着第一梯队已经出现,再投一家早期创企到头部,虽有机会,但实操很难。“科技类投资是一个非常残酷的竞争方式,能具备研发能力的人员,在一个细分赛道里不会太多。前四五家把核心人才分完,后期玩家除大牛的CTO外,配齐其他技术人才有一定难度。”

他进一步解释,之所以难配齐,是因为车规级硬件对人员配备的要求很苛刻。工程化绕不开既懂硬件、又有产品上车经验的设计人员及测试人员,而这些人才在他看来比较稀有。

“对于机构来说当下要投确实是只能投头腰部,尤其在赛道上前几名都已经跑出来、商业化落地路径比较清晰的情况下,再去投早期,很有挑战。对华映来说,投资思路是在增量市场里去寻找最高技术壁垒的玩家。”

王思睿所言其实也跟市场融资趋势大同。

就猎云网统计,从已在测试量产阶段的国内4D毫米波雷达部分相关企业来看,今年以来,福瑞泰克、森思泰克、木牛科技相继完成融资,而在去年,赛道的融资热度就已经点燃,有6家企业完成融资,其中几何伙伴的融资交易量最为惊人,2021年一年融了4轮,2022年融了2轮。

可见,头腰部,无论在量产落地,还是融资表现上,强者恒强。

就4D毫米波雷达赛道的融资阶段主要集中在B轮来看,王思睿认为目前仍有投资机会,估值相对没那么高,但越往后竞争肯定会更激烈。

用另一个业内投资人的话说,那就是“当下能融快融,不管缺不缺。对于玩家来说,如果要是借热度能尽快关闭,吸引到更多的人,或者说趁着市场还有一点点冲动的时候,搞定融资,就会解决很多的烦恼。”