巴菲特的餐桌“空荡荡”

编者按:本文来自微信公众号 道总有理(ID:daotmt),作者:道总,创业邦经授权转载

二十多年的光阴匆匆而逝,曾经叱咤股市的巴菲特也成了耄耋老人,那场让全球无数投资者垂涎的慈善午餐转眼间也落下帷幕。

四月份,阔别两年的巴菲特午餐再度举行,与此同时,这也是最后一次举办。从2000年开始,巴菲特午餐共举办过20届,筹集资金超3450万美元,今年为何是最后一届?尽管目前尚没有确切原因,但外界对于“最后的午餐”众说纷纭。

巴菲特高龄即将退休是其中一个关键原因,而根据路透社报道,伯克希尔也在计划巴菲特离任之后,由巴菲特的儿子担任非执行董事长。另一方面,全球的投资大环境时好时坏,就连巴菲特一向自信的好运气也难免碰壁。

诚然,巴菲特的投资理论被不少拥趸者奉为圭臬,特别是那句“在别人恐惧的时候,我贪婪,别人贪婪的时候,我恐惧。”可如今,很多人不知道该贪婪,还是该恐惧,巴菲特的午餐也索然无味了。

科技投资冰火两重天

信心比黄金更重要,但这两年的投资圈对于科技领域的态度,却有些说不清道不明的意味。

去年年末,2021年全球亿万富豪指数榜中,巴菲特赫然在列,只不过,排名位于倒数第二。股神不是没有经历过低谷,2019年与2020年科技股大热的时候,一向钟爱传统企业的巴菲特便被外界频频质疑。

据悉,2019年,巴菲特的伯克希尔涨了11%,2020年只有2%,远远低于美股三大指数。这种情况在2021年以后终于有所好转,截止今年2月10日,巴菲特是十大富豪中唯一一位身价增长的,财富增加76.4亿美元。

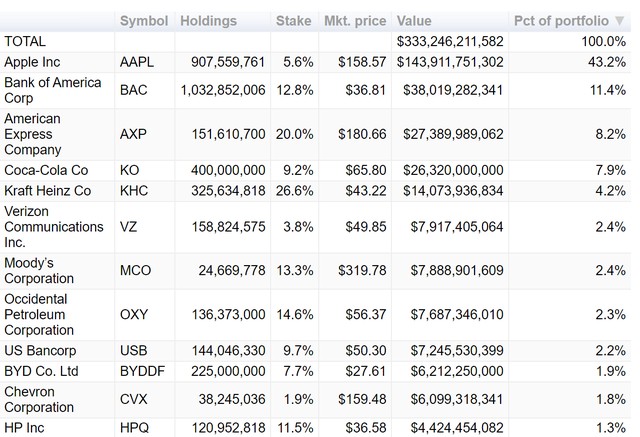

回望巴菲特在去年的投资动向,稳固的传统业务贡献了大部分业绩。伯克希尔的重仓股包括美国银行、美国运通、可口可乐、西方石油基本都是传统企业,巴菲特对科技股一向“敬而远之”,曾经坚持不投特斯拉便是最好的印证。

不可否认,很长一段时间里,巴菲特对科技的保守态度最后都能收获意外之喜。例如,在21世纪初美股互联网泡沫大危机的时候,美股道琼斯、标普500相继出现8次年度下跌,巴菲特却能全身而退,伯克希尔的年度下跌只有4次,股价甚至在那段时间还上涨超过70%。

这两年,互联网再次大跳水,扎克伯格的身价一度减少了379亿美元。或许不是巧合,投资圈对科技的态度转变很明显,除了巴菲特,去年四个季度中,桥水增持规模最大的五个企业也都是传统消费,分别是宝洁、百事可乐、麦当劳、强生还有好士多。

有意思的是,在减持方面,桥水清仓了亚马逊、奈飞以及甲骨文等共89只股票。而与巴菲特齐名、依靠科技股称霸华尔街的木头姐,曾经在2020年因为押中特斯拉,平均收益超过140%,但去年最大回撤高达65%,持有的科技股除了特斯拉,大部分跌得惨不忍睹。

从年初至今,木头姐的ARKK下跌超20%,包括Zoom、Teladoc和Roku Inc暴跌70%。投资圈失去科技自信力了吗?尤其这两年,科技股退潮是全球有目共睹的。但也不能一棍子打死,事实上,巴菲特手里一直有一张科技底牌,那就是苹果,伯克希尔持有苹果近5.6%的股份。

数据显示,在2021年巴菲特的投资版图里,苹果的功劳首屈一指。截止去年四季度末,伯克希尔持仓苹果股数为8.87亿股,持仓市值达1575亿美元,占投资组合比例高达47.61%,同时,在2021年仅仅一年的时间内,苹果股价飙升33%。

值得一提的是,巴菲特第八大重仓的是比亚迪,从自2008年建仓以来,巴菲特在比亚迪的投资上已赚了32倍,比亚迪在2021年上涨38.06%。反观木头姐,尽管最近的毒打数不胜数,但她依旧持续看好人工智能、能源存储还有基因组测序。

高瓴HHLR也继续以科技、医疗为投资主线,大幅增持理想汽车,76只股票中科技型企业占比超过七成。不是科技的错,而是全球资本都不敢再轻举妄动,毕竟试错的成本实在太高。

当中概股开始自救

巴菲特对比亚迪的青睐并没有改变整个中概股的命运。

随着海外官方的怀疑情绪日益高涨,中概股的至暗时刻迟迟没有迎来转暖,在这场历史性的寒潮里,很多中概股似乎早已失去增长魅力,几近腰斩,以阿里巴巴为例,回溯上一次阿里的股价高点还是在2020年10月份,截止今年3月,阿里累计损失了68.35%的市值。

2022年,中概股的困境再度加剧。三月以来,美国证券交易委员会分五批将40家国内企业纳入“预摘牌名单”,未来预计有191家中概股即将进入退市清单。4月末,华尔街与马云之间的矛盾一触即发,原因是由于阿里股价下跌,导致他们的投资严重受损。

但起诉马云,似乎意味着先前的一切都只是海外对中概股发难的一个高调开端,因为华尔街对中概股的幽怨显然不止马云这一桩。

一度十分看好中国的芒格今年第一季度大幅抛售中概股,不惜浮亏40%,Daily Journal减持阿里巴巴30.206万股,股数量降至30万股,持仓比例由27.65%下降至15.35%。3月份,摩根大通更是接连下调28只中国科技股评级及目标价。

华尔街的态度转变为何如此激烈?原因很简单,中概股寒潮对他们的打击比我们想象中要严重得多。毕竟就在2月份,摩根大通还坚定地站在阿里、腾讯这边。

曾几何时,中概股是华尔街妥妥的钱袋子。桥水就是国内企业的忠实看好者,截止2021年年末,桥水投资组合的100大持仓中,中概股占了16只,对拼多多、京东和阿里巴巴的增持幅度分别达到38%、33%和29%。

高瓴旗下的HHLR在第四季度对理想汽车大幅增持392万股至500.73万股,持有市值达1.6亿美元,理想汽车甚至进入HHLR十大重仓股行列。如今,海外屠刀高高举起,国内企业纵然哀鸿遍野,可他们也未必能在这场混战中独善其身。

所幸,面对种种挤压,中概股并没有选择坐以待毙,落叶归根,回港上市的一个接着一个,港交所已有二十多家中概股回归。而从近一年里的动向里,中概股轰轰烈烈的自救措施早已拉开序幕,3月份,阿里巴巴宣布进行股票回购,回购规模从150亿美元增至250亿美元,最高回购规模相当于近十分之一市值。

效仿阿里的企业不在少数,即便是没钱也要硬凑家底。京东去年全年亏损36亿元人民币,仍宣布30亿美元的回购计划,怪兽充电与蘑菇街对自己更狠,前者市值总共4亿美元,却拿5000万美元回购,后者市值仅剩2300万美元,计划用1000万美元回购。

诚然,中概股的一腔孤勇在短时间内是奏效的。因为巨额回购,阿里的股价当即大涨11%,还带动整个中概股的热情,比如同一时间段内爱奇艺涨超24%、哔哩哔哩涨20%,拼多多涨近19%。

我国一直有句古话“置之死地而后生”,能不能逆风翻盘从来不是由别人说了算。

嗷嗷待哺的投资圈

最后的午餐人走茶凉、巴菲特退休近在眼前、全球资本市场时冷时热……一连串的变故让无数产业投资者六神无主。在很多人看来,巴菲特这一生最值得称颂的事有两件:一是让投资彻底产业化;二是间接创造了一个职业,继而升华成价值发现者。

过去了半个多世纪,巴菲特与芒格联手缔造了全世界最大的投资公司,总资产超过5,000亿美元,回报率高达18,261倍。除了巴菲特,华尔街也催生出不少神话,一夜暴富在这个领域似乎稀松平常。

1929年经济大萧条之前,当时的华尔街之王利弗莫尔仅用5万美元就成功揽获一亿美金。另一个华尔街之王是蔡志勇,曾经与巴菲特不相上下,在1958年到1968年,巴菲特的投资回报率是每年平均23%,而蔡志勇的投资回报率是每年平均50%左右。

美国金融界到底有多少人?早在2017年,美国劳工统计局的数据就显示,华尔街及全美金融行业的从业人数在当年三月首次超过了840万人。而如今,人却越来越少,华尔街从去年就陷入裁员风波,总就业人数下降到18万个。

不仅人少了,机构也关门大吉。英国《卫报》在此前的一篇报道中这样描绘过华尔街:大街上写着“出租”字样的招牌随处可见;即便是圣诞假期,各大机构也门可罗雀;租赁活动相比一年前下降了近80%,比10月份下降了55%。

从全球范围来看,2020年6月份,欧洲最大的银行汇丰银行启动裁员3.5万人的计划;7月初,富国银行裁减多达上万名员工来削减成本开支;咨询业巨头埃森哲削减英美员工来控制成本;“四大”会计师事务所之一的毕马威在英国削减近200个工作岗位……

随着巴菲特老骥伏枥,全球金融投资圈的好日子似乎也跟着迟暮下去。

这也不难理解,2022年开年后仅仅三个月,股市接连动荡不已。美股道琼斯指数和标普500双双跌近5%,A股上证指数跌9.8%,深证成指跌17%,仅中美股市蒸发的市值就超过5万亿美金。一向最受资本欢迎的科技股尤为惨烈,以科技公司为主的几个指数中,美股纳斯达克跌14.9%,A股创业板指数跌19.73%,科创板跌22%,港股恒生科技指数跌20%。

值此风云莫测之际,大佬们的一举一动显得更为重要。眼看午餐即将散场,伯克希尔的年度股东大会无疑成了投资者眼中最后的“慰藉”,在刚刚过去的4月30日至5月1日,巴菲特的股东大会照旧在奥马哈市举办。

跟午餐一样,这也是股东大会暌违两年后再度现世。

往年,总会有数万人从全球各个角落涌入巴菲特的家乡小城,挤爆当地的酒店和餐厅,只为聆听智者的教诲。今年更不例外,来朝圣的人数空前暴涨,据当地媒体报道,在长达6个小时的投资人问答中,91岁的巴菲特、98岁的芒格回答了数十个问题。

他们卑微且虔诚地崇拜着这位老去的股神,就如同溺水的人,伸手去抓一根救命稻草。