来源:观潮新消费(ID:TideSight) 作者:王叁

“不做中国的耐克”终于有了足够的底气,但“要做世界的安踏”,还需要多少个FILA?

(由于安踏是一家多品牌企业,本文的“安踏”代指安踏体育用品有限公司,提及品牌时用“安踏主品牌”来进行区分。)

“不做中国的耐克,要做世界的安踏。”创始人丁世忠对安踏的寄语,每逢重要时刻,都要被重新点评。

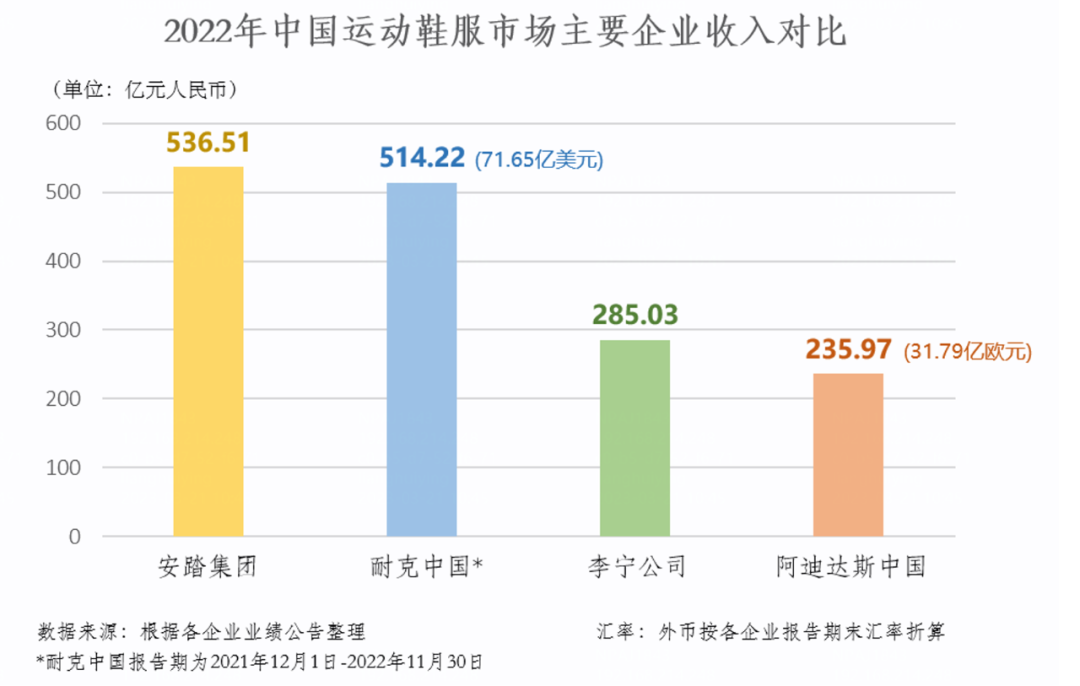

2023年3月,安踏交出了一份亮眼的财报,超越耐克成为中国市场排名第一的运动品牌,“不做中国的耐克”终于有了足够的底气。

但“要做世界的安踏”,还需要多少个FILA?

中国品牌,重回榜首

3月21日,安踏体育用品有限公司(2020.HK)发布2022年财报。

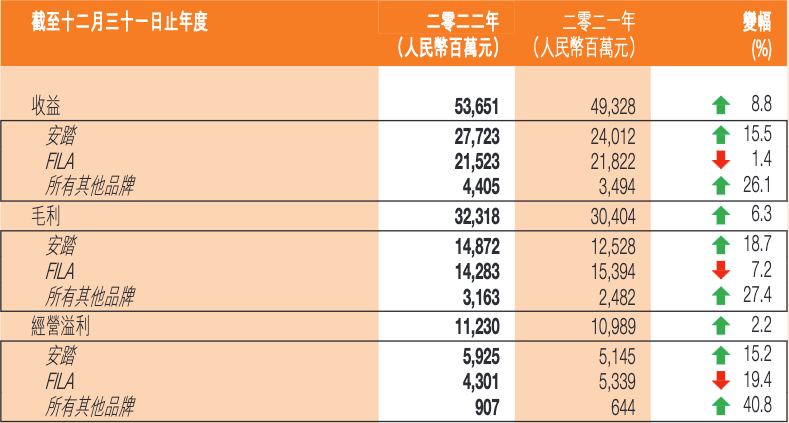

截至12月31日,安踏2022年营收达到536.5亿元,同比增长8.8%。自2015年营收首次突破百亿以来,安踏用7年时间完成了100亿到500亿的跨越,年复合增长率超过25%。

(安踏财务概览)

从营收层面看,安踏2022年超越耐克,拿下了中国运动鞋服市场第一的位置。这是自2003年耐克超越李宁成为中国市场第一的运动品牌后,中国企业首次夺回榜首。

(来源:安踏)

不过,虽然营收规模仍在增长,但相比于2021年38.9%的同比增幅,安踏的增速明显放缓。

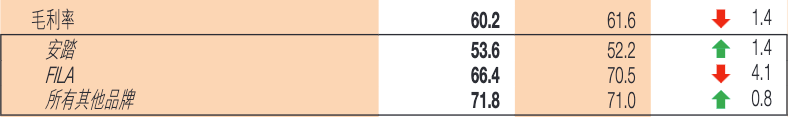

而在营收增长的同时,安踏同样遇到了增收不增利的问题。2022年,安踏归母净利润同比下滑1.7%至75.9亿元,毛利率也下降了1.4个百分点至60.2%。

具体到单品牌,目前已经发布财报的国产运动品牌中,安踏主品牌是唯一一个毛利率不降反升的:2022年,李宁营收同比增长14.31%,毛利率下降4.6%;特步营收同比增长29.13%,毛利率下降0.8%;361°的营收同比增17.31%,毛利率下降了1.2%;而安踏主品牌的营收同比增长15.45%,毛利率增长了1.4%。

正是由于安踏主品牌的营收规模和毛利率同时增长,才最大程度抵消了FILA下滑的负面影响。

(FILA拖累整体毛利率)

此外,虽然安踏的整体毛利率略有下滑,但仍达到60.2%,领先于李宁的48.4%、特步的40.9%、361°的40.5%。

安踏在财报中总结称,2022年内大部分时间,为贯彻落实中国大陆的疫情防控政策及措施,本集团遵循各地政府的指引和要求,于特定区域暂停营运若干实体店铺(线下渠道)。线下零售业务受到客流量显著下跌及消费意欲减弱带来的双重不利影响,因而拖慢了本集团零售表现的增长势头。尽管如此,本集团策略性拓展电子商贸平台(线上渠道)以推动线上销售,抵消了部分实体店暂停营运的影响。

近年来,安踏电商业务的发展相对稳健,起到了稳定基本盘的作用。2022年,安踏电商业务收入同比增长30.7%,在整体收入中的占比由2021年的28.6%提升至34.3%。

除电商增长外,安踏还将主品牌的收益增长归因于持续推进的DTC转型。

2020年9月起,安踏开启了DTC(Direct To Consumer)经营模式改革,通过调整渠道结构,将经销商在营收中的贡献占比从近六成调低到三成以下。2022年财报显示,安踏主品牌的DTC业务(含线上及线下)占比已达七成。

2022年,安踏主品牌的营收中,来自DTC的营收同比增长60%;来自电商的营收同比增长17.7%,经销商渠道则同比下滑39.8%。

(安踏主品牌营收分布)

DTC转型,免去中间商赚差价,意味着更有竞争力的销售价格和更高的毛利率,但同时也会带来新的问题。

比如,成本的快速增长。

2022年,安踏的销售成本从2021年的189.2亿元升至213.3亿元,其中包括直营模式下自建门店的租金、库存、人力成本。

再如,运动品牌最头疼的库存问题。

2022年,安踏的库存周转天数(库存周转一次所需的时间)再次刷新纪录,达到138天,同比2021年增加了11天,2019年只有87天。

作为对比,2022年,李宁的库存周转天数为58天,361°为91天,特步为90天。

库存问题本质上是一个没有对错、只看利弊的选择题。比如李宁在2022年大力调整库存周转和库龄结构,但密集的促销活动会伤害品牌定位,作为最先抓住国潮红利的品牌,李宁本应是国产运动品牌中高端化转型的代表,但牺牲利润换销量的打法,没有留下太多品牌溢价的空间。

在发布财报后的全年业绩会上,安踏表示要把库存指标作为2023年最重要的指标,加入了激励目标(股票激励、长期超额激励)的考核中。

进入2023年以来,安踏的市值逐渐稳定在3000亿港元上下,但与5000亿港元的巅峰市值相去甚远。

寻找下一个FILA

2022年,安踏主品牌和“所有其他品牌”都保持了增长态势,但曾经被视为利润奶牛的FILA首次出现负增长。

(FILA各项指标均为负数)

2022年,FILA营收215.2亿元,同比下降1.4%。作为营收占比近半的子品牌、安踏冲击高端时尚运动市场的利器,FILA各项数据的下滑直接影响了安踏的整体经营情况。正如前文所提到的,安踏整体毛利率的下滑,正是由于FILA毛利率大幅度下滑所致。

对于FILA毛利率的下降,安踏在财报中总结了三点原因:一是在疫情影响下适当地加大零售折扣;二是高端产品创新升级,以及全球原材料价格自2021年下半年开始上升导致产品成本率上升;三是存货跌价准备的影响。

这些理由可以解释FILA短期内的经营波动,却不足以支撑其增长见顶的长期趋势。最难接受的往往才是真相:FILA所代表的运动时尚风潮正在成为过去式。

2009年,安踏以3.2亿元从百丽国际手中买下FILA中国运营权,并调整了其在中国市场的形象定位——运动时尚。

当时的安踏副总裁曾表示:“FILA主要走高端运动路线,面向网球、滑雪等细分市场,收购FILA有利于安踏抢占高端运动市场份额。”

在品牌形象上,安踏为避免主品牌亲民的价格拉低FILA的档次,刻意与FILA保持一定距离,从战略层面模糊了FILA与安踏的关系。

而在具体经营层面,安踏以全直营方式进行FILA品牌运营,使其品牌毛利率常年保持在70%以上,也逐渐成了保障整个集团收入的现金牛。

为了将时尚与运动结合,贴近年轻人的需求,FILA引进国际化设计团队,将国际化与本土化相结合。此外,FILA还推出了FILA KIDS(定位3-15岁儿童)、FUSION(定位15-25岁千禧一代)、ATHLETICS(专业运动赛道)三条支线,以拓宽在细分领域的覆盖度。

收购FILA后的十年间,安踏从未单独公布FILA的业绩,导致FILA在2019年遭遇做空。

于是,从2019年起,安踏开始单独披露FILA品牌数据,而这一年,也是FILA增速的巅峰。

2019年,FILA收入147.7亿元,增速高达73.9%,营收占比为43.5%。但随后的三年间,FILA的同比增长分别是18.1%、25.1%、-1.4%,增速明显放缓。

2021年,FILA的营收达到218.2亿元,而李宁同年的营收只有225.7亿元。也是在这一年,安踏的市值超过5000亿港元。

FILA的门店数量维持在2000家左右,远不及安踏主品牌的近万家门店,但凭借常年高于70%的毛利率,FILA在集团中的营收占比始终与主品牌接近,体现出夸张的盈利能力,因此被称为现金牛。

不过,增速见顶是早就能预料到的事实。早在2017年,FILA大中华区总裁姚伟雄就曾说,FILA增速不会一直这么快,在快速增长的第五年,放缓是必然的趋势。

对于安踏而言,FILA失速的影响绝不像财报中那样轻描淡写。

FILA价量双跌,拖累了安踏冲击中高端市场的速度。安踏一直采用多品牌布局策略,以主品牌保住中低端市场,以多个收购来的子品牌进军高端市场。如今,FILA失速,安踏主品牌重新扛起增长的大旗,安踏需要重新思考多品牌战略的路线问题。

而更重要的是,FILA能否保住如今的局面。近几年来,轻户外市场兴起,户外运动鞋服成为新的增量,FILA所代表的运动时尚风潮还是否刮得动呢?当一个品类成为历史,其中的代表性品牌自然首当其冲,FILA要寻找新的定位,还是在多品牌矩阵中寻找另一个FILA?

比如,经过三年的运营终于实现盈利的亚玛芬(Amer Sports),2022年为集团贡献了约2800万的利润。

2019年3月,安踏斥资350亿收购亚玛芬体育,而安踏2018年的营收也不过241亿。一笔“蛇吞象”式的交易背后,是安踏对亚玛芬寄予的厚望。

2019年,亚玛芬体育亏损额高达12亿元,按照持股比例,安踏需要承担其中6.3亿元的亏损。2020年与2021年,安踏所需承担的亏损额分别为6.01亿元、8100万元。经过三年的调整,亚玛芬终于扭亏为盈。

亚玛芬旗下虽然有始祖鸟、阿托米克、萨洛蒙、颂拓、威尔胜、壁克峰等多个运动品牌,但由于都是主打细分领域,比如极限运动服饰、鞋履、配件等,在中国大众消费市场上的认知度并不高。

亚玛芬旗下知名度最高的是始祖鸟,以极高的售价和品质出圈,被称为户外运动领域的“爱马仕”。俗话说,中年男人有三宝,茅台、钓鱼、始祖鸟。

高端化品牌通常以稀缺性和神秘性维持品牌形象,走上大众化路线难免跌落神坛,困守中年精英群体又难以实现再造一个FILA的目标。

2022年底,据彭博社报道,安踏考虑推动亚玛芬体育IPO,正与投资银行初步磋商IPO事项,最早于2023年上市。

而安踏方面表示,不对市场传闻和猜测做评论和回应。

安踏更需要安踏

2023年1月18日,安踏公布了自上市以来最大规模的人事调整。

据安踏公告称,创始人丁世忠卸任CEO,改为由赖世贤和吴永华形成“双CEO”格局,这是安踏首次设立联席CEO制度。

新任联席CEO赖世贤是丁世忠的妹夫,此前担任集团首席财务官,曾主导了安踏对FILA大中华区的收购。担任联席CEO后,赖世贤将分管安踏品牌、除FILA品牌以外的所有其他品牌、集团采购以及集团的若干职能(包括人力资源、法务、投资者关系及行政管理等),首席财务官的职位由毕明伟接任。

另一名联席CEO吴永华是安踏的元老级人物,2003年加入安踏,曾任集团销售总裁,2013年接管安踏儿童业务,2019年起担任专业运动群CEO。担任联席CEO后,吴永华分管FILA品牌、集团国际业务和集团若干职能(包括零售渠道管理及公共关系等)。

在收购亚玛芬后,安踏开始将内部品牌划分为三大品牌群进行运营管理,分别是以安踏、安踏儿童、Sprandi和AntapluS为主的专业运动品牌群,以FILA、FILA FUSION、FILA KIDS和Kingkow为主的时尚运动品牌群,和以亚玛芬体育、迪桑特、可隆为代表的户外运动品牌群。

而在此次人事调整后,赖世贤将负责安踏主品牌以及其他户外品牌,吴永华负责FILA,卸任集团总裁及户外运动品牌群CEO的郑捷以亚玛芬首席执行官的身份负责亚玛芬相关业务。

这就意味着,安踏通过人事调整,也将集合式品牌群的管理模式调整为单品牌责任人制度,两位联席CEO各自主管一个营收占比约四成的品牌,在找到下一个FILA之前,以内部“赛马”的方式实现良性竞争。

值得注意的是,创始人丁世忠卸任CEO,但并未放权,他将继续主持集团战略、人才建设、企业文化、经营监督等事项的工作,并直接管理审计监察与收购合并事宜。

安踏公司在董事会上表示,此番调整将优化集团的企业管治架构,对标国际大型企业治理模式;将更好地落实集团“多品牌”及“全球化”战略;董事会主席及首席执行官由不同管理人员担任,完善集团企业管治;提升管理效率、强化集团人才梯队建设。

丁世忠也在致全体员工信中指出,“将董事局主席与CEO的职责分开,是对标国际先进企业,完善治理架构和提升治理水平的举措。”

1月11日,早在这场人事调整公布之前,丁世忠曾在内部年终总结大会上批评安踏过去的管理问题:“有部分干部没有承担起主体责任,没完成的事情找各种借口,自我反思不足。安踏文化的DNA就是高标准对标,说到做到。安踏集团的干部画像是懂生意、带队伍、打胜仗、高抗压。”

2022年的业绩表现,显然并未满足丁世忠的要求,他也敏锐地意识到了安踏多品牌运营造成的业务发展不均衡、组织结构庞大臃肿等问题,将管理者与独立品牌两两配对,希望能焕发新的竞争活力。

随着疫情的影响逐渐消失,消费市场加快复苏,各大运动品牌蓄势待发。在这样一个多变的时代,即使是刚刚拿下榜首的安踏,也很难高枕无忧。

运动的风口经久不衰,但运动的理念和方式始终在变。近几年来,大众运动市场呈现出细分化、专业化趋势,这对于多品牌布局的安踏来说,其实是顺风局。

相比于竞争对手,安踏最大的特点在于从不把鸡蛋放在同一个篮子里,甚至有时候篮子比鸡蛋还多。但与其永远寻找下一个FILA,不如以不变应万变,安踏的“不变”是稳定在中端市场的主品牌。

万万没想到,多品牌战略帮助安踏用最短的时间成为中国运动市场的第一,但安踏却比以往任何时候都更需要安踏。作为一个商业集团,安踏一路追李宁、赶阿迪、超耐克;但作为一个品牌,安踏何时能真正迎来高光时刻?