京津冀一个能打的都没有。

“长城汽车只做新能源行业的跟随者”。

这是 2016 年股东大会上,长城汽车董事长魏建军放下的狠话。

当时全球车企一哥丰田,正在带头质疑电动汽车的节能减排效果,加上新能源汽车领域骗补盛行,魏建军认为,加码电动汽车项目的时机,还没到。他选择继续深耕燃油车市场,推出独立高端品牌魏牌,希望在SUV领域再进一步。

然而,市场业绩证明,魏建军的赌注下错了。五年后,长城不仅未能在高端SUV领域站稳脚跟,反而丢掉了保持98个月之久的中国SUV月销量冠军宝座。

在长城的长项击败长城的,恰恰是一家新能源车企业——特斯拉。2021年9月,特斯拉Model Y以33033辆的月销量登顶国内SUV市场第一,第二名长城哈弗H6仅有23341辆。

看错时机的魏建军,看错的其实是一个时代。宣称只做新能源车跟随者的长城,如今已经连跟随都谈不上了。乘联会公布的一季度销量排行榜显示,比亚迪以50.9万辆销量、80%超高增速位居第一,吉利汽车以6万辆、33.2%增速位居第六,长城名次滑落到第十一位,一季度销量只有2.8万辆,且增速更是逆势下降39.7%。

在新能源汽车时代连跟随者地位都保不住的不只是长城,依托长城、北汽、一汽等组建起来的中国六大汽车产业圈之一的华北地区,同样迟迟未能在新能源汽车时代闯出大的名堂。

带头大哥长城汽车新能源转型不顺,华北地区其他小弟的日子同样不好过。华北五省中,山西、内蒙古因为缺失有分量的乘用车企业,基本已经放弃在新能源汽车时代“争权夺利”。

北京的北汽新能源则是起个大早,赶了晚集,曾经是第一家获得新能源汽车生产资质的北汽新能源,从一度占据纯电动车市场大部分份额,滑落至月均销量不到6000辆,旗下曾与华为绑定的中高端品牌极狐3月销量只有2300辆。

天津甚至沦落到只能靠恒大汽车来撑场面,且这个面子随时都有被戳破的风险。刚刚上市8个月、累计交付900辆的恒驰5,近期因资金不足被恒大汽车公告暂缓生产,最早有望在5月恢复生产。

在“蔚小理”等造车新势力产品尚未上市之前,趁着国家新能源汽车补贴和积分买卖的东风,华北地区也曾在新能源汽车时代烜赫一时。

2013下半年,中国正式出台新能源汽车推广补贴政策。第二年,中国新能源汽车迎来爆发式增长。在减免购车税、不限牌照、不限行等利好政策刺激下,仅一年时间,中国新能源汽车销量就实现了3倍以上的增长,达到2014年的7.5万辆。

作为首家获得新能源汽车生产资质的北汽新能源,成了这波政策红利下的最大受益者。2019年之前的北汽新能源,曾经一度占据纯电动车市场大部分份额,其销量从2015年的2万辆暴增至2019年的15万辆。

长城也靠着奔补贴和积分收益而去的廉价车型欧拉黑猫/白猫,一跃而起,在2020年位居国内新能源车年销量第三名。

好景不长,随着补贴退坡,北汽新能源销量出现断崖式下滑,2020年销量跌去逾八成,仅剩2.59万辆,再难以重现昔日辉煌;长城也不得不在2022年2月停售停产欧拉黑猫/白猫,寄望高端的新能源转型也未得到市场认可。到2022年底,长城新能源销量仅13.2万辆,12%的渗透率相比行业低了一倍多。

天风证券汽车行业首席分析师邓学曾对此分析认为,北汽、长城等车企比较短视地快速上市比较低端的新能源产品,导致销量短期爆发之后,产品力和品牌力并没有随着规模上升而上升,反而由于补贴快速退出,导致资金、研发和经营重心全都集中投入到落后过剩产能。

相比比亚迪在2022年4月份全面停售燃油车后带来的销量爆发,长城、北汽等享受过燃油车时代红利、并显赫一时的老牌车企,向新能源时代的转型,颇有点戴着镣铐起舞的意味:它们既不能一夜之间放弃庞大的燃油车市场基本盘,又需要打破消费者对其燃油车品牌的惯有认知,竖起新能源转型的品牌新理念。

这些镣铐一日不解除,华北就一日难有自己的“蔚小理”跑出来。

01

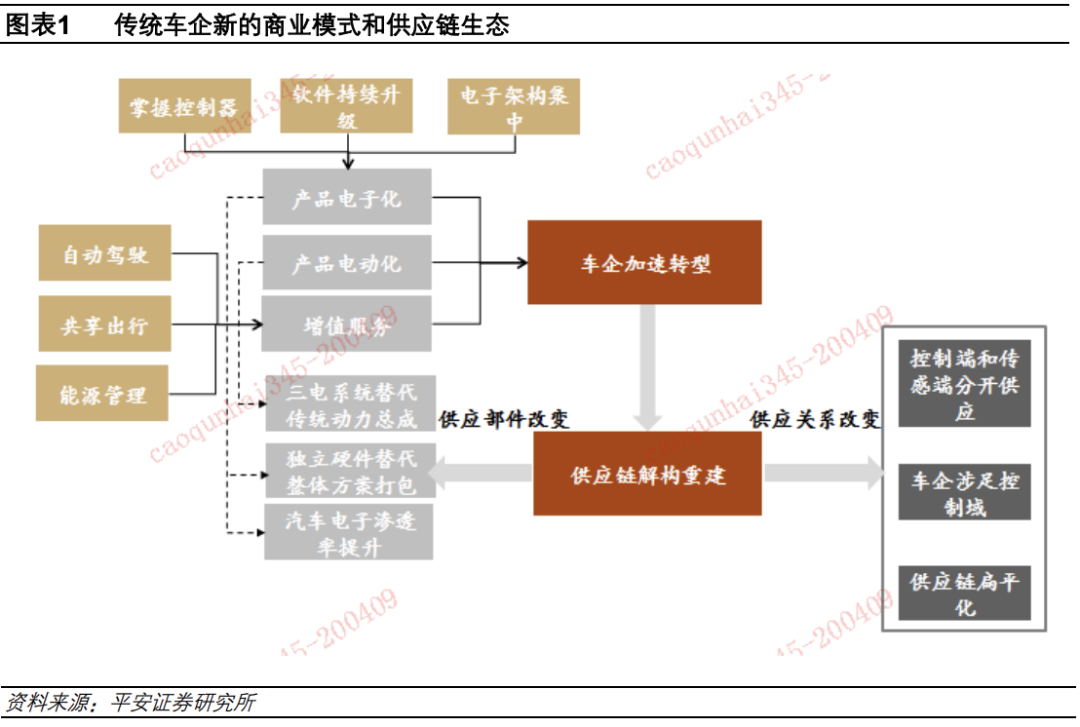

“在软件定义汽车的新时代,电子电器架构正在改写汽车工业产业链,曾经借由政策在燃油车时代构筑起来的京津冀供应链优势,已经难以适应新能源造车需求。”中汽协副会长董阳表示。

随着汽车电动化转型,原本生产一辆燃油车所需的三万多个零部件,被直接简化掉了超过三分之一。这意味着,如火花塞、燃料泵、喷油器、变速器等很多零部件将失去用武之地。

大量专注于传统内燃机零部件研究的公司正在陷入或转型或倒闭的两难之中。为丰田、长城、北汽等全球车企供应发动机气门的富士OOZX,其在华北的经销商就在去年接收到了来自日本总部的通知,社长辻本敏公开表示,“我们没有别的办法,只能为生存而奋斗。我们必须在接下来的十年里找到答案。”

如果无法顺利找到转型答案,富士OOZX或许就是下一个施耐德博士。去年9月,德国百年老店汽车内饰制造商施耐德博士,被迫向地方法院提交破产申请。

这一切的改变都来自汽车动力系统正在从燃油驱动转向电池驱动。电池,也理所当然成为新能源汽车制造中成本占比最大的零部件。

国内排名前列的电池制造商,如宁德时代、比亚迪、中创新航、欣旺达等,都诞生于南方。

造成华北没有知名电池供应商格局的原因也很好理解,以电池制造中的核心锂矿原材料来看,其主要分布在华南、西南等地,如江西、广西等。

就连长城汽车旗下的蜂巢能源,尽管早在2012年就在保定孵化,但为了尽可能靠近锂矿资源,降低生产运输成本,也不得不在2018年分拆独立后,选择将总部落户江苏常州。

在新能源汽车产业链中,华北既没有丰富的矿产资源,也缺少完备的供应链体系。

据麦肯锡汽车及组装咨询业务亚洲区负责人高旭介绍,当下生产一辆新能源车需要上万零部件。以汽车总装这一步来说,就需要1000多个总成零部件,200多家Tier 1供应商的密切配合。任何一个零部件的缺货,都可能引发一场波及全产业链的蝴蝶效应。

随着以特斯拉为首的新能源汽车品牌崛起,跳过传统4S店经销商的直营模式,得到大范围普及。在此模式下,新能源车企以用户订单来实时调整工厂产能,尽最大限度避免库存积压,从而实现降本效果,也能减少对资金的占用,使车企有限的资金得到最大化利用。

这就需要零部件供应商对车企的需求,能够做到随用随取,双方之间的物理距离必然越近越好。

这套源自丰田的精益生产模式,被新能源车企发挥得淋漓尽致。为了将供应链风险压缩到最小,零部件厂商纷纷集聚到车企周边,从而形成一个个庞大的新型汽车产业圈。

围绕特斯拉上海超级工厂,众多汽车零部件企业在江苏南京、苏州、无锡、常州、南通和浙江宁波、绍兴、台州等长三角地区组成了特斯拉“4小时朋友圈”,形成了大规模的产业集群。

而且,随着智能化程度在新能源车企上一步步加深,芯片、电驱系统地位变得越发重要,其直接促成的一个结果就是,半导体产业集聚的珠三角、长三角汽车圈,成为新能源车企扎根的优先选择。

长三角地区(包括合肥)尤甚,除了特斯拉,上汽智己、理想、蔚来、威马、哪吒、零跑、极氪等齐聚一堂,俨然成为中国新能源汽车品牌最密集地区。

02

除了在供应链上不占优势之外,曾经帮助华北地区在汽车圈占据一席之地的政策支持力度,也被其他地区比了下去。

向新能源汽车转型的时代机遇,给了那些在过去20年互联网竞争中未能争得一席之地的城市求新求变的可能性,如天津、上海、合肥等。但与后两个城市相比,位居华北的天津,在拼抢新能源汽车项目上显然缺少一些冲劲和勇气。

当年特斯拉首批进口车型还是通过天津港运入中国,但在2017年工信部发布《汽车产业中长期发展规划》,宣布将放宽外资汽车厂商在华运营生产合作企业时的出资限制后,上海随即给特斯拉开出了一份难以拒绝的超大优惠合同,并以“当年开工、当年投产、当年交付”的上海速度,让马斯克喜出望外。

“上海作为长江入海口,是国际港口城市,沿海运输和沿江运输都非常便利。”在北方工业汽车大学汽车产业创新研究中心研究员张翔看来,借助上海发达的航运和陆运体系,无论是车辆出口还是在国内零部件和整车的运输方面,都将给特斯拉带来极大的运输成本优势。

特斯拉借助上海工厂走向规模盈利,上海也借助特斯拉成为中国新能源汽车高地。

如果说天津错失特斯拉建厂项目是经济等综合实力比不过上海,尚属情有可原,那么北京错失蔚来,则或多或少暴露出一个城市对待新能源车的保守和进取之别。

在特斯拉忙着建设上海工厂的2019年,唱衰蔚来一度成为一种主流,倒闭的传闻时不时见诸媒体,寻找救命钱成了李斌当时的头等大事。

2019年5月,蔚来与北京亦庄国投签订框架协议,设立新实体蔚来中国,后者向其注资100亿元。正当外界期待北京要弥补上错失特斯拉的遗憾,追赶上海,豪赌蔚来之际,受当时蔚来ES8连发四起自燃事件影响,双方合作就此告吹。

有蔚来早期投资人曾告诉腾讯新闻《潜望》,亦庄国投内部决策中有人主张继续投,有人主张放弃,最终还是放弃派占了上风。

亦庄国投的这次放手,成功让合肥国资捡漏。2020年4月,蔚来与合肥市政府正式签署蔚来中国总部落户合肥的协议,后者向蔚来中国投资70亿元,半年后,蔚来起死回生,合肥不仅借蔚来打出了新能源汽车产业的知名度,而且斩获超过15倍收益,获利超1000亿元,被外界戏称为中国最牛“风险投资机构”。

在国信证券新能源行业分析师唐策看来,南方城市更愿意豪赌新能源汽车项目的原因之一,还在于其人口密度高于北方,且生产制造业规模也比北方大,更需要新能源汽车所带来的经济拉动效应,和庞大的就业解决能力。

03

除了新能源车政策的保守外,面对新能源汽车时代的转型机遇,华北车企高管也罕见保守了起来,没有出现一位敢于舍身投入新能源汽车领域创业,引领行业创新的代表性人物。

如小鹏汽车的联合创始人夏珩、何涛都出身广汽,蔚来汽车的联合创始人秦力洪出身奇瑞,威马的联合创始人沈晖出身吉利……

唯一拥有一些名气的长城高管王凤英,离职后也并未创业,而是选择加盟小鹏,全面负责产品规划、产品矩阵及销售体系,当起了职业经理人。

当一个时代转型刚刚露头之际,市场存在诸多不完善之处,这正是作为领航员的企业家,带领团队建功立业的最佳时机,互联网时代的马云、马化腾如是,移动互联网时代的张一鸣、王兴亦如是。

在经济学家熊彼特提出的创新理论中,所谓创新就是要“建立一种新的生产函数”,即“生产要素的重新组合”,主导“新组合”产生的灵魂,则是企业家。

企业家,也由此成为市场经济中最稀缺的资源,它的多少成为衡量一个地区经济发展程度的重要指标。

围绕“新组合”概念,哈佛商学院教授克里斯坦森在《创新者窘境》中给出了进一步的解读,并提出了两个核心概念——“延续性创新”和“破坏性创新”。

破坏性创新的典型特征,就是通过技术的排列组合,进而导致产品市场的竞争基础发生根本性变化,就像是不遵守“游戏规则”的人。

乔布斯带领苹果,成为智能电子产品领域“破坏性创新”的典范;马斯克带领特斯拉,成为智能电动汽车领域“破坏性创新”的典范。

2014年9月,张一鸣、周航、傅盛、黎万强等人在美国特斯拉总部办公室见到马斯克后,周航曾提了一个问题,“你做了这么多疯狂的事,不担心失败吗?”

马斯克的回答是:“恰恰相反,这些事失败的可能性远远大于成功的可能性,我之所以去做,不是因为这些事可以成功,而仅仅是因为我想去做,那是我对于世界未来的主张。”

如同智能手机时代涌现出了雷军、黄章、罗永浩、贾跃亭等一批“中国乔布斯”一样,进入智能电动汽车时代,沿着马斯克的足迹,何小鹏、李斌、李想等人也纷纷被视为“中国马斯克”。

“蔚小理”各自打造出了不一样的用户认知:小鹏有智能化,理想有增程式,蔚来有服务。什么都没有的华北车企,在这场新能源汽车竞争的前半场,泯然众人矣。

04

但在已经开启的新能源汽车竞赛下半场,华北地区能否跑出下一个“蔚小理”,仍难言乐观。

新能源汽车供应链南移已经成为无法改变的客观现实。来自政府的政策支持上,眼下也未能看到破局的希望。

一个明显的佐证是,去年传出的特斯拉中国第二超级工厂竞争城市名单中,包括有沈阳、青岛、武汉、广州,却始终未见华北地区城市上榜。

更严峻的是,留给华北地区跑出新能源汽车企业家的时间也不多了。2023年第一季度,中国新能源汽车渗透率达到30%,3月份更是超过了35%。一场新的淘汰赛正在打响。

面对已经进行中的下半场争夺战,何小鹏近期说到,到2030年,仍能存活下来的车企会在8家以内,届时,300万辆年销售规模只是车企的入场券。

发生在补贴时代的上一轮新能源汽车大洗牌,当时的赛麟、长江、欧拉黑猫/白猫无一例外都败在了不合时宜的产品规划上。眼下的竞争,在李想看来,则升维到了产品、技术、交付三大综合能力的全面比拼上,缺一不可。

因为缺乏造车资质而导致最终交付流产的自游家,在李一男于2018年创办后,无奈于2022年12月宣告造车失败。

曾经一度超越“蔚小理”,位居造车新势力第一的威马汽车,在产品、技术上出现偏差后,沈晖不得不于2022年底,开启自救方案,宣布全员降薪,其中员工打7折,高管减半,并停发年终奖和补贴。

环顾整个华北地区,尚能看到一丝希望的新能源汽车企业家,可能就剩下雷军了。

不过,随着行业竞争日益加剧,留给雷军带领小米汽车突出重围的机会窗口正变得越来越小。

性价比,成为过去十余年间帮助小米快速崛起的重要武器。但外界期待中的“年轻人第一辆车”或许要难产了。

据《晚点》爆料,即将在2024年第一季度量产的小米第一款车,起售价定在26万-30万元区间,高阶版本起售价更是达到35万元以上。

如果上述爆料成真,届时小米汽车不仅要在竞争最为激烈的25万-30万元区间直面小鹏、理想、特斯拉等一线新能源汽车品牌的竞争,而且在特斯拉大打价格战、且将Model 3起售价拉低到20万元左右后,还要提防来自马斯克的降维打击。

在成为“中国乔布斯”之后,雷军这次还能成为“华北马斯克”吗?

参考资料:

《长城汽车魏建军的最重要一战》晚点LatePost

《李瑞峰回答长城:我们究竟遇到了什么问题》品驾

《长城错失的十年:误判、掉队与追赶》市值榜

《蔚来的生死时速》腾讯潜望

《竞逐“新能源车之都”》字母榜

《造车的风口,小米快赶不上了》虎嗅