募资越难,变动越大

转眼间,2023 年进度已即将过半。在过去的近半年时间里,国内各大投资机构依旧在负重前行,且相较于往年投资难问题,募资难问题或许是在今年众多机构面临的头号难题——

2023 年 5 月,梅花创投创始人吴世春在公开场合打趣道:「以前募美元,跟人家讲英文、端红酒杯;现在募人民币,喝白酒,给人家讲招商与返投。」

更有不少美元基金投资人表示,现在是「两头跑」:一边各地跑着找项目,一边奔走在各个 LP 之间寻求募资。甚至是先找到项目,继而游说 LP 们投资,拿到 LP 们的钱再进行投资。

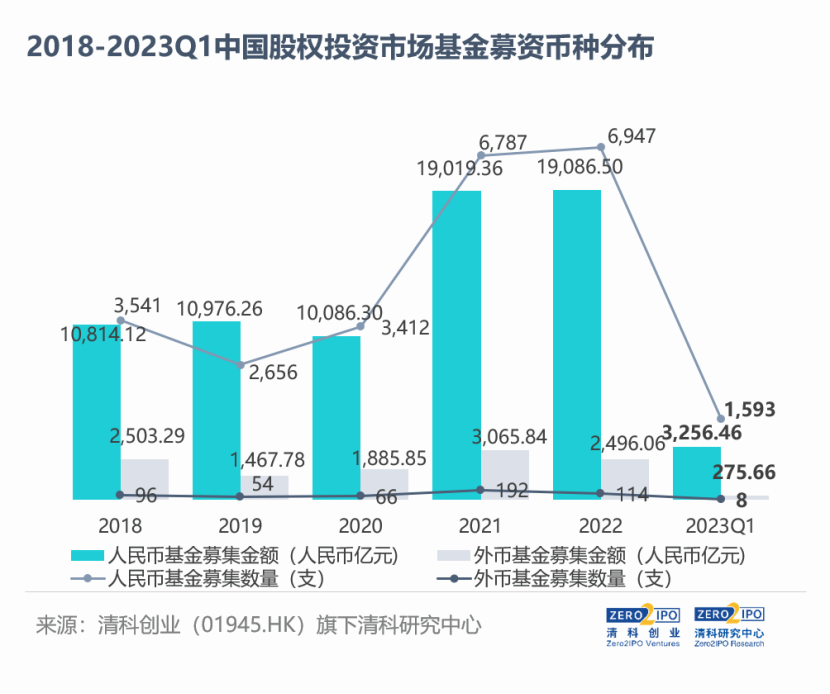

清科研究中心数据显示,2023 年一季度人民币基金和外币基金募集数量及金额较去年同期相比均双双下滑。且,外币基金在募资上则面临更为严重的挑战——2023 年第一季度共有 8 支外币基金完成关账,数量仅为去年同期的 28.6%;在募资规模上,2023 年第一季度外币基金募资规模约为 275.66 亿元人民币,同比下降 41.5%。

外币基金尤其是美元基金募资难问题,在当下尤为突出。受外部环境等多重因素影响,今年以来国外多家基金在中国投资收缩,致使众多美元基金募资额减少,不少美元基金跑去募人民币。

有关于美元基金募资难问题,当前市面上已经有众多新闻文章对此现象进行报道分析,在此本文不进行过多叙述。不过,在美元基金募资减少、募资难的当下,美元机构们出手投资具体有何变化?即美元募资难对美元直接投资的影响有哪些?

基于此,IT 桔子将聚焦中国地区美元基金投资机构在 2023 年 1 月——5 月的投资情况,包括并不限于金额投资变化、行业赛道变化等。同时对于中国 VC/PE 参与投资的国外事件也作分析,展现其变化。

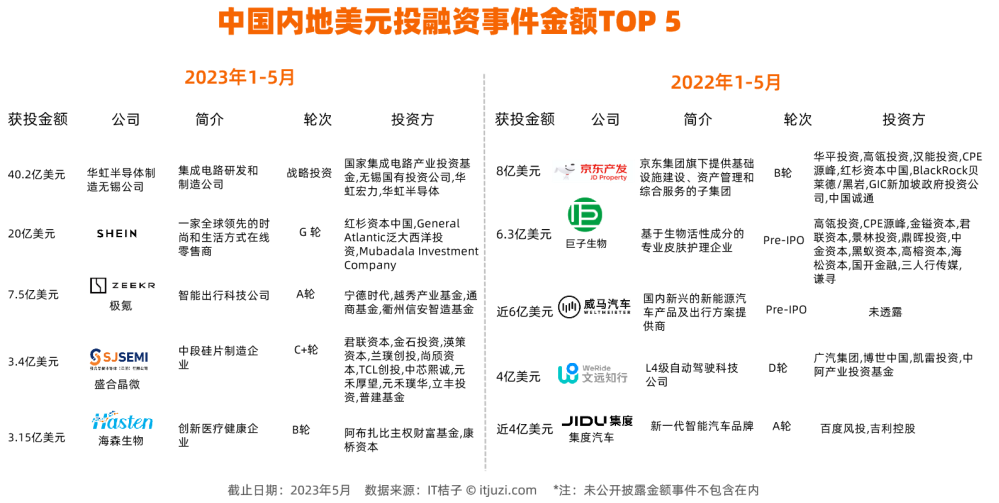

中国内地美元投资事件详情2023 年 1 月——5 月投资数量及金额双降

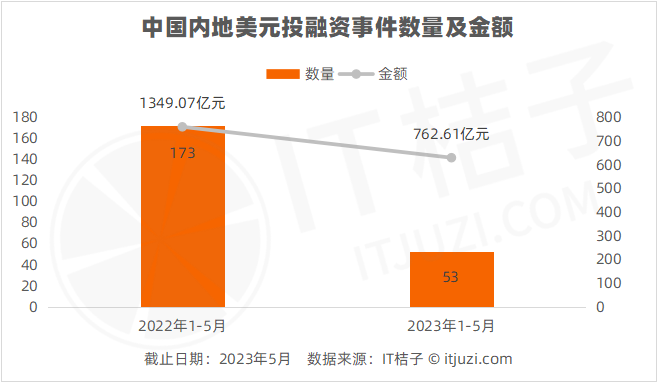

伴随着美元基金募资额减少,首当其冲的是投资事件数量及金额的下降。

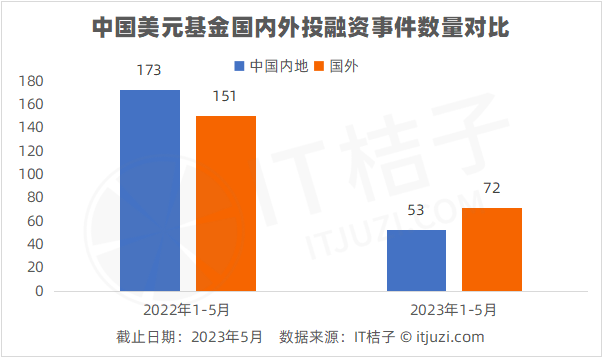

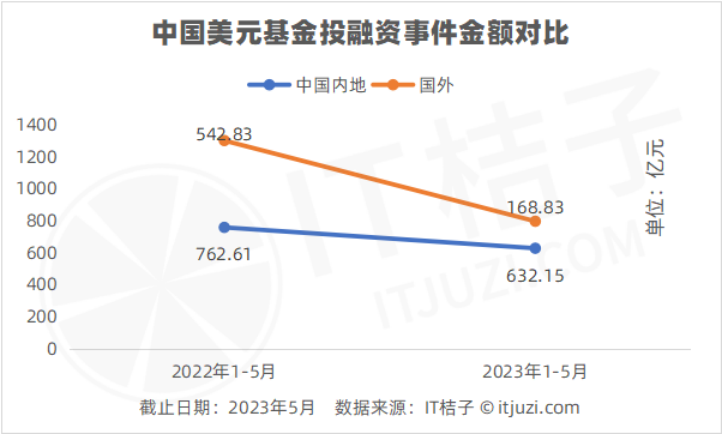

IT 桔子数据显示,2023 年 1 月——5 月中国内地美元投融资事件数量为 53 起,较去年同期的 173 起事件,降幅高达 69.4%;投融资规模折算人民币为 632.15 亿元,同比下降 17.1%。另外,2022 年至今中国内地美元投融资事件共 352 起,投融资规模为 1349.07 亿元。

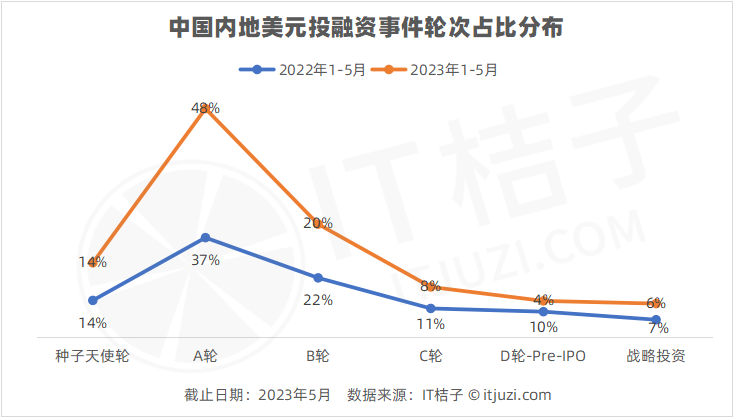

初创型企业依旧占据高位,对成熟型企业投资减少

从美元基金在中国内地投资聚焦企业类型来看,初创型公司(A 轮及以前)仍旧是主流。2023 年 1 月——5 月美元投融资事件中 A 轮及以前事件占比高达 62%,值得注意的是,该类型事件占比在 2022 年同期为 51%,这表明 2023 年美元基金的重点依旧是挖掘更多有潜力的初创型企业(如元宇宙、Web3、AIGC 等新兴赛道),并对此进行投资。

美元基金对成长型企业(B 轮-C 轮)的投资较为稳定,2023 年 1 月——5 月 B 轮-C 轮投融资事件占比为 28%,与去年同期相比仅下降 4 个百分点。而成熟型企业对美元基金的吸引力下降明显,2022 年 1 月——5 月 D 轮到 Pre-IPO 轮投融资事件占为 10%,2023 年同一时期该类型事件占降至 4%。

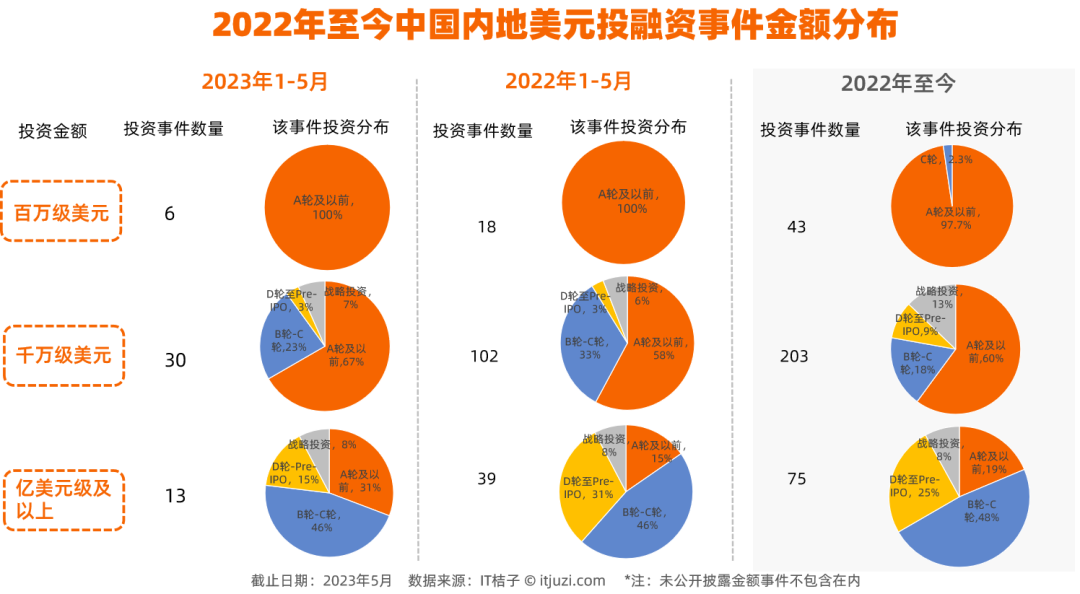

千万级美元投资事件降幅超七成

在美元投融资事件金额分布上,相较于 2022 年同期,2023 年 1 月——5 月无论是百万级美元事件、千万级美元事件还是亿美元及以上事件,均出现了下滑。减少数量最多的是千万级美元事件,2022 年 1 月——5 月该层级事件数量为 102 起,2023 年 1 月——5 月数降至 30 起,降幅超七成。

从事件分布来看,2022 年至今千万级美元事件一直占据最大份额,占比达 63.2%。

此外,不同金额层级事件的投资重点也不尽相同。2023 年 1 月——5 月,百万美元级事件均为 A 轮及以前;千万级美元事件投资同样集中在 A 轮及以前,不过相较于前者的 100% 占比,该占比为 67%;亿美元级及以上事件中,B 轮-C 轮事件占比最大,为 46%。

虽然与 2022 年同期相比,各层级事件整体投资重点均一致,但从细节来看也有变化。例如,2023 年 1 月——5 月千万级美元事件,B 轮-C 轮事件占比为 23%,相较于 2022 年同期减少 10 个百分点,资本将更多的注意力转移到初创型企业上。同样,这种变化在发生在亿美元级及以上事件中,D 轮到 Pre-IPO 事件占比由 2022 同期的 31% 降至如今的 15%,反观 A 轮及以前事件出现增长。

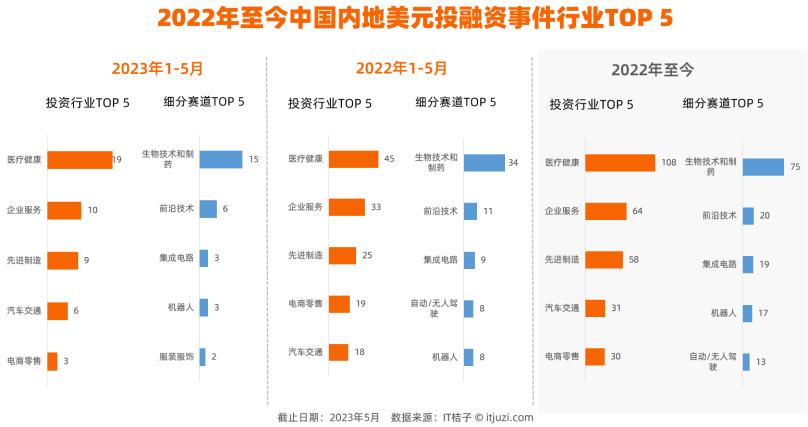

医疗健康行业仍是投资主流,细分赛道已有变化

伴随着内外部整体环境的变化,美元基金在中国内地投资的行业也在出现了变化。与 2022 年同期相比,2023 年 1 月——5 月美元投融资事件热门行业前 3 名未发生变化,依旧是医疗健康、企业服务和先进制造行业,不过 2022 年同期排名第 4 的电商零售行业在 2023 年下降一名,来到第 5 名的位置,原位置被汽车交通行业所取代,其事件数量由 2022 年同期的 19 起降至 3 起。

更明显的变化是在细分赛道上。2022 年 1 月——5 月美元投融资事件热门赛道 TOP 5 分别为:生物技术和制药(34 起)、前沿技术(11 起)、集成电路(9 起)、自动/无人驾驶(8 起)以及机器人(8 起)。到 2023 年 1 月——5 月,细分赛道 TOP 4、TOP 5 已发生变化,机器人行业由先前的第 5 名来到第 4 名位置,服装服饰行业则将自动/无人驾驶取代掉,获得到资本的投资。IT 桔子数据显示,两家获投的服装服饰企业分别为国际 B2C 快时尚电子商务公司SHEIN、国内第一家及唯一一家专注于服装行业的柔性供应链平台的辛巴达。

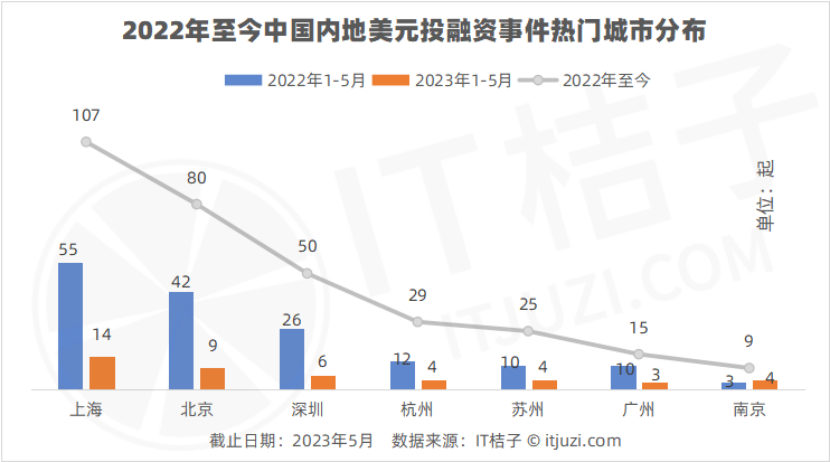

北上深牢牢占据投资热门城市 TOP 3 宝座

在地区分布上,上海、北京、深圳、杭州、苏州、广州和南京为美元基金投资的 7 大热门城市。尽管北上深依旧位列美元投融资事件热门城市 TOP 3,但投融资事件数量出现了明显下滑,今年 TOP 1——3 名城市的事件数量与去年同期 TOP 4——6 名城市水平相当。

具体来看,2023 年 1 月——5 月,上海地区美元投融资事件数量为 14 起,仅为去年同期的 25.5%;北京地区投融资事件为 9 起,较去年同期相比下滑 78.6%;深圳地区投融资事件为 6 起,与去年同期相比降幅超七成。

杭州、苏州和广州 2022 年 1 月——5 月美元投融资事件维持在 10 起——12 起之间,2023 年下降至 3 起——4 起范围内。此外,南京是这 7 大热门城市中唯一一个出现增长的城市,2023 年 1 月——5 月美元投融资事件为 4 起,较去年同期增长 1 起。

活跃投资方变动明显

在活跃投资方上,相较于 2022 年,2023 年排名前 10 名的活跃投资机构出手数量整体锐减。2022 年 1 月——5 月排名第一的红杉资本中国参与的美元事件投资量为 30 起,而 2023 年 1 月——5 月排名第一的高瓴创投参与的美元事件投资量仅为 5 起。

另一个变化是,排名前 10 的活跃投资方也出现了较大变动。相较于 2022 年同期,2023 年 1 月——5 月的活跃投资方前 10 名中,除高瓴创投、启明创投、顺为资本、红杉资本中国之外,其余 6 家均为新上榜机构。

附录:

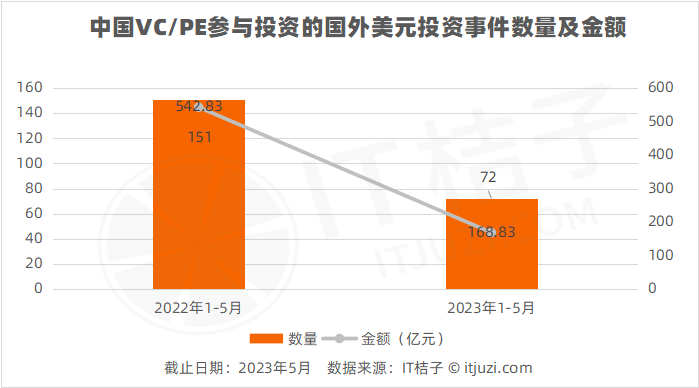

中国VC/PE参与投资的国外美元事件投资详情投资数量同比下降超五成,投资金额同比下降近七成

除了中国内地发生的美元投融资事件,IT 桔子还对中国 VC/PE 参与投资的国外美元投资事件进行了统计。

IT 桔子数据显示,2022 年至今中国 VC/PE 参与投资的国外美元投资事件共 361 起,投资规模达 1278.35 亿元。其中,2023 年 1 月——5 月中国 VC/PE 参与投资的国外美元投资事件为 72 起,相较于去年同期减少 52%;投融资规模为 168.83 亿元,同比下降 69%。

初创型企业投资占比在 50% 上下浮动

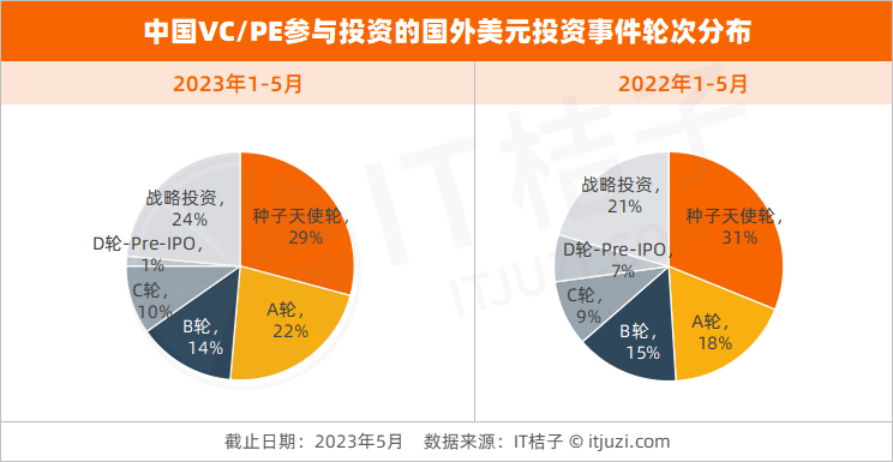

从中国 VC/PE 参与投资的国外美元投资事件来看,不管是 2023 年 1 月——5 月还是 2022 年同期,投资重点均集中在初创型企业(A 轮及以前),占比在 50% 左右浮动;成长型企业(B 轮-C 轮)的投资占比均为 24%。但对成熟型企业(D 轮-Pre-IPO)占比上则出现明显变化,2023 年 1 月——5 月占比为 1%,2022 年同期为 7%,下降 6 个百分点。

医疗健康行业投资比重加大

从投资热门赛道来看,2023 年 1 月——5 月中国资本对国外企业的投资热点集中在区块链、生物技术和制药、健康保健、医疗器械、借贷和元宇宙上。

其中,区块链方面中国资本投资的企业多为区块链技术应用企业,今年以来参与投资的最大金额事件是对美国区块链公司 Scroll.io 的投资,该公司于 2023 年 3 月获得红杉资本中国、启明创投、Polychain Capita 等资本投资的 5000 万美元融资。

其次投资重点为医疗健康领域的投资,相较于 2022 年同期,中国 VC/PE 除了在生物技术和制药方面多有投资之外,还加大了对健康保健和医疗器械的投资。IT 桔子数据显示,2022 同期参与对两行业的投资事件均为 1 起,而在今年对两行业的合计投资已有 7 起。

而在金融领域,中国资本减少了对数字货币、金融综合服务的投资,加大对借贷行业的投资,2023 年 1 月——5 月借贷行业发生事件为 3 起,较去年同期增加 2 起。

此外,2022 年 1 月——5 月中国资本参与了 6 起游戏开发商事件的投资,而今年以来暂未对该领域出手投资。

美国、新加坡、英国最受中国资本欢迎

在地区分布上,2023 年 1 月——5 月中国 VC/PE 参与投资的国外美元投资事件多集中在美国、新加坡、英国等地。其中,相较于 2022 年 1 月——5 月对法国和尼日利亚企业的投资,今年以来中国资本将目光转向了加拿大和印度尼西亚。

若从 2022 年至今这个时间跨度整体来看的话,上述国家之外,中国资本对以色列企业也多有厚爱,参与了 10 企业的投资,2023 年 1 月——5 月对该国的投资事件有 2 起。

在美国重投初创型企业,在印尼重投成长型企业

对于不同国家,中国资本投资的企业类型也不尽相同。2023 年 1 月——5 月中国 VC/PE 对美国企业的投资共计有 36 起事件,其中投资重点集中在早期初创型企业(A 轮及以前),有 19 起事件发生,占比为 53%。去年同期对成长型企业(B 轮-C 轮)的投资占比达 30%,今年则下降至 8.3%。

对于新加坡和加拿大地区的企业,中国资本的投资重点也均为初创型企业,不过英国和印度尼西亚地区的投资重点则放在成长型企业上。

投资方整体活跃度下降,有机构至今尚未有投资出手

2023 年 1 月——5 月中国 VC/PE 参与投资国外美元事件的活跃投资方之一腾讯,参与了 5 起事件的投资,其中有 2 家为英国公司,分别为自动/无人驾驶公司和大众健身公司;新加坡公司同样有 2 家,参与投资了 1 家金融公司和 1 家企业服务公司。此外,腾讯还参与投资了一家尼日利亚的保险公司。

中国台湾的之初创投参与了 4 起事件投资,投资了国外 2 家区块链公司、印度尼西亚的农业电商公司以及该国旅游住宿预订平台巨头 Travelio;金沙江创投投资较为分散,分别投资了新加坡的医疗健康企业、英国的借贷企业和菲律宾的人力资源企业;启明创投参与投资的企业均位于美国,分别为区块链企业和企业服务企业;比邻星创投则重点投资医疗健康企业,参与投资了 2 家美国的生物技术和制药企业。

此外,了得资本今年参与投资数量大大减少,2023 年 1 月——5 月仅参与投资了 1 起区块链公司的投资,而在去年同期参与投资的区块链事件达 13 起;投资减少的还有高榕资本,今年以来尚未有投资出手,去年同期则参与了 5 起事件的投资;专注于区块链投资的分布式资本,2022 年 1 月——5 月参与投资了 3 家区块链公司和 1 家金融公司,今年同样未出手。

从中国美元基金对国内外的投资对比来看,2023 年中国美元基金对国外的投资数量超过了内地;而金额上,对国外的投资在去年和今年基本保持了相对的稳定——美元基金剩余的钱,投资在国外可能比投在内地,更为稳妥。

从数据可以看到,在募到手的钱越来越有限的情况下,这两年美元基金的投资出手十分困难。去年同期情况就一般,今年更是有超过 60% 的巨大跌幅。

即便是非常头部的美元机构在今年的投资交易也都堪称寥寥无几。

拿着手里剩余不多的美元,能投资选择的赛道也愈发收窄——在国内,美元基金能投的还是保持在生物制药、前沿技术如 AI、芯片、机器人等相对硬科技赛道;在海外,去年还有区块链、Web3、元宇宙等小风口可以出手,今年除了区块链还在继续外,其他赛道基本也全部收缩无几。

在人民币 LP 强势铺满市场、海外募资受阻的背景下,曾引领了中国风险投资发展的美元基金将走向哪里?