来源:开菠萝财经(ID:kaiboluocaijing) 作者:金玙璠 编辑:艾小佳

自动售货机过气了,行业老大友宝却要跑步到港股上市了。

5月27日晚,北京友宝在线科技股份有限公司 (以下简称“友宝”) 披露招股书,拟在港交所上市。这是友宝经历2016年2月新三板挂牌、2019年3月摘牌后,再一次公开财务数据。

自动售货机是2017年前后比较热闹的新型零售形态之一,这家成立十年之久、国内智能贩售机领域“一哥”友宝,现在过得怎么样?

根据招股书,友宝2019年-2021年的收入分别为27.27亿元、19.02亿元和26.76亿元;2019年还有微薄的利润,2020年-2021年进入亏损状态,净亏损分别为11.84亿元和1.88亿元,经调整净亏损分别为8.15亿元和1.70亿元。

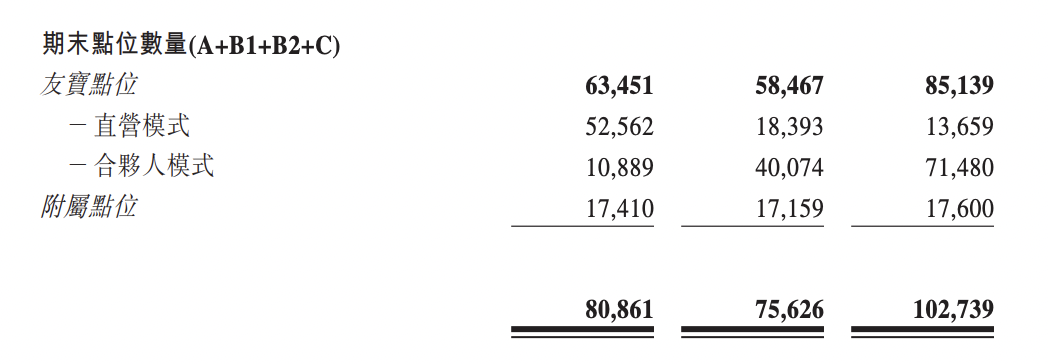

业绩颇受疫情影响的友宝,这一次亮相最大的转变是,不靠加盟商“投靠”合伙人了,变身为一家靠“合伙人”卖货、铺点位的公司。2021年,友宝26.7亿收入中有19.2亿来自卖货 (指智慧零售业务收入) ,商品以食品和饮料为主,其中接近六成收入是合伙人带来的。到2021年年底,友宝拥有10.27万个点位,其中七成点位是合伙人花钱铺的。

这其实是友宝重点推进的一种新型的合伙人模式。有受访者表示,这可以算作是加盟模式,但因运营由友宝负责,界定模糊,所以用了合伙人的说法。友宝推它的目的和加盟一样,为了转移点位成本、快速占领市场。

在上一个十年,甚至上一个五年,友宝最不愁的是融资。成立11年拿到10轮融资,背后明星机构云集。在新三板挂牌期间,还引入了中信建投资本、中金资本、蚂蚁金服等机构,摘牌后,又完成了蚂蚁金服领投,春华资本跟投的16亿元战略融资。

招股书显示,创始人王滨持及其一致行动人陈昆嵘合计持股21.99%,其中王滨持股17.9%;第二大股东是蚂蚁集团,持股16.68%;此外,春华资本持股5.56%,中金启元持股3.96%。

过去,资本热捧的友宝是一家跑通商业模式、进入盈利轨道,赚钱靠加盟商和广告和的风口公司。现在的友宝,已经从登陆新三板期间的连年盈利到两年亏掉14亿,改加盟模式为合伙人模式,不再靠纯利的广告赚钱而是老老实实卖货。

资本市场还认这个曾经的“自动售货机第一股”吗?

不赚钱了

过去外界并不担心友宝的赚钱能力。因为它在成立五年后开始盈利,在新三板退市前一直处于盈利状态,2015年-2017年的净利润分别为2352万、7750万、1.18亿,保持到2018年前三季度,净利润为1.01亿。

可现在的友宝开始亏了。从保持盈利到两年亏掉14亿,这家公司发生了什么?

招股书的三个数据,可以侧面回答这个问题。

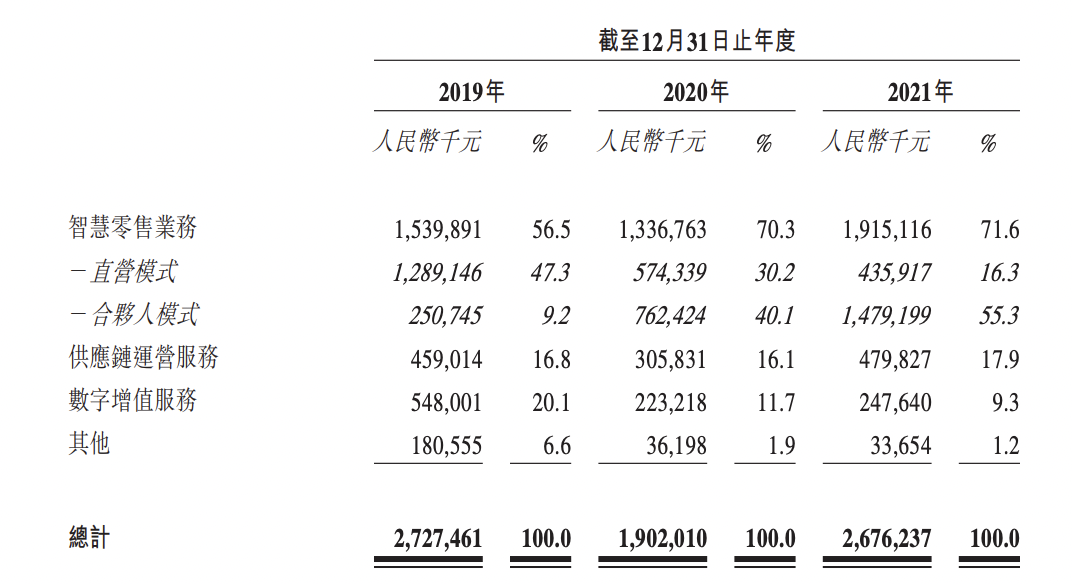

先看收入。2019年-2021年,友宝的收入分别为27.27亿、19.02亿和26.76亿,其中2020年同比下滑30%,2021年同比增长41%。

关注新零售的投资人董波对开菠萝财经说,和2017年全年收入21亿、2018年前三季度收入18亿元对比,可以看到,友宝在2019年再次进入高速增长的节奏,但很快受2020年疫情的影响,收入回到三年前的水平,2020年、2021年,对于友宝来说是恢复元气的阶段。

图源 / 招股书 友宝四大收入来源

这就要说到友宝的收入来源,是智慧零售业务、供应链运营服务、数字增值服务和其他四类。通俗的说,分别对应的是卖货、买卖租赁设备、广告和向运营商等收取的系统维护费、迷你KTV。

2020年,四个业务集体受挫,其中卖货收入同比下降13%,买卖租赁设备收入减少三分之一,广告和系统维护收入被砍掉六成,迷你KTV收入减少八成。

友宝在招股书中解释说,都与疫情直接相关。疫情之下,户外客流量大幅减少,自动售货机卖的货就少了,附属点位运营商 (可以理解为加盟商) 和租赁设备的需求随之减少,广告主开始“逃离”,当然,使用迷你KTV的消费者同样在减少。

到2021年,友宝全年26.76亿的收入中,卖货19.2亿,买卖租赁机器收入4.8亿,上架广告和系统维护收入2.5亿,迷你KTV收入0.3亿。除了迷你KTV业务,三大主要业务都回到增长轨迹,不过没有挽回亏损的局面。

第二个数据是毛利。毛利水平的高低,决定了友宝各项业务的变现空间。2019年-2021年,友宝的毛利率起伏较大,分别是48.7%、29.4%、41.1%。

让友宝2020年的毛利率水平产生波动的,主要是两个版块。一个是卖货版块,友宝毛利最高的售货场景是在交通枢纽和公共场所;另一个,整个公司最赚钱的业务是数字增值服务中的广告。疫情爆发的2020年,两个版块收益锐减。

到2021年,友宝整体的毛利率回升至41.1%。如果把自动售货机看作是微缩版的便利店,这一水平高于大多数超市和便利店。不过董波认为,参考友宝2017年时54%的毛利率,可提升空间不大,未来要赚钱,还是要提高售货机的销售额以及降低运营成本。

最后来看净利润。友宝在2019年时有0.4亿净利润,到2020年,转盈为亏,净亏损11.84亿元,进入2021年,亏损收窄,净亏损为1.88亿元。

近三年,友宝的各项开支相对稳定,导致2020年巨亏的,除了收入锐减,还因为一般及行政开支、金融资产减值亏损净额的增加。招股书对此解释称,一部分一般及行政开支用于员工股份激励,而金融资产减值是指疫情下贸易及其他应收账款的增加。

不靠加盟商了?

友宝的第二大变化是,弱化加盟模式、强化合伙人模式。

对于友宝的商业模式而言,覆盖点位的能力很关键,但要盈利,还得看怎么用更低的成本,加速占领市场。

董波对开菠萝财经透露,行业内有一种说法,友宝的规模扩张和创始人在人脉、资本方面的强势资源脱不开关系。而事实上,友宝为了实现盈利,一直在探索。

友宝创立初期,是重资产的自营模式。这类自动售货机运营商最主要的成本是购置机器成本,彼时,一台自动售货机的购置成本是两到三万。

处于规模扩张期的友宝,到2015年,转而开放并主推加盟模式。这种模式下,加盟商靠经营商品销售业务、获得广告利润分成赚钱。友宝既可以大规模铺开市场,又把难赚钱的商品销售业务转移给了加盟商,改善了成本结构。事实是,友宝的确从2015年开始盈利。

但问题是,如果商品销售不赚钱,加盟商自然留不住。董波了解到,2020年起,友宝的加盟商流失较为严重。

结合此前的财报发现,本次招股书中所说的“附属点位运营商”指的就是加盟商。招股书显示,2019年初,友宝的“附属点位运营商”有2万个,到2021年年底,还有1.8万个。

流失的原因,有疫情影响,有经营压力,也是友宝顺势为之。从结果来看,友宝从2020年开始重推合伙人模式。

此合伙人非广泛意义上理解的合伙人。根据招股书中的说法,合伙人负责找点位、承担点位的开发、租用及设施成本,从交易商品总额中提成。

对于这种模式,零售电商行业专家、百联咨询创始人庄帅表示,这可以算作是加盟模式,但因为点位运营还是由友宝负责,界定比较模糊,所以用了合伙人的说法。这种模式在餐饮业很常见。

友宝一手增加合伙人点位,另一手还在加速减少自营点位。招股书显示,2019年年初,友宝手握2.77万个自营点位,近三年,以平均每年减少接近5千个点位的速度放手。

到2021年年底,友宝拥有的10.27万个点位中,直营模式的点位是1.37万个;合伙人点位数量是7.15万个,比例接近七成;另外,还保留着1.76万个加盟商点位。2019年-2021年,友宝实际净增7.56万个点位,相当于全部的合伙人点位数量。

图源 / 招股书 2019年-2021年,友宝不同模式的点位数量

点位数量和卖货收益挂钩。因此,2021年,友宝19.2亿的卖货收入中,有接近六成收入也就是14.8亿,是合伙人点位带来的。

从加盟模式到合伙人模式的无缝切换下,友宝保住了存量点位、开拓了市场。按照交易商品总额及网规模计,友宝现在是中国最大的无人零售经销商,其81.3%的点位集中于一线、新一线和二线城市。

广告主靠不住了

此前外界对友宝的认知是,赚钱靠广告。不过,在恢复元气的过程中,友宝的收入结构发生了一些变化。简而言之,卖货才是王道,没那么依赖广告了。

业内看中友宝的广告模式,一方面,与商品零售业务仍在亏损、而广告几乎纯利有关。

很多人初识友宝的自动售货机,是在人流量大且稳定的公共交通,柜机本身就是天然的广告位,和分众传媒的电梯广告位一个逻辑,甚至更有优势。

优势之一是广告位更多,一台自动售货机的广告位资源比想象中还丰富,因为有显示屏而且智能联网,机身、显示屏、商品陈列处以及手机支付页面都可以陈列广告。

另一优势是距离客户更近,王滨曾举例说,百事可乐通过在友宝自动售货机屏幕上做广告,刺激用户直接购买,收费方式既可以根据播放频次,也可以与货道相连收取上架费。

一位广告公司负责人告诉开菠萝财经,广告是自助零售机品牌都会讲的故事,友宝早期六七成的收入都是广告,但随着载体变多,它的广告模式被客户认为是被动的、效果有限,再加上近两年疫情的影响,广告主已经开始“逃离”。

而友宝也在“回归”靠自动售货机卖货的主业。近三年,广告等收入的占比逐年降低,从20.1%降至9.3%,卖货收入的贡献度持续上升,从56.5%涨至71.6%。

一路扩张,友宝走过的弯路不止于此。

包括前文提到的迷你KTV业务。招股书显示,迷你KTV的点位从6410个下滑到4097个,减少了接近四成,收入从2019年的1.8亿一路跌至3365万元,收入减少了八成,目前的营收占比只有1.2%。

在王滨早期的模式构想中,不但广告比卖货重要,而且还有一个电商梦。“未来友宝的盈利中,只有20%来自售货机零售,30%来自广告,50%都是来自电子商务。”他所说的“电子商务”是一种从线下到线上的电商模式,即从友宝手机客户端进入第三方电商平台去购买商品的方式,购买商品后,用户可以由友宝的物流员将商品放置在离用户最近的机柜式售货机中。这种模式基本被证伪了。

近几年的友宝给外界的一个印象是“收购狂魔”,投资的公司包括软件开发商和智能售货机运营商。只不过,热衷于买买买的友宝,还没见到收益。招股书显示,2019年-2021年,友宝以权益法入账之投资亏损分别为717.9万、347.2万及409.2万。本次冲刺港股市场,友宝还打算用募资款投资和并购无人零售行业中的潜力公司。

自动售货机是一个很特殊的行业。新零售专家鲍跃忠对开菠萝财经分析,友宝的最大优势是,发展得早,很早进入高铁站、地铁站等公共交通网络,经过十年之久的布局,成为行业头部。

但他认为,友宝的商业模式和运营模式并不复杂,且壁垒不高,未来一定会有新的玩法、新的势力出现。

招股书中有信息可以作为例证。一方面,友宝的支付服务的提供和智能售货机的生产,都由第三方公司提供。另一方面,从市场份额来看,友宝的对手并非无人零售的玩家。

图源 / 招股书

按2021年按交易商品总额计,中国无人零售行业五大参与者的市场份额为15.2%。其中友宝占市场份额约7.4%。董波分析,根据行业和总部城市、市场份额可以推测出,A公司是农夫山泉、B公司是顺丰速运,都是友宝非常强悍的竞争对手。

而进入2022年,无人零售的风口又有反弹的苗头。顺丰孵化的无人零售运营商丰e足食获融资,每日优鲜收购智能便利店“在楼下”,另外,头部饮料公司也在积极布局。

再闯港交所的友宝,不但对手多了,模式变了,还没有带来新的故事,多位受访者都为这个曾经的“自动售货机第一股”捏了一把汗。

*应受访者要求,文中董波为化名。