来源:资本侦探(ID:deep_insights) 作者:陈文琦

自动驾驶行业正在重走AI赛道的老路:从动辄百亿估值到泡沫出清,从天才崇拜到务实渐进,从迷信成长性到注重眼下的果实,从高大上的实验室走到田间地头、仓库港口。

上周有则新消息,自动驾驶公司文远知行WeRide宣布获得汽车零部件供应商博世的战略投资,该公司在3月被传完成新一轮超4亿美元的融资,投后估值已达44亿美元。

在官方口径中,这次战略合作的意义是“继 L4 级自动驾驶技术的研发和落地后,文远知行正式进军 L2-3 级自动驾驶技术的开发和应用,与博世中国共同推进车规级、可量产的高阶智能驾驶。”

转向很明显。这家自动驾驶明星公司从前的主要场景是L4,现在却“降维”到L2-L3的量产,与此同时,投资人的背景也发生了变化,从风投机构,到现在开始积极拥抱产业中的战略投资人。

文远知行的转向是行业变迁的一个注脚。

“整个行业正从最开始讲先进技术、宏大概念、吸睛故事变成越来越注重眼前的订单、合作伙伴,目的都是更快地提升商业落地程度。” 多维资本的合伙人曹芳宁告诉「真探」,多维是追势科技等多个自动驾驶项目的独家财务顾问。

“自动驾驶创业公司从单一的讲故事、讲概念,正走向build up(建立)行业的生态,或者把自己放到整个行业生态里思考问题。对于生存和赚钱看的更重了,而不仅是技术性的定位。”她分享道。

在资本环境遇冷、行业竞争日益充分、产业链整合加速等原因叠加下,自动驾驶从业者变了,“生存”、“赚钱”、“商业化”取代了“技术”成为了大家最关注的关键词。

这些趋势变化,早已在AI赛道上演过,此时,AI赛道的起起落落是个警示,也是希望。

电影《少数派报告》中的无人驾驶汽车

资本不再崇拜天才

“自动驾驶”概念与“行”相关,是AI技术规模最大的应用分支之一,加上其自身的未来主义色彩,甫一出现就吸引着技术大牛和投资人们前赴后继。

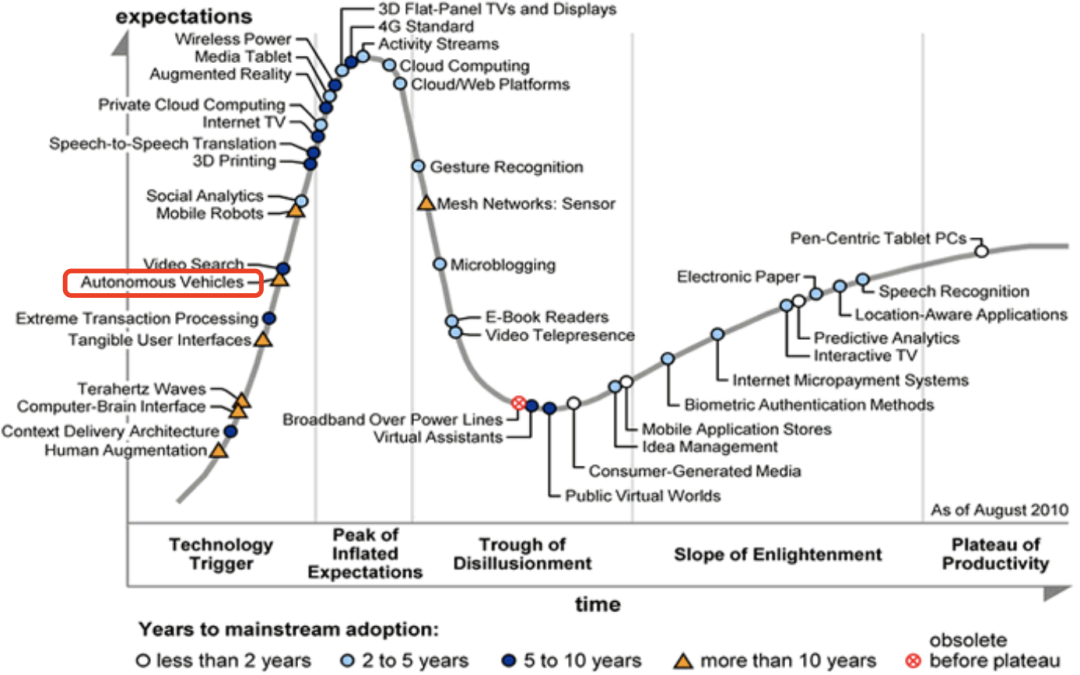

从1995年开始,咨询公司Gartner每年都会公布技术成熟度曲线,一项新技术会经历5个阶段:技术萌芽期、期望膨胀期、泡沫破灭低谷期、稳步爬升期和生产成熟期。2010年,自动驾驶汽车(Autonomous Vehicles)第一次出现这条曲线上,人才和热钱随之快速流入行业,进入“期望膨胀期”。

图源:Gartner2010年,自动驾驶汽车(Autonomous Vehicles)第一次出现在Gartner曲线上

2017年前后,自动驾驶行业达到了第一波高潮。

彼时,一大波明星创业公司已经成立,包括从Alphabet拆分独立出来的Waymo、Aurora、Argo.AI,国内的有小马智行、Momenta、图森未来、文远知行等,百度成立了Apollo,滴滴也开始紧锣密鼓组建自动驾驶团队。

这一阶段,自动驾驶概念无比“性感火热”,业界星光璀璨,充斥着乐观情绪,这一批由技术大牛执掌的自动驾驶公司野心勃勃,几乎都“跨越式”地直奔L4/L5去,“取代人类司机”好像就是近在咫尺的事。

但是自动驾驶的烧钱程度和落地难度,相较AI,有过之而无不及。

于是与商业逻辑相悖的现象出现了:一边,是资本和媒体捧起各种概念和高估值,泡沫伴生,比如Waymo,2018年,摩根士丹利一度给Waymo的估值是1750亿美元,其中Robotaxi业务800亿美元、卡车物流业务900亿美元、软件业务70亿美元;另一边,是无底洞似的研发投入和技术落地遇到的种种坎坷,政策法规、复杂路况、安全事故等等。

自动驾驶行业要解决两个基本问题,安全和成本,前者是生命线,后者是商业发展的根本。但在当时,两者都没有合适的解决方案。

2018年3月,一辆Uber无人驾驶汽车在路测中撞到一名行人,致其身亡,这是全球首起无人驾驶汽车致死事故。这起悲剧发生后Uber路测暂停了9个月,事件的归责至今都存在争议,用血泪的代价戳破了自动驾驶行业的泡沫。

2019年,摩根士丹利报告中将Waymo估值下调了40%至1050亿美元,直接砍了700亿,理由是“自动驾驶行业整体商业化落地速度不如预期”。当然,这仍然是个过于乐观的数字。到了2020年,Waymo首次获得22.5亿美元的外部融资,据FT报道,这轮融资的估值仅为300亿美元。而母公司Alphabet的2020年财报显示,2020全年,其他投资部门(包括Waymo)支出高达45亿美元。

眼看领头羊Waymo的千亿估值故事破灭,无人驾驶车却迟迟无法上路,商业化更是遥遥无期,资本不再崇拜天才和梦想,而是变得务实,关注落地场景和商业化可能。

资本的态度转变是由多重因素叠加造成的。

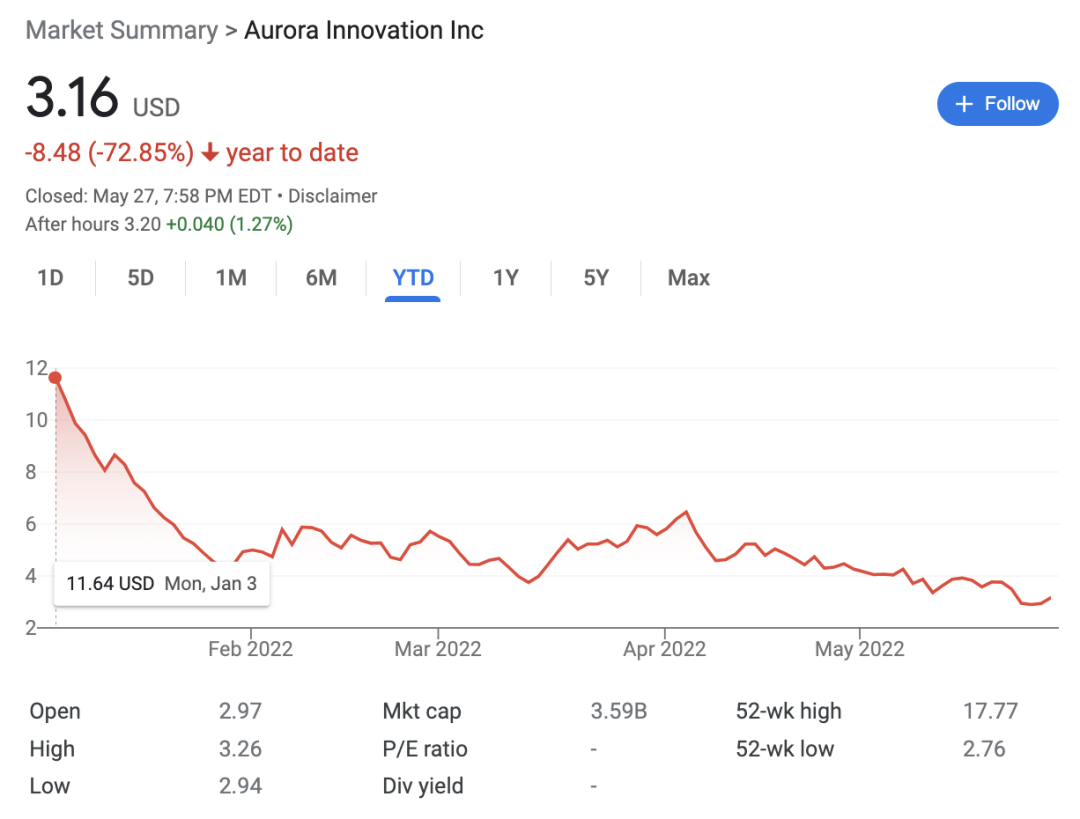

首先,一二级市场严重的估值倒挂,引起对自动驾驶创业公司估值体系的反思和调整。去年上市的两家明星自动驾驶公司图森未来TuSimple和Aurora在二级市场表现可谓惨烈,两者今年以来的跌幅都超过了70%。虽然这背后也有科技股整体疲软以及美联储紧缩政策的影响,但二级市场不为自动驾驶公司的巨额亏损买单才是核心原因。

而且,自动驾驶行业基本已经走过了风险投资的阶段,现在看自动驾驶项目的更多是PE,他们在做选择时更青睐有高确定性的公司。

对于创业公司自身来说,更务实也是必然选择,尤其是2016年前后成立的那批公司,能存活至今的大多已经历多轮融资,商业化压力倍增。

图森未来TuSimple和Aurora今年以来股价走势图

同时,自动驾驶行业发展的这十几年间,整个汽车产业链也在电动化、智能化的浪潮中重塑。自动驾驶作为智能化最具标志性的技术,成为“必争之地”。从上游芯片等重要部件、OEM主机厂、新能源车企、软件平台公司、互联网巨头都进行了布局,自动驾驶公司也在与战略投资人的合作中,完成体系化的耕耘。

这一切都是为了让技术落地。

自动驾驶公司在一二级市场与产业中遭遇的困境与AI公司有颇多相似之处:公司的高投入、高亏损与高估值共存,出现一二级市场估值倒挂的现象;在产业里,AI成为底层技术,创业公司竞争优势变弱,商业化、规模化阻碍颇多。AI在经历寒冬、泡沫破碎之后进入了稳步成长期,这对自动驾驶行业而言,自然是个积极的启示。

又见拐点?

近几年,自动驾驶的热度明显回归,各家公司的商业化路径也更加清晰。今年以来,国内好消息不少。

融资方面,延续了2021年的热度,在资本大环境并不好的情况下融资频频,今年以来,已有20+家获得新融资。其中,4月广汽旗下如祺出行A轮融了10亿,表示加速推进Robotaxi;毫末智行A轮超过10亿;ADAS(高级驾驶辅助系统)起家的纵目科技E轮超10亿;文远知行D轮4亿美元......屡现大手笔。

政策支持与无人驾驶落地情况,4月北京市发布了《北京市智能网联汽车政策先行区乘用车无人化道路测试与示范应用管理实施细则》,百度的“方向盘后无人”车队上路了。小马智行宣布中标广州市南沙区2022年出租车运力指标,这是国内首个颁发给自动驾驶企业的出租车经营许可。

车上的辅助驾驶也在进阶,据IDC《中国自动驾驶乘用车市场数据追踪报告》,2022年Q1国内L2级自动驾驶在乘用车市场的新车渗透率高达23.2%。

伴着一片欣欣向荣的景象,“拐点论”又出现了。

毫末智行董事长张凯在公开演讲中表示:“2022年将是自动驾驶行业发展最为关键的一年,乘用车辅助驾驶领域的竞争将会正式进入下半场,其他场景的自动驾驶也将正式进入商业化元年。”

无独有偶,4月,小马智行CEO彭军也提出“自动驾驶的拐点即将到来”。轻舟智航创始人CEO于骞在5月品牌发布会上说:“自动驾驶产业正迎来发展的黄金拐点,政策法规愈加友好、技术算法越发强大、传感器和计算在向车规级方向靠拢、行业拥护者越来越多。”

拐点真的来了吗?

客观条件上看,自动驾驶技术的各个重要环节都在进步,比如芯片算力、5G网联、数据量、高精地图、雷达等,成本也随之下降。例如激光雷达,现在已经从几万美元下探到千元美元大关了,据ICVTank预测,2025年激光雷达价格将降至500美元/个,相比2018年降幅达97.5%。

政策端,各国法律法规逐渐完善,起到牵引作用,比如德国去年通过L4自动驾驶法案,允许L4级别完全无人驾驶汽车于2022年出现在公共道路上。

产业整合、淘汰加速,市场也做出了选择,将有技术、工程、商业实力的公司留在行业里。

“所谓的拐点其实是一个所谓的淘汰赛,排名次的洗牌阶段。”曹芳宁说,她认为今明两年,会有5-10家自动驾驶创业公司陆续登陆二级市场,各个细分领域会形成更清晰的梯队化阵营。

最终能走进窄门的公司,少之又少,而商业化是它们必备的武器。

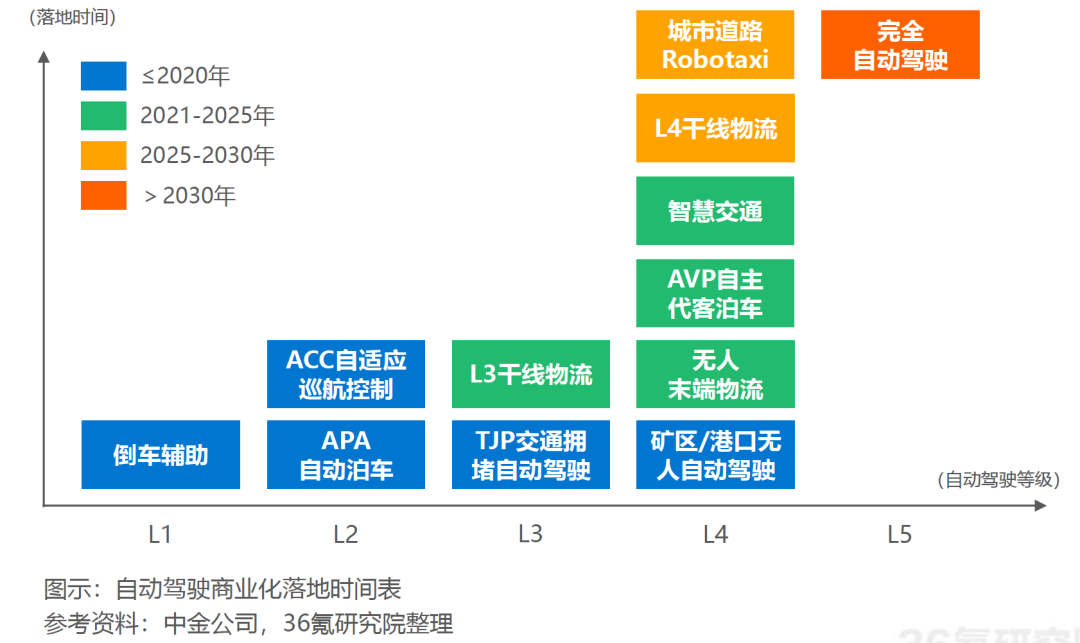

如今自动驾驶落地方向已经展现比较清晰的图谱,相比最初直奔L4的“无人车”,明显更多元也更实际。按应用场景分,自动驾驶赛道分为商用车和乘用车两大市场,前者落地于具体商业场景,是非载人级应用;后者面向C端消费者,是载人级应用。受技术应用难度和法律限制性影响,自动驾驶商业化应用通常遵循先载物后载人、先封闭后开放的原则,逐步落地展开。

《2021-2022年中国自动驾驶行业研究报告》图源:36氪研究院自动驾驶商业化落地

在商用车和物流等领域,具体而言,干线(主干道路货车远距离运输)、末端(连接终端用户的短距离配送)物流,以及港口、矿区、仓库等封闭低速场景中,自动驾驶在快速落地。比如,港口运输场景,据工信部数据,截至2021年9月,我国大型港口货运车辆自动驾驶应用占比已经达到50%。

在Robotaxi落地方面,这是市场空间最大的自动驾驶场景之一,现在年年都有新牌照下发,路测和试运营的范围在扩大。其驾驶环境复杂,对技术要求高,商业化落地的难度更大。前提条件是,技术、政策的完善,安全员和硬件成本的下降。李彦宏给百度Robotaxi业务给出的盈利时间点是2025年,据公开资料,其2021年6月发布的无人车ApolloMoon的单车成本已经下降到48万元。

科技公司做出来的Robotaxi卖的是服务,车企做自动驾驶卖的是车。前者量产交付压力小、且选择跨越式发展路线,后者在制造、商业闭环上占据明显优势。

特斯拉、蔚小理等新能源车企对自动驾驶的推崇较为激进,纷纷在车上搭载可通过OTA升级的驾驶辅助系统,但也因过度营销包装、混淆概念、技术不成熟出现多例事故。

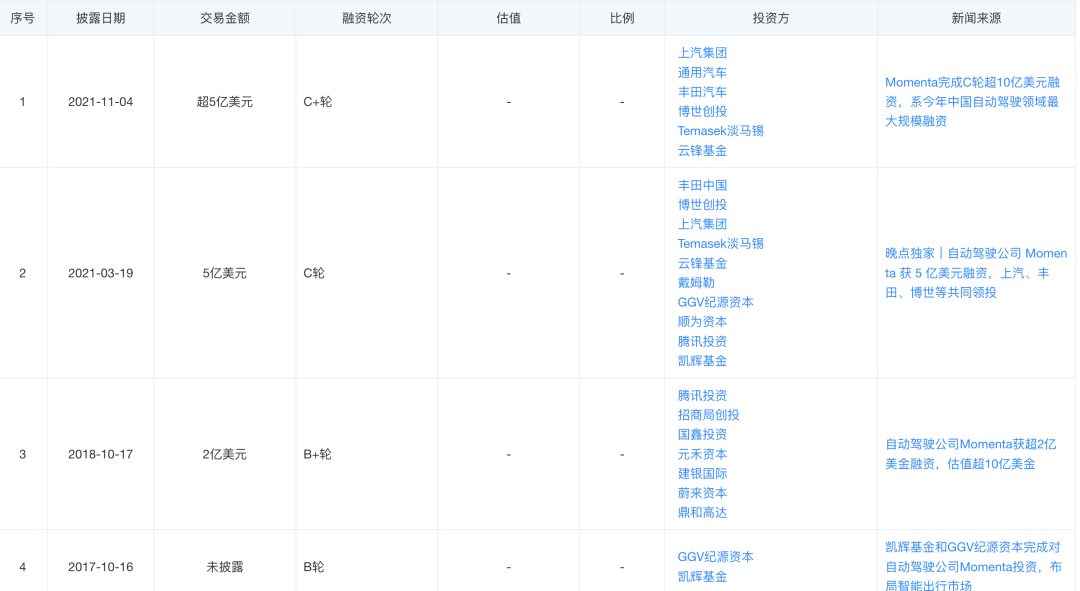

传统车企相对而言,受体量、价格体系、内部体制等多重自身因素,在自动驾驶领域显得不那么“冒进”,但是也在通过自研+投资的方式入局。其投资的对象多为技术立身的自动驾驶独角兽。举个例子,自动驾驶创业公司Momenta,去年融了10亿美元,关注度极高,其投资人中明显多了传统车企等产业机构的身影。通用更是在2016年就收购了Cruise,并持续输血保证其资金充足。

图源:天眼查Momenta融资历程

传统车企和自动驾驶独角兽之间各取所需,互补短板。一方面,车企在加快更高级的辅助驾驶功能上车,亟需核心技术和互联网基因;另一方面,自动驾驶公司恰好需要落地场景以及大规模的商业化合作,技术若不与产业结合,只是空中楼阁。

自动驾驶,终究不是一个很酷的公司改变世界的故事,技术天才们也要走出实验室,与复杂的路况、与工程力、与量产、与商业世界进行角力。自动驾驶的未来十年,关键词是务实。