来源:资本侦探(ID:deep_insights) 作者:肖卓

“中间路线”没能点石成金。

5月27日,无人售货机运营商“友宝”向港交所递交招股书。这是一家昔日的明星公司。

论股东阵容,友宝拿过云锋基金B轮投资、蚂蚁集团、春华资本战略投资,都是些业内有头有脸的名字;论所在赛道,“无人零售”曾是创投市场热门概念,2017年吸引过一众机构入局,不过热潮很快退去。

友宝起家较早,2011年就涉足自动售货机业务,2016年曾挂牌新三板。和一些试图颠覆“夫妻店”的无人便利店项目不同,无人售货机模式相对简单,行业遇冷并未让友宝发展停滞。

但从本次披露的财务状况看,这门看似放个机器就能“躺赚”的生意,并没有想象中好做。

招股书显示,友宝的点位数量从2019年期初的4.7万增长至2021年期末的10.3万,三年间营收分别为27.27亿元、19.02亿元(2020年受疫情影响)、26.76亿元,经调整净利润分别是3964.9万元,-8.15亿元、-1.7亿元,近两年再现亏损。

点位大增收入却没有增长,且由盈转亏,问题出在哪里?

01 努力寻找中间路线

友宝的业务组成并不复杂。招股书显示,公司目前拥有智慧零售、供应链运营、数字增值以及“其他”四块业务。其中,智慧零售业务是友宝的营收主力。

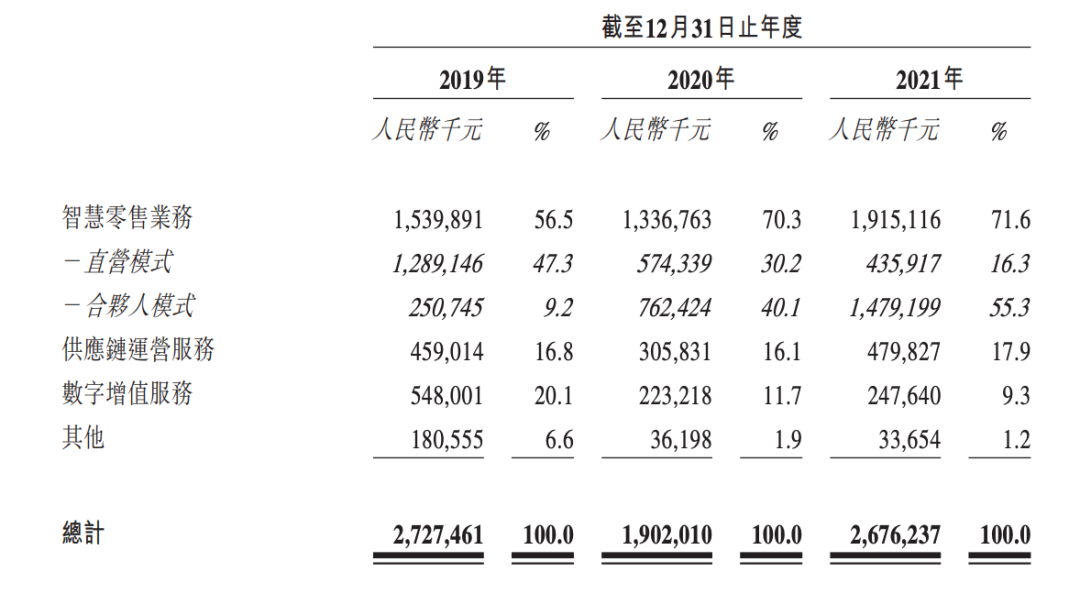

智慧零售业务即无人售货机业务。2019年、2020年及2021年,该业务取得营收15.4亿元、13.4亿元和19.2亿元,占总营收的比例分别为56.5%、70.3%及71.6%。比较特别的是,该业务有两种经营模式:直营模式和合伙人模式。

根据招股书的介绍,友宝会在具有“战略意义的场地“自行获取、建立和管理点位(如学校和KA场所)。于其他场地,公司自2020年大力推进“点位合伙人”模式——合伙人协助公司铺设点位,承担点位的开发成本、场地使用费、水电费,从售货机的交易额中获得20%-30%的分成;公司则负责点位运营。

相比直营,“点位合伙人”降低了公司铺设点位的成本,确保了扩张的速度和灵活性;相比传统的加盟模式(即友宝在招股书中描述的“附属点位”,单独成项,不属于“友宝点位”),公司负责运营能规避对加盟商控制力不强所导致的风险。

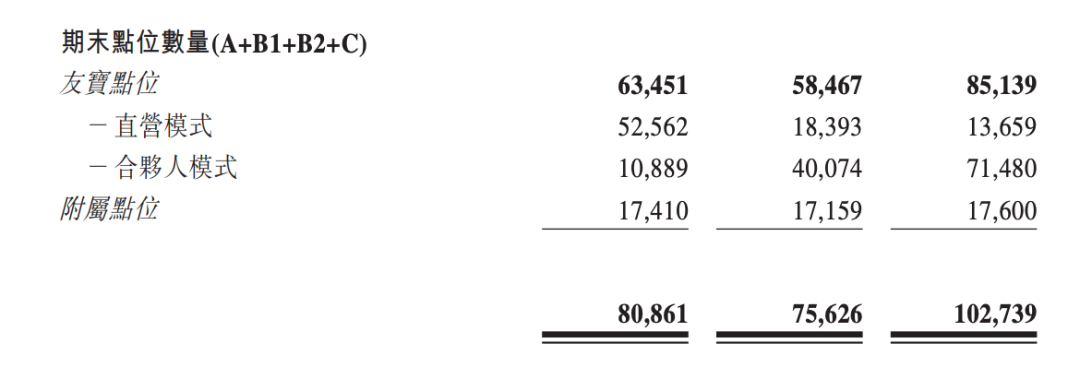

“合伙人点位”近三年数量大增,“直营点位”大幅减少,“附属点位”数量几乎不变 图源:友宝招股书

“点位合伙人”模式是公司基于实际考虑所开辟的“中间路线”,也是友宝目前经营的主要模式。招股书显示,截至2019年、2020年、2021年年末,17.2%、68.5%及84.0%的友宝点位在合伙人模式下运营。以合伙人模式开展的智慧零售业务的收入占比,也从2019年的9.2%上升至2021年的55.3%。

2021年,合伙人模式贡献过半营收 图源:友宝招股书

友宝的供应链运营业务收入则来自商品批发、机器销售及租赁、移动设备销售等,包含销售或租赁给“附属点位”的机器和商品批发收入。2019年至2021年,友宝的供应链运营业务取得营收4.59亿元、3.06亿元、4.8亿元。

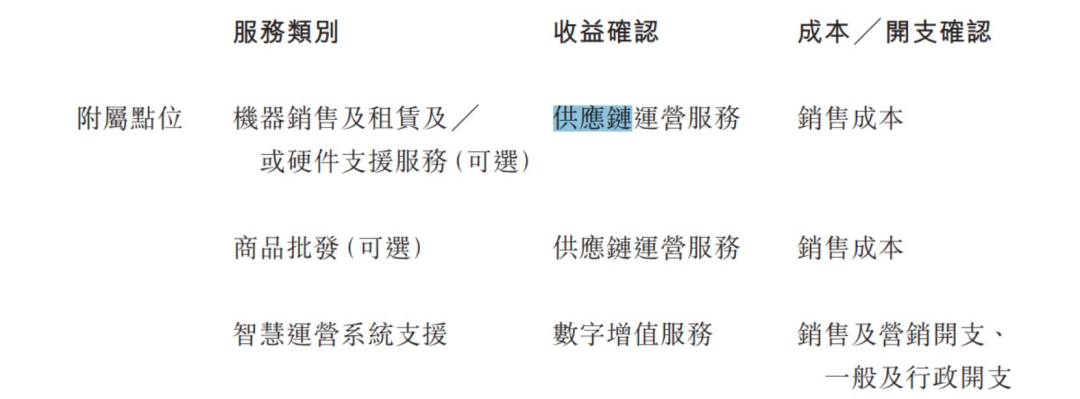

“附属点位”收入、成本/开支确认细则 图源:友宝招股书

数字增值服务业务则主要是通过点位网络向广告商提供广告服务,以及向附属点位经营商和KTV加盟商提供智慧运营系统支援。招股书显示,2019年至2021年,友宝的数字增值服务收入为5.48亿元、2.23亿元、2.48亿元。

占比最少的“其他”业务是友宝提供的迷你KTV服务(2017年,友宝1.2亿全资收购迷你KTV“友唱”),该项业务三年间取得收入1.81亿元、3.62亿元、3.37亿元,占总营收的比例从6.6%持续跌至1.2%。

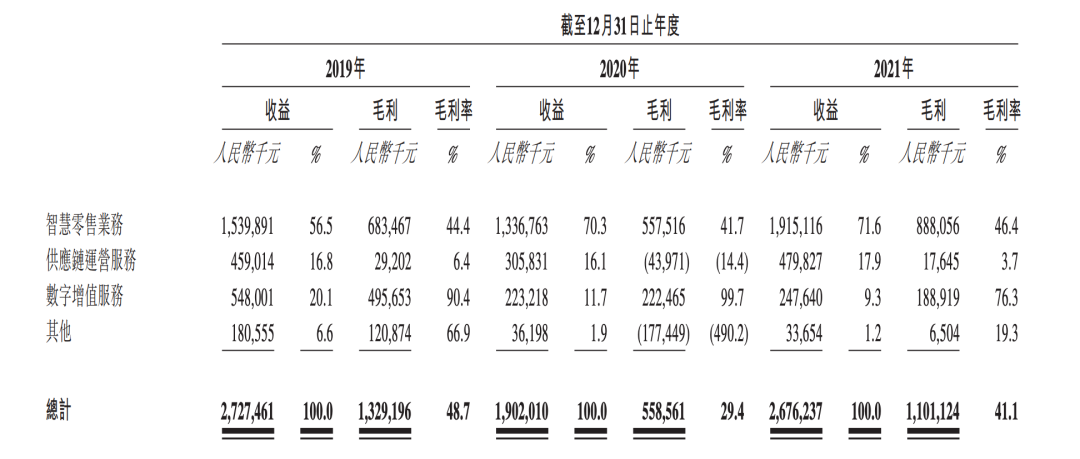

数字增值服务业务毛利率极高,供应链运营服务毛利率最低 图源:友宝招股书

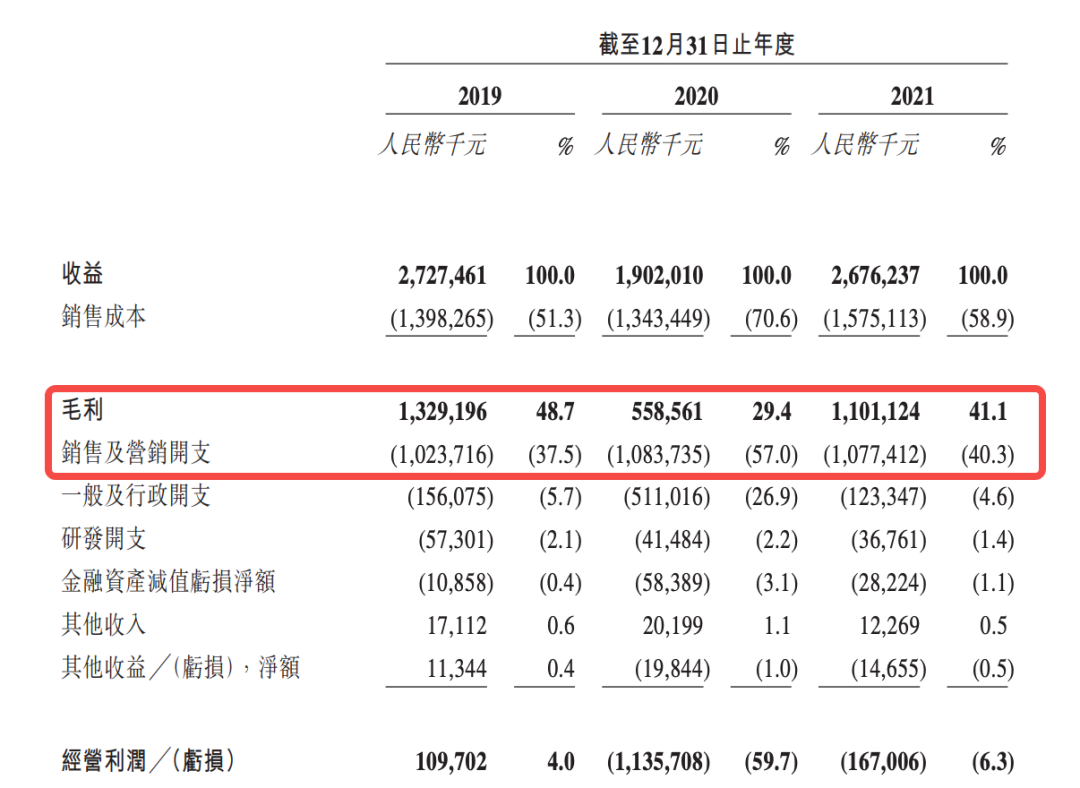

成本端,友宝大部分的销售成本来自“已售存货成本”(主要是为无人售货机采购快消品的支出),2019年至2021年,友宝的毛利率分别为48.7%、29.4%和41.1%。

“三费”中占比最大的是销售及营销费用,该项费用一半以上由“点位运营及开发开支”(即付给点位供应商和点位合伙人的钱)构成,三年间的占比分别为37.5%、57%、40.3%。

图源:友宝招股书

盈利能力上,2019年至2021年,友宝的经调整EBITDA(税息折旧及摊销前利润)分别为3.19亿元、-4.76亿元和6660万元。把折旧、摊销、息税算上的话,友宝三年间的经调整净利润分别是3964.9万元,-8.15亿元、-1.7亿元。

总的来看,友宝的核心业务仍是靠无人售卖机“卖货”,只是主要运营方式转变为“合伙人”模式。但从2021年的财务结果看,合伙人模式并未为友宝换来显著增长,采购成本+销售费用占比仍大,以至于模式切换后仍现亏损。

问题也许出在更深层的地方。

02 行业回暖,压力增大

模式创新很常见,比如开遍街头巷尾的“杨国福麻辣烫”,其实更像一个自建工厂配合外采,统一为加盟餐厅供货的“商贸公司”。

友宝探索出的“合伙人”模式也是如此,凭借这条“中间路线”,公司试图在扩张速度、运营质量、成本控制等多维度找到平衡点,但仅看财务结果会发现,该模式起的作用较为有限。

有没有一种可能,无人售货机生意就没那么好做?

论功能,无人售货机解决的是所谓“最后50米”购物需求,竞争者有数量庞大的夫妻店和便利店,与之相比,无人售货机并不能在货品上做出多少差异化,SKU也远远不及实体小店,这意味着其只能在具体场景上下功夫。

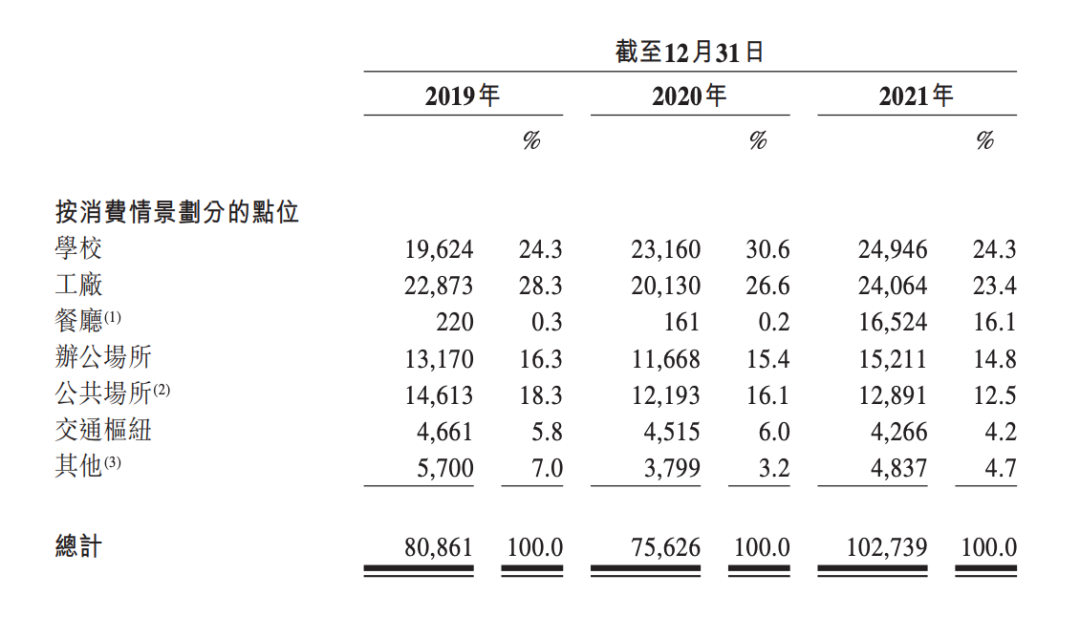

招股书显示,友宝一半左右的点位位于学校和工厂,三成点位在办公场所和公共场所(主要是景点、公园、医院、购物中心)。2021年,友宝加强与餐厅的合作,餐厅点位数量明显增加。

图源:友宝招股书

上述场景大多位于一线、新一线和二线城市,友宝在招股书中也提到,公司计划进一步提升这三类城市的点位渗透率。这里存在的问题是,三类城市里的优质点位总是有限的,持续扩张容易遭遇边际收益递减,且竞争对手也在入场。

根据招股书中的描述,友宝是国内第一大无人零售营运商,排在第二和第三位的公司A和公司B应为农夫山泉和顺丰。相比已经成熟的技术,无人售货机生意的门槛更在于采购议价权、供应链管理、渠道拓展、仓储物流能力,而作为大玩家的农夫山泉和顺丰不会缺少竞争资源。

今年年初,每日优鲜成为无人货柜公司“在楼下”100%持股的股东,顺丰孵化的无人零售运营商“丰e足食”完成A轮融资,后者正从办公室场景逐步拓展到物流园、众创空间、工厂、政务机构、学校、医院等场景,与友宝重点投入的场景多有重叠。

对于友宝来说,竞争者增多意味着点位拓展的难度和开支都会增大。招股书中,友宝也提到计划逐步开发三线及以下城市市场,但相比一二线城市,三线及以下城市对于快消品价格更敏感,如果为了拓展当地市场调低售卖价格,又将加大公司的毛利压力。

时隔五年,无人零售行业又有了些回暖的意思。这或许是友宝选择此时冲击IPO的原因,但在竞争升温叠加疫情反复的背景下,公司面临的内外增长压力,相比过去只增不减。