走在钢丝绳上的元气森林,恐将迎来“硬着陆”。

编者按:本文来自微信公众号 锦缎(ID:jinduan006),作者:古月,创业邦经授权转载

消费品牌的崛起背后,往往隐含着部分人群生活理念的转变,并且形成一种潮流或文化影响更大范围的人群。这一过程中,品牌会以标签化的方式,与这种文化挂钩,因势利导构建消费市场对品牌的认知,从而实现一种“文化套利”或“认知套利”。

消费新势力的代表公司——元气森林,就是站在了年轻都市人群对低负担饮食观念的推崇潮流中,将自身品牌在“零糖”文化中进行标签化,让自己代表这个群体的饮食新风尚,成为更懂现代人减压生活的代言品牌,最终通过更大范围的相似群体,在不同地域、不同饮品细分市场之间完成上述的“文化套利”。

这看似不难,但成功通过“文化套利”而崛起的消费品牌并不多,因为文化的持续时间、影响范围、以及品牌商持续有效地强化标签的能力等,都存在各种变数。

元气森林踩准了新文化的起点,并且在短时间内推出“零糖”气泡水而大获市场成功,规模持续翻番,被认为是最具备“零糖”文化套利的品牌商,2021年底其获得了160亿美元 (千亿人民币) 的估值。

元气森林与“零糖”文化的结合有着不错的开始和成绩,但随后品牌未能够进一步强化其“零糖”文化的承载能力,并且也未能推出第二款能够有效承载“零糖”需要的饮料新品。

最终,这或许会让元气森林置身于“小时了了,大未必佳”的尴尬局面内,目前市场对它的赞誉和高估值也都将转化为对其的捧杀。

01 消费品的核心壁垒:以可口可乐与农夫山为例我们先来看一下顶级的消费公司,在其发展壮大的过程中都给市场植入了什么?

案例1:可口可乐,无疑是这个星球上最成功的饮料品牌,也是碳酸饮品的代言品。但可口可乐的配方难道真的是最极致、最具品质的碳酸饮料的代表吗?可能不是。

不过,这并不重要,因为它的口感的确很赞也很受欢迎,在过去的130多年里,人们对它的喜爱就像接力棒一样“一代传给下一代、一国传递另一国”,给全世界的人们带去了一种共同的、可贵的情绪和情感——快乐。所以在疫情封控期里,可乐成为人们之间的共识,成为了难得的硬通货。

除了快乐的感官体验之外,可口可乐更是成为了美国文化的主要输出载体,是美国工业繁荣的代表,凝聚了美式经济、政治文化、生活生态等诸多元素,从“二战”开始的随后二三十年里,可口可乐和美式文化一同快速实现全球化,也拉开了跨国公司时代的序幕。

案例2:农夫山泉,这家一上市便创造中国首富的饮料公司,它的瓶装水真的就要比其他品牌的更甜吗?当然不是 。

不过,这也不重要,因为它在一众饮用水市场中不断植入了一些概念,引导了消费市场的水观念,实现了公司的晋级。这些概念包括“天然水要比纯净水好”、“农夫山泉是天然水的搬运工”、“弱碱性水更健康”、“水源直接关乎天然和健康”等等,人们开始将健康水、天然水与农夫山泉紧密联系起来,使其完成了专业性的品牌建设。

以至于,农夫山泉能够不断地进行水产品的高端化发展路径,让市场从最初的纯净水发展至天然水,再到弱碱性水和矿泉水,再到如今更加细分和专业性的婴儿水、泡茶水等产品,这令其品牌与水文化紧密相连。而随着过去30年中国人均收入的快速提高,农夫山泉也充分享受到了水生意消费升级带来的红利。

这两个例子可以反映出,大消费品牌崛起的背后都与某种文化的流行息息相关,当然文化势能的差异主要来自于时代、主体的不同,导致品牌市场规模的大小不同,可口可乐是美国文化在全球范围内的流行,农夫山泉是饮用水文化在国内市场的教育和普及。

当然,这里并不是说产品力不重要,产品只是基本功,而成功的消费公司大多都是用品牌和文化与同业竞争,这有别于科技行业的核心是技术、互联网行业的核心是规模、能源行业的核心是资源,消费行业的核心是人群的划分、是文化认同后的品牌共识。

02 “零糖”文化的估值经不起推敲以此来看消费新势力中发展最迅猛的代表型公司——元气森林,在短短六七年的时间其估值已经增至160亿美元,而作为一家千亿级别的消费公司,它的基底必然是要与某种文化流行所绑定——零糖 (或“0糖、0脂、0卡”) 。

“零糖”,确实是国内饮料行业近年来出现的一条新的发展路径,在消费意识和习惯的作用下,这一路径也是不可逆的。尽管元气森林不是“零糖”的开创者 (几十年前零度可乐就已经出现) ,但它的“恰逢其时”令它成为这个细分市场最大的红利分享者。

但,如今的市场已经开始模糊“零糖”与元气森林品牌的联系,一来元气森林长期强调其产品经理思维,突出产品用了行业内成本更高、味道更好、零糖效果更佳的赤藓糖醇 (人工气泡水的代糖成分) ,二来消费者对“零糖”的健康感知已开始从元气森林品牌穿透至赤藓糖醇等代糖种类,三是各大饮料品牌的无糖产品都开始普及对赤藓糖醇的应用。

结果就是,“零糖”文化越来越不与单一品牌挂钩,而是直接与赤藓糖醇亦或者未来更专业的代糖名词绑定,元气森林已经开始与“零糖”文化脱钩。

此外,支撑“零糖”文化的市场主要集中在居民收入较高的一二线城市,主要品类就是风味类人工气泡水,定价基本在4.5-5.5元区间 (此前由于不完全竞争价格在6元上下) ,较高的定价目前看还不具备充分渗透线下市场的条件,所以“零糖”文化的存在范围仍相对有限。

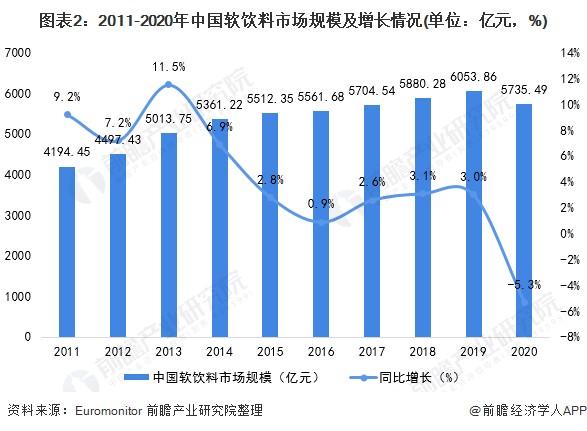

图: 中国软 饮市场规模及增长情况 ,来源: 前瞻产业研究院

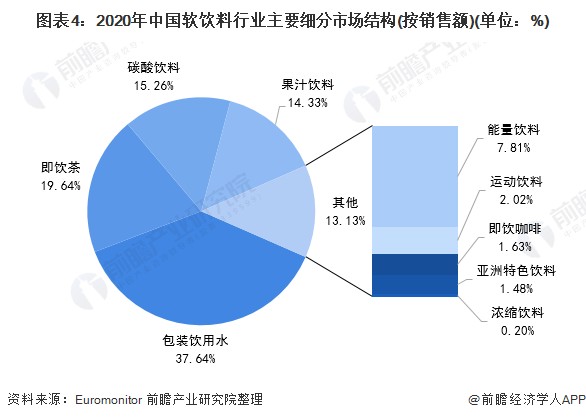

图: 中国软饮各细分市场 结构,来源: 前瞻产业研究院

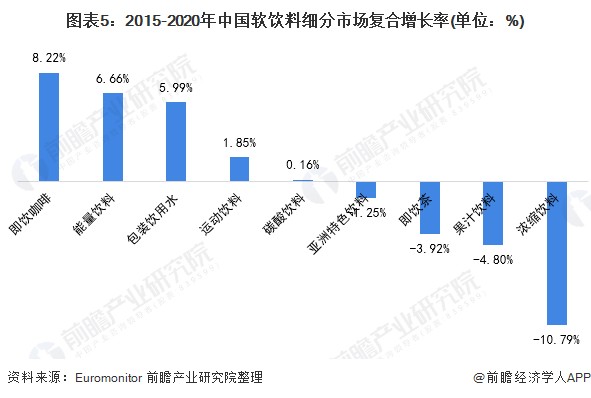

图: 中国软饮各细分市场年复合增长情况,来源: 前瞻产业研究院

图: 2020年各国风味气泡水的占比,来源: 智研咨询

参照欧美日顶多20%的碳酸饮料渗透率,2025年人工气泡水市场规模大概200亿元上下;而按照中金公司的测算 (基于高端矿泉水市场和碳酸饮料市场的渗透) ,2025年国内气泡水的市场规模大概将增至338亿元。

无论是200亿还是300亿,届时“零糖”的品类规模应该落后于能量饮料市场,在所有软饮品类中列为第6,这意味着我们不能够对“零糖”文化抱有过高的市场预期,哪怕这家公司是该市场的市占率第一。

例如,东鹏特饮在2021年成功超越红牛,成为国内功能饮料市占第一的饮料公司。数据显示,其2021年营收69.78亿元,同比增长40.72%,净利润11.93亿元,同比增长46.90%,公司市值大概500亿元。

提取关键信息,功能饮料市场规模大概450-500亿元;市占率第一的份额仅为15%上下;公司净利润率约17%;市值500亿元。如果用这列数据来度量“零糖”和元气森林的1000亿估值,容易会发现后者经不起推敲。

03 软饮公司的高估值逻辑如果说东鹏饮料的业务99%都集中在一个产品上,与元气森林横跨气泡水、即饮茶、果汁、功能性饮料等多元化业务不具备对照性,那么回归到产品矩阵和业务结构上,元气森林与农夫山泉、康师傅和统一或许更适合直接拿来作横向对比。

4200亿港元的农夫山泉,2021年营收297亿元,毛利率59.5%,净利率24.1%;

740亿港元的康师傅,2021年其饮品业务营收448亿元,毛利率33.8%,净利率5.4%;

280亿港元的统一,2021年其饮品业务营收147亿元,毛利率32.6%,净利率13.8%。

造成上述三者之间市值差距的主要原因在于,农夫山泉57.4%的营收来自于高毛利率的包装水业务 (63%) ,中高端定位的茶饮料和功能饮料毛利率也均高于50%,而康师傅和统一的饮品业务则重于茶饮料、果汁、奶茶等非包装水业务,且产品多定位平价,但统一在中高端产品的涉足要高于康师傅,所以毛利率差不多的情况下,统一的净利润率要高于前者。

这也反映了软饮公司要获得高溢价的核心,要么公司拥有高毛利率的主营业务,要么公司产品采取中高端的价格策略。而农夫山泉 (50-60倍PE) 之所以获得如此高的市盈率,就是因为两者都有,相对比康师傅和统一只有15-16倍PE。

1000亿人民币的元气森林,2021年营收约73亿元,毛利率和净利率未披露,尽管元气森林的产品定价高,但市场估计其毛利率可能还不及康师傅和统一。

图: 元气森林气泡水成本预估,来源: 增长黑盒,雪球

据相关机构对元气森林气泡水的成本预估,其毛利率不到30%。若再扣除财务和管理费用,以及高举高打的营销支出 (包括铺冰箱、广告、各渠道更高的维护费用率等) ,营销占比参考一般互联网公司大概30%-40%,元气森林气泡水业务会录得10%-20%的亏损。

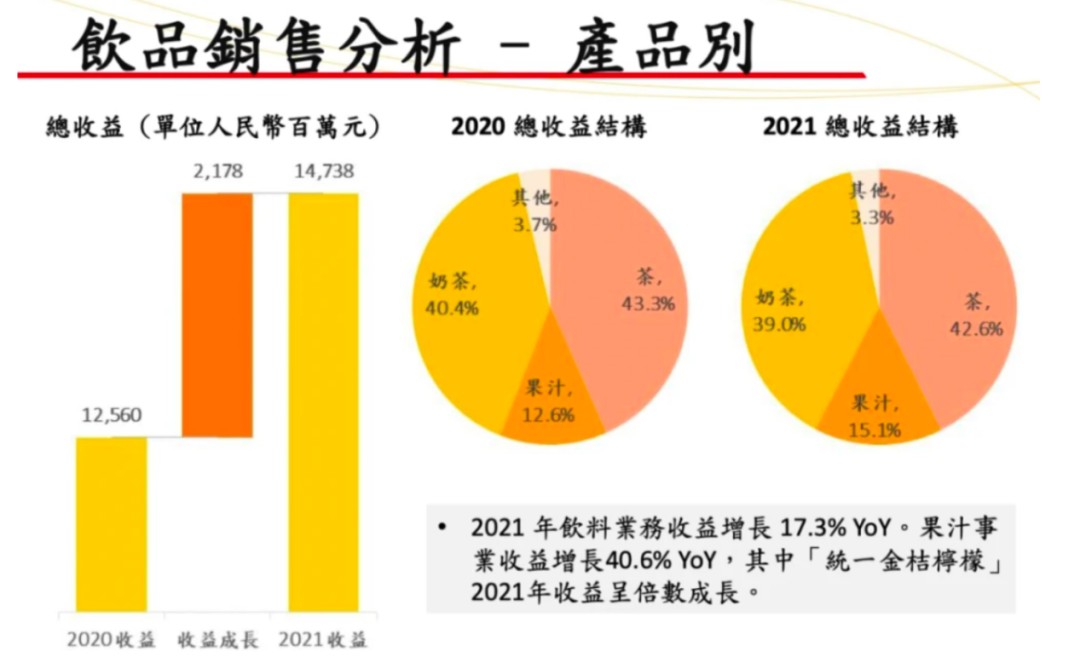

考虑到业务的规模和结构,2021年康师傅饮品业务448亿元中有大概160亿元来自于代产代售百事可乐中国的饮品销售收入,具备一定的复杂性,而统一饮品业务的147亿元完全属于“自营”,更适合拿来与元气森林作对照。

图: 统一饮品业务规模及结构,来源: 网络

2021年,统一的即饮茶 (绿茶、冰红茶等) 实现营收约63亿元,奶茶 (阿萨姆奶茶等) 贡献57亿元收入,果汁 (统一鲜橙多等) 营收22亿元,整体饮品业务实现32.6%的毛利率和13.8%的净利率;此外,统一还有95亿的营收来自于食品业务 (方便面) 。

如此规模和盈利情况的企业,其市值目前280亿港元,如果直接与元气森林做静态对比,恐怕元气森林的估值可能还不及200亿元。

04 元气森林恐将迎来“硬着陆”当然,事物的发展都是动态的,元气森林的高溢价主要来自于过往每年都介于200%-300%的高增长,如果按照这一增速,元气森林2022年就可以追赶上统一的饮品业务规模,2024年就要超过农夫山泉和康师傅的饮料营收,但这显然是不切实际。

2022年元气森林制定的销售回款目标为100亿元,增速仅37% (相当于2021年农夫山泉的增速) ,相比过去明显放缓,表明元气森林将回归到一家传统软饮公司的定位,将更加注重成本和效率,也意味着元气森林要开始提高整体毛利率,实现公司的扭亏。

而摆在其面前的只有一条路——“提价”。

虽然气泡水贡献了公司超一半的销售收入,但由于赛道如今更充分的竞争,气泡水已不具备继续提价的可能,所以拓展新品谋求更高的定价才能实现整体扭亏,例如10元售价的乳茶和果汁满分,7-8元的功能性饮料外星人。

2021年元气森林营收约73亿元,其中约40亿元来自于气泡水,乳茶和外星人分别约10亿元,燃茶大概7亿元左右,而满分可能在5亿元左右。从单品规模而言,气泡水无疑是一个很成功的大单品,乳茶和外星人也是很成功的单品,而燃茶的持续时间已经有5年之久,年7亿元的销售额也算是成功的单品,所以从单品的成功率看,元气森林具备一定的优势。

(饮料新品从2016年开始就告别了“超级大单品时代”,一般年销售实现10亿元规模的已经算是非常成功的产品。)

但,这并不意味着元气森林能够通过这些成功的单品扭亏,我可以用最好的盈利模板(农夫山泉)套入乳茶、外星人以及满分,2021年25亿元的营收按照净利润率20%计算,净利润5亿元;而40亿元气泡水的亏损按照10%-20%计算,亏损可能在4亿元-8亿元之间,烫平亏损的概率并不高。

何况在功能性饮料和果汁市场中,元气森林的“零糖”优势毫无体现,这两个细分市场并无这类文化感知,所以元气森林在面对红牛、东鹏特饮以及农夫山泉的NFC果汁和17.5°时没有任何降维的优势,所以这两块业务的毛利率和净利率都要低于这些品牌,从而对减弱对公司利润的贡献。

事实上,超级品牌 (可口可乐、百事可乐) 和一线品牌 (农夫山泉、康师傅、统一等) 都有不止一个引领性产品 (可乐、雪碧、包装水) 和大单品 (红盖天然水、冰红茶、绿茶、奶茶等) ,单一产品营收至少超过50亿元;而元气森林只有一个气泡水,2021年销售额在40亿元,如果元气森林要实现品牌进阶,成功推出下一款大单品是必要条件。

而现在软饮市场的环境已经越来越不支撑大单品的推出,饮品品类越来越多,爆款率也就越来越小。2012年市面上的品类只有120种 (30种饮用水、90种饮料) ,2019年已经来到500种,2021年可能是600多种,这对公司本身的产品运营能力和经销商的运营能力都是巨大的挑战。

所以,元气哪怕储备了再多的新产品 (宣传说公司还有95%的产品储备) 也改变不了运营和渠道的限制。

实际上,越是传统的行业,其生态系统的排他性就越强,就越是难以出现高维打低维的情况。

互联网思维一般被认为是以用户需求为导,更具效率的思维模式或运营方式,但在软饮市场中,互联网真的很难体现出它的优越性。

一是从产品开发层面,元气森林招了一群年轻人在公司内部快速迭代产品,筛选出好的产品储备,但是产品的生产和流通无法跳离代工厂和经销商体系,所以前期品牌方可以通过“轻资产+品牌运营”的方式定位市场,但后期要实现规模化和成本优化又不得不变为“传统重资产”模式。

换言之,这个行业不缺“头脑风暴”般的ideal,但倚重的是稳扎稳打的执行。

二是互联网的DTC模式在软饮市场中根本不存在,可见的未来我们也看不到工厂直接发货至消费者,我们现在通过网购的元气森林也是经销体系来发货,所以不会出现更短的链路更低成本的渠道。

这也表明了,经销商的运营直接关乎品牌与消费者的联通情况。元气森林在经销商的费用率 (大概30%-40%年) 要高于康师傅、统一的 (10%-15%) 和农夫山泉 (15%-20%) ,这里的原因除了新品牌的进入费用之外,还在于农夫山泉、康师傅、统一的整体产品的周转率较高,而元气森林由于高定价、只有气泡水一个卖得好之外,整体产品在经销商的周转率要低于前三者,而经销商的收益直接与周转率挂钩。

而未来随着元气森林气泡水的增速下降,经销商“搭售”元气森林其他品类的商品的意愿也会下降,这不利于其多元化的发展,也会削弱其业绩。

同时,元气森林凭借单价比较高,能给到经销商的终端更多利润分成,如今包括可口可乐、农夫山泉、以及康师傅和统一都也注意到了这个问题,一场针对经销商的争夺也已拉开序幕,这将对元气森林的现金流构成压力。

所以,这又回归到元气森林何时推出下一个大单品的问题上。如果在这一两年没有新的大单品成功上市,意味着元气森林将可能在未来2-3年后面临品牌老化、现金流不足、成本费用难以摊薄的困境。这也意味着,如今的元气森林已经走在了一条钢丝绳上。