来源:银杏财经(ID:yinxingcj) 作者:何聆筝

购买过10元数据线的人,大概率都见过“品胜”这个牌子,但除了便宜的数据线和充电宝,论及更深的印象,普通消费者很难说上一二。

很少有人知道,这家企业不仅研发出了早期的充电宝,还孵化过共享充电宝的雏形。在安克创新、绿联科技羽翼尚幼时,品胜已经开始大手笔地自建O2O渠道。

可正是这样一家处处领先的企业,从华强北走到创业板门口,用了二十年。甚至连上市时间也是起大早,赶晚集。

2015年,品胜曾以“3C配件第一股”的头衔登录新三板,2年后中止了挂牌。2022年,乘着消费电子行业的瑟瑟寒风,品胜欲在A股卷土重来。一年多时间里,历经了5期上市辅导,直到今年6月30日,品胜才正式递交招股书,这又比“后辈”们慢了几拍。

屡屡踩中创业风口,品胜为何总是摘不到最终的胜利果实?又为何步步落后于后辈?

01

“拯救”华强北,却拯救不了营收

成立于2003年的品胜,算得上是中国电子配件行业的“老大哥”。

从最初以“5元保一年”策略走上国内首批质保道路的数码产品代理商,到后来开始打造自己的品牌。

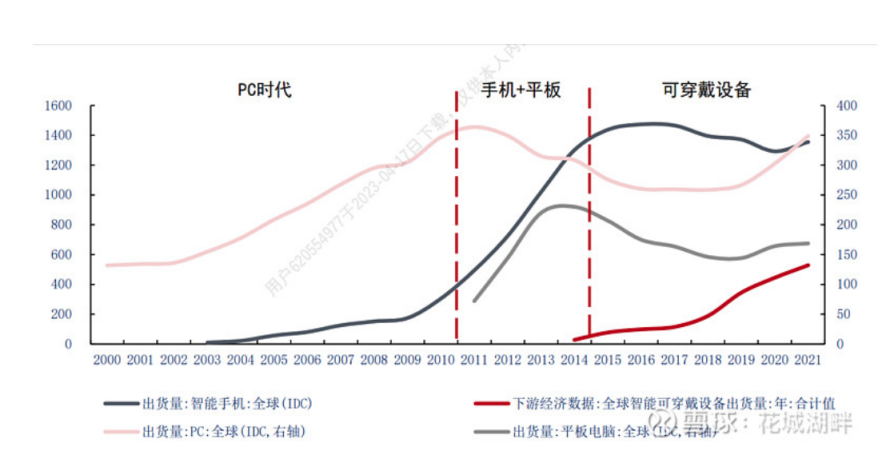

在前十年里,品胜不仅吃到了中国供应链的成本红利,更赶上了智能手机配件爆发所带动早期流量红利。高峰期时,还曾连续三年(2011年—2013年)成为国内移动电源销量冠军。

手机配件是一个兴也忽焉亡也忽焉的行业,依附于上游科技产品崛起,自然也容易因为某类产品的库存积压而迅速凋零。再加上定价天花板过低,即便是形成了品牌优势,对毛利率做出的贡献也十分有限。

因此,尽可能多地横向拓展,让品类覆盖到更多产品上,一度是许多企业增加产品附加值、构建技术壁垒的手段。

成立于2011年的安克创新以及成立于2012年的绿联科技,皆是走的这条路径。

发展至今,安克创新的产品线已经极其庞大,除去各类配件外,旗下还拥有扫地机器人、智能门锁、激光投影仪、智能音箱等等。而绿联科技的产品线同样也是从电子储存到车载周边一应俱全。

反观品胜所选择的路径,更像是纵向发展。

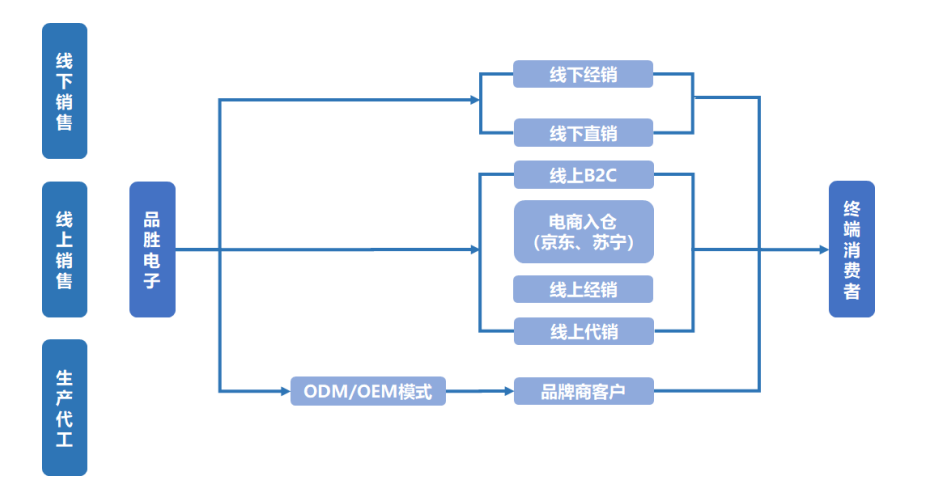

2013年前后,品胜开始尝试进行渠道的搭建,以形成一条全产业链条。线上渠道以B2C模式和电商入仓模式为主,线下则采用经销模式,实现从一线城市到乡镇的全覆盖。

为了进一步整合行业上下游,品胜还于2019年开启了“PISENMORE生态战略”。

这个战略的核心目的是将品胜多年来积累的设计、研发、制造等供应链资源,以及自身的线下、线上渠道都开放给华强北的厂商,做品类扩充的延伸。

或许是因为华强北彼时已经式微,品胜还给这个战略出了一个略带“拯救”意味的口号:把华强北装进品胜。

一言尽显行业老大哥的气概。

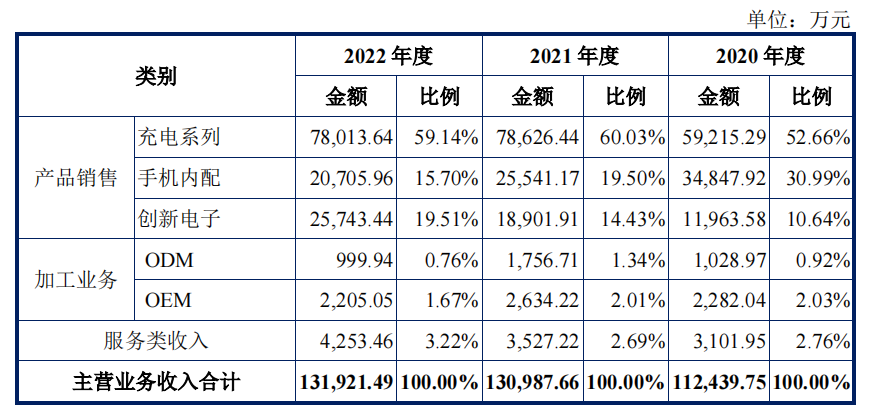

在产品线上,品胜在2017年曾投入大量资源进军手机内配市场,形成了以充电系列、手机内配、创新电子构成的产品阵列。从收入构成来看,如今挑起大梁的依然是充电系列。

招股书显示,2020年-2022年品胜充电系列的营收占比为52.66%、60.03%、59.14%。以移动电源和数据线等为主的充电系列贡献了6成收入。

(图片来源:品胜招股书)

此外便是以屏幕和电池为主的手机内配,营收从报告期初的30.99%已降至15.7%。所谓的创新电子,主要就是耳机、小风扇一类产品,营收已从10.64%增至19.51%。

曾被寄予厚望的“PISEN MORE生态圈”却没有成为品胜新的增长点,2022年度品胜电子ODM和OEM收入仅为999.9万元和2205.1万元,分别占总收入比例的0.76%和1.67%。

“PISEN MORE”的另一部分“品牌授权”业务,则体现在了“服务类收入”一项,该项在报告期内虽有微弱的增长,但其中还涵盖了共享充电宝租赁、安装维修服务等服务取得的收入,所以属于品牌授权的部分应该是微乎其微。

业绩虽未形成优势,依托于 PISEN MORE 生态圈业务开展的外协成品采购,却出现了神奇的采销价格倒挂。

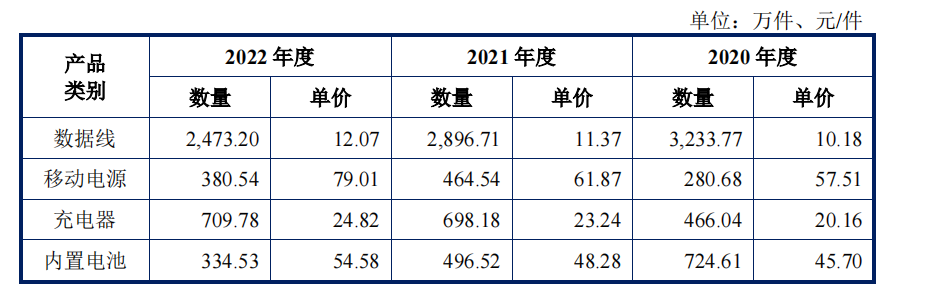

报告期内,公司采购的数据线单价分别为 14.84 元/件、12.32 元/件、10.59 元/件,采购金额为4551.41 万元、8907.08 万元、8068.63 万元。

同期,公司销售的数据线单价分别为 10.18 元/件、11.37 元/件、12.07 元/件。且报告期内,公司数据线的产销率一直在 100%左右。

据此推算,2020 年和 2021 年,品胜每卖出一根外采的数据线,就会分别亏损 4.66 元、0.95 元。

在品胜电子售出的3C周边产品中,有不少是采购的外协成品。以去年数据为例,品胜电子售出的2473.2万件数据线中,自主生产仅1787万件,其余均为外协采购。报告期内,公司外协成品采购金额分别为1.61亿元、4.09亿元和4.60亿元。

主营业务不给力,外协采购价格倒挂,而品胜的营收规模更是陷入了增长困境。招股书显示,2020年至2022年,品胜电子分别实现营收11.42亿元、13.28亿元、13.29亿元,净利润近三年也在持续下滑,2022年甚至跌破亿元大关。

对比两个后起之秀,安克创新与绿联科技,前者去年营收增长13.3%,达到142.5亿元,净利润为11.85亿元,是品胜电子的十几倍。后者2021年的营收也在增长25.88%后,达到34.46亿元,净利润为3.05亿元,是品胜的近3倍。

从公开资料来看,2013年品胜电子的营业收入就已经有8.34亿元,到了2014年更是突破了10亿。换言之,从2014年到2022年,品胜仅增长了21.9%。

这个早期占尽行业先发优势的品牌,可以说是完美错过了消费电子的尾期红利。

02

分野之处

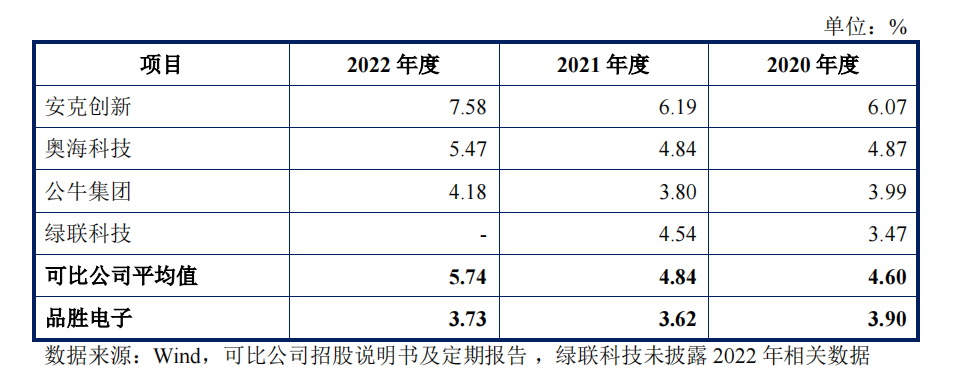

除了几乎已经停滞的营收,另一个让品胜饱受诟病的点便则是低于同行平均水平的研发费率。

招股书显示,品胜的研发费率已经连续三年不足4%,这甚至低于可比公司平均值。截至到2023年3月10日,品胜电子及其子公司共持有1023项专利,其中实用新型99项,外观设计917项。更具含金量的发明专利,品胜电子只拥有7项,占比还不足1%。

安可创新和绿联虽然专利数量与之齐平,但“含研量”还是高于品胜。截至2022年末,安克创新拥有发明专利103件,奥海科技拥有发明专利56项,绿联科技拥有发明专利12项,均高于品胜电子。在研发人员占比上,品胜也只有14.1%,低于安克创新的50.3%,和绿联的20.8%。

早期的品胜其实也是一家以技术见长的企业。创始人赵国成早在2005年便为中国“7+2”南极登山探险队研发了一款为相机电池提供外置供电的设备,这便是“移动电源”的最初原型。

使用的效果也很好,据说徒步到最后几天,探险队的卫星电话电池用光了,靠的就是这款供电设备让探险队与外界联系。

毕竟是首次运用就出现在气候极端恶劣环境的设备,对产品性能的要求也更高,从这件事可以窥视到品胜早期的技术底色。

如前文所言,品胜早在2013年就已经设计好了一条“渠道为王”的路径,这一年恰是移动互联网爆发元年。彼时,刚成立不久的安克创新和绿联选择发力于线上渠道,利用珠三角的成本优势在海外线上平台实现“降维打击”。

对于趋势,品胜也并非视而不见,但之所以选择这条路径,现在看起来至少有三条“不得不为之”的理由。

首当其冲的自然是品胜对线下渠道的“难以割舍”。十几年积累的经销链条,是当时的行业新贵难以撼动的,这也是为什么安克创新和绿联一开始会选择绕开线下纠缠。

从另一个角度来看,当时也是O2O的高速发展阶段,自建平台看上去能更好地盘活渠道资源。也正是在这一年,赵国成率领品胜团队推出O2O购物平台——品胜·当日达,2014年7月正式上线,并开放加盟体系。高峰期,这个平台的业务覆盖1247个城市和地区,加盟专卖店数量超过2000家。

此外便是与苹果之间的那段恩怨,同样对品胜的经营策略带来影响。

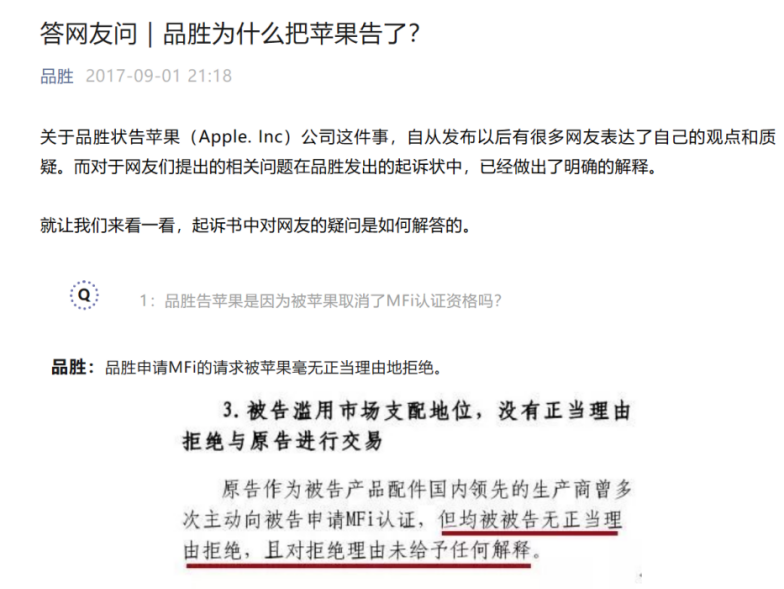

品胜生产的数据线早年作为苹果的“平替”尝到了不少甜头。但随着苹果MFi认证的把控越来越严,双方开始交恶。

通过MFi认证的数据线,每条成本至少要比“山寨”数据线高出20元人民币,而品胜的长期深耕的线下渠道,已经渗透到了全国多个城镇的终端网点,这显然并不符合渠道利益。毕竟,那些愿意在超市中购买廉价数据线的用户,最看重的也并不是MFi认证。

性价比是悬在品胜头顶的一把剑,为此,赵国成不惜撕破脸,在2017年将苹果告上法庭,认为其涉嫌垄断,侵害了消费者权益,向其索赔1元。因为不愿交“保护费”,品胜也自此失去了更高的定价权,这又进一步加注了深耕线下渠道的必要性。

林林总总的缘由放在一起,让这家企业在最该建设技术壁垒、巩固品牌效应的阶段,选择了加强渠道建设。

到2020年时,品胜共有超过6000家门店,22万个终端渠道(销售品胜产品的手机数码店),5万家连锁渠道和1000万的电商用户。

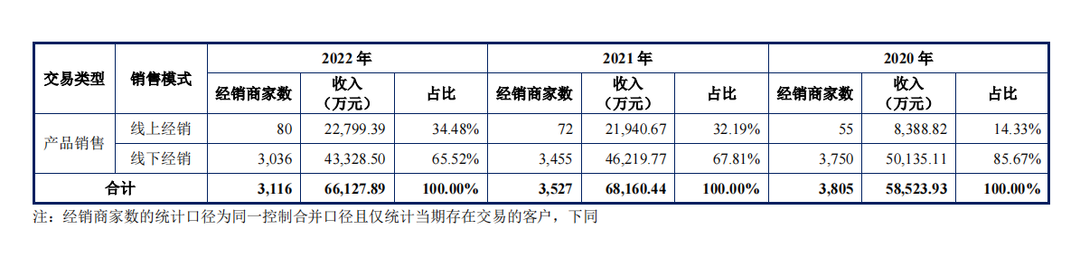

招股书显示,及至2022年,线下经销商家数量在品胜的销售模式占比中仍然超过60%,为3036家。

(图片来源:品胜招股书)

尽管品胜也在同步调整经营策略,主营产品线上销售收入占比已经达到 64.62%,但绿联的线上销售占比已经高达75%和安克创新则为71%。再辅以相差数倍的营收规模碾压,显然,品胜向线上化加码转型的步伐已经落后于行业。

03

何以失去十年

十年前赵国成应该怎么也不会想到,比品胜晚成立的品牌会迅速实现赶超,也不会预料到移动O2O从最初的创业天堂变成巨头的角力场。

就连国内通过MFi认证的厂家如今也已经达到700家,这个数量早已超越了品胜与苹果交恶前的区区几十家。

从2013年开始,品胜所加码的一切都与自己背道而驰,这似乎已经不仅仅是运气的问题了。

将时间线拉得更长一点,会发现许多事早已在过往埋下了草蛇灰线。创始人赵国成作为一个优秀的市场猎手,其“枪口”总能捕捉到正确标的,但又总是会歪上半寸。

比如当年为南极登山探险队发明充电宝时,赵国成为什么没有去注册?这一点公司史料中没有提及,结合当时的功能机耗电率来看,年轻的赵国成应该是没有预料到移动电源的需求后来会随着智能手机的出现而激增。

在日后接受采访时,他也十分坦率地表达了自己的惋惜:“如果世界上有后悔药,我一定要去 CCTV上打充电宝的广告”。

2016年年初,品胜又推出了一款名为“急啥”的APP,主打上门维修。在这款APP上,诞生了第二个让赵国成意难平的项目——“全民不断电”。

用当时的官方口径来讲,这是“一项覆盖全国的公共手机移动充电服务”,依托当时品胜的线下服务网络,为低头族提供上门充电服务。

这个概念十分接近后来的“共享充电宝”,彼时市场上尚没有出现任何相似的竞品,从理论上讲,品胜已经占尽了这个赛道的先机。

但很快这个APP连带着这项服务都销声匿迹了。

曾就职于品胜的凯文,提起这段往事依然惋惜:“这项服务的洞察很好,但切入点有问题,当时实行上门履约的都是线下门店店主,根本保证不了时效,很多用户手机电都用光了都还没送过去。”

品胜也并不是没有意识到上门履约存在的问题,据凯文回忆,品胜当时也去联系过机场和火车站进行洽谈,但最终却止步于募集资金这一步。

“后面别人投了这个(类型的项目),赵国成应该肠子都悔青了。”

后来品胜“冷饭热炒”,在共享充电宝普遍陷入盈利焦虑时,推出了“闪葱”。在行业普遍讲求覆盖率的当下,这款共享充电宝强调的却是快充。

发起PISEN MORE 生态圈时,品胜也延续了这种“枪法”。最初对标小米生态链的PISEN MORE ,后来呈现的更像是一个加入了线下渠道的“南极电商”。

品胜并没有习得小米生态“投资+孵化”的精髓,在“以销定采”的模式下,PISEN MORE 生态圈变得像是一根“管道”,向华强北过剩的生产力提供品牌 授权服务,输送配套的渠道资源、仓储与物流服务,同时,也转移了部分资金压力。

为了进一步实现轻资产运营,赵国成还对内部进行了大刀阔斧地瘦身。过去花大价钱维护的线下庞大销售团队,如今只留下了377人,行政岗员工也已经精简到只剩下65人。

另一位曾就职于品胜的员工邱岩获得的消息是:“现在品胜内部连品牌部都没有了,文案策划据说都被HR管着,大部分老同事都辞职了。”

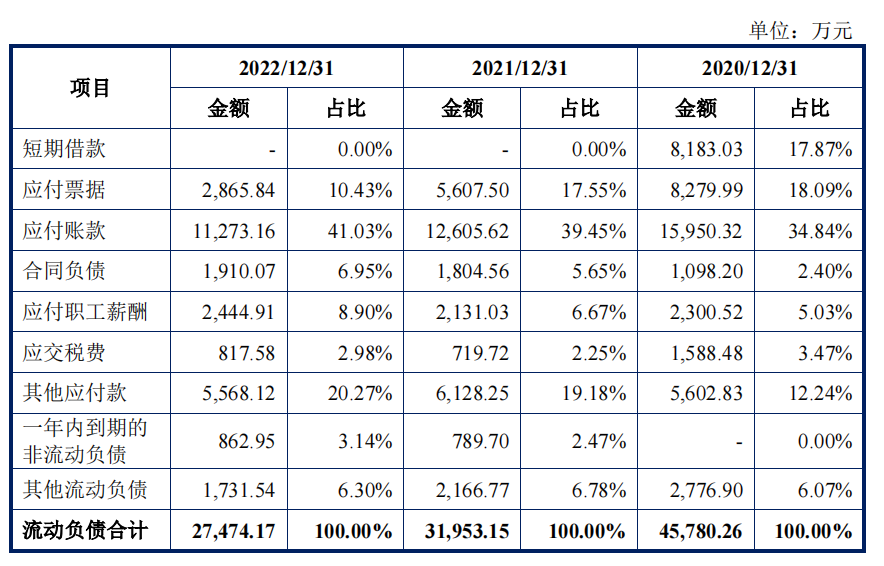

一番“改革”之后,品胜的负债率越降越低,从2020年的49.12%降至26.2%。截至2022年年末,品胜账面上还趴着2.72亿元货币资金。

面对稳健的现金流,2021年和2022年品胜连续两年拿出净利润的一半进行现金分红,分别占当年净利润的46%与48%。以实控人赵国成、吴炜崝的持股比例(超85%)来看,约有7800万元流入了夫妇二人的口袋。

这两次分红,也成为了本次IPO的焦点之一。

在品胜过往的历史中,似乎总是在“因小失大”。与苹果斗法的这段过往,同样也能看出相似的特质。

直到今天,品胜也并没有向外界公布当初向苹果提交过几次申请,具体因何被拒。

品胜在2013年的营收就已达8.34亿元,拒绝这样一家企业是否符合苹果的商业逻辑,我们无从去揣测,但那一年品胜主动喊出“苹果坑,品胜填”的宣传语后,其来自数码配件业务的营收从1.34亿元,便一举增至2014年的3.23亿元。

2017年状告苹果时,品胜做得更加彻底。凯文还记得当时一群律师来到品胜,会议室里还拉起红色横幅,研讨“苹果必败”的可能性。品胜还在官方公众号上开辟专栏进行声讨,颇有些2004年指控索尼“垄断”时的气势。

(图片来源:品胜官方公众号)

而那个案子,也曾让品胜的影响力上一个台阶。

04

还有多少筹码?

在消费电子普遍陷入冷遇的当下,无论是安克创新还是绿联科技,都在探寻新的路径,比如研发属于自己的智能设备。与此同时,境外业务在其营收占比中也已固化为重要组成部分。

品胜的大本营依然扎在国内,如果要向海外进一步拓展,MFi认证必然是阻碍之一。可是在与苹果斗法后,品胜几乎是把后路断绝了。

所幸当前供应商依然唯品胜马首是瞻,报告期内,品胜的应付账款从来没有低于1.1亿元。但存货减值却是难以控制的风险。

报告期各期末,公司存货账面余额分别为 27,528.89 万元、21,387.94 万元及17,713.41 万元,虽逐年下降,但金额仍然较大。

竞争环境的变化,或许尚有应对之策,企业的内在驱动力一旦缺失,却很容易看到发展的边界。

在品胜前员工的分享中,都提到了品胜汇报层级繁琐,组织内部“沾亲带故”的现象。

在品胜的经销商客户中,同样也不乏亲属、前员工。比如品胜2020年的第三大客户成都桦骏为线下经销商,正是赵国成妻子吴炜崝之母控股、弟吴虓实际经营的公司。

品胜对此也向来不避讳,股书中还特意提及了前员工经销商收入,报告期内占主营业务28.58%、23.56%、19.68%。

品胜所处的电子配件行业,二十年里从无到有,不断经历着周期变革。在此过程中,品胜也在不断应对对手的转变。

二十年前,品胜的对手是飞毛腿电池,是山寨万能充,彼时的品牌化配件少之又少。凭借着“性价比”这一招鲜,品胜足以吃遍天。

十年前,产业链日趋完备,一个又一个加工、生产商(ODM)从互联网走入现实,品胜的竞争方向开始渐渐转向了摩米士、亿色这类新秀。

一转眼,手机配件进入到了3.0时代,行业开始拼硬件上的创新、研发和生态协作,品胜的对手变成了今日市值过百亿的安克创新、绿联科技,其自身却依然保留着传统制造业的一些底色。

留给品胜的时间显然已经不多了,面对下一个十年,品胜还能拿出多少“家底”以飨未来?

在一次次错过之后,品胜需要认真整理手上的筹码了。