越南是东南亚地区增长最快的电商市场。

编者按:本文来自微信公众号元气资本(ID:yuanqicapital),作者Olivia Cui,创业邦经授权转载。

越来越多的投资者把眼光放到了越南。就越南近几年的经济表现来看,电商无疑是越南发展最迅速的产业之一。

据谷歌、淡马锡和贝恩咨询联合发布的《2021年度东南亚电商报告》,2025年越南互联网经济规模将达570亿美元,届时将成为东南亚第一。

短视频平台TikTok也将眼光放在了东南亚市场。今年2月,TikTok宣布新增加越南、泰国、马来西亚的TikTok Shop小店,打开了东南亚“直播带货”的大门。

4月25日,TikTok正式上线越南、泰国、马来西亚和菲律宾的跨境业务。这意味着,TikTok进一步降低了商家入驻的门槛——来自世界各地的商家都可以在这四个国家的TikTok Shop站点上架发布商品,开始视频和直播带货。

自此,TikTok将支持亚洲六国(越南、泰国、马来西亚、菲律宾、印尼、中国)和英国的跨境电商业务。在这7个跨境电商站点中,有5个位于东南亚,显示出TikTok进军东南亚电商市场的决心。

TikTok Shop相当于海外版的抖音店铺,用户通过视频或者直播里的链接进入小店,支付环节也是在TikTok应用里面完成,形成完整的商业闭环。不同于独立站与传统的电商平台,TikTok Shop商家可以把平台自身的流量转化为潜在购买力,在TikTok应用里完成电商销售的整个闭环。

TikTok Shop新增越南站点跨境电商开始「直播带货」越南是东南亚地区增长最快的电商市场。据越南工贸部电商与数字经济局数据显示,截至2020年,越南网络购物人数为4930万人,而2016年该数字为3270万人。尽管2020年遭受新冠疫情的不利影响,越南电商贸易增速仍达到18%,市场规模达118亿美元,是东南亚地区电商实现两位数增长的唯一国家。

此外,越南最大的城市胡志明市力推“数字化转型”计划,力争到2025年实现数字经济占全市生产总值的25%,至2030年占据40%。

TikTok选择越南作为其跨境电商的其中一个站点,主要源于以下几点原因:

一方面,越南人口结构呈现年轻化,其9500万人口中有一半都在35岁以下。因此,越南是东南亚地区网络普及率比较高的国家,社交媒体在当地的使用率也很高,总用户达到7200万,占总人口的73.7%。

其次,TikTok在越南、泰国、菲律宾发展迅速,尤其在越南,约77.28%的越南网红活跃在TikTok平台,是东南亚地区网红活跃度最高的国家。越南的年轻人也喜欢在TikTok、YouTube、Instagram等社交媒体平台上获取资讯并关注他们喜欢的KOL网红(Influencers)。

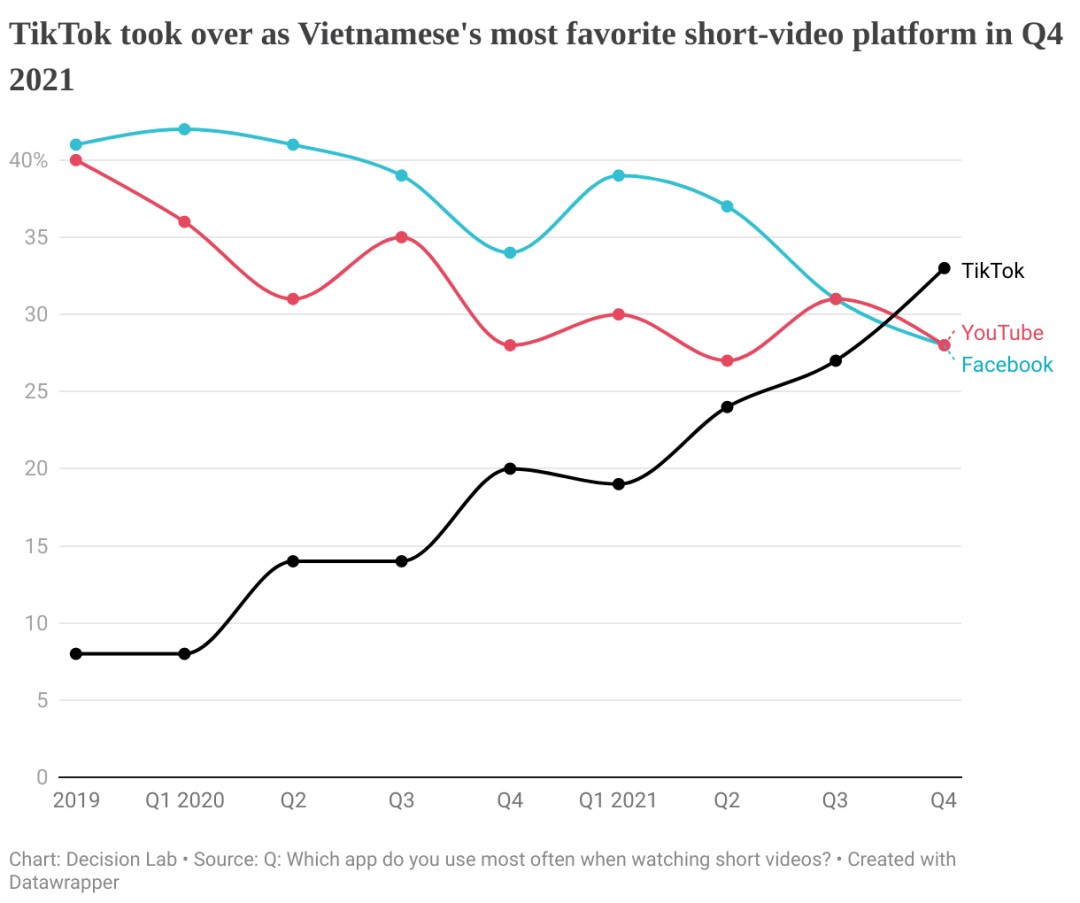

越南市场研究机构Decision Lab发布的2021年第四季度数据显示,TikTok在短视频类别中占据绝对主导地位。相比于YouTube和Facebook,TikTok是最晚进入越南市场的短视频平台(2019年)。初期进入市场后,只有约8%的越南用户选择TikTok。然而,随着时间的推移,在2021年第四季度这一数字上升至33%,增长速度一度超过YouTube和Facebook,成为最多用户选择的短视频平台。

(来源:Decision Lab)

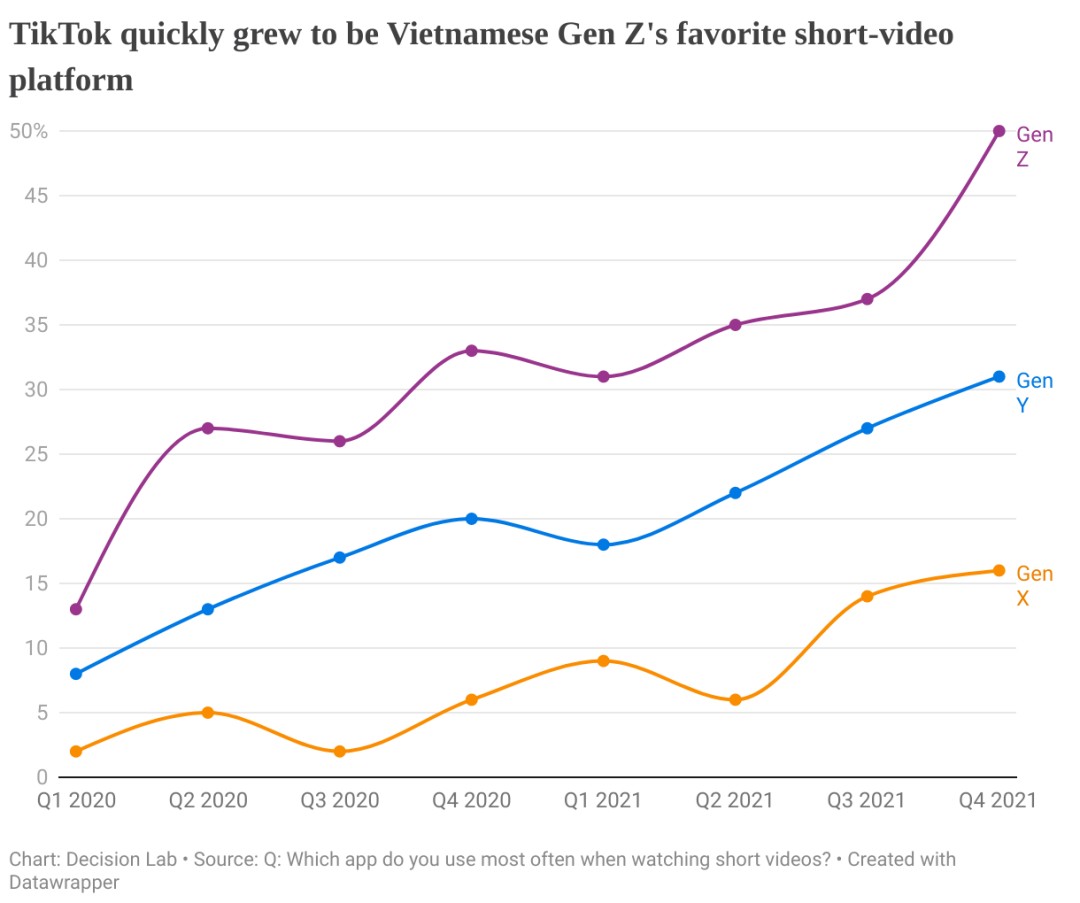

TikTok受欢迎程度在越南各个年龄段的用户群体中均有所上升。数据显示,在Z世代用户群体中,TikTok普及率从2020年第一季度的13%上升至2022年第四季度的50%,增长幅度最大。对于千禧一代(Y世代)与X世代用户,TikTok普及率同期增长幅度较小。可以看出,他们对TikTok的反应不及Z世代快。

(来源:Decision Lab)

另外,Decision Lab发布的数据显示,TikTok是越南最大的短视频平台,同时也是越南第四大受欢迎的社交媒体,在2021年第三季度的渗透率超过了Instagram。

另一方面,直播电商的模式在越南方兴未艾,眼下是进入市场的最佳时机。TikTok在越南已经积累了一定的流量阵地,未来的跨境电商模式也有很可能像国内的短视频、直播电商一样,快速崛起。

在越南,消费种草内容还非常稀缺,处于刚刚萌芽的阶段,而这个市场空白也意味着未来会成为一个新的增长点。

在此之前,越南主要的电商平台包括Tiki、Sendo、Lazada和Shopee,而他们背后的中国资方则是阿里巴巴、腾讯和京东。

Shopee是东南亚最大的电商平台,其母公司是总部位于新加坡的游戏与电商公司SEA(东海集团),截至1月4日,腾讯持股SEA18.7%。Shopee是SEA于2015年推出的传统电商平台,随后于2016年进入越南市场。

Lazada背后的支持者则是阿里巴巴。截至2021年末,Lazada年度活跃消费者达到1.3亿,商品交易总额(GMV)突破210亿美元。2016年,阿里收购了总部位于新加坡的电商公司Lazada,作为其在海外地区主要经营的电商平台,商业模式与淘宝类似。

Tiki则是越南本土发展最快的电商平台。2018年,京东牵头投资了Tiki以扩张其在越南的电商业务。而Tiki的另一大股东——越南本土娱乐及社交媒体公司VNG Corporation,其部分股权由腾讯持有。

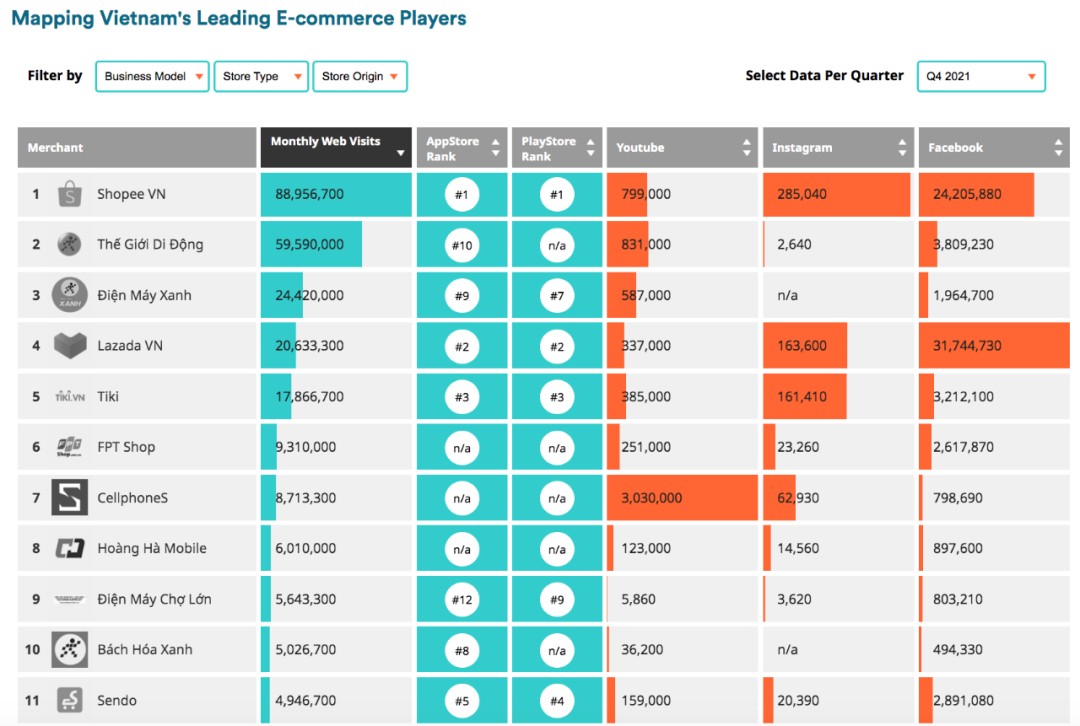

据iPrice Group发布的2021年第四季度数据显示,Shopee以近8900万次访问量位居越南电商平台榜首。Lazada以2060万访问量排名第四,其次是Tiki以1780万访问量排名第五。而Sendo以近500万次的点击量跌至第11位。

(来源:iPrice Insights)

现在,越南的电商市场格局已趋于饱和,商家无法再单纯依靠价格竞争去占领市场。与此同时,市场不断在发生变化,这给传统电商平台带来许多新的挑战,他们必须在现有的商业模式上进行创新,开辟出一条新的道路,才有可能吸引更多的商家与用户,进一步扩大市场占有率。

TikTok的加入,或将改变现有的商业竞争格局,从此开启“直播带货”的跨境电商新模式。

而TikTok即将在越南引领的“直播带货”风潮,对于做跨境电商的企业来说无疑是一个很好的机会,也是可以抓住的出海风口。

在线支付用户比例有望三年内由30%增至50%随着电商的崛起,越南的电子支付产业也得到充分发展。据普华永道于去年10月公布的一组数据,2021年越南电子支付交易总额约为150亿美元,预计2021至2025年这一细分市场的年增长率为15.7%。

值得一提的是,越南电子支付产业虽然发展潜力巨大,但目前只有30%的越南成年人使用电子支付服务,现金仍然占据主导地位,因此电子支付的未来仍具有广阔的成长空间。

近年来电子支付一直是投资者密切关注的领域。据大华银行(UOB)发布的《2021年第三季度越南金融科技报告》,2021年前三季度,越南金融科技公司共获得15 笔融资,总融资金额为3.75亿美元。其中支付类别占据最大份额,电子支付平台VNPay和MoMo分别获得2.5亿美元B轮融资和1亿美元D轮融资。

2021年前三季度九大融资项目(来源:大华银行报告)

据TechinAsia报道,越南支付平台VNPay的母公司于去年7月宣布完成2.5亿美元B轮融资,由General Atlantic和Dragoneer领投,PayPal Ventures、GIC、EDBI以及软银愿景基金一期跟投。融资后,VNPay的估值超过10亿美元,成为越南第二家独角兽企业(第一家为VNG Corporation)。

MoMo于去年1月宣布完成D轮融资,华平投资与Goodwater Capital共同领投,Kora Management和Macquarie Capital跟投,原有股东Affirma Capital以及Tybourne Capital Management继续加持。

尽管2020年的市场环境受到疫情影响,但MoMo依然实现了业绩的高增长,注册用户增加一倍达到2300万人,交易量增长3.5倍达到140亿美元,是越南最大的电子支付平台。

去年12月,MoMo完成2亿美元E轮融资,投后估值超过20亿美元,并因此成为越南的第三家独角兽企业。

自此,越南共有四家独角兽企业,分别是VNG Corporation、VNPay、MoMo和Sky Mavis。其中三家均来自电商及电子支付行业,由此看出,电商与电子支付是越南成长最快、投资者看好的赛道。

TikTok电商进军越南市场后,在打法上选择与越南本土电子支付平台合作。

今年3月,TikTok宣布ZaloPay成为其越南电商业务的首个电子钱包支付合作伙伴——这意味着,用户在TikTok Shop越南站内可选择使用ZaloPay进行支付。目前,站内的其他支付方式则包括信用卡支付(Visa、Mastercard和大来国际),以及银行转账。

值得一提的是,ZaloPay是越南VNG Corporation子公司Zion旗下的产品,其功能相当于国内的微信支付,于2016年底正式在越南推出,曾获得腾讯的投资。

目前越南市场上主要的电子支付方式包括MoMo、VNPay、ZaloPay、ShopeePay和Moca。作为直播电商的引领者,TikTok未来也许会与更多的电子支付平台合作,毕竟每个平台所覆盖的用户群体不同,用户对于不同的平台的偏好与使用习惯也会有差别。

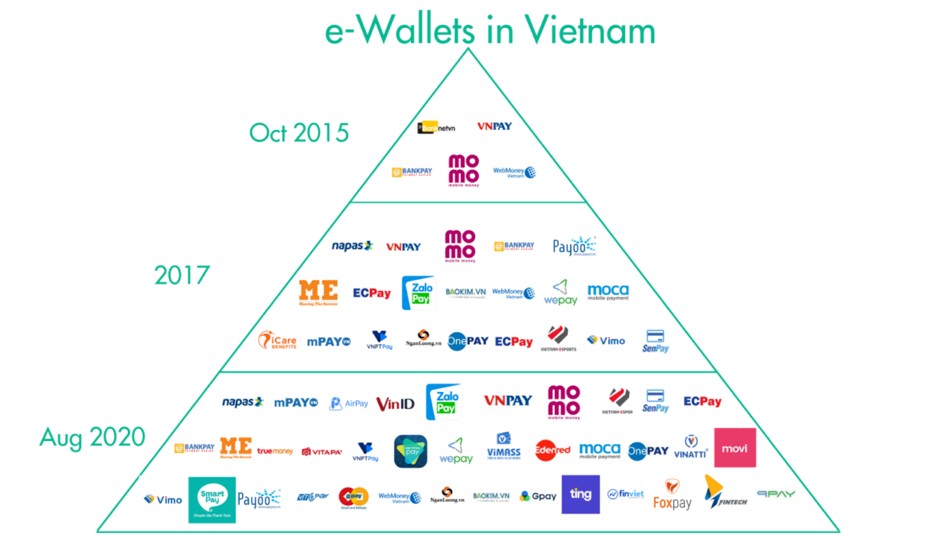

据相关数据显示,越南的在线支付平台数量在2015年至2020年期间出现了强劲增长,预计未来5年将继续保持这种增速。

2015至2020年越南在线支付平台数量明显增加(来源:Decision Lab)

电子支付平台数量高增长背后有以下几方面的原因:

首先,是政策方面的支持。为推动电子支付产业的发展,越南政府提出了“国家数字转型计划”——即到2025年,拥有在线支付账户的人口比例超过50%,至2030年该比例提升至80%。

另外,越南中央银行于2020年正式废除越南国内电子支付公司的外资持股比例不高于49%这项政策。这意味着,政府决定进一步开放市场,允许有实力的外资参与到越南的电子支付市场,并与本土企业一起推动行业的发展。

根据越南中央银行公布的数据,截至2020年一季度末,市场共出现27家电子钱包企业,其中90%都来自5家母公司。中央银行并未指出这五家公司的名称,但在这几家公司的股权结构中,30%至90%都是海外持有者。

其次,越南的国情决定了电子支付目前有着众多优势。比如年轻化的人口结构、高增长率的经济以及不断扩大的中产阶层。这些因素决定了越南最终会走向经济数字化转型,而电子支付是实现这一愿景的重要手段。因此,该市场未来将迎来强劲发展。

电商的崛起,也带动更多潜在用户开始使用电子钱包。除了网上购物,用户还可通过电子钱包进行手机充值、缴纳水电费,以及扫描二维码付款等活动。

另一方面,疫情使在线支付比以往任何时候都更加受欢迎。受疫情影响,越南消费者会优先选择使用电子钱包,避免以接触的方式进行付款。因此,会有一部分习惯使用现金支付的用户被迫转为线上支付。

总体来看,越南的电子支付行业发展迅猛,未来也许会诞生更多的独角兽企业。

40%物流企业由传统模式转为线上模式数字化转型将是下一个行业增长点电商的崛起,除了带动电子支付产业的发展,也给越南的物流业行业带来巨大机遇。2019年至今,越南物流业呈现出收入增长、服务升级、规模扩大的蓬勃发展态势。

据越通社报道,2022年初,部分外国企业开始纷纷增资物流项目,扩大其在越南的业务规模。除了快递企业外,货物分拣中心系统和物流板块也迎来了投资高潮。

全球房地产服务公司戴德梁行认为,越南冷链物流行业未来发展潜力巨大。2019年越南冷链物流市场规模达1.69亿美元,预计2025年,这一市场规模将达到2.95亿美元,年均增长约12%。背后的原因是近年来药物和疫苗进出口订单的增长、水产品加工需求增长,以及整体电商市场的快速发展。

在电商行业的带动下,越南物流行业中大部分企业已由传统模式向线上模式过渡,数字化转型是必然的发展趋势。相关数据显示,数字化转型将帮助物流服务行业的工作生产效率提高30%至35%,但目前只有40%的物流企业完全实现了数字化转型,也意味着未来这将会成为一个新的增长点。

有分析认为,越南电商的弱点在于配送服务,约40%的买家对交通和物流不满意,所以物流市场需要注入新的力量。从中长期来看,发展基础设施仍是增强供应链服务的重要因素。

越南直播电商虽然处于早期阶段,但对比国内发展来看,如果不受其他政策影响,预计这一两年的增长会非常大,或将成为品牌出海的一种新选择。

TikTok Shop新增越南站点,对于做跨境电商的企业来说是一个新的机会,借着TikTok的东风收割下一个时代。

参考资料:

[1] 投中网,《李嘉诚,下一站越南》

https://www.chinaventure.com.cn/news/78-20220425-368545.html

[2] 雨果跨境,《越南电商领域投资现状分析:六大玩家中包括了阿里、腾讯》

https://www.cifnews.com/article/36639

[3] 亿邦动力,《TikTok开始在越南做电商,能比印尼顺利么?》

https://m.ebrun.com/476894.html

[4] 福布斯中国,《TikTok将在东南亚四国正式上线跨境电商业务》

https://www.forbeschina.com/Billionaires/60460