前不久,“国调基金”二期协同发展基金正式成立,引发市场GP关注。一方面,在募资“难上难”的当下,315亿的规模必然吸睛;另一方面,这是由中国诚通携手山西省、北京市西城区以及中国海油、中粮集团、中国中车、中国电建四家中央企业共同组建。在一众出资方中,最醒目的,还要属山西——山西政府协调相关出资主体出资100亿元。

山西,作为煤炭资源丰富之地,近几年,却是在致力于推动传统能源产业绿色转型发展,培育新兴产业,试图改变许多人对山西“煤老板”的刻板印象。此次国调二期协同发展基金,13家出资方中,山西省国有资本运营有限公司控股的公司占6家,山西焦煤集团、华阳集团等都在绿色低碳、硬科技方面有所参与布局。

相较其他山西出资方,杏花村汾酒集团,此前从未投过硬科技项目,这次也是作为LP,首次尝试跨界投资硬科技。

酒企参与股权投资并不少见,像茅台前几天就一口气出了100亿成立两只基金。这几年,五粮液、洋河股份、泸州老窖等也都在积极布局,或参投直投基金,或参设母基金,白酒企业已经是创投圈不可忽视一支力量。尤其对GP们而言,这些没有返投压力的出资方,是多么的让人心爱。

01 315亿超级LP

创投圈对于国调基金并不陌生。

国调基金,总规模3500亿,是2016年经国务院批准国资委委托,由中国诚通牵头发起设立的“中国国有企业结构调整基金”,分三期募集,首期规模1310亿元。

截至2023年二季度,国调基金累计投资项目近200个,交割金额近1500亿元(一期已投资金1150亿)。重点投资布局了战略性新兴产业及未来产业,80%以上支持央企产业链相关企业。在前瞻性战略新兴产业方面,投资了海尔卡奥斯、欧冶云商等工业互联网项目,中芯国际、合肥长鑫、中科曙光等芯片相关企业;以及赣锋锂业、长远锂科、洛阳钼业、恩捷股份、力神电池、特来电、威马汽车等新能源产业项目。

在私募股权领域,国调基金历来被视为创投圈的超级LP。粗略梳理,其已经出资过中粮资本、招商局资本、中兵投资、五矿创投、CPE源峰、钟鼎资本等一众知名投资机构,可谓相当活跃。

实际上,早在2020年12月17日,中国诚通与无锡政府签订了国调基金二期的投资合作协议,标志着国调基金二期设立工作正式启动。根据国调基金整体方案,二期基金由中国诚通牵头与地方政府和央企以市场化方式搭建若干平行基金,总规模不低于1000亿元。

二期首只平行基金长三角基金于2021年正式成立,规模737.5亿元,注册无锡,由中国诚通携手无锡,联合中国移动、中国电信、中国中铁、中交集团、中国能建、华润集团、中国电气装备集团、招商证券等设立。

此次成立的是二期第二只平行基金,注册资本315亿元,重点投向关系国家安全、国民经济命脉的重要行业、关键领域和重大专项任务,特别是绿色低碳、新一代信息技术、高端制造、现代服务、生物产业和新材料等战略性新兴产业。

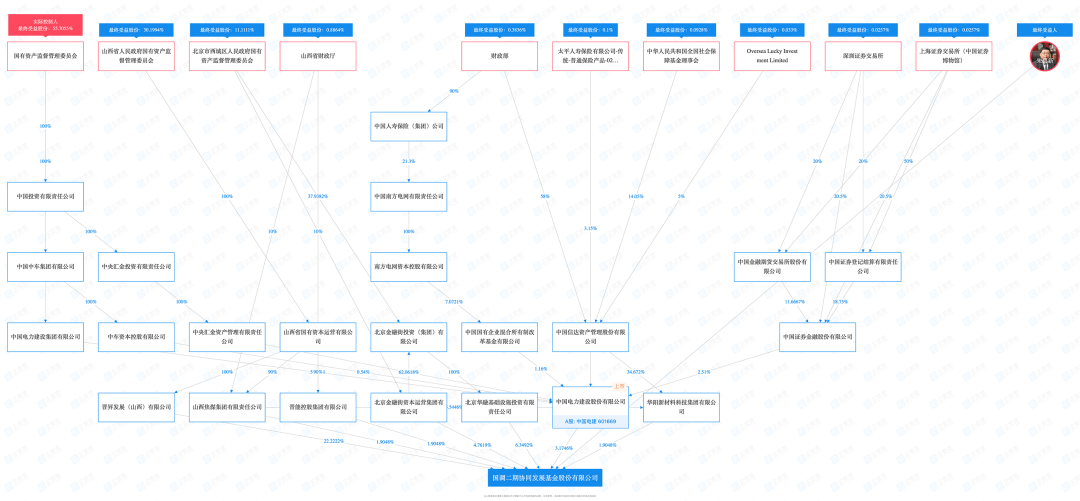

此次基金由中国诚通联合山西省、北京市西城区出资主体——金融街集团、金融街资本,以及中国海油、中粮集团、中国集团,中国电建4家央企共同组建。其中,诚通控股认缴100亿元,持股31.7460%;山西晋昇发展(山西)有限公司认缴70亿元,持股22.2222%;中国海油(600938)和中粮集团分别出资30亿元,持股9.5238%;北京金融街集团、金融街资本分别认缴20亿元和15亿元。

02 山西母基金“起个大早,赶个晚集”

值得注意的是,国调二期协同发展基金,山西省政府协调相关出资主体出资100亿元。其中晋昇发展(山西)有限公司认缴的70亿元,晋能控股、山西焦煤集团、华阳新材料、山西杏花村汾酒、潞安化工分别认缴6亿元。

山西,物华天宝,人杰地灵。不仅有黄河之水天上来,还有魏魏太行耀星空;有汾河流水哗啦啦,还有小米汾酒老陈醋。而良好的营商环境,以及正在倾力打造的长城、太行、黄河三大文化旅游版块、康养产业等都让人们对山西有了全新认识。山西省常委常务副省长吴伟此前表示,国调二期协同发展基金的成立标志着山西省与中国诚通共谋高质量发展的创新实践进入实施阶段,将进一步撬动社会资本、扩大直接融资,培育做大战略性新兴产业,为山西高质量发展注入新的动能。

在创投圈,山西的“存在感”相对安徽合肥、四川成都等地,显然不够看,但其实山西是全国较早开展科技风险投资的省份之一,很早就组建了山西省科技基金总公司。

山西科技基金,隶属山西文旅,是1993年经山西省政府批准设立的专门从事促进本省科技成果转化工作的国有投资公司,也是山西省第一家创业(科技)风险投资机构。从公开消息看,重点支持了国家级和省级火炬、星火、成果推广等科技计划项目近200项,在生物技术、新材料、电子节能与环保等领域培育了70多家高新技术企业。已投项目包括:中电科新能、青山化工、华元医药、澳坤生物、远东特种铝业等。但大多项目是在2018年以前,近两年投资出手相对并不活跃。2007年,山西省政府和国家开发银行共同出资8亿元签署了“山西创业风险投资引导基金”协议。不过,记者并未查到更多具体的基金后续信息。

近两年,在政府设立创投引导基金促进科技创新成为新共识的当下。山西也在暗暗发力引导基金,试图随大流不掉队。

2021年,山西晋城经济技术开发区推动成立谷雨股权投资基金合伙企业(有限合伙),这是经山西省晋城市人民政府批准设立的政府引导基金,首期规模10.11亿元。母基金管理人为清大华澍(厦门)投资管理有限公司。2022年11月,山西运城河津市首支产业转型升级投资引导基金成立,总规模50亿,按照“母基金+子基金”运作。首期规模10.01亿元,由河津市城投公司代河津市政府履行出资人权利,太行(深圳)私募股权产业基金管理有限公司为基金管理人。

值得注意的是,早在2017年,太行基金就与华润资本、熊猫绿色能源集团、山西证券、中证基金、晋商银行、浦发银行太原分行、兴业银行太原分行、梧桐树资本、上海复星创富等9家投资机构,签订了总规模为200亿元的母基金认缴协议,也标志着当时山西省省级政府投资基金——太行产业基金进入了实质性运作阶段。

官网显示,目前,山西太行产业基金布局了国家、省、市、县四级基金联动,在管基金实缴规模超过200亿元。下设6个基金管理公司,对外布局了上海、深圳招商平台,向内设立8个地市基金管理机构,为山西“引资、引智、引资源”。

两个月前,山西大同经济技术开发区首创投资私募合伙企业(有限合伙)注册完成,该基金由山西华睿产业投资发展有限公司与北京中和元良私募基金管理有限公司合作设立。采用“母子基金”运作模式,其中母基金规模5亿元。通过设立专项子基金、市场化子基金、直投基金等方式开展投资业务,重点聚焦现代医药、装备制造、新能源、新材料和通用航空等山西优势产业。

此外,山西“百强企业”皇城相府集团,从2022年就开始新能源类硬科技投资,已投项目包括锂离子电池新型高安全复合集流体制造商安迈特科技、新型电解质材料研发商蓝固新能源。其中,蓝固新能源2022年4月A轮是皇城相府第一笔项目投资。

皇城相府集团还作为LP参与了两只基金:阳城县产业转型升级发展私募股权投资基金(持股11.3%),所属机构为山西创投基金;平阳中教吉何股权投资基金(持股48.78%),所属机构为几何投资,由原九鼎投资、赛伯乐投资等投资机构核心高管联合创立。

03 不要返投的LP酒真香

说回国调二期协同发展基金的另一山西出资方——杏花村汾酒集团。翻阅这两年股权行业新闻,不难发现,越来越多上市公司、行业龙头开始涉足私募股权投资。其中,白酒企业更是一股不可忽视得新生势力。

最新的消息要数,前几天茅台一口气出资100亿元,成立两只基金:茅台招华基金和茅台金石基金,由招商资本、金石投资分别担任基金管理人,茅台基金公司作为普通合伙人和执行事务合伙人,可参与日常事务管理。

茅台做VC实际上已经差不多十年时间。早在2014年,茅台就与建信信托合资成立了茅台基金。不过,规模较小,投资也比较低调,只投了10多个项目和几只VC子基金,但已投项目却是星光熠熠,如白家食品、匹克体育、锅圈食汇等项目。尤其,嘉美包装、李子园、天宜上佳、万凯新材、新巨丰等多家公司已登陆资本市场。白家食品在上市辅导中;稻源科技、中国盐业在酝酿IPO。

除了茅台,五粮液瓴,泸州老窖、洋河股份、今世缘等多家白酒企业,也在积极布局。毅达资本、金浦投资、云峰基金、源峰资本等明星机构背后,都带着浓浓的酒味儿!

今世缘年初以1.5亿出资华泰紫金旗下基金,华泰紫金是华泰证券旗下股权投资的全资子公司。去年6月今世缘还曾出资4500万投资毅达资本“淮安高投毅达贰号”基金。

无独有偶,去年8月,江苏洋河股份,也以自有资金30亿设立全资子公司,并以29.9亿认购华泰紫金的华泰洋河母基金份额。而洋河股份通过旗下苏酒集团江苏财富管理有限公司多次作为LP参与股权对外投资。

据不完全统计,洋河投资先后出资了中金资本、弘章投资、金浦投资、云峰基金、星纳赫资本、源峰资本等。此外,洋河还在积极参与S基金交易。2021年8月,洋河投资以自有资金出资12.8亿元受让中国民生信托有限公司持有的上海云锋新呈投资中心(有限合伙)10%份额,成为云锋新呈有限合伙人。这笔交易也让VC/PE把眼光重新放到企业LP身上。

其实,最早开始充当LP的白酒厂商,要数泸州老窖。

泸州老窖作为LP参与投资的主体主要是:四川金舵投资、泸州璞泉私募基金。后者作为LP投的GP有海尔资本、融玺创投、磐霖资本、分享投资、遂真投资、图灵资管等。

金舵投资,2017年,先后出资过力合创投、创钰投资、开元城投基金、盛世景投资等机构。2021年,认缴出资3亿人民币承接了由普罗资本管理的国开装备基金部分LP份额;6月,旗下5000万元参与了纽尔利资本S基金等。这些年,金舵投资多次支持琨玉资本(前纽交所全球上市部亚洲区总经理杨戈创立,与高瓴张磊为校友),共认缴约13亿元。两期琨玉“同赢系”基金中第一期母基金又作为LP,投了高瓴资本、博裕资本、天岑投资等机构。

现如今,市场经济呈复苏态势,资本市场也在适应新的转变。对GP而言,没有返投诉求的出资方,与追求回报的GP更为契合,比如白酒。

近5年来,以酒作为主要经营业务的企业直接控股的对外投资公司共有16家,注册金额达32亿。从投资领域来看,酒企一方面会关注和自身主业有相关性的消费项目上,另一关注点会落脚于医疗健康、半导体等战略新兴产业。尤其2023年前后,酒企跨界投资偏好变化也十分明显——从原本的大消费逐渐转向硬科技产业。

像茅台的两只产业基金均聚焦新一代信息技术、生物技术、新能源、新材料、高端装备领域,纵观其之前投资,几乎都在聚焦大消费。再往前一个月,五粮液10亿投资成立了新能源投资有限责任公司,主要就聚焦在光伏、储能行业。

白酒在二级市场一直处于“明星”地位,包括很多投资机构也盯着这些“酒肉朋友”。比如创投集团复星先后入驻金辉、舍得。而随着白酒行业马太效应增强,头部酒企不断向下并购的同时,跨界做LP也是他们最喜欢的投资。所以,对GP们而言,这些不要返投的LP,酒是“真香”!