把石头还给石头,让胜利的胜利

编者按:本文来自微信公众号 “远川投资评论”(ID:caituandzd),作者:黄晓峰,编辑:张婕妤,视觉设计:疏睿,制图:黄晓峰,创业邦经授权发布。

过去这十年,A股的价值追寻从「双创时代」走到「核心资产」,又从「自主可控」转向「能源革命」,中小创、大白马、半导体、新能车,你方唱罢我登场,只有没抓住的机会,永远不会没有机会。

相比之下,海外资管机构这些年的主流口径倒是一致得很,问就是坚持ESG不动摇。

从2012年到2020年底,全球ESG投资规模从不到60万亿美元扩容到90万亿美元,占到总资产规模的比例也从24%跃升到接近40%[6]。欧美的大学捐赠金、主权基金们甚至在中国的二级市场找GP,也要先约法ESG,污染环境的、祸害社会的、管理层瞎搞的,统统不许投。

可如今,这个风靡一时的「绝对正确」却在业绩的回撤、「洗绿」的腐败下,开始遭遇一场史无前例的反噬。

叛变对ESG投资的反思,来源于两位大厂前员工对老东家的背刺。

贝莱德董事长拉里·芬克(Larry Fink)在2022年的CEO致信中提到,能源转型正在成为决定一家公司中长期价值的重要因素,选择投资重视能源转型、追求社会平等的公司也会为投资者创造长期、持久的回报。

但对于这点,前贝莱德ESG首席投资官塔里克·方西(Tariq Fancy)显然不认同。他撰写了一篇长文,痛批ESG投资是危险的安慰剂,认为ESG投资是「向癌症患者出售小麦草」,人们只是因为医生的建议而相信这件事,但并没有科学依据证明它是有效的。

由于拉里·芬克长期把「气候变化」当作重塑金融和投资的重要变量,而反对投资石油和天然气,参议员 Ted Cruz 更是直接把这段时间的油价飙升称之为「一种拉里·芬克附加税」,并在接受CNBC的采访时直言,大家加油多花掉的每一分钱,芬克都不是无辜的。

不过,被前员工反水的事也并不只发生在贝莱德。比起含糊不清地讨论投资有效性,DWS基金的前高管则直接做了「吹哨人」,揭开机构们高举ESG大旗下的伪善。

前DWS基金ESG首席投资官菲克斯勒(Desiree Fixler)在被辞退后,反手一封公开信举报DWS基金的「洗绿」行为——许多ESG产品打着可持续投资的旗号,但投资的公司大部分都不符合ESG标准,而且整个公司内部的基金经理都对ESG投资本身都抱着鄙夷的态度。

菲克斯勒直言,「ESG已经成为一台巨大的募资机器」。

2018年,其大股东德意志银行陷入洗钱风波,DWS基金为了扭转客户资金大量流出的颓势,祭出ESG投资大旗,很快就吸引来大量新增资金。尝到甜头后,DWS基金开始愈发频繁地念出ESG这个「吸金咒语」——2018年年报中ESG被提及15次;2019年被提及65次;2020 年被提及了 712 次。同时,ESG产品已然占据DWS基金2020年资金净流入的30%,管理的ESG资产也增长了三分之一[1]。

但在这封公开举报信现世后,DWS基金遭到了SEC的突击调查和社会各界的口诛笔伐。曾经靠ESG投资换上了保时捷帕拉梅拉的DWS基金CEO也在重重压力下不得不引咎辞职。

而且随着「洗绿」事件发酵,人们发现让这些「好公司」获得机构的高ESG评级一点都不难——它们只需要有选择性地披露对其有利的方面,并把问题放到下游供应链的公司上,再「加一点钱」就能解决[3]。毕竟ESG信息披露没有强力的监管和标准的规则,而评级的最终解释权都分散在投资机构自己手里。

一片混乱中,ESG的投资者难过地发现自己从原先「站着,还把钱挣了」的张麻子,突然变成了「被县长和黄四郎巧立名目、三七分成」的鹅城百姓。金融时报更是顺势写了一篇名为《RIP ESG?》的文章,直言ESG投资虽然只发展了不到20年,但可能已经走到了自己寿命的尽头。

毕竟对于ESG来说,2022显然是个屋漏偏逢连夜雨的年份——对于一种投资理念来说,撕下募资的遮羞布并不可耻,跑不出超额才更尴尬。

回撤ESG投资,作为一种受到全球热捧的主题投资方式,每年流入资金以「Billion(美元)」为统计单位,但关于ESG投资,至今还在一个最基本的问题争议不断:它究竟能不能提高投资收益?

金融行业学霸云集,正方与反方的论文和数据都很多。比如芝加哥大学的研究人员分析了 20,000 多个ESG共同基金,数据表明这些共同基金的ESG评级高低和它们的收益高低并没有关系,高ESG评级的基金在收益上并不一定胜过低评级的基金[2]。

而根据晨星的数据,从2012年至2021年,美国所有ESG大盘股基金的加权年化回报略高于全美大盘股基金,但低于标普500。ESG投资主要辉煌的年份在2020年至2021年,年化收益领先全美股票基金和标普500约两个百分点。

不过这个数据,多少有些「郑人买履」的味道。因为一旦拆开看持仓,就很难说清楚超额收益究竟是因为ESG,还是因为科技。

举例而言,自 2018 年底成立以来,Vanguard 的美国 ESG 交易所交易基金年化回报率为 28%,高出市场平均。但这只基金的前七大持股——苹果、微软、亚马逊、Facebook、谷歌和特斯拉,占据了其1/4的仓位。当然,它们都是在ESG评级上得高分的公司。但你要是说,段永平加仓苹果,买的不是它的盈利,而是它的ESG,怕是雪球网友都要骂你一声「too young too naive」。

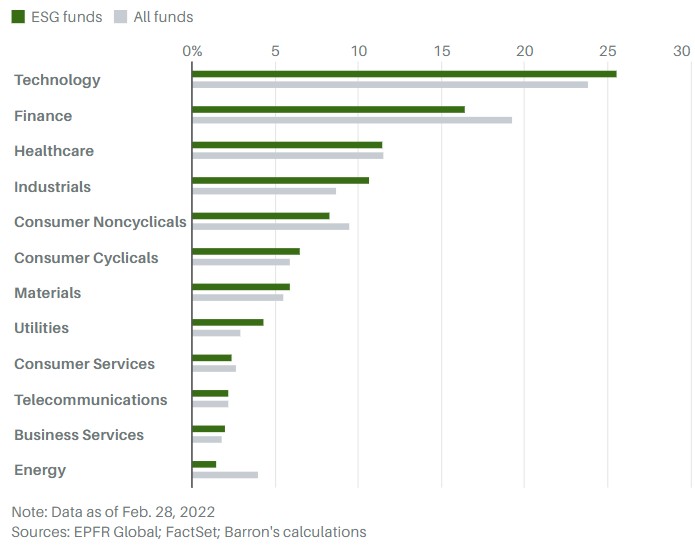

相比所有股票基金,全球ESG基金在过去几年持有科技股比例更高,而能源股比例更低

从全球ESG基金持仓上看,截至2月28日,全球ESG基金持仓量最大的个股是「微软」,而科技股整体更是占到ESG基金1/4的资产比例,比普通股票基金的持仓比例更高。纽约大学商学院的教授就不留情面地直接指出:「之前ESG策略带来的回报几乎都要归功于相关基金对科技股的投资,并且避开了前几年表现不佳的化石燃料股。」

只是一场写在历史进程上的通胀,很快给了ESG投资一记盈亏同源的重锤。很多人方才意识到,原来所有ESG的馈赠,都在暗中标好了通胀的价码。

败局在人们还没辩清楚ESG到底能不能提供更多收益前,现实已经告诉所有人ESG在什么情况下会亏钱。

一直以来,在「E(环境)」、「S(社会责任)」、「G(公司治理)」三个方面中,环境治理因素一直占据着主导地位,因为可以通过碳排放量、清洁能源使用情况和污染排放量等数据标准化地对公司评级。

这种价值主张,一方面让许多人直接把ESG基金的定义等同于环保基金,并因此受到欧美众多环保人士的簇拥。美国一家ESG基金甚至还通过联合贝莱德等股东,用投票迫使美国能源巨头埃克森美孚放弃旗下的几块油田;另一方面,也让这些基金得以乘上双碳的东风,在过去两年跑赢了难以战胜的指数。

但在乱纪元做投资,蓝图都是不确定的,只有黑天鹅才是确定的。

气候协定下的减排目标偏逢俄乌冲突后的供给收缩,这让后疫情时代的需求复苏,直接引发了大通胀的危险。而这也意味着,ESG基金碍于投资理念限制,而只能弃通胀行情中受益最多的传统能源公司于不顾,这边厢遭受一轮「戴维斯双杀」,眼睁睁地看着那边厢搞价投的老巴,毫无顾忌地加仓石油。

问题是通胀一来,美联储就得加息,曾经一骑绝尘的科技股一脚步入杀估值的阶段。把1/4的仓位押在科技股的ESG基金们,在今年一季度大幅跑输股票基金和标普500,流入ESG基金的资金都同比缩减了60%。

其实在ESG投资可持续发展的宏大叙事下,一些最基本的投资逻辑经常被忘却了。比如,对投资收益产生重大影响的因素之一还是股价是否合理。

ESG基金本身不投资那些高碳排放公司的策略或许在一级市场有效,但在二级市场,这根本不可能「消灭」甚至削弱这类企业的投资性价比。就如撕票的贝莱德前员工塔里克·方西所说:「在二级市场,你卖出这些传统能源企业的股票,在0.5毫秒内就会被其他人买走。这就像在泰坦尼克号上挪开几张沙滩椅,以防止船撞上冰山一样可笑。」

换句话说,业绩就是硬道理,华尔街上真没多少人能够接受「但行ESG,莫问收益」。

而即使如苹果、谷歌这类在ESG行为上做出了长足努力的公司,当价格被过于高估时,投资它们依然会面对亏损风险。当数以万亿级的资金,受一种趋同的理念引导流入一类股票资产时,这份「稳定的长期收益」很可能已经被折现到目前的估值中。

再换句话说,抱团就会挤出「泡沫」,管它是酱香的,还是绿色的,反正最后都要破。

说到底,二级市场终究带着博弈的底色,超额收益的本质仍是非共识的正确。所以,强行把单一的投资理念作为绝对的共识来推行时,反对的浪潮,虽迟但到。

尾声相比国外以ESG之名,行抱团科技股之实,国内的ESG基金就更「纯粹」了,只要集中在新能源赛道上就能又绿又红。

根据新财富的统计,目前国内271只ESG相关主题基金中,主打碳主题(E)的基金数量占据九成,多达81只。而在整体ESG基金的规模上,聚焦环保领域的规模占比达55%,整体1/10的资金投入宁德时代、1/3的资金投向10只股票,其中包括了国外ESG体系中禁止投入的贵州茅台、五粮液等酒企,集中度非常高[7]。

ESG基金中环境主题占比超过一半,券商中国

与此同时,由于国内公募基金的双十限制和上市公司普遍较为集中的股权结构,国内ESG基金无法做到海外那般通过投票影响公司决策。这让国内ESG基金在制定投资策略时也少了些「主义」:新能源主题的就做单纯的行业基金,被动ETF就老老实实跟踪指数。贴着ESG名字的基金,则多数选择先用E-S-G的维度做一遍企业评价,然后用基本面研究或是景气度跟踪来选股。

最后谁的基金能跑出来,不问价值主张,就用业绩说话。毕竟什么黑猫白猫,基金投资者想要的终究是能抓到老鼠的好猫。

像海子在《日记》中写的:把石头还给石头,让胜利的胜利。

参考资料

[1] Greenwashing-Vorwürfe: Geduldsspiel für die DWS,Capital

[2] Do Investors Value Sustainability? A Natural Experiment Examining Ranking and Fund Flows,Wiley online Library

[3] ESG investing has a blind spot that puts the $35 trillion industry’s sustainability promises in doubt: Supply chains

[4] 国内ESG基金的投资“真相“,搜狐

[5] 海外主流ESG投资策略的比较与启示,天风证券

[6] 反思ESG投资,财新周刊

[7] 宁王晋级ESG基金第一重仓股!A股公司ESG信披,青海第一,新财富杂志

[8] 除了买白酒,公募还在买啥?ESG主题基金发行总规模超2000亿元!,券商中国