来源:时代周报(ID:timeweekly) 作者:刘沐轩

美国人一觉醒来打开股票软件,满屏的红色。

这不是喜庆,而是暴跌。

美国劳工部7月13日公布的数据显示,美国6月CPI同比上涨9.1%,超过此前预估的8.8%,创下40年来新高。剔除近期波动较大的食品和能源价格,美国6月份核心CPI上涨 5.9%,而预期为5.7%。

问题不是高通胀,是通胀增长的水平远超市场预期,这代表着美国通胀仍在加速,而美联储此前为了控制通胀而加息的作用还不明显。

这意味着,美联储下一轮加息只有可能更猛,除了美元现金之外的所有资产,将贬值得更加严重。

01 兜里的钱也不值钱了

根据美国劳工部的修订,在计算6月CPI数据调整后,美国平均每小时收入的收入下降了1%,实际收入比一年前下降了3.6%。

涨价几乎渗透到美国社会的每个角落,在弗吉尼亚州执法部门工作的史蒂文终于在油价下跌的这几天重新给汽车加上了油,但他还是尽可能地骑自行车来节省油钱,因为其他东西还在涨,比如食品、生活用品和房租,连托儿费都从疫情前的每小时20美元涨到现在每小时40美元。

△趁着油价下跌,美国居民赶紧给闲置的车加上油 图源:社交媒体

美国的食品价格连续六个月每月上涨至少1%,细分品类的涨幅更是高得吓人。今年以来,鸡蛋上涨了33.1%,面粉上涨了19.2%,鸡肉上涨了18.6%,牛奶上涨了16.4%,水果和蔬菜上涨了8.1%。

与此同时,电费6月上涨1.7%,房租上涨了0.6%,医疗保健成本上涨0.7%,车和二手车价格分别上涨0.7%和1.6%。

能源价格涨势最凶,在6月飙升7.5%,其中汽油价格当月就上涨11.2%。机票是6月份为数不多的价格下跌的项目之一,6月下降1.8%,但仍比去年同期上涨了34%。

对于通胀问题,正在中东访问的美国总统拜登表示,美国6月通胀数据“高得令人无法接受”,考虑到最近汽油价格的下跌,他认为CPI数据已经过时。但当底层民众为茶米油盐而发愁时,诸如“供应链阻塞、俄乌冲突、总统正在斡旋”之类的老生常谈,已经无法安抚美国民众。

国际货币基金组织(IMF)在6月美国通胀数据出炉后将美国2022年GDP增幅预期下调至2.3%,此前的预测为2.9%,并预计2024年和2025年美国失业率将超过5%。美国银行也在7月13日首次直接预测美国在今年或明年陷入经济衰退。

02 美联储:加息只有更猛

持续的高通胀让美联储承受了巨大的压力,市场预测美联储7月加息75个基点已经是“板上钉钉”,甚至预测7月加息100个基点的可能性高达30%。

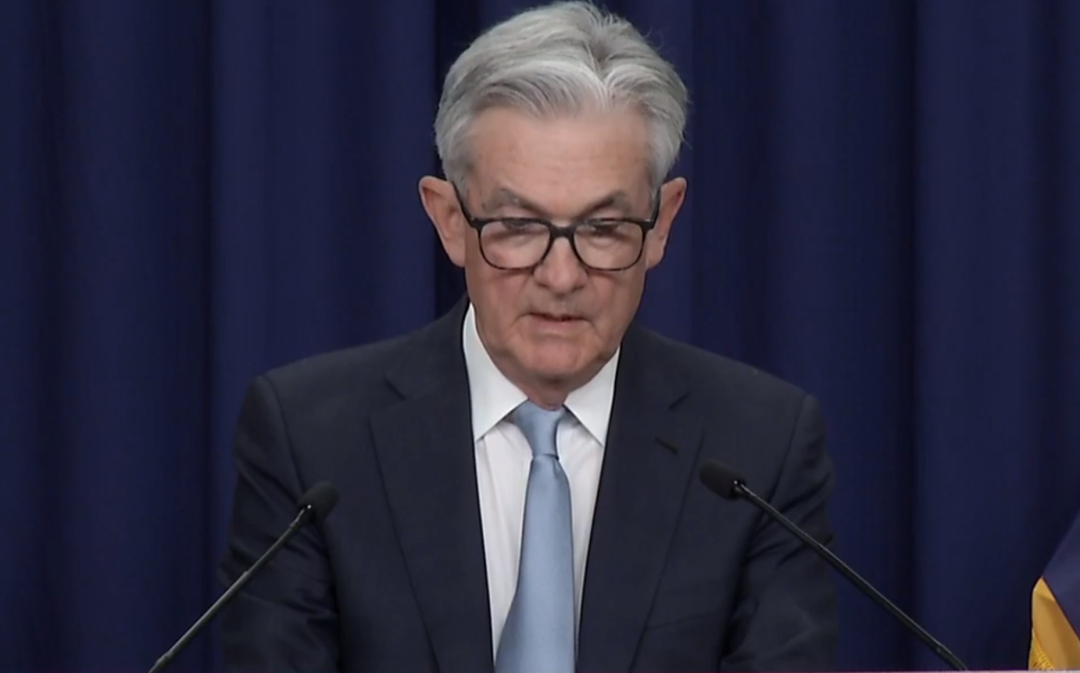

就在一个月前,美联储在6月16日宣布了自1994年以来首次加息75个基点,将基准联邦基金利率上调至1.5%至1.75%之间,当时美股三大股指集体跳水,但在美联储主席安抚市场称“75个基点的加息不会变得普遍”后,市场才随即回暖。

△鲍威尔6月加息会议上安抚性的话,暂时稳住了资产,但他很可能要食言了 图源:美联储官网

但如今,鲍威尔可能不得不食言,因为不大幅加息,通胀就永远不可能回到美联储所期望的2%。此前,鲍威尔曾表示,美联储希望看到通胀正在放缓的“有力证据”,比如“一系列月度通胀数据的下降”,然后才会撤回加息。

摩根大通首席美国经济学家Michael Feroli认为,“美联储如果真的在7月加息100基点,9月加息75基点,我认为今年晚些时候美国的经济增长前景可能会恶化。目前,我倾向于认为数据的主要影响可能是促使美联储更靠前加息”。

许多美国的经济学家担心,美联储抑制通胀的努力将导致其过于激进地收紧信贷,更高的借贷成本可能会引发经济衰退。但对于美国以外的国家,大幅加息则会引发更严重的连锁问题。短期内美元将升值,美元资本将回流美国,导致其他国家的资本外流,股市下跌。同时也会引发债券的抛售,使得高债务企业更加难以为继。

△美联储疯狂加息之后,除了美元,所有资产的日子都不好过 图源:pexels

因此,在此次通胀数据放出后,美债收益率飙升。2年期美债收益率达到3.21%,10年期美债的收益率达到3.07%,两者倒挂幅度一度达16个基点,创2007年以来最大。收益率曲线的倒挂被视为经济衰退的前兆。

除了美元现金以外,几乎所有的资产都在下跌:截至北京时间7月14日16时,美元指数报108.41,延续此前上扬态势;7月13日收盘,美股三大股指均有不同程度下跌。

截至北京时间7月14日15时,现货黄金当日下跌超1%,报1717.91美元/盎司;现货比特币则再次逼近2万美元关口,报20012.12美元,单日跌幅超1%。