来源:直通IPO(ID:zhitongIPO) 作者:王非

6月28日刚刚更新完招股书的土巴兔,突然撤回创业板IPO申请。

而这也表示,继2018年冲击港交所失利后,土巴兔又在深交所折了戟。

土巴兔联合创始人王国春在个人微博回应称:“此次公司主动撤回IPO,主要是基于对当前市场整体环境等因素的综合考量,而非其他因素,目前公司经营状况一切良好,未来待合适时机将重新启动。”

来源:微博截图

公开资料显示,土巴兔集团股份有限公司成立于2008年7月,法定代表人为王国彬。土巴兔以互联网家装平台业务为核心,依靠互联网、大数据技术,以线上 化、智能化的形式连接家装服务供应商和业主,构建产业互联网,从信息推荐、交易保 障、质量监督、评价反馈等多个角度,为家装行业参与者提供渗透到家庭装修各个环节的全流程服务。

截至2021年底,土巴兔业务已覆盖352座城市,平台已累计注册13.3万家家装企业。

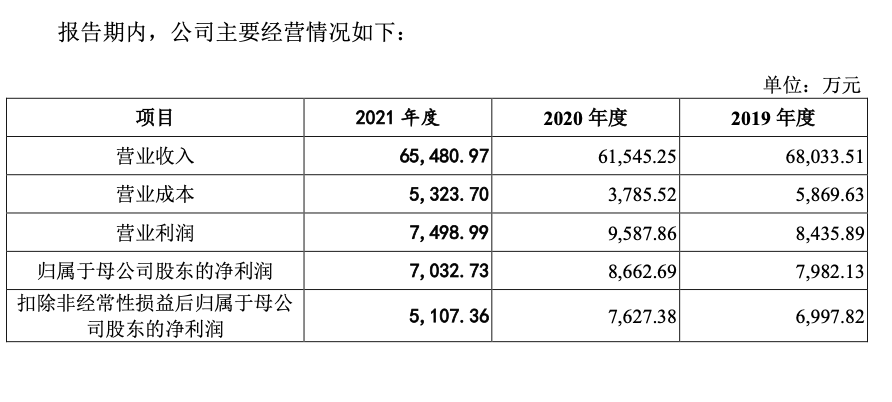

土巴兔于今年6月份更新的2021年业绩报告显示,2019-2021年,公司分别实现营业收入6.80亿、6.15亿、6.55亿元,归母净利润分别为7982.13万、8662.69万、7032.73万元,扣非净利润分别为6997.82万、7627.38万、5107.36万元。

来源:土巴兔公告

2020年,土巴兔营收同比下滑9.54%,其将主要原因归咎于新冠肺炎疫情的爆发。此后,公司适时进行经营战略调整,主动终止了自营家装业务。

对于2021年度扣非净利润同比减少33.04%,土巴兔称,主要系当期公司增加了在流量获客、品牌广告方面的投入,同时亦因人员增长、薪酬水平调整,员工薪酬有所增加。

相关报告显示,2019-2021年,土巴兔的流量获客费用高达2.06亿、2.15亿、2.40亿元,占收入比重分别为30.31%、35.00%、36.66%。

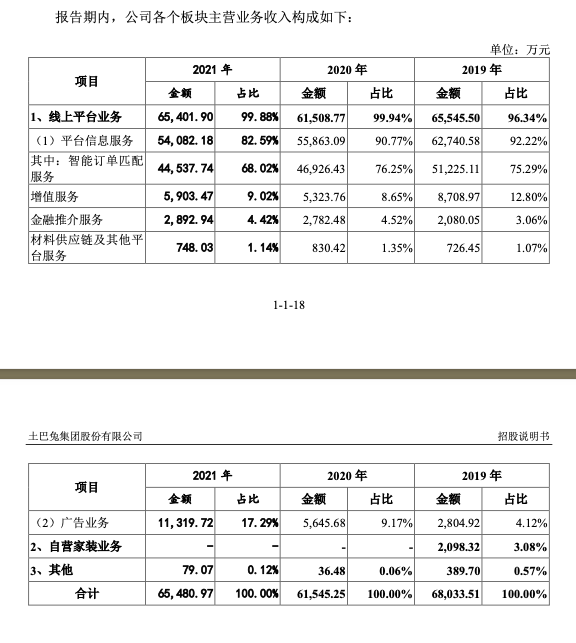

公告显示,土巴兔的营收主要来自于线上平台业务,连续三年保持在95%以上。其中,2021年该项业务营收为6.54亿,占总营收的比例ga高达99.88%。

值得一提的是,作为核心的平台信息服务收入正因广告业务的高速增长,占比逐年下降,2021年为5.41亿元,在营收中的占比将为82.59%。2021年广告业务则同比增长100.51%,达1.13亿元,营收占比首次突破两位数,达17.29%。

来源:土巴兔公告

值得注意的是,土巴兔2019年的自营家装业务收入为2098.32万元,营收占比仅为3.08%,这或许是公司做出业务调整的根本原因。

公告显示,2019-2021年,土巴兔研发投入分别为6763.16万、6549.40万、7742.81万元,占营业收入的比重分别为9.94%、10.64%、11.82%。截至报告期末,公司已获得103项专利及67项软件著作权。

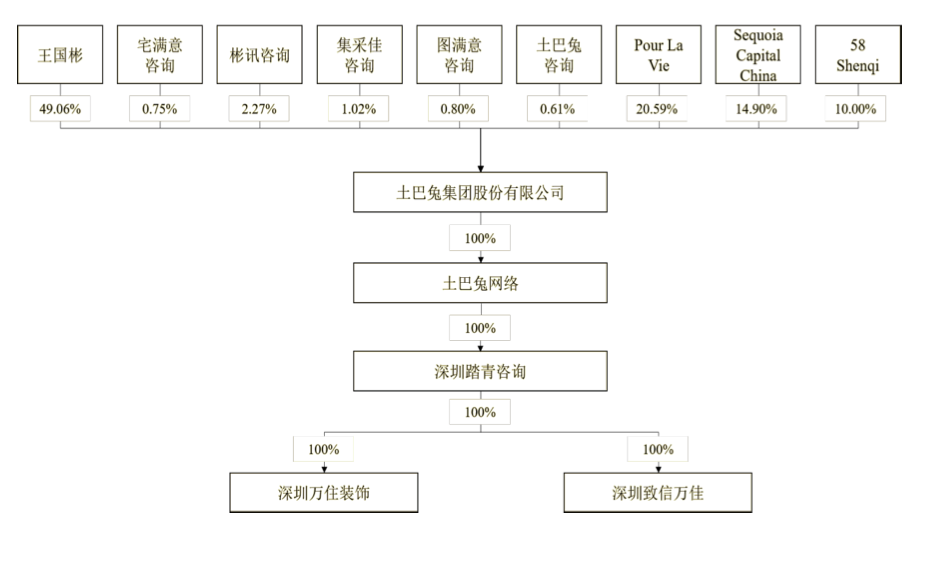

在成立至今的14年内,土巴兔共完成3轮融资,主要投资方为经纬创投、红杉中国、58同城。

公告显示,土巴兔创始人王国彬直接持股49.06%,并通过宅满意咨询间接持有公司0.0008%的股份,系公司的控股股东。其妻子谢树英则通过宅满意咨询、集采佳咨询、图满意咨询以及土巴兔咨询间接持有公司1.57%股份。两人合计持股50.63%,系公司共同实际控制人。

上述三家投资机构则分别持股20.59%、14.90%、10.00%。

来源:土巴兔公告

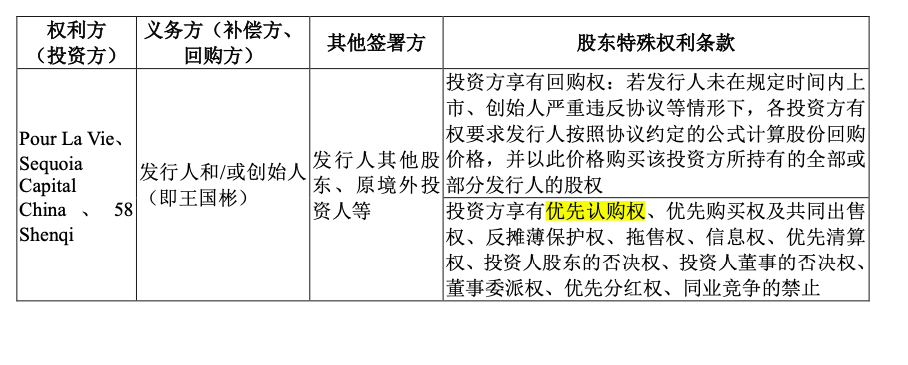

值得注意的是,因境外红筹架构拆除及相关重组,为反映境外投资人原于土巴兔控股层面所享有的相关特殊权利,相关各方于2020年9月24日签署了多份协议,其中约定了包括优先认购权、反摊薄保护权、拖售权、回购权、信息权、优先分红权等优先权利。

来源:土巴兔公告

发行人全体股东共同约定:如公司上市的申请被撤回、退回、撤销、终止审查、不予批准或不予注册或者公司上市未能成功实现,仅优先认购权、优先购买权和共同出售权、回购权、信息权、优先清算权、董事委派权、同业竞争的禁止共计 7 项股东优先权利,对于创始人(王国彬)自动恢复。该协议约定,在任何情况下,公司均无需作为义务方承担回购权或其他股东优先权利条款项下的义务。

在相关博文中,王国春认为,企业的成功,是以能否为用户持续创造价值为标准,不是以IPO为衡量标准,IPO只是企业发展过程中的一个环节。

只是,严重依赖流量获客、扣非净利润大幅下滑超33%,摆在14岁土巴兔面前的,似乎是一条较为坎坷的漫长道路。