来源:融中财经(ID:thecapital) 作者:风信子 编辑:吾人

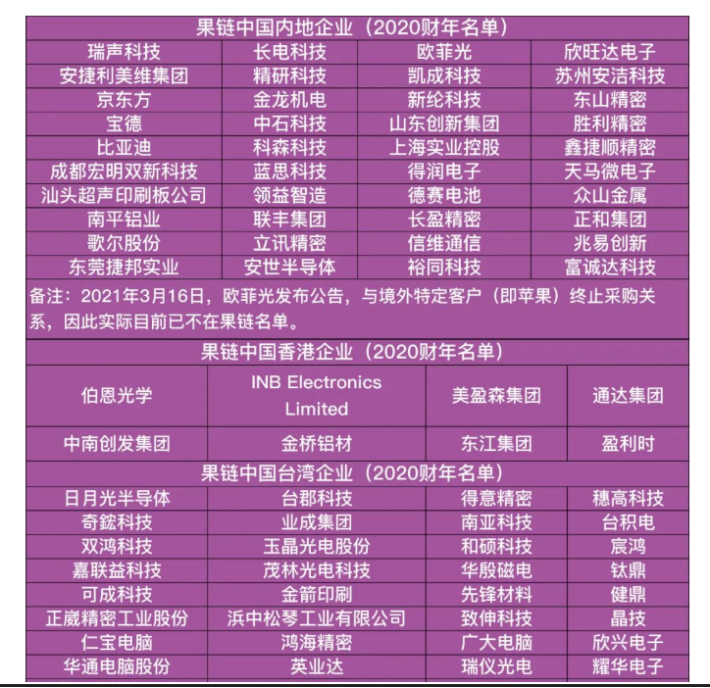

在A股“果链”是个无论如何都绕不开的板块,笔者根据苹果公布的2020年200家供应链名单统计,果链200家企业中有41家中国大陆企业,34家A股上市公司,占A股上市公司总数的0.72%,总市值2.35万亿,占A股总市值的2.57%,员工总数150.58万,占A股总员工数的5.25%。

这34家A股上市公司中,千亿市值企业有5家,百亿及以上市值企业有24家,可以说果链上市公司是A股最优秀的一批企业,是中国制造的代表性企业,这除了得益于广大吃苦耐劳的中国劳动力,与苹果强大的供应链管理能力也密切相关。

然而,这几年苹果与果链开始同床异梦,一方面是苹果与印度、越南眉来眼去,打算“去中国化”。5月24日,《华尔街日报》报道,苹果公司已经告知一些代工制造商,希望扩大在中国以外地区的生产。多家台企已经开始行动,比如富士康带头在印度投资办厂。印度总理莫迪对接棒中国,成为全球工厂野心勃勃,对苹果更是竭力讨好,印度政府提出,将为苹果及其关联企业提供25%的资本支出财政激励,并建设道路、电力和供水等基础设施。根据Counterpoint Research的估计,2020年印度占苹果公司全球制造产能的1.3%,2021年为3.1%,预计2022年将达到5%至7%。

另一方面,果链也不甘只赚“血汗钱”,“去苹果化”成为共同的选择。比如,富士康自主下场造车,歌尔股份加码AR/VR,蓝思科技进军光伏,长盈精密布局动力电池结构件业务。去年3月份因被踢出果链而业绩“大残”的欧菲光6月30日召开核心干部大会,会上集团董事长蔡荣军表示,欧菲光迎来新的起点,发力智能手机、智能汽车、VR/AR及IoT生态等新领域,打造“新”欧菲光生态,坚定未来发展的方向和决心。

果链无论是对解决就业问题,还是对出口创汇都有着重要意义,所以苹果与果链的互相“背叛”必然是市场长期关注的话题。

01

苹果吃肉,果链喝汤

跟着苹果不赚钱是果链企业的共识。

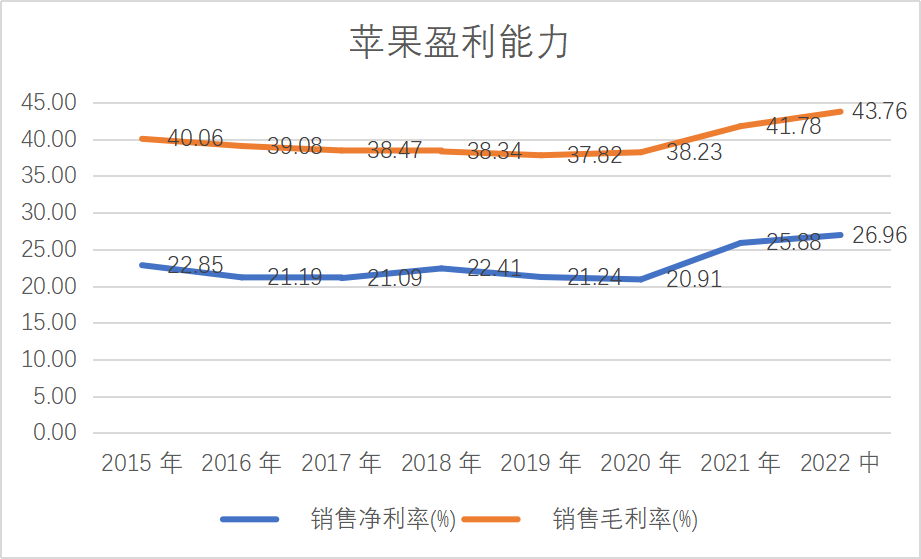

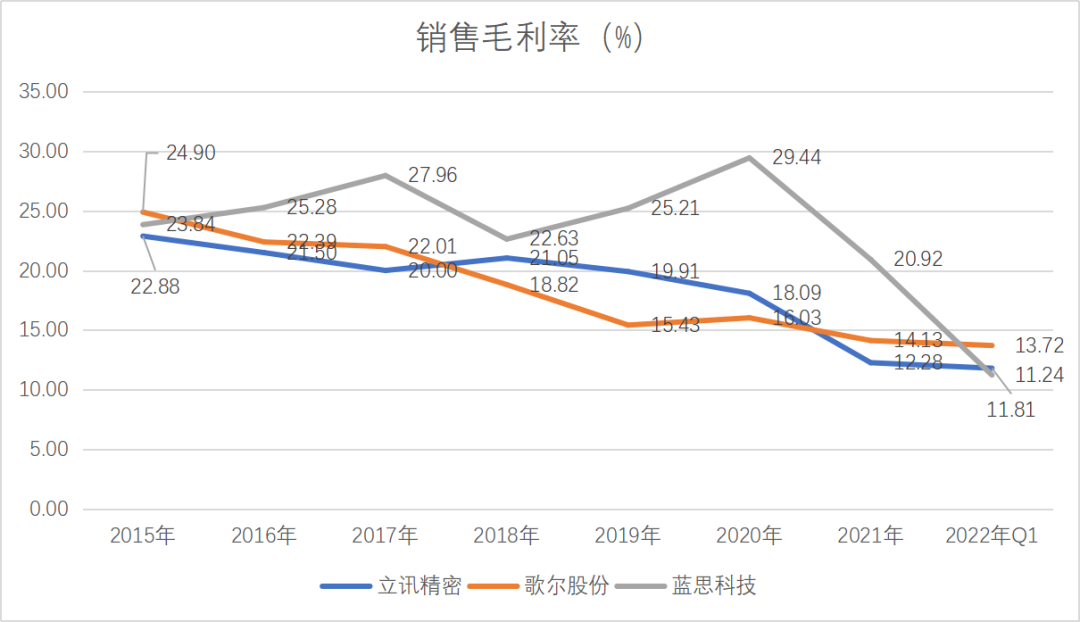

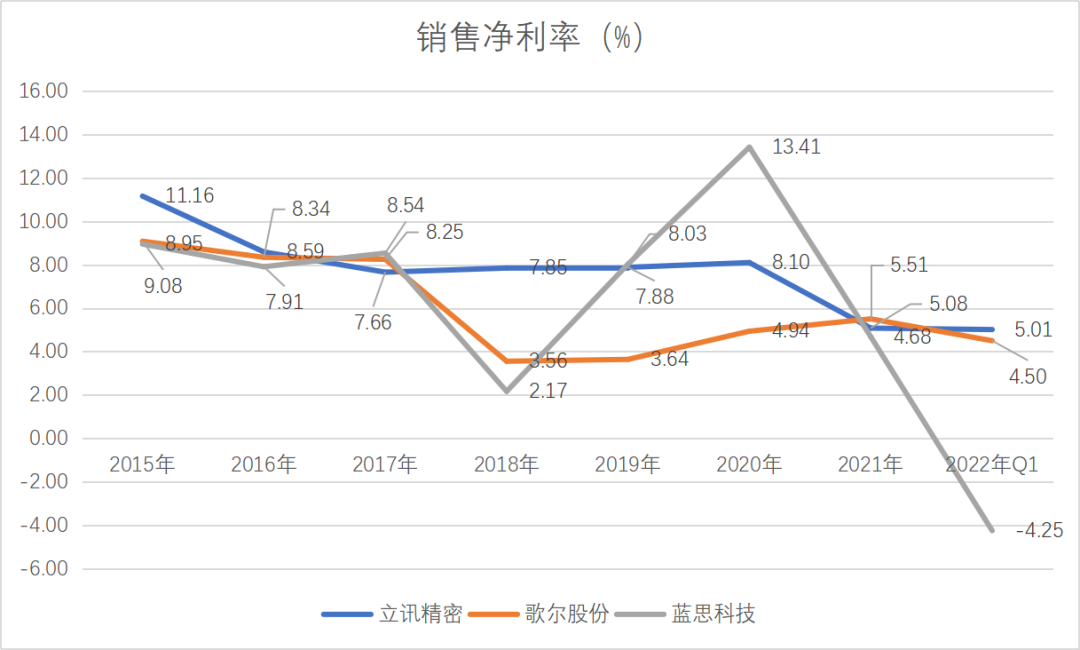

苹果作为全球硬件的领头羊,其市值已经高达2.25万亿美元,是A股果链总市值的6倍,而苹果的盈利能力更是果链企业望尘莫及,2015年以来苹果的销售毛利率保持在40%左右,而销售净利率保持在20%以上,近几年有明显上升趋势,反观我们的果链,以“果链三剑客”,即立讯精密、歌尔股份、蓝思科技为例,赚的却是实打实的“血汗钱”。

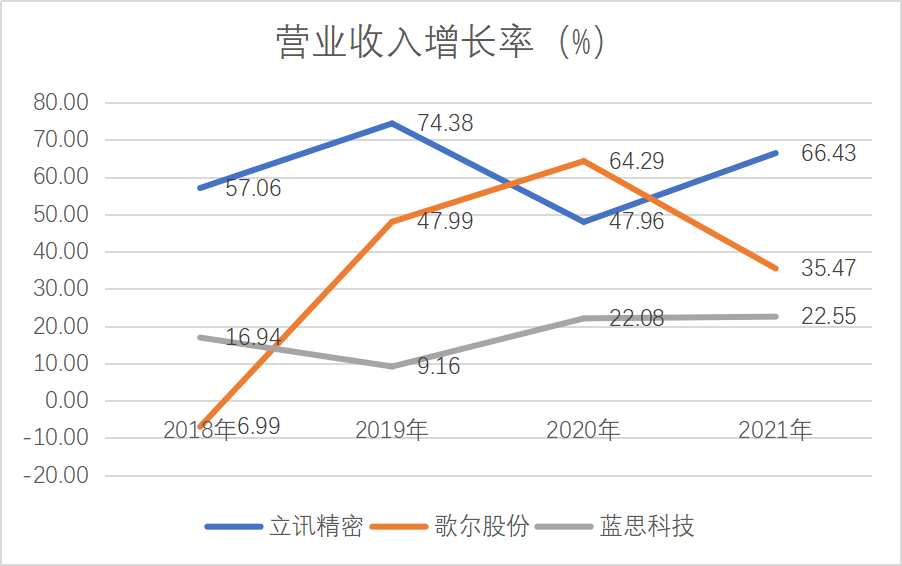

曾经,成为苹果供应商是中国电子厂梦寐以求的事情,所谓大树底下好乘凉,加入果链之后,意味着业绩的稳定增长,这主要反映在营收增长率上,2018年以来立讯精密、歌尔股份和蓝思科技三家的营收增长率均保持了较快的增长,其中立讯精密保持了50%以上的增长率,最差的蓝思科技也保持了20%以上的增长率。

另一方面得到国际大厂的认可,果链企业在资本市场也是风生水起,立讯精密在2019-2020年两年间股价翻了3倍,而歌尔股份更是翻了4.4倍。

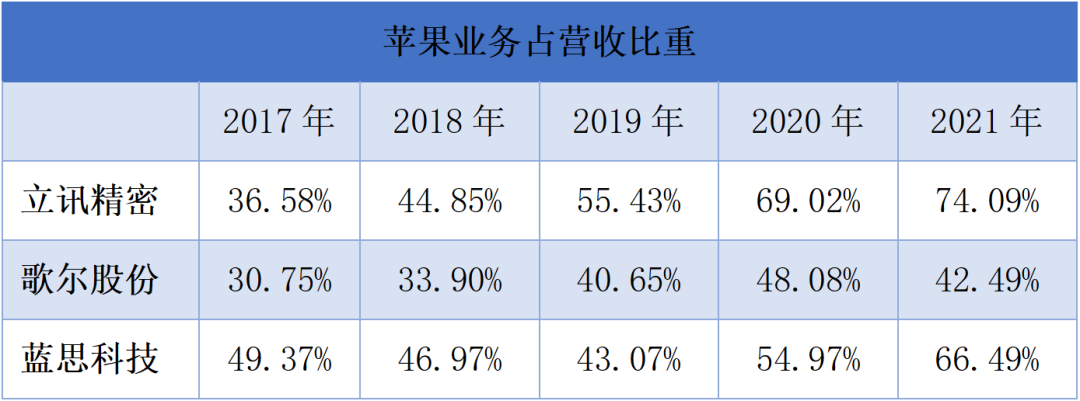

尝到成为苹果供应商的甜头之后,果链企业也是乘胜追加产线,争取吃到最大的份额。其中立讯精密在2019年扩产项目多达4个,投资金额达27.48亿,相当于把2018年的利润全部投入扩产线,但在大步向前的同时却买下了隐患。

在产线方面,苹果对供应商的生产设备提供资金和技术帮助,但是生产线会被单独划分给苹果使用,并且设备、软件所有权都均属于苹果,甚至清查资产也必须交由苹果专人负责,一旦停止合作后,果链企业需要计提有关特定客户的一切资产减值损失。欧菲光在2020年便计提了一系列相关减值损失,从而直接导致欧菲光2020年度业绩大幅下滑,归属上市公司股东净利润-19.45亿元,同比减少481.39%;扣非后净利润-20.6亿元,同比减少741.89%。

大建产线的同时,中国农村剩余劳动力纷纷涌入电子厂,基本不需要文化和技能的电子厂流水线吸纳了大量劳动力,吃苦耐劳的农村人拼命加班生产,电子厂规模越来越大。此外,去电子厂打工成为不少大学生第一次勤工俭学的体验,成为那一代人抹不去的记忆。

就这样立讯精密苹果业务的销售份额占总营收的比重也从2017年的36.58%一路攀升至2021年的74.09%,可以说立讯精密完全成为为苹果而生的企业。蓝思科技与歌尔股份虽稍显逊色,但苹果业务的销售份额占总营收的比重在2021年也分别达到了66.49%和42.49%。

苹果源源不断的订单加上国内丰富的劳动力,成就了多家千亿级的上市公司,但苹果裹挟下的果链企业大而不强也是不争的事实。

苹果对果链企业极为苛刻,苹果最看重企业的ERP系统,果链公司的ERP系统由苹果提供的,在ERP系统里,厂家要从苹果指定的供应商采购芯片等原材料,物料的采购、流转、生产、良率、出厂都会体现在ERP上,整个流程不允许有任何黑箱操作,包括芯片、天线、耳机等主要组件,必须由苹果完全控制,流程透明。如此下来,苹果能精确的计算出一个产品的成本价,然后再给果链公司留出一定的利润空间。

翻开果链的财务报表,可以发现果链企业毛利率水平还没有苹果的净利率水平高,据笔者统计,34家果链A股上市公司2021年平均毛利率为21.23%,中位数为18.37%,平均销售净利率仅为2.76%,中位数为5.30%。无论是平均销售毛利率还是销售毛利率中位数均低于4722家沪深A股企业。

看到这样的数据,笔者不得不说一句,跟着苹果混,三天饿九顿!

02

横向一体化,果链企业投入特斯拉怀抱

苹果带领下的智能手机时代将要落幕,吃尽中国红利的苹果要跑了,果链企业也在积极谋求新的出路,目前有两条路摆在果链企业的面前,一个是扩大产品线,扩大客户群的横向一体化,另一个是向上下游延伸的纵向一体化。

从转型的难度上,横向一体化还在企业熟悉的领域,操作起来容易的多,这也成为大多数果链企业的选择。

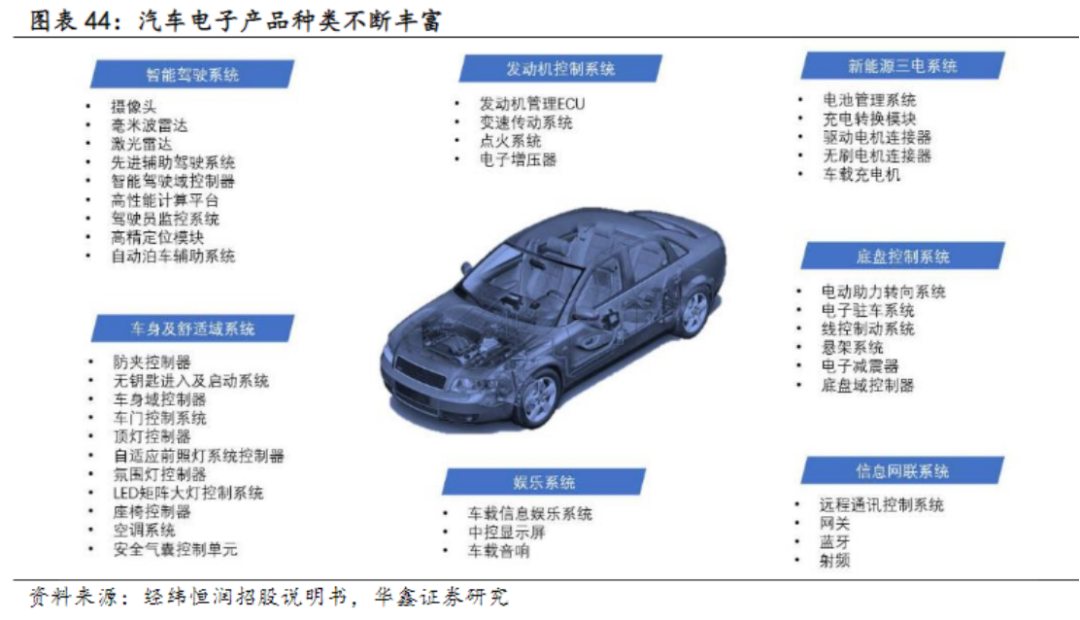

智能汽车接棒智能手机,引领科技的下一个时代,正如马斯克所说,智能汽车实际上是一台“带轮子的计算机”,这对本就服务于计算机产业的果链企业来说,是个极为适合的转型方向。

智能汽车为果链企业打开了更广阔的市场。根据赛迪智库数据,乘用车汽车电子成本在整车成本中占比已由1970年的3%增至2015年的40%,预计2025年达到60%。随着汽车电子化水平的日益提高、单车汽车电子成本的提升,汽车电子市场规模迅速攀升,预计到2021年,全球汽车电子市场规模将达到2.2万亿元,我国汽车电子市场规模将达到8894亿元。

比如说,在传统燃油车中功率半导体装机价值仅为71美元,约占总价值的21%,对于纯电池动力车,功率半导体价值达到387美元,占据总价值的55%,接近传统燃油车的5.5倍。2021年一部手机的平均存储容量为105GB,而一辆汽车仅有34GB,但到2026年单车的存储容量将达483GB、甚至512GB,而手机的只有350GB左右。一辆L2级别车摄像头模块价值仅40美元,一辆L4/L5级别车将达到195美元。

作为汽车行业的搅局者,特斯拉成为新能源汽车时代的大腿,果链企业纷纷投怀送抱。2017年,为MacBook、ipad和Apple Watch提供金属机壳的东山精密,成为特斯拉供应商,提供新能源汽车连接器及模组等相关产品。2020年4月,长盈精密签约入驻特斯拉所在的临港产业园区,11月,发布了一份融资额高达19亿元的定增方案,其中9亿元用于总投资11亿元的上海临港新能源汽车零组件一期工程。

2021年12月,蓝思科技也落子在特斯拉上海超级工厂旁边,将开展车载结构件、智能驾驶舱、充电桩、工业机器人、自动化设备等相关产品的研发、设计、生产、贴合、组装等。

为苹果iPad生产元器件的安洁科技紧追马斯克的脚步,跟着特斯拉去美国和德国设厂。据悉,安洁科技是唯一一家确认供货特斯拉人性机器人的上市公司。

此外,领益智造、兆易创新、得润电子、胜利精密、精研科技等企业也选择投入特斯拉的怀抱。

目前新能源汽车市场还没有绝对的龙头,除了一批拥抱特斯拉的果链企业,还有一些通过其他渠道加入新能源汽车。

比如,立讯精密通过入股奇瑞布局新能源汽车。今年2月11日立讯精密发布公告宣布入股奇瑞,拟与奇瑞新能源共同组建合资公司,专业从事新能源汽车的整车研发及制造。随后立讯精密在2月13日的投资者关系活动记录表中表示,立讯精密不造整车,而是协同奇瑞开拓为客户造车的整车ODM(原始设计制造商)模式,合资公司业务上将由奇瑞主导,立讯精密将在业务、客户等方面进行协同。至于合资公司主要目标客户,预计将是国外传统品牌车企和国内新Smart EV品牌。

而苹果代工厂富士康则更早转型,在果链寻找合作车企时,富士康的新能源汽车已经造出来了。2021年10月18日,在鸿海2021科技日上,富士康正式发布了纯电动汽车品牌Foxtron,并首发了三款基于鸿海(MIH EV)开放平台研发的纯电动车型。其中Model C定位纯电动中型SUV,Model E为纯电动中大型轿车,而Model T则是纯电动大巴车。此外,在发布新车的同时,鸿海集团还制定了一个明确的运营目标:预计到2026年纯电动汽车占其制造营收比重达5%,营收规模目标1万亿新台币,其中40%的零配件由鸿海集团自制。

从消费电子跨越到汽车电子并不容易,相比消费电子,汽车电子的可靠性和耐久性有着更高的要求,车规级电子的验证周期要2-3年,这也决定了,果链企业既要有产品实力,又要在时间上超越对手,方能打入汽车供应链。

03

纵向一体化是条更艰难的路

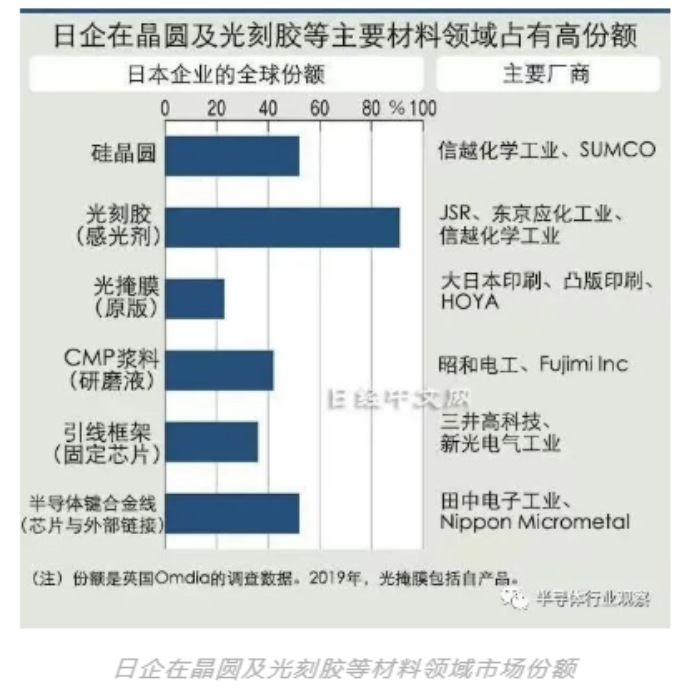

也许有人会说,苹果也十分依赖中国的供应链,国内果链企业可以联合可以反制苹果,争取产业链上的话语权呀,但遗憾的是,国内果链企业并没有叫板苹果的实力,反观日本,虽然半导体行业的辉煌已经逝去,但其在产业链上的实力不容小觑。

相比国内果链企业在组装和零部件上的制造优势,日企的优势主要在半导体材料和半导体设备上,而日企的优势恰恰扼住了半导体行业的咽喉。

日经中文网数据显示,在作为半导体基板的硅晶圆领域,信越化学和SUMCO两家日本企业占有全球5成以上的份额;在集成电路生产不可或缺的光刻胶部分,JSR及信越化学在内的日本企业所占份额达到9成。昭和电工等企业发力的半导体表面研磨用的CMP研磨液,仅日本企业所占的份额就超过4成。

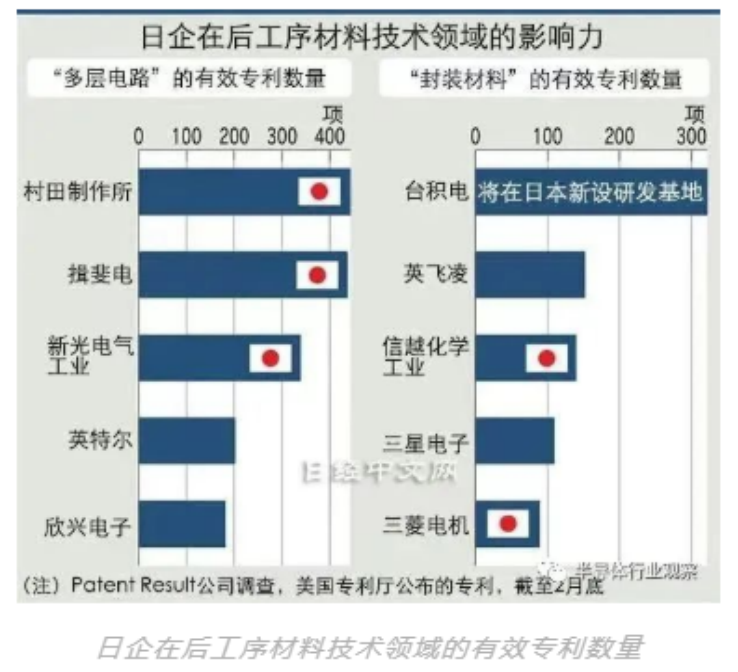

在后制程的代表性材料技术“多层电路”、“封装材料”的有效专利数量方面,专利调查公司Patent Result有统计显示:与推进后制程技术研发的台积电和英特尔一起排在前列的日本企业有信越化学、IBIDEN及新光电气工业等。

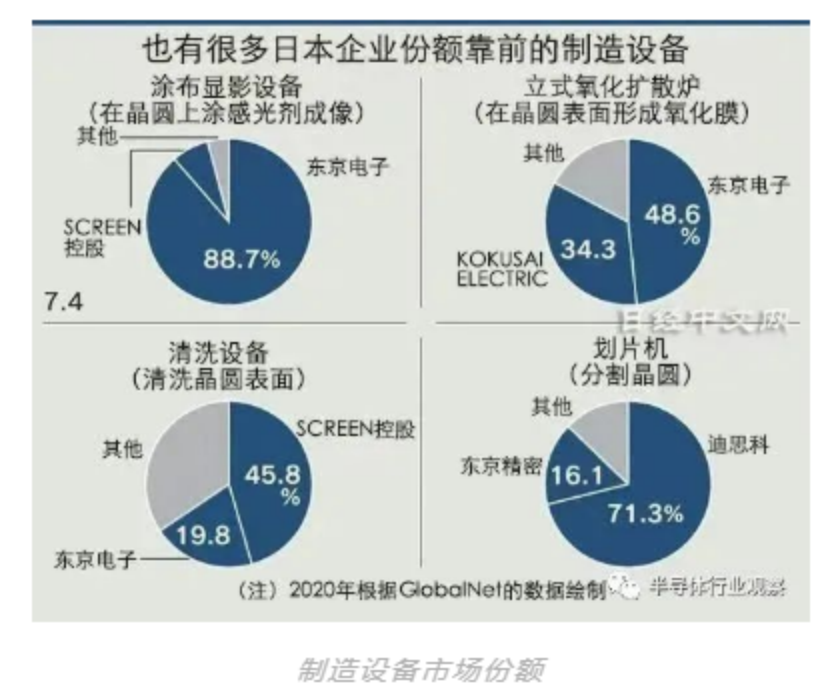

设备方面,GlobalNet指出,仅东京电子在涂布显影设备上的份额就占到近9成,是世界唯一的量产企业。在清除晶圆垃圾及污物的清洗设备上,日本企业的份额超过6成。后制程设备的划片机方面,DISCO拥有7成份额。

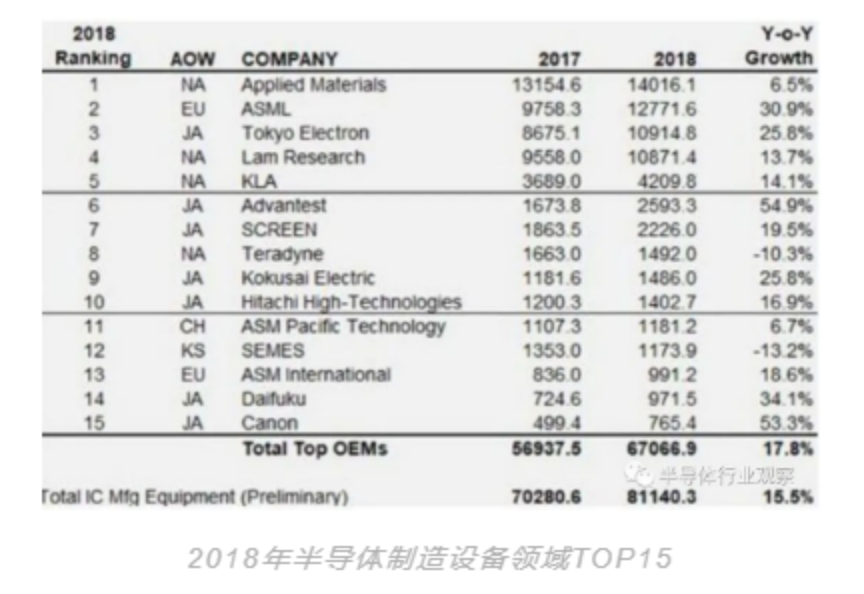

此外,还有很多日本企业在制造设备方面存在优势。2018年,半导体制造设备领域TOP15的企业里几乎有一半是日本企业。

纵向一体化,向产业链上游发展是条更加长期、更艰难的道路,完全突破了国内果链企业的能力圈,风险极大,采取对外投资的方式或是最好的方式。

以十年的眼光来看,果链积极投身智能汽车或是最好的选择,但是十年之后,势必又成为“特链”亦或是“X链”的成员,依然会面临被下游大厂盘剥的风险;以百年的眼光来看,走纵向一体化战略,才是当家作主之道。