失宠“达利”,行业遇冷,昔日凉茶“老二”和其正还能逆袭吗?

编者按:本文系创业邦专栏作者远川投资评论原创作品,作者张婕妤,创业邦经授权发布。

编者按:本文系创业邦专栏作者远川投资评论原创作品,作者张婕妤,创业邦经授权发布。

一位渠道经理在某个500人私募交流群里抱怨:董承非怎么能这么保守?

董承非加入睿郡后的第一个产品募集高达45亿,被称为今年业内的“罕见爆款[1]”。但从5月17开始运作的睿郡承非系列,在建仓期恰好赶上了市场的大反弹,因此遭受了一种不太一样的“非议”:涨得太慢了。

在经历了年初的深跌之后,市场在4月底突然启动,到6月底的时候,已经迅雷不及掩耳地反弹了20%还多。相比之下,董承非的新产品5月份净值上涨0.04%,6月上涨1.35%,显得多少有些掉队。

被客户质问的渠道销售们,索性拉了一张私募反弹速度PK表,发现各家虽然方差很大,但趁反弹平均把净值往上带个10%也还是有的,正圆猛人廖茂林更是把某只产品的净值从0.51干到0.92。

今年自立门户的大佬越来越多,2022年方才过半就有董承非、管华雨、崔莹、周应波、王国斌等。「大佬」的新产品供给上得飞快,市场容量有限,渠道自然是一边眼花缭乱,一边挑肥拣瘦,货比三家。

但董承非真的保守了吗?要回答这个问题,需要理解两个东西:建仓期和安全垫。

建仓小满胜万全没有管过钱的人,其实很难理解“安全垫”的意义。

所谓做“安全垫”,就是指新发行的基金在刚开始运作的一段时间,采取相对稳健和保守的投资策略,在净值提升到某一安全水平——比如1.05或者1.1——之前,保持低仓位运行,防止出现极端情况净值跌破1。

比如一个典型的基金经理,会在建仓期设置30%或者50%的仓位上限,新基金主要配置一些自己跟踪较久、把握较高、下跌风险较小的标的。相对老产品,这种策略「防守性」绰绰有余,但「进攻性」不足也是显然的。

董承非在产品募集阶段时的路演里,曾表示自己会分步建仓,积累安全垫,“市场维持在这个水平,没有出现大幅上涨的话,我可能会很快完成0%-50%的仓位的建仓过程。”

但结果市场就表演了一个勿谓言之不预,大幅反弹了。

睿郡承非的6月月报显示,新产品的股票直投只有两层仓位,且以高分红的电信运营商为主要投资方向。董承非在这份月报的市场回顾和展望中,不以物喜不以己悲地理性回应了自己的谨慎——

“也是没有想到市场的情绪直接从冬天切换到夏天,新能源汽车和光伏在国内外政策的刺激下成为中观维度的亮点,被市场资金疯狂追捧,这两个板块目前接近前期高点……感觉目前的行情有些像 2009 年和 2015 年 9 月底以后的一个混合体……这个估值水位和经济基本面的匹配情况看,总体我们还是会谨慎投资,将风险资产比重控制在一定承受度之内。”

如果用大白话来翻译一下,就能明白地了解董承非对所谓「踏空」的解释:

1. 市场从熊转牛切换速度太快,实在没想到;2. 新能源和光伏太贵,自己不想追;3. 估值水位高于经济基本面,后面还要继续谨慎。

其实,翻翻董承非的过去,这个手法也挺符合他历来的「建仓哲学」。

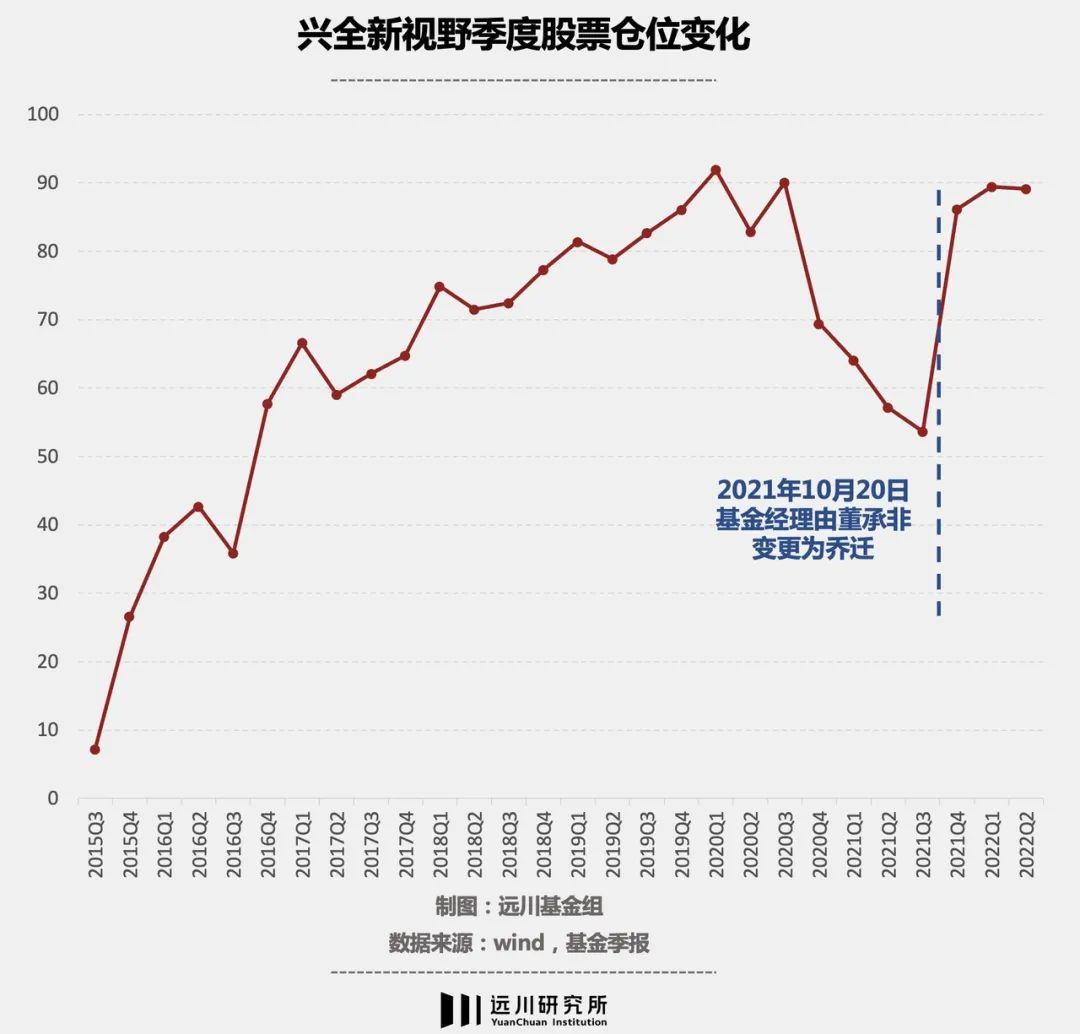

上一次董承非在一个充满不确定性的市场里发新产品,是2015年7月1日成立兴全新视野。同样是一个立足于绝对收益的产品,同样是对市场前景并不乐观,董承非为了不让产品净值跌破1,也是先做安全垫再上仓位。

从上面的图表可以看出来,董承非在最开始的一个季度只买了7%的股票。之后股灾3.0加上2016年年初熔断,董承非花了一年多才把新视野的股票仓位做到50%的仓位。至于满仓?那是从来没有满仓过。

因此,私募首秀的出手虽称不上惊艳,但对于买入前做过功课、充分认可董承非的持有人来说,他的谨慎倒是一如既往、高度自洽。套用前阵子让奥迪直接抄去当广告词的那句诗——就是「小满胜万全」。

反过来,如果买私募是为了抓反弹,第一不应该买一个需要建仓的新产品,第二应该找一个能够游走于市场情绪里的博弈高手。当然,如果都具备提前预判反弹的能力了,自己下场博弈岂不是更好,何必多花2%+20%呢?

因此,虽然5月-6月的猛烈反弹让建仓期变得进退维谷,但不论如何,对于一个有两年封闭期的产品来说,两周甚至是两个月的净值还远远不到盖棺定论的时候。建仓期的「保守」,不是真的「保守」。

这也引出了另外一个我们长期观察得出的结论:越是珍惜自己职业生涯前途的人,才会越重视「安全垫」。

手枪里只有一发子弹私募行业看起来光鲜,但不论是投资巨佬、大佬、还是细佬,他们刚出来做私募的那一刻,手枪里都只有一发子弹。

资管行业有个特征,就是无论段位如何,基金经理在净值曲线面前人人平等。如果第一支产品就给客户造成较大的亏损,甚至清盘,那么会在市场上迅速形成极坏的口碑,既伤害客户又伤害渠道,很难在江湖上翻身。

此外,大部分私募产品都会设置清盘线,这意味着如果刚开始运作就遭遇下跌,比如跌到0.85或者0.8,逼近清盘线,那么「清盘=职业生涯重创」会极大地影响管理人的心态,束缚他们的动作——风控限制仓位,心魔影响发挥,进而造成恶性循环。

相当于刚上私募赛场,枪里就一发子弹,打不中就意味着滚蛋。因此,第一只产品再怎么谨慎也不为过。

即使是业绩非常好的私募公司,对刚发行的新产品通常也要做“安全垫”,而不能简单复制老产品的操作。原因很简单:购买新产品的持有人通常都是新用户,新用户没有浮盈,一旦下跌,体验会非常差。

比如某一家私募有A和B两个产品,A是老产品,净值为3.0,B为新产品,净值为1.0。如果策略复制,那么一旦下跌20%,A净值为2.4,B净值为0.8,A持有人浮盈大还能扛住,B持有人心态则会完全崩溃。

更关键的是,一旦逼近清盘线,仓位和策略都会大受影响。B产品从0.8涨回1.0的难度,远远高于A产品从2.4涨回3.0的难度,尽管都是上涨25%。而对客户来说,赎回B产品,去买操作没有束缚的基金,显然更香。

以同犇投资为例,其代表产品同犇1期从2014年3月下旬至2021年2月中,累计收益率超过750%,业绩靓丽。然而2021年3月末成立的新产品同犇消费12号,在没有净值安全垫的情况下,仓位迅速提到6成以上。

产品成立4个月之后,伴随核心资产的下跌,同犇消费12号的净值跌破0.8。而今年这轮回撤后,跌走了浮盈的同犇1期净值至少还有4.3,但同犇消费12号只剩下0.7。这两个产品的持有者,心境恐怕大有不同。

私募的生存环境,远比旱涝保收的公募残酷。再辉煌的昔日曲线,一旦下到私募的竞技场里,大家也只给一次机会。比如提起陈扬帆(前兴全明星基金经理)和王海雄(前华夏明星基金经理)的名字,还有多少人记得呢?

在很多时候,激进的妙手,未必能够回春;稳健的俗手,反而可以续命。

而在这两年,资管大佬们「晚节不保」的故事,足够写一本资管版的《大败局》。再有名望的大佬,一旦被贴上「不会投资」的标签就等于彻底完蛋。真正能够从「出师未捷盘先清」的阴影里走出来的人,凤毛麟角。

在这个浮躁的时代,净值一飞冲天的确能吸引更多的流量。但对于一个刚成立的新产品来说,「涨得快」的反面是「跌得快」,稳健和保守既是对自己的职业生涯负责,也是对第一次给你信任的客户负责。

一位百亿家办的负责人在交流时跟远川讲:“我们也在观察董承非,但如果他一上来就高仓位博反弹,即使跑赢指数,未来我也肯定不会投他。”

尾声最近,王国斌跟方三文做了一场被戏称为“翻车”的对话,宣传片的标题叫做:管理好心性,是成功投资的一半。

不做基金经理的人浅听一耳,会觉得过于空洞,但对于把自己名字写在净值曲线前面的基金经理来说,这其实就是每天每月每年的修炼。

不以物喜不以己悲,放在基金经理身上,就是牛市里耐得住性子,熊市里坐得了板凳。面对市场反复、净值压力、管理内耗……基金经理的可靠度,最终来自他们自身的独立性,而不是与市场的共识度。

万事开头难,建仓是第一关。董老师给出了自己的解法,现在压力来到了即将建仓的其他老师这一边了。