作者:张俊雯编辑:曹玮钰来源:东四十条资本(ID:DsstCapital)

给苹果、华为、小米做“防水衣”的供应商要IPO了。

纳米薄膜生产商江苏菲沃泰纳米科技股份有限公司(以下简称“菲沃泰”)已于7月27日完成新股配售,将于近日登陆科创板上市。本次IPO拟募资16.64亿元,其中资金的8.31亿将用于总部园区项目,3.33亿用于深圳产业园区建设项目,5亿用于补充流动资金。

菲沃泰发行市值预计为46亿,发行价为18.54元,发行市盈率为175倍,高于行业平均市盈率103倍。中金公司为其保荐机构。

据说,平均每8部手机就有一部用的是菲沃泰的防水技术,被称为电子领域的“防水茅”。

01

三年营收7.91亿

拿下苹果订单利润直降30%

菲沃泰2016年成立于江苏无锡,主要从事纳米薄膜的研发和制备,并基于自主研发的纳米镀膜设备、材料配方及制备工艺技术为客户提供定制化解决方案。

简单讲是,给一切电子产品穿上“防护服”。不仅能防水,纳米薄膜还有防油、防腐蚀、防硫、耐盐雾等功能。

现在不少电子消费品都在用纳米薄膜做防护。菲沃泰的产品覆盖了手机、耳机、电子阅读器、可穿戴电子设备、无人机、相机镜头等领域。

早年间电子消费品防水能力有限。充其量是物理防水,依靠机器密封的手段进行防护。比如,在手机缝隙中加一个橡胶件,类似于在瓶口塞一个塞子。这种停留在表面的防水技术,面对手机内部不慎进水,同样于事无补。

而如今纳米薄膜不仅可以对电子消费品外部提供整体防护,还可以对其内部重要零部件进行精准防护,真正做到里里外外都裹上一层防水纳米镀膜,即使在水里泡上2个小时,拿出来也照样能用。

营收方面,随着华为、小米、“OV”、亚马逊等一众品牌对防水功能的引入,菲沃泰纳米薄膜的销售收入也水涨船高。2019年菲沃泰为全球8,000万部手机或耳机提供了“防护”服务。2019年至2021年,公司营业收入分别为1.43亿元、2.38亿元和4.10亿元,复合增长高达80%。

但利润却不尽如人意。2019年至2021年,菲沃泰净利润分别为3168.57万元、5555万元和3931.56万元。2021年净利润相比2020年下跌了近30%。

收入连年大涨,为何利润不涨反降?原因主要来自两方面:

一是对华为、vivo的销售规模大幅下降。

华为在2018年-2020年均为菲沃泰第一大客户,连续为菲沃泰贡献超40% 营收,贡献销售收入分别为3206.19万元、7000.53万元、9722.97万元。但2021年华为的采购额直降76.64%,全年仅采购了2270.97 万元的服务。vivo在2018年-2019年,均为菲沃泰第二大客户,2020年下滑至第三位,2021年已经退出公司前五大客户之列。

背后的潜在可能是,为了防止单一供应商“话语权”过强,下游客户会亲自研发相关技术专利,或培养多个备选供应商。

二是菲沃泰2021年迎来了一位重要客户:苹果。

菲沃泰通过立讯精密和歌尔股份间接给苹果供货。2021年公司来自苹果的收入就达到1.4亿,占比当年的收入高达36.87%,虽然2021年营收是保住了,但与华为的驻外融合模式不同,给苹果供货采用的是驻外独立生产模式,缺点是前期投入很大,像装盘场地、电费等成本由菲沃泰承担。此外,苹果项目量产前期,产能利用率较低,高昂的人工、耗材等成本,使得产品单位成本高于其可变现净值,这也进一步拉低了净利水平。

(图源:菲沃泰招股书)

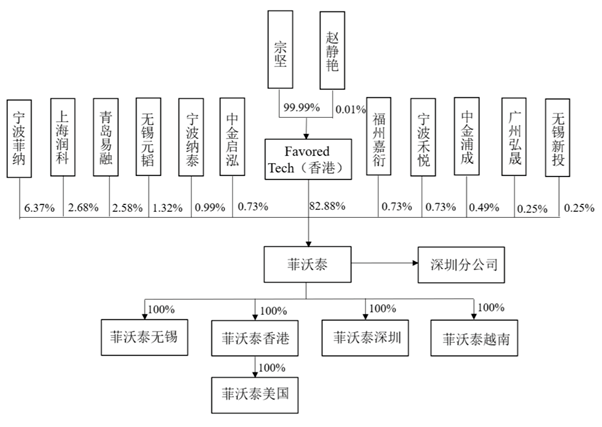

股东方面,菲沃泰算是一家家族企业。招股书显示,IPO前,Favored Tech(香港)持有菲沃泰82.88%的股份,为公司的控股股东。宗坚、赵静艳这对70后夫妻二人为公司的实际控制人。夫妻二人通过Favored Tech(香港)合计控制公司82.88%的表决权,宗坚系公司的创始人兼董事长、总经理,对公司重大决策及经营管理具有决定性影响。赵静艳担任公司董事,参与公司实际经营决策。另外,持股比例超5%的股东宁波菲纳,以及宁波纳泰为员工持股平台。

02

果链增收不增利

逃离“围城”寻出路

菲沃泰“增收不增利”的现象并非个例,这从侧面应证了果链企业面临的残酷现实。

本以为挤进“果链”业绩就有了保障,但据不完全统计,30家公布2021年业绩的国内“果链”上市公司中,19家公司实现盈利,只有10家公司的净利同比正增长,4家公司出现巨额亏损,11家公司净利同比下滑。

总体上看,果链上市公司业绩呈现两极分化。

一部分企业对苹果订单依赖程度较高,苹果砍单会造成公司业绩下滑,甚至巨额亏损,如长盈精密、得润电子、欧菲光等;

另一部分企业掌握高精尖技术处于产业上游,市场多元,受苹果影响较小。如京东方、兆易创新、长电科技等企业净利润成倍增长。

“果链”就好比围城,仍有不少企业争先恐后想挤进去。2012年,苹果首次公开的156家主要供应商名单中,只有8家中国企业上榜,分别为安洁科技、环旭电子、比亚迪、瑞声科技、昆山长运、天津力神、蓝思科技、苏州面板电子。2016年、2017年,2018年以及2020年苹果公布的前200名核心供应商,中国企业分别为73家、85家、86家、96家。

供应商也逐渐从相对低端的组装、五金件加工,进阶到技术含量更高的传感器、模组等部分,甚至开始与苹果联合开发产品。

进入“果链”后,供应商要面临苹果极为严苛的良率要求。如果供应商没有跟上苹果更新的步伐,很有可能被淘汰甚至面临倒闭的风险,尤其那些将苹果视为单一大客户的企业。

2013年10月,蓝宝石屏幕供应商GT Advanced Technologies(下称“GTAT”)与苹果达成合作。合作期间,苹果一直在改变蓝宝石的产品规格,且几近严苛地缩减生产成本,要求GTAT在规定时间内生产出大量高良品率的蓝宝石屏幕。最终,GTAT因不堪重负而关停厂房。

无独有偶。触控屏幕生产商胜华科技拥有全球第二大触控面板厂,也是iPhone 4最大的触控屏供应商,但在研发iPhone 5时,苹果开始采用新型内嵌式触控屏幕技术。由于没有跟进新技术,外加大举扩建生产线,胜华科技产能过剩,债台高筑,最终蓝思科技以12.2亿收购旗下子公司。

通常情况下,苹果在更迭新技术后,会扶持“果链”企业。“一直用订单喂着你,直到你把这个技术做成熟,他就会考虑导入一个竞争对手来平衡你。”苹果供应链从业者透露。

触控屏幕制造商宸鸿科技,曾为iPhone与iPad生产屏幕,但后来苹果逐渐将订单分散到夏普、东芝、LG、三星等多家供应商,以削弱对单一供应商的依赖。

苹果永远会有Plan B。一家主力供应商背后,往往会有另外一到两家随时替补。

如此精进的供应链管理,让不少供应商出现“增收不增利”的情况。2021年财报显示,蓝思科技实现营收452. 68亿元,同比增长22.55%,净利润只有20.70亿元,同比减少57.72%;立讯精密2021年实现营收1539.46亿元,同比增长66.43%;但净利润同比下降2.14%至70.71亿元。2022年6月,苹果代工企业仁宝电脑也决定不再承接Apple Watch、iPad代工业务。据悉,十年间,仁宝电脑毛利率仅为3%-4%。

在此背景下,中国供应商正积极寻找第二增长曲线。于是便有了富士康、立讯精密下场造车;歌尔股份加码AR/VR;蓝思科技进军光伏,长盈精密布局动力电池结构件业务等。

毕竟谁也不能保证还能陪苹果走过10年。