进击的供应商,不甘只做幕后英雄。

编者按:本文来自微信公众号 零态LT(ID:LingTai_LT),作者:田桓,编辑:胡展嘉,运营:陈佳慧,策划:田桓 丁珏汭,创业邦经授权发布。

麦当劳、喜茶、元气森林等消费品牌对很多人来说并不陌生,生在聚光灯下的它们,享受着舆论中心的流量。聚光灯外,它们背后的供应商也值得关注,今年下半年以来,这批新消费“打工人”成为资本市场的新进者,在商业市场掀起巨浪。

1987年11月,肯德基在北京前门开了第一家店。

彼时,汉堡、炸鸡这样的西式快餐对中国人来说还十分新鲜,这家肯德基门店不仅成了北京的一大旅游景点,甚至还有年轻人选择在这里结婚。进入中国市场34年,截至2021年年末,肯德基在中国门店超过8100家,营收超过70亿美元。

肯德基“吃肉”的时候,背后的供应商也自然可以跟着“喝汤”,食品供应链企业宝立食品就是其中之一。这家成立于2001年的公司,从肯德基的间接供应商发展成直接供应商。如今,肯德基、麦当劳、达美乐等都是其重要客户。

除了本身的调料产品之外,公司也在发展C端业务,并收购了网红意面品牌“空刻”。7月15日,宝立食品登陆上交所,发行价格10.05元,公司上市首日即涨停,开盘市值达57.9亿元。

调料商年赚2亿,凭什么宝立食品成立于2001年,至今21年来,公司的成长可以用一个词概括:“进击的供应商”。

宝立食品刚成立时主要生产裹粉、面包糠、腌料、撒料和调味料等粉末类的复合调味料,公司还不是肯德基等大客户的直接供应商,而是肯德基供应商的供应商,客户主要是肯德基上游的鸡肉加工厂商,比如泰森食品、正大食品等。

这段做肯德基“间接供应商”的经历,让宝立食品熟悉了百胜(肯德基母公司)的技术、工艺等需求,于是,2007年公司开始准备进入百胜的直接供应商体系。彼时,消费者对“洋快餐”的新鲜感逐渐褪去,肯德基也在想办法“本土化”,2008年肯德基提出“打造新快餐,为中国而改变”的口号,并陆续推出了油条、豆浆和老北京鸡肉卷等中国味道十足的产品。

这对于踌躇满志的宝立食品来说无疑是个良机。

2008年,宝立食品开始直接为百胜中国提供调味料,产品也从最早的粉末类拓展到酱汁等品类。肯德基“嫩牛五方”中用到的灯影牛肉风味酱就由宝立食品提供。随着公司名气的提高和产能的扩张,宝立食品的客户结构也开始多元化,除了百胜之外,汉堡王、真功夫以及达美乐等都开始成为其客户。

2018年,宝立食品再次拓宽产品线。原来,公司的产品集中在复合调味料方面,所以客户以餐饮企业为主。随着新茶饮品牌的崛起,宝立食品又推出了晶球、粉圆等产品,并开拓喜茶等现制茶饮客户。

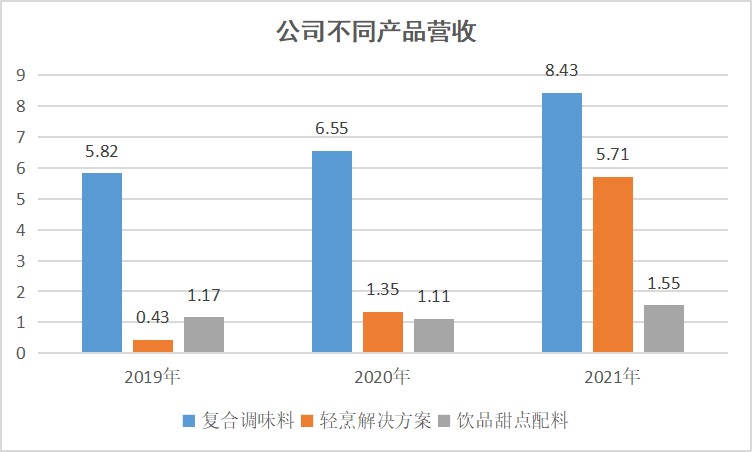

产品多样化一个直观的表现就是,复合调味料产品在宝立食品的“地位”下降。根据招股书披露,2019年至2021年,复合调味料营收从5.82亿元增长至8.43亿元,但占营收的比重则从78.5%下降至53.7%。

▲图:宝立不同产品营收对比(数据来自:公司招股书,零态LT制图)

宝立食品如今已经是我国复合调味料行业市场占有率较高的品牌。据招股书,2018年到2021年,公司营收从7.11亿元增长至15.78亿元,年均复合增长率达30%,而同期肯德基的营收增长率为5.4%。

不仅营收增速超过客户肯德基,宝立食品的盈利能力也高于百胜中国。

以2021年为例,招股书数据显示,宝立食品的毛利率为31.2%,比百胜中国低12.5个百分点,但其净利率却比百胜中国高出约2个百分点。这主要是因为供应商作为生产制造型企业,一般情况下,运营费用要比下游品牌低。

靠着卖复合调味料等,2021年宝立食品净利润达1.95亿元。

目前,宝立食品的实控人为马驹、胡珊、周琦和沈淋涛,IPO之前,四人合计控制公司 67%的股份表决权。在宝立食品的前十大股东中,持股2.25%的股东秦华,为乖宝宠物食品集团实控人。前不久,乖宝宠物食品集团也刚IPO过会。

巨头供应商,光鲜背后也很难虽然背靠大树好乘凉,但作为大品牌供应商,宝立食品也有自己的难。

对大客户依赖,几乎是大部分供应商的痛点。2019年至2021年,宝立食品对前五大客户实现的销售收入占公司营收的比重分别为50.1%、44.8%和36.7%,其中对百胜中国一家的销售占总营收比重分别为30.5%、24.8%和21.0%。

宝立食品也在招股书中提到,“若未来百胜中国或其他主要客户减少订单或终止合作,公司存在短期内无法成功开拓其他大客户的风险,则可能对公司的生产经营产生不利影响。”当然,除了业绩上的依赖,供应商的难还在于大客户都有一定账期,应收账款比较多。这点宝立食品也不例外。

招股书数据显示,2019年到2021年,宝立食品应收票据及账款分别为1.66、1.89和2.13亿元,占当期流动资产的比重约为54%、50%和40%。除了对大客户依赖外,宝立食品所处的复合调味料行业进入门槛较低,公司的优势在于进入时间早,且成了大型连锁餐饮企业的供应商,但随着新参与者的加入,行业竞争也越发激烈。

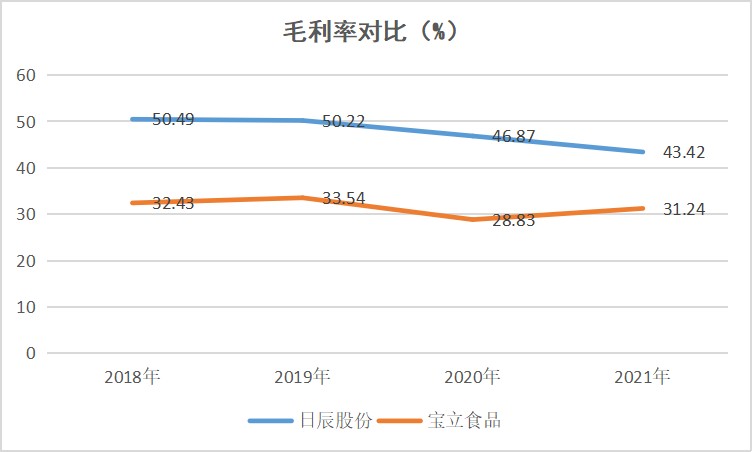

宝立食品的复合调味料产品从2018年的1.34万/吨下降至2021年上半年的1.19万/吨,这或许就是行业竞争的最终体现。同行对比来看,2019年至2021年宝立食品毛利率基本维持在32%、33%左右,没有显著增长,且远低于可比企业日辰食品同期43%~51%的毛利率。

▲图:宝立和日辰毛利率对比(数据来自:东方财富Choice数据,制图零态LT)

对此,宝立表示公司跨国快餐连锁客户的收入占比较高,而跨国快餐连锁客户在复合调味料领域的竞争较为激烈,从而导致主营业务毛利率低于同行。

想要降低对大客户的依赖,同时让自己的业绩更上一层楼,供应商就必须多拓展新客户或者丰富产品线。自2018年以来,宝立食品一方面开始推出饮品甜点配料,以此拓展新客户;另一方面开始涉足轻烹食品,自己做C端品牌。

艾瑞咨询研究院数据显示,2016年到2020年我国新式茶饮的市场规模从342亿元,增长到了773亿元,每年的增长率都在15%以上。

宝立食品趁着茶饮市场的火热推出了爆珠、晶球和果酱等产品,还拓展了喜茶这个客户。但这部分业务的营收增速不算快,而且占公司总营收的比重也不断下降,据招股书数据,到2021年这部分业务占比约为10%。

发力C端,能否摆脱大客户依赖跟饮品甜品配料这个新业务相比,轻烹食品才是宝立食品重点打造和寄予厚望的业务。

宝立食品所说的轻烹食品主要包括即食食品、即烹食品和即热食品。最早,公司轻烹食品主要包括轻烹料理酱包和汤包,销售给餐饮大客户,并不直接对消费者销售。

2018年和2019年,达美乐都是宝立食品轻烹食品业务的最大客户。2020年,嘉兴无问西东供应链有限公司(以下简称“无问西东”)成为其第一大客户。这家公司从宝立食品采购的产品经过组装后卖给厨房阿芬这家公司,由厨房阿芬进行最终销售。

厨房阿芬拥有网红意大利面品牌“空刻意面”,其控股股东沈琳涛也是宝立食品的实控人之一。

2021年3月,宝立食品收购了沈琳涛持有的厨房阿芬75%股权。通过这次收购,宝立食品拥有了“空刻意面”等品牌,从单纯的供应商拓展到了下游C端消费品。收购厨房阿芬之后,2021年宝立食品轻烹解决方案业务的营收也从上年度的1.35亿元,增长至5.71亿元,占公司营收的比重也上升了21个百分点。

我国意大利面行业目前还处于市场导入期,参与者多但是还没有大品牌,据天风证券数据“空刻一面”目前在线上的市场占有率约为60%。瞄准轻烹食品这个大方向做自主消费品牌,对于宝立食品来说既拓展了业务线,也符合行业发展大趋势。但,发力C端也不可避免地拉高了宝立食品的销售费用。

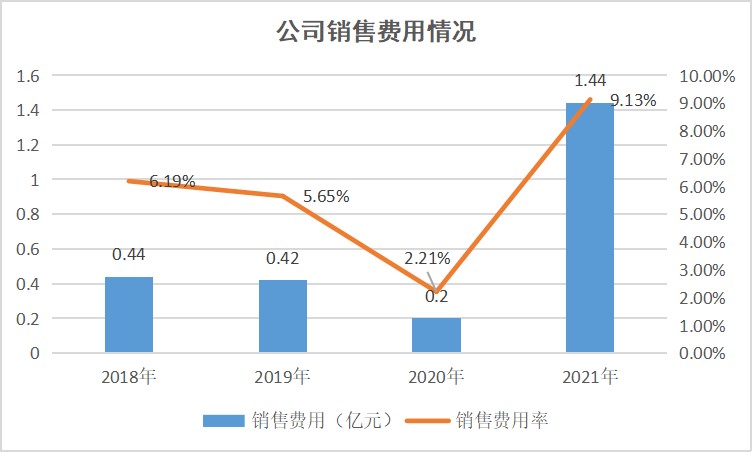

2021年,宝立食品的销售费用从上年度的0.2亿元增长至1.44亿元,对应的销售费用率也上升近7个百分点,达9.13%。

▲图:宝立销售费用情况(数据来源:公司招股说明书,制图零态LT)

公司成立的前20年,靠着肯德基等大客户,宝立食品逐渐发展为我国复合调味料行业的头部企业。做大厂“送水人”,虽然日子过的相对“安稳”,但总也难免受制于人,尤其是在调味料这种门槛低又充分竞争的行业。

机遇和挑战就像硬币的两面,对于不甘心只做大品牌“送水人”还要自己做品牌的宝立食品而言,尤为如此。