寺库的经历不仅对奢侈品电商,对其他行业,都具有同样的警示意义。

北京时间8月17日晚间,多家媒体爆料,寺库位于北京的总部大楼一至四层都已清空,目前只剩五层仍有部分员工在正常办公。

报道流出后热度迅速攀升,“寺库北京总部疑似跑路”等相关词条空降微博热搜。曾两度被申请破产清算,市值跌剩高峰期的1%且裁员、拖欠供应商款项等负面传闻不绝于耳,寺库似乎真的离倒下的那一天不远了。

而寺库的存亡,就算不能说是整个行业的风向标,肯定也会其他平台提供一些警示,有关奢侈品电商到底是不是伪命题的讨论也将再次发酵。

然而,奢侈品电商虽然支棱不起来,奢侈品却完全不愁卖。数据显示,2021年中国个人奢侈品市场规模达到736亿美元,较疫情前接近翻倍。LVMH、开云集团、爱马仕、Prada等顶奢品牌业绩全都实现大飞跃。

说到底,寺库乃至整个奢侈品电商行业的困境,源自消费者诉求和线上销售模式的不适配,还有并不完善的供应链。不过寺库虽然要垮了,奢侈品电商赛道却不缺人气——京东、阿里两大巨头之间早已是硝烟弥漫。

人们关心的是,寺库踩过的坑、吃过的亏,阿里、京东真的能躲过吗?

(图片来自UNsplash)

市值跌去99%,“奢侈品电商第一股”陨落进行时对于总部的这出“空城计”,寺库向媒体作出了回应。根据公司发言人的说法,寺库并没有缩减办公面积,员工也处于正常办公状态。至于一至四层办公区,此前一直被当做产品仓库使用,只是考虑到奢侈品对储存环境的温度、湿度反应较为灵敏,近日已将产品搬至专业仓库存放。

然而,外界很难被这番解释说服。在围观网友的眼里,寺库的危机已经发酵很长时间,走到疑似跑路这一步也并不令人意外。

一方面,这并不是寺库第一次传出跑路、破产等负面新闻。

上市短短五年间,曾喊出要“活109年”的寺库已经多次遭遇财产被申请冻结、与供货商对簿公堂等闹剧。公开信息显示,寺库在今年1月份和8月份出现了两次被登记在案的申请破产审查。

虽然一月份的破产审查申请在发起次日便被申请人收回,但麻烦并没有远离寺库。今年二季度,意大利知名奢侈品牌Prada向法院申请冻结寺库及其子公司名下1100万左右的资金及相应价值财产。经审查后,法院裁定申请符合规定,对寺库实施为期一年的财产冻结。

纵使Prada没有公开申请的理由,外界也很容易让人联想到寺库此前多次传出的拖欠供应商应付款项、资金链断裂等传闻。天眼查统计的数据则显示,截止今年7月份,寺库因未按时履行法律义务而被法院强制执行的金额已高达2191千元,更被列入限制高消费企业名单。

当负面新闻一而再、再而三地出现,没有人能否认寺库的经营状况已经到了相当糟糕的地步。

另一方面,除了被申请破产等不利消息之外,实打实的营收数据也坐实了寺库的亏损困境。最新财报就显示,2021年下半年寺库营收仅为31.32亿元,同比暴跌47.98%,净亏损扩大至5.66亿,同比放大了618%。

从增长曲线来看,2020年可以说是寺库由盛转衰的转折点,营收、净利润均呈现负增长。这一年,寺库归母净利润连续四个季度录得同比下滑,Q1净利润跌幅更是一度扩大至397.91%,并从四季度开始由盈转亏,直至现在都未能恢复元气。

在营收、净利润大跌的情况下,寺库开始断臂求生的历程,打出了裁员、收缩业务线的组合拳。2021年9月,寺库就传出了大规模裁员的消息,留下的员工也被迫降薪。据媒体报道,截止2021年底,寺库的员工规模仅为巅峰期的一半左右,且各个环节的成本仍在继续压缩。

截止发稿时,寺库的股价已跌至0.23美元,市值不足1700万美元,较巅峰时期蒸发近99%。寺库的千疮百孔已是既定事实,价值研究所更关心的是,寺库的倒下会不会让本就饱受质疑的奢侈品电商行业雪上加霜。

寺库境况再差,其业内影响力还是不容小觑。数据显示,寺库在国内奢侈品电商市场的占有率达到25%,在亚洲地区也拥有15.4%的市场份额。作为奢侈品电商行业成立最早,存在时间也最长的玩家之一,寺库的存亡就算不能说是整个行业的风向标,但肯定也会其他平台提供一些警示。

有关奢侈品电商到底是不是伪命题的讨论,恐怕又要热络起来了。

奢侈品乘风破浪,奢侈品电商触礁下沉首先要说明的是,奢侈品电商不行,不代表奢侈品卖不动。

在疫情冲击下,理性消费在过去两年成为零售市场的主旋律。但这条规律,对瞄准高净值人群和重视品牌溢价的Z世代消费者的奢侈品牌来说,并不适用——恰恰相反,奢侈品甚至成为疫情期间零售销售市场难得的旺地。

贝恩分析统计的数据就显示,2021年中国个人奢侈品市场规模达到736亿美元,同比增长36%,较疫情爆发前更是接近翻倍。其中,皮具、时装品类奢侈品销售额分别录得60%和48%的同比增长,珠宝品类也有约35%的增长率。即便去年下半年增速骤然回落,整个奢侈品消费市场还是呈现一片勃勃生机。

在需求持续爆发的背景下,LVMH、开云集团、爱马仕等奢侈品牌的业绩也是突飞猛进。财报显示,LVMH和爱马仕今年一季度营收分别达到180亿欧元和27.7亿欧元,同比分别增长29%和33%,旗下几乎所有子品牌的收入都实现了两位数的增长。

值得一提的是,良好的业绩也给了奢侈品牌们涨价的底气。今年2月份,LVMH的头号王牌Louis Vuitton就宣布全系涨价,皮具、配饰和香水产品价格涨幅都在10%以上。

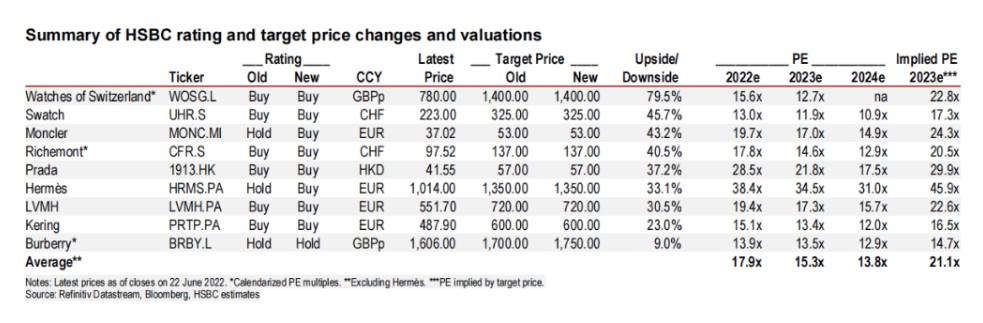

饶是如此,消费者的热情依然没有消退。根据汇丰银行的最新研报,该行预计今年二季度LVMH营收将保持两位数的增长,对爱马仕和开云集团今年上半年的利润率预期更是分别高达37.5%和36.8%,对巴宝莉、Prada等品牌也给出了极高的评级。

(图片来自汇丰银行)

上述数据都能证明,奢侈品并不愁卖,疫情带来的消费降级对LVMH和爱马仕们的目标客户影响甚微。在价值研究所看来,寺库乃至整个奢侈品电商行业的困境,更多源自消费者诉求和线上销售模式的不适配,还有并不完善的供应链。

先看电商模式和消费者需求之间的冲突。

对于消费者来说,选择网购很重要的原因是省钱和方便。前一点不用说,根本不可能存在于奢侈品身上。至于后者,说到底,奢侈品本身并不只是一件商品而已,消费者追求的还有那背后的品牌文化和品牌调性。而设计风格各异却充满品牌气息的线下门店,就是满足消费者需求的最佳场所。

以爱马仕为例,虽说早在2017年就推出了线上商店,但其线下门店对消费者的吸引力还是无法取代的。今年3月份,河南首家爱马仕门店开业时几乎造成全城轰动,珠宝、服饰、箱包、腕表等16个品类的商品在开业首日就基本被热情的消费者搬空。

从上述案例就能看出,不愁线下流量,就成了专属奢侈品牌的特权,线下门店也是绝大部分消费者购买奢侈品时的首选。这就引出前面提到的另一个问题——奢侈品牌对线上化的暧昧态度。

商家从线下转投线上,无非处于几个相似的原因:线下客源不稳定,需要向线上找增量;节省租金、员工等成本;实现数字化升级,为加速扩张做准备。

但这些问题,真的能影响到屹立在金字塔顶端的奢侈品牌吗?

恐怕未必。大型购物中心对优质品牌给予租金优惠是业内不成文的规则,诸如耐克、阿迪达斯和优衣库等大品牌都是各大商场追逐的焦点,更不用说集万千宠爱于一身的顶奢品牌了。

2020年疫情稍稍平复后,奢侈品商店也成为为数不多仍在扩张的线下零售业态。赢商网统计的数据显示,那一年黄金珠宝、潮流服饰和数码3C零售店开关店比例都在下滑。唯独奢侈品和IP主题店开关店比例大于1,即新开门店数多于关闭门店数,大多数顶奢品牌依然将线下视为扩张重点。

在重线下、轻线上的策略主导下,大牌奢侈品和电商平台之间不可避免地生出许多摩擦。

在品聚网、尊库网等奢侈电商平台的失败案例中,货源趋紧、供应链不稳定就是最大的“定时炸弹”。百联咨询的调查显示,开云集团、LVMH等顶奢品牌从未主动融入电商平台的供应链体系,品牌方对货源管理一直处于强势地位,对于周转周期、付款周期的极限施压也给电商平台造成了很大压力。

更重要的是,和其他零售类目不一样,电商平台几乎不可能通过内部孵化子品牌的方式施压商家,可寻找的替代品也相当有限。当商家和平台之间的合作出现嫌隙的时候,被动的只能是后者。前文提及的寺库与Prada之间的官司,就揭示了双方的紧张关系。

此情此景,不禁令人唏嘘。中国虽然是全球首屈一指的电商市场,奢侈品电商也已经起步十多年,那些老问题却从未得到解决。

巨头接管赛道,京东、阿里踩着寺库过河寺库当然不是第一个,更不是唯一一个倒下的奢侈品电商平台。

2012年,品聚网、尊库网等初代奢侈品电商平台宣告关停,新浪旗下的新浪奢品也在不久后陷入停摆。2019年7月30日,当时成立已九年,爬升到奢侈品垂直电商行业头部位置的尚品网也宣布暂停服务,原因是融资重组不顺以及经营受阻。

与此同时,在海外一度发展得顺风顺水的YNAP、Farfetch等奢侈品电商平台进入中国市场后一样遇到了水土不服的情况,前者更是早已走向转型。2018年被历峰集团收购、私有化退市之后,YNAP成为历峰集团互联网业务的一部分,电商业务占总营收的比例在2019年就下降至15%左右。

这些残酷的教训都告诉后来者,虽然消费者依然对奢侈品充满热情,奢侈品电商这盘生意却真的不好做。

不过在商场上,从来不缺迎难而上的勇士——尤其是面对奢侈品电商这个充满潜力和诱惑的赛道。

客观来说,虽然疫情现在没有、未来也不可能让奢侈品牌放弃线下门店、全面拥抱线上渠道,但确实为它们和头部电商平台搭建了合作的桥梁。2020年初,Prada、阿玛尼、Alexander Wang和Cartier先后宣布入驻天猫,京东也在不久后迎来了Delvaux的全球首家线上旗舰店。

自此之后,京东和天猫之间的竞争就渐趋白热化。而这两个巨无霸的下场,基本宣告着寺库式垂直电商平台模式的消亡,奢侈品的线上化竞争逐步进入寡头对峙阶段。

京东和阿里之间的奢侈品争夺战,打得可是相当激烈,尤其是在品牌和渠道方面。去年1月份,腾讯投资的Farfetch宣布关闭京东旗舰店,转投天猫,甚至让阿里巴巴和另一家奢侈品电商平台YNAP的母公司历峰集团达成战略合作,两大巨头共同为Farfetch注入了6亿美元资金购买其增发的私募可转债。

要知道,京东是Farfetch在中国市场的引路人,甚至将后者的优先级至于自主孵化的奢侈品电商平台Toplife之上,并在2019年一手促成两者合并。如今被阿里挖墙脚,对京东的打击不可谓不大。

只不过,在Farfetch出逃天猫之前,京东也借助前者在欧美市场的知名度成功拿下了很多国际大牌。除了前面提到的顶奢皮具品牌Delvaux之外,Prada和Salvatore Ferragamo都将更多资源倾斜投放到京东平台。截止目前为止,京东仍是唯一一个集齐Prada旗下四大子品牌的电商平台。

当然,即便强如阿里、京东,也需要充分吸取寺库的经验教训,做好供应链管理。

好在,和寺库相比,阿里、京东仓储、物流体系以及海外供应网络都要发达太多,这为后者搭建全球化供应链奠定了基础。以阿里为例,早在2020年下半年就联合菜鸟打造奢侈品跨境供应链,在海外部署了100多个直购仓,通过上海、广州和香港等中转基地实行对国内市场的覆盖。

总而言之,奢侈品电商赛道不会缺人气。在寺库倒下后,新的战争马上会再次打响。

写在最后众所周知,寺库创始人李日学说过一句名言:

“寺库要成为拥有109年历史的企业。”

这个目标,很难不让人联想到马云那句经典的“阿里巴巴要活102年”,活成下一个阿里,或许正是李日学和寺库深藏心底的终极野心。只不过在经历了这么多风浪之后再回头看这句豪言壮语,除了唏嘘之外也给后人留下很多思考。

中国的奢侈品电商行业,几乎和移动互联时代同步启航,也乘上了奢侈品大举入华的东风,本应前途无量。但没有意识到消费者需求和线上销售模式之间的天然冲突,加上长期无法解决的供应链问题,让寺库等先行者最终落得千疮百孔,挣扎求存的下场。

追逐风口没有错,适应时代潮流对一个行业的发展也至关重要,但夯实自身实力以及致力于修补模式缺陷,同样很关键。寺库的经历不仅对奢侈品电商,对其他行业,都具有同样的警示意义。