踩在时代的趋势上,站在用户的需求上,站在用户唾手可得的地方,在这三条核心原则的指引下,雀巢重启了中国业务。

编者按:本文来自微信公众号砺石快消 ,作者:金梅,创业邦经授权转载。

2021年,百年食品大鳄雀巢被百事挤下食品龙头的宝座。大中华区更是它的伤心地,百事在此录得18%的增长,雀巢的增长却为负。

雀巢不止一次公开表示,集团放了很大的期望在中国,但入华113年的雀巢却有点跟不上节奏了。

2021年10月13日,雀巢集团首次将大中华区分拆,独立成为五大业务区域中的一极(2022年1月1日起实行)。虽然大中华区的销售额在五大区中占比最小,但此调整还是引起了市场的广泛关注。

7月28日,雀巢公布了大中华区“独立”后的第一份半年报。它有没有穿越阴霾获得重生?有没有找到新的增长引擎?

1、重启雀巢中国2018年,华尔街投资者Daniel Loeb就曾因雀巢连续多年的收入增长放缓,公开谴责“雀巢无能”。

他痛斥“雀巢核心的咖啡、宠物护理、婴幼儿营养和水领域只占一半销售额,剩下的一半业务增长率、利润率和估值都较低。公司管理层级太多;决策过程太复杂;责任链条不明晰,导致其市场份额被竞争对手蚕食,企业收购又一次次错失良机。”

雀巢在中国同样被这些问题束缚着手脚。随着国人消费力的提升和疫情下中国市场迅速恢复,雀巢中国的战略地位逐渐上升。重启中国业务,加速这家食品巨头的前进速度,成了雀巢的战略重点。

2022年1月1日,雀巢大中华区成为五大区之一,此举显示出雀巢为中国业务“松绑”的决心,和对中国业务未来飞跃式发展的信心。雀巢集团CEO施耐德表示,“希望通过新的组织架构调整,更贴近消费者和客户,能够在快速变化的消费环境中更加灵活”。

笔者在《在中国 雀巢水土不服》一文中提到过,雀巢由于渠道和产品的问题,面临着“上不去,也下不来”的困境。(雀巢收购中国的银鹭、徐福记品牌和自有品牌的老化,让雀巢缺少活力和时尚感,此为“上不去”;而流通渠道、电商渠道的孱弱,相对偏贵的价格,让品牌的渗透率和覆盖率有限,这是“下不来”。)

重启中国业务,雀巢需要直面的下一个问题是:雀巢到底是要“上去”还是“下来”?

对于雀巢而言,想要“下来”绝非易事。下沉市场的进入门槛不低,竞争也很激烈,它在渠道的短板无法短时间内补齐。作为一个外资品牌,雀巢很难在国产品牌的渠道优势中突围,也无法快速像可口可乐、百事一样实现产品性价比和覆盖面的飞升。所以“下来”对雀巢而言,无法快速见效,而是一场持久战。

既然“下不去”,那摆在雀巢中国面前的路就只剩下“上去”这条高端化路线了。

从2020年开始,雀巢中国开始瘦身,放弃低端业务,专注利润率更好的高端业务。“雀巢优活”和本地品牌“大山”“云南山泉”被卖给青岛啤酒集团。而银鹭花生牛奶和银鹭罐装八宝粥在华业务,回到了创始人陈清水家族手中。

雀巢聚焦主业之后,弹药要打在什么地方,才能为企业带来增长?应该如何打才能让品牌继续“向上”?

2、站在时代的趋势上——宠物业务对于雀巢这样一个超级公司而言,选择正确的赛道比努力更重要。

1866年,亨利·内斯特为了减少婴儿的死亡率发明了婴儿奶麦粉,从而开启了雀巢一个半世纪的辉煌。然而,疫情影响导致全球出生率下行,2021年婴儿营养品却成了雀巢中国业务的“拖油瓶”。

重新找到并且占领特殊环境下的增量市场,对雀巢的业绩提升意义重大。

《中国宠物行业白皮书》显示,疫情期间由于长时间的居家生活,使中美宠物市场的增速都接近20%。2021年中国宠物市场规模达2490亿元,同比增长20.6%。未来5年,随着我国人口老龄化、空巢化程度、居民收入和城镇化水平提高,宠物食品行业有望继续保持高速增长。

疫情同时加强了宠主们囤粮的习惯,直接促成了宠物食品行业的整体增长。雀巢把自己的资源压在这个飞速成长的赛道,当然有机会获得更喜人的业绩。就这样,雀巢开始了重振宠物业务——普瑞纳的路线。

雀巢普瑞纳在中国市场并没有先发优势。2003年它首次进入中国市场时,玛氏和皇冠已经在宠物市场上打拼多年。好在踩着中国宠物崛起的春风,雀巢宠物产品销售额快速达到3亿人民币,成为彼时雀巢在中国做得最成功的业务单元之一。

但随后雀巢高管换了,他将雀巢宠物的销售系统合并到干货食品系统里。当时雀巢宠物食品的销量只占雀巢干货销量的1%,干货的销售人员根本看不上它那点微薄的销量,所以根本不重视这个冉冉升起的新星。就这样,雀巢在宠物市场的竞争优势逐渐消失。

随着中国业务的重启,雀巢为了抓住快速增长的风口,开始大力加码宠物业务。2020年,雀巢中国开始发力宠物高端产品线,对天津普瑞纳(雀巢的全球第四个宠物食品处方粮生产工厂)等工厂进行了总额超过7.3亿元的增资计划和项目。产量提升后,雀巢宠物业务销售业绩随即水涨船高。

从2020年财报来看,普瑞纳宠物护理业务的确成为黑马,销售额以两位数的速度强劲增长(得益于普瑞纳冠能和兽医专用产品的推出)。2021年,由于高端品牌普瑞纳冠能(主打高端犬干粮和猫干粮)、Fancy Feast(珍致,主打猫罐头)和Purina ONE(主打易吸收猫粮)以及处方粮产品增长,普瑞纳继续保持了两位数的增长。

为了提升总体的产品销量,雀巢不断优化产品结构,提供更契合中国本地市场的宠物产品组合,以提升品牌的活力。为了应对中国如今的精细化养宠趋势,踏上消费升级的快车,雀巢的普瑞纳不断做产品升级,从而在高端宠物用品赛道获得独特的竞争优势。今年4月,雀巢又先后官宣了增资2.3亿加码宠物食品。

最近,雀巢针对全球五分之一的猫过敏人群,又祭出一大“利器”。它在天猫推出了全球首款能解决对猫过敏的猫粮,该产品通过添加对猫唾液中引发过敏成分的天然抗体,从而降低了人类对猫的过敏反应。此产品未来有望成为雀巢宠物产品线的又一独特卖点。

从2022年中报来看,普瑞纳宠物护理用品依然是大中华区有机增长的最大贡献者,实现高个位数增长。比起踩在风口上的宠物业务,如何找到传统咖啡业务新的时代趋势是个值得思考的问题。

3、站在用户的需求上——咖啡宠物和咖啡是雀巢目前最大的两块业务,过去五年增速也超越了市场平均水平。2022年上半年,得益于用户居家外(out of home)需求的强劲复苏,雀巢的咖啡业务同样取得高个位数增长。

雀巢表示,今年约三分之二的资本支出将被分配至这两个领域。

从曾经风靡一时的身份象征——雀巢咖啡,到被人嫌弃的速溶咖啡,雀巢的咖啡业务,随着星巴克、Costa等咖啡馆的崛起,显得有些老态龙钟。因此,近年雀巢从用户的需求和场景出发,开始大力押注咖啡业务的高端化。

为了提升雀巢咖啡用户覆盖,2018年雀巢重资收购了星巴克袋装咖啡业务。雀巢集团CEO施耐德深信,“在中国拥有3000多家门店的星巴克体量是无法忽视的,中国咖啡市场在未来一定会继续激增”,未来人们会希望将咖啡店里的体验带回家。

他的预测完全正确,而且疫情加速了咖啡市场格局的改变,在家里喝咖啡变成了一种常态。雀巢的咖啡业务在包括电商、O2O以及户外等多个渠道都取得了全面成长。

雀巢发明的咖啡胶囊同样是雀巢咖啡业务的主要增长动力,这类产品在便利性和保质期方面具备优势,也十分契合居家场景。“在家庭环境中,当有人想快速喝到咖啡,并试图尽快喝上高质量的咖啡,没有什么比咖啡胶囊更好的选择,只需几秒钟即可萃取出来,而无需事后(每一次都)清洁机器。”施耐德说。

星巴克、浓遇咖啡(Nespresso意式胶囊咖啡机、咖啡胶囊)和雀巢咖啡三大主要品牌占据不同价格带,增长强劲,为雀巢拿下了更大的咖啡市场。

随着中国咖啡消费者的需求越来越细分多元化,雀巢在创新上需要以这些需求为核心来全面布局咖啡品类。它通过搜集电商等数字化平台的市场反馈,围绕主流产品线、高端产品线、进口产品线以及本土产品线展开优化和改良。

2021年双十一,雀巢推出了100多款创新以及改良过的咖啡产品,以希望抓住消费者在户外移动、办公室、居家等不同场景下的需求,来激发消费者的购买欲望。这些持续的产品创新让雀巢的咖啡业务老树开新花。

现在国内一二线城市咖啡文化开始逐渐深入,而三四线城市是咖啡的蓝海。得益于线上电商平台的发展,雀巢发现很多三四线城市的年轻消费者开始喜欢上咖啡,这些都是潜在的机遇,雀巢对此非常重视。这也正是其重资咖啡业务的底层逻辑。

4、站在用户唾手可得的地方——渠道2022年上半年,大中华区实现销售额27亿瑞士法郎(约合人民币185亿元),占全球总销售额的6%左右,同比增长6.0%,有机增长率为2.3%(包括实际内部增长率1.6%和定价贡献率0.7%)。其中外汇汇率产生了3.8%的积极影响。

除了宠物和咖啡业务外,大中华区受益于冲动消费和礼品消费的持续复苏,奇巧(KitKat)达到两位数的增速,在中国推出的脆脆鲨坚果巧克力威化的创新产品,对销售的增长同样功不可没。通过严格的成本控制和提升运营效率,雀巢限制了因前所未有的通货膨胀压力和供应链严控对利润产生的影响。

雀巢业绩的增长,同样离不开渠道的创新。得渠道者得天下,渠道是快消品永恒的法宝。

对于业绩增长而言,产品的升级和创新固然重要,但疫情之后越来越考验品牌渠道的灵活性。静态管理等疫情防控措施对销售通路造成非常大的冲击,购买的便捷性已经成为了消费决策中最重要的因素。疫情管控之后,传统渠道瞬间失灵,谁能快速灵活地触达消费者,谁才是真正的赢家。

所以除了推出高科技产品和更适合本地的产品组合,雀巢的另一大工作重点就是梳理出更清晰的渠道战略,来寻求中国业务的突围。

中国的快速发展和地理环境的广阔,让中国渠道非常复杂,这让中国区的外国负责人根本没有办法完全跟上市场的节奏。而此次大中华区“独立”改革的另一大动作,就是将原太太乐CEO张西强提升为大中华区CEO。比起之前的外国CEO罗士德,他不但接地气,对中国的渠道了解也更为清楚,对本土市场的适应度也更高。

作为雀巢集团的CEO施耐德对张西强也寄予了厚望,说他“在销售和渠道方面有很强的背景,(对于业绩改善)是很有帮助的。他过去在奶粉行业工作过很长时间,上一份工作是管理太太乐。”施耐德甚至希望张西强能力挽狂澜,拯救雀巢近期在婴幼儿营养品上的孱弱。

通过改善渠道铺货,提高雀巢在低线城市的影响力,以及持续创新和提供尖端产品,雀巢的业绩开始向好。2022年,曾经拖累业绩的婴幼儿营养品业务,也随着中国市场积极增长的恢复和市场占有份额的增加,收获高个位数增长。

除了在传统的流通渠道继续不断地沉“下去”,雀巢重振电商渠道已经迫在眉睫。雀巢早在2012年就开通了电商平台,但开通后没有大力投入和足够重视。2020年百事在电商渠道的净收入增长了90%以上,雀巢却无法望其项背,甚至痛失龙头宝座。

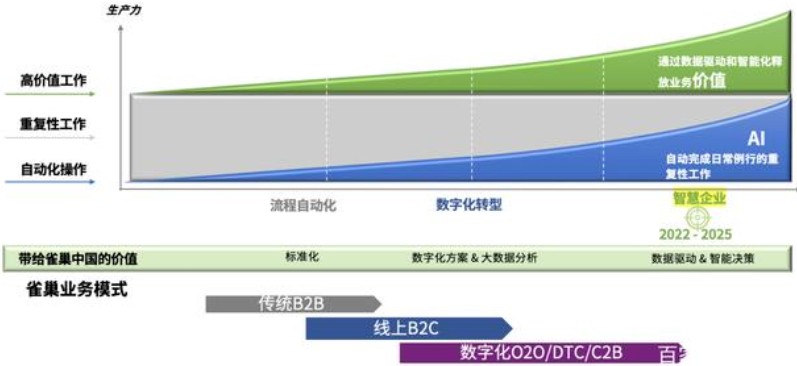

对雀巢而言,电商渠道是最有想象力,也是最有机会快速崛起的地方,其在雀巢中国增长中扮演着重要角色。而且疫情期间,电商渠道的地位进一步提升。认识到已经掉队的雀巢开始猛追,推进供应链数字化。

2020年,雀巢继DMP平台(Data Management Platform,数据管理平台)后,又建立了CDP平台(Customer Data Platform,客户数据平台),与DMP平台形成联动打造营销数据中台,以满足消费者全链路的分析需求,进行消费生命周期管理,沉淀数据资产。

近年,雀巢咖啡和宠物业务线的诸多成功创新,就离不开这些大数据平台的加持。

2021年,雀巢的中国电商业务增长30%-35%,而此前的每年增速基本保持在20%-30%,改革成效初现。但需要清醒认识的是,与各大品牌相比,雀巢中国的电商业务不过是在努力追赶,在如今直播、新零售、私域等概念风生水起的中国,雀巢在渠道上依然是追赶者,而非领风者,更非造风者。雀巢大中华区实际内部增长率只有1.6%,仅比-0.2%的北美洲大区靠前一名,在五大区中位列第四,依然算不上优秀。

踩在时代的趋势上,站在用户的需求上,站在用户唾手可得的地方,在这三条核心原则的指引下,雀巢重启了中国业务。但在通货膨胀和全球经济不确定性增强的外部压力和现金流紧张、毛利率下降、提价带来的销量威胁下,雀巢要实现中国业务的全面飞升和品牌形象的彻底提升,并在全球食品巨头的竞争中继续保持优势,依然任重道远。