以芯片为代表的光电产业,正在主动与被动交叉的作用下,快速崛起,投资人闻风而动。

国内的半导体芯片产业的两个标志性事件,一个是集成电路大基金的成立,另一个就是华为被美国全面禁运,尤其是后者,直接推动了国内半导体芯片产业的蓬勃发展。

上个月,拜登正式签署了《芯片和科学法案》,主要内容就是让芯片这类高端制造回流美国,另外就是限制中国芯片高端制造的发展。“我相信《芯片法案》只是一个开始,也是一个现实的警钟,未来的形势可能会愈发严峻。我们需要放弃幻想。” 凯旋创投创始合伙人周志雄直言。

以芯片为代表的光电产业,正在主动与被动交叉的作用下,快速崛起。作为国家战略性新兴产业中的支柱产业,光电子产业近年来受到国家相关部门的高度重视,相继出台了一系列政策予以支持。

投资人闻风而动。

2010年中科院西安光机所米磊博士提出了“硬科技”的理念,号召大家关注关键核心技术。2013年创办中科创星,专注于硬科技领域的早期投资和科技成果转化。2015年又发起成立国内首个光电芯片产业孵化平台——陕西光电子先导院,帮助企业流片,打造光子产业生态。但在当时,TMT才是舞台中央的明星。社交、移动出行、互联网相关的产业在经过几年资金灌注下,逐渐回复平静。如今,在政策之风带动下,几乎所有一级市场的投资机构,都是硬科技赛道的投资人。

但一个事实是,互联网、消费类项目,每个人都能说出点不同观点和看法,但硬科技投资就不是每一个投资人都能看懂得了。

“研究员给自家机构大佬一通科普光电芯片,在座的没几个真听懂了。”一位业内人士吐槽,“听不听得懂无所谓,就是跟着别人家跟投项目。”

当前大批随波逐流机构的现状是:押对了,小赚一笔,押错了呢?这些机构成了抬轿子的人,把一批光电项目价格抬得更高了。

01 凑不齐一桌的芯片投资人

2000年前后,中国信息产业部(工信部前身)发布了“18号文件”,鼓励软件与集成电路产业的发展。政策带动下吸引了一批海外人士准备回国创业,中国手机芯片巨头展讯(展锐)就是在这个阶段成立的,这也是国产大芯片发展上值得写下浓厚一笔的成功尝试。与此同期,瑞芯微和炬力相继成立,他们和之后几年成立的华为海思以及全志都成为移动时代的国产大芯片先驱。从某种意义上看,这也是国产大芯片首次在终端设备新浪潮中发出了“中国声音”。

不过,在2010年之前,中国半导体行业珠玉蒙尘,投资这一赛道的人十个手指头数的过来。很多项目的投资机缘,还是同门师兄弟相互支持,帮衬着进行投资。想要集齐一大桌专业投向半导体的投资人吃饭都不容易。

当时,不仅是芯片领域,整个科技领域的投资具有偶发性,大多数都是校友支持。比如,2007年,北极光在第一只基金中投资了网络安全项目——山石网科。背后的机缘就在于山石的创始人罗东平与邓锋是清华师兄弟,邓锋转身成为投资人后,北极光成为支持山石网科的第一家投资机构。虽然有战友同窗情分,但邓锋也意识到,“这笔投资一定会很漫长。”直到2019年,山石网科登陆科创板,12年陪跑,印证了邓锋的判断,也或许超出了他的判断。

截至山石网科上市,北极光创投最初的1500万美元已经通过老股退出,实现数倍现金回报,在企业上市后仍持有近18亿元未兑付的账面回报。

超高收益,可能是科技企业带给投资人最好的回报。

7年前,中科创星投资了奇芯光电,如今回报已经有200倍以上。可以说,通过早期的挖掘,业内有一批投资人赚到了大钱。

不过,这并非行业普遍现象。主要原因就在于,芯片领域的投资周期长、投入巨大。尤其是当前,随着行业热度加剧,估值越来越贵,回报也在降低。

半导体技术研究机构Semi Engineering统计了不同工艺下芯片所需费用,其中28nm节点上开发芯片只要5130万美元投入,16nm节点需要1亿美元,7nm节点需要2.97亿美元,到了5nm节点,开发芯片的费用将达到5.42亿美元,从趋势来看,3nm芯片研发费用或将接近10亿美元。

“中国很多投资人过去往往感兴趣的是一些容易短期见效的项目,例如房地产。而芯片这类项目周期比较长,不像有些项目几年就看到回报,而且投入量也很大,一条普通的生产线可能要投入两三百亿。” 中国工程院院士、计算机专家倪光南直言。

这么高的成本提升,带来的收益如何?根据TSMC数据,其5nm工艺对比7nm,只有15%的性能提升,而刚刚初步成功的3nm性能相比5nm提升约18%,功耗提升34%(根据TSMC最新发布数据),而晶体管密度增长是60%(低于传统上工艺节点提升要求的100%密度增长)。也就是说,从7nm到3nm增长两代工艺,芯片研发费用增加了3倍,却只得到70%的功耗优化和35%的性能优化。这背后有功耗墙、内存墙、面积墙、并行墙等多方面的瓶颈,并不是晶体管密度高了就一点能给电子系统带来线性增长的性能和性价比。

“集成电路芯片的生产,要有长期的准备和投入,要用一二十年的眼光,不要期望一两年、两三年就取得回报。我希望投资界能够真正把资金用在需要的地方,把眼光放远一点,不要都把资金投入到比较容易见效的、短期能够见效的项目上。” 倪光南表示。

比如做液晶屏的京东方,也是经历十年研发才做出利润。“所以投资芯片产业,特别是制造类的,要有长期的思想准备和十年左右的眼光。”

但现实是,一只基金周期在7年左右,3年完成投资后就开始进行后续退出准备,如今,一些VC基金大谈隔轮退,显然是背离芯片项目发展周期规律的。而且,一旦资金撤出且找不到下一轮融资,不少项目都将面临资金紧张、濒临破产的困境。

时间是好项目的朋友,同时,也是对投资机构基金战略配比、运营效率的一场关键考验。

02 投资人挖掘新机会: 从弯道超车,到直道超车

进入9月份的第一周,半导体领域投融资事件8起。其中4家企业收获战略投资(迈矽科、巨风芯、嘉立创、康代智能),电科星拓获数亿人民币Pre-A轮投资,海纳半导体获A轮投资,优存科技完成数千万人民币B轮融资,傅里叶完成C+轮融资。

一周八起融资,可见赛道之热。

与过去不同的是,以往,投资人看的是国产替代和弯道超车机会,如今更多的投资人开始关注直道超车,甚至是换道超车机会。

国科投资合伙人金晓光以海思举例,“过去,海光就是借助于X86的架构进行弯道超车,但是如今通过自研,海光已经实现直线超车。海光就是非常典型的,借助弯道的力量直线保持加速的案例。”

“卡脖子方面,大家提到EDA软件。大家知道国内95%的市场都是三大家所垄断的,但是法案出来之后,上市的几个EDA公司市值表现非常好,炒得也很火。但是EDA里面,更多的还是先进集成方面,其实国内在EDA方面,数字全流程的设计EDA方面还是很缺失的。在卡脖子方面,美国现在卡得更细,更精准了。所以,半导体行业还是很多空间可以做。”金晓光表示。

除了赛道更迭转换,具体到项目上,投资人更加看重技术、团队和市场。米磊直言,首先就是技术要“硬”,要真正做硬科技,有别人没有的技术。其次市场方面,要么是进入一个前景广阔的市场,比如激光雷达这种上千亿的大市场;要么是解决了产业链里的关键痛点或卡脖子技术,比如光通信的激光器等等。第三就是团队要“强”,要么是在科研领域有很深厚积累和创新的,要么在工业领域很有经验,能在产品化和工程化上证明自己的价值。

至今为止,中国半导体投资从较冷到逐渐升温,再到2020年下半年达到了一个高峰。走入2022年又开始降温,但整体市场反馈较为低气压。达晨合伙人王文荣表示,目前中国半导体投资进入了2.0时代。他指出,半导体行业未来将呈现四个趋势:

1、市场是“僧多肉少”,一级市场中,好的标的会越来越少,成熟的标的上一家少一家,有的项目如果这轮没投进去,后面可能就没有机会了。

2、低端芯片国产替代创业窗口期已经过去,基本格局已经比较成熟。

3、高端芯片需要做时间朋友,且存在不确定性。科技型赛道跟商业模式类赛道最大的差别,就在于科技类赛道没法在短时间内通过堆钱把壁垒建起来,互联网式投资会把行业的投资成本变高,也会把行业的研发效率降低,但对创始人来说可能是个不错的融资时机。

4、今明两年依旧会有大量的半导体公司上市,未来国内这个行业可能会类似美国的资本市场,行业的整合并购大幕将逐步开启。

03 VC杀入光电子产业,地域生态成熟度成关键

9月,国内头部光芯片供应商源杰半导体顺利过会。8月,光电子集成芯片企业“奇芯光电”宣布完成3.5亿元Pre-IPO轮融资,随着项目逐步走入成熟期, 以光电子产业为代表的项目,或将迎来一轮新的发展阶段。

光电子器件(国内简称光芯片)是全球半导体行业的一个重要细分赛道,随着光电半导体产业的蓬勃发展,光芯片作为产业链上游核心元器件,目前已经广泛应用于通信、工业、消费等众多领域。

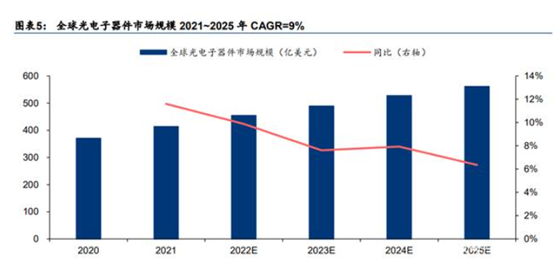

全球光电子器件市场规模持续增长,2025 年市场规模有望突破 560 亿美元。光芯片涵盖工业用高功率激光芯片、通信用高速率激光芯片、手机人脸识别用 VCSEL 等成熟应用,以及 车用激光雷达和硅光芯片等未来有望实现爆发性增长的新领域。华泰证券指出,在通信、工业等领域的应用深化,以及在车载激光雷达等新兴领域的拓展,光芯片市场规模有望持续增长。

根据 Gartner 数据,2021 年全球光芯片(含 CCD、CIS、LED、光子探测器、光耦合器、 激光芯片等)市场规模达 414 亿美元,预计 2025 年市场规模有望达 561 亿美元,对应期间 CAGR=9%。

中科创星认为,光子产业是中国在信息领域实现“换道超车”的重磅机会,中国现在要重点打造光子的生态,要把共性技术的支撑平台做好,让芯片流片产业化。另一方面国家应该给予光子产业更高的重视,要把光子产业作为一个单独的重点产业,出台一些政策去专门扶持。

米磊指出,地方发展光电子产业最大的挑战就是产业链是否成熟,生态是否完善,人才是否充足。“如果产业不够成熟,就会导致很多企业既要做自己的事情,又要做产业链的事情,成本非常高,周期也拉长了,随之而来的就是风险增加。”米磊进一步表示,“我们成立了光子专项基金,帮助企业解决发展初期资源不足的问题,除了提供资金以外,还依托陕西光电子先导院,为企业创新研发和中试转换提供场地、设备、平台和各项技术服务,让项目基本可以实现‘拎包入住’,极大的降低企业研发成本,缩短产品研发周期,为企业参与市场竞争服务。”

如今,各地方意识到生态打造的关键,纷纷祭出利好政策,支持产业的发展。

04 西安、武汉,各地争相发布利好政策

9月8日,武汉市发布《加快推进重点产业发展工作方案》(以下简称《工作方案》),明确将成立市重点产业发展推进工作领导小组,并设立光电子信息产业等五大工作专班,切实加大工作推进力度,做大做强武汉市重点产业。

武汉光谷经过多年发展,在光电子技术、产业链、技术链、创新链和人才链方面都具备优势,是全球知名光电子产业基地。据中国光学学会光学教育专业委员会主任委员刘向东介绍,2021年,武汉光电子产业规模占全国50%以上,正加速向万亿级规模冲刺,武汉光谷接收的光电相关产业的人才,已占全国的23%—25%。

具体到项目上,三安光电、瑞华光电、芯映光电等重点项目相继投产,精准对接武汉市“光芯屏端网”万亿级产业集群;总投资30亿元的容百锂电五期4月份投产,将成为全球最大的锂离子电池正极材料生产基地,年产值将突破200亿元;总投资50亿元的东湖高新华中数字产业创新基地启动建设,成为数字产业发展新引擎。

西安在光电产业上同样进展迅猛。

光电子产业是现代产业体系的“关键少数”,涉及多个国家亟待解决的“卡脖子”技术,是新一轮科技革命全球必争领域,也是作为国家级高新区的西安高新区,聚力发展的优势主导产业之一。

经过数十年的发展,西安高新区在光电子产业领域已经形成了光子、半导体及集成电路、智能终端三大产业链。其中,在光子产业领域,聚集了赛富乐斯、唐晶量子、炬光科技等一批科技企业,形成了“材料—器件—系统集成—工艺平台与应用”的完整产业链;在半导体及集成电路(IC)领域,拥有三星、美光等制造龙头企业,还有紫光国芯、华为研究院、智多晶微等近60家设计企业,已初步形成“材料设备—IC设计—IC制造—IC封测”产业链条;在智能终端方面,形成了以华为、中兴智能终端、比亚迪电子为代表的终端集成设计及制造厂商,正在打造“关键零部件—智能终端设计制造—应用与服务”的产业链条。

目前,陕西省科汇聚了一批技术领军人才,在高折射率硅光芯片、微纳光波导、光栅耦合器和VCSEL激光器、半极性GaN光电芯片衬底材料等光子技术领域有深厚的科研基础。

此外,陕西光电子先导院是国家首批的专业化光子技术创新平台,拥有完善的光子技术工艺平台,能极大的缩小企业流片时间,降低流片成本,筑巢引凤能力强。先导院也已成为陕西省光子产业链的首批“链主”企业,将发挥带头作用,推动光子产业链迈向新台阶。

截至目前,陕西省已经聚集培育100余家光子技术企业,并培育了一批以源杰半导体、奇芯光电、中科微精、赛富乐斯、唐晶量子、立德红外、和其光电等为代表的跻身全球光子技术产业一流梯队的企业,在全国具有先发优势,技术积累深厚,未来发展潜力巨大,有望引领全国光子技术产业发展。

未来,随着各地方在资金、政策等方面的大力投入,光电子产业也将多点开花。这也可能是投资人们未来出差更加频繁的目的地。