生存境况冰火两重天,入局者拉开差距

编者按:本文系创业邦专栏作者 锌刻度(ID:znkedu),作者:孟会缘,创业邦经授权发布。

一度遇冷的无人零售行业,如今正在回暖。

押宝无人零售赛道的品牌“菜方便”,近日获得500万天使轮融资的消息在市场上传开。在疫情的反复下,搭载无人零售的预制菜成为了近场零售的好生意。

5月北京友宝在线科技股份有限公司正式向港交所递交IPO招股书,再次冲刺“自动贩卖机第一股”。此外,可口可乐、农夫山泉、元气森林等快消饮料企业也加大押注,加快智能货柜的铺设速度。

不过,值得注意的是,经过上一轮产业洗牌,资本市场已经回归理性,相较过去行情高涨时期,当前企业的融资“门槛”已明显提高,押注加码也不再泥沙俱下。

无人零售行业迎来第二春还是倒春寒,无人零售企业能否再次乘风而起,是真风口还是伪需求?市场人士分析认为,无人零售的下半场,煎熬仍在继续。

无人零售翻红,资本和市场更偏爱谁

经历过资本狂欢浪潮的无人零售行业,尽管一地鸡毛,但也让资本市场看到了巨大的发展空间。短短五年时间,无人零售的市场规模就增长了十倍,据艾玛咨询数据预测,到2025年无人零售规模将近2万亿元,覆盖消费群体2.5亿人。

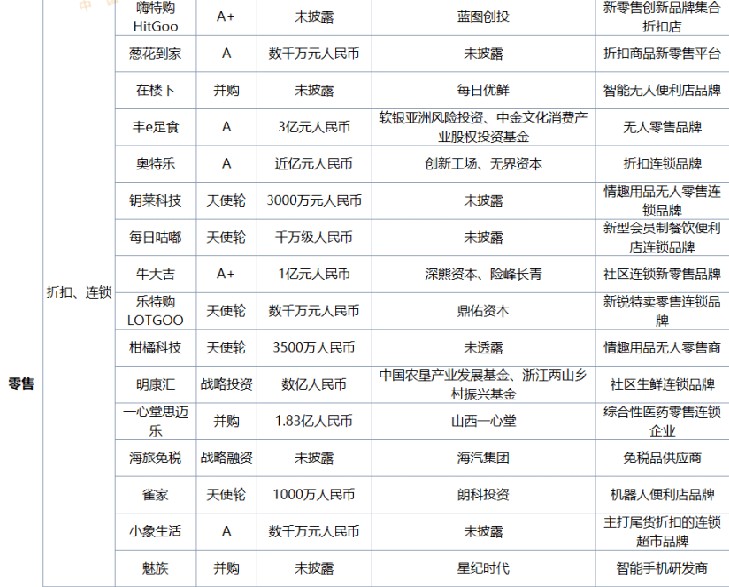

据联商网零售研究中心统计 ,2022年上半年新消费领域共发生469起融资事件,融资总金额近320亿元人民币,融资规模同比2021年上半年增长67.5%,但融资总金额同比下降18%。纵观上半年整个新消费领域投融资分布情况,大量资金都投向了天使轮和A轮企业,种子类创业拿到融资的并不多。

拆解至细分赛道相关数据,线上渠道实体电商平台比较受投资人的欢迎,其次是线下零售平台,然后才是数字产品电商平台和无人智能零售企业,其中无人智能零售这一赛道所获得的融资数量整体占比垫底,仅为21%,融资的金额也相对较少,占比23%。

不过,在资本趋于谨慎的大前提下,有8家无人零售创业公司总计获得超4亿元融资。其中,无人零售厂商丰e足食、云萝网络等获得的融资最多,前者还拿到了行业最大的一笔高达3亿元的A轮融资。可见,在投资人眼里,无人零售这条赛道尽管迟迟未能爆发,但始终是新零售线下四大吸金赛道之一。

图源:联商网&搜铺网

“下半年新消费赛道里的资本只会越来越趋理性,商业模式的可持续性,要看企业的产品和用户运营、复购等长期经营指标,识别出真正有价值的品牌。”多位创投圈人士均表示,无人零售创业看似门槛很低,但其实是一门重资本、重运营的生意,如果短期无法通过规模分摊成本,未来要看到实实在在的盈利就更难,而头部品牌增长表现会更稳健。

这是因为相比扩张点位,点位规模化运营难得多。新品牌普遍是通过流量和营销带动点位扩张,从无人货架进入自动贩卖机阶段后,运营难度升级,需要依靠技术解决供应链和运营效率问题,所以市场给出高估值之后,新品牌想要获得资本追投,品牌就必须要展现强大的“自我造血”能力。

行业分水岭出现,“新老玩家”拉开差距

不同领域玩家切入“无人零售”方式各有优劣,具体来看,可以将竞争者归于四类:一、如友宝这样的传统无人售货机品牌,在资本疯狂加持下,主要依靠合伙人模式负责点位的寻找和运营实现快速圈地,从其销售额中提点获得收益;二、物流行业起家譬如丰e足食,依靠顺丰原有客户资源,自营团队提供标准化服务建立口碑,快速打开市场;三、快消企业如元气森林、龙夫山泉等饮料界跨界玩家,借助强大的品牌效应直接渗透到各大销售终端;四、生鲜、潮玩等赛道部分品牌,依靠技术及流量优势,顺势实现业务外溢。

纵观今年无人零售商的生存境况,可谓是冰火两重天,企业间局面也逐渐拉开差距。再看这次“卷土重来”,无人零售下半场的玩法其实已经不同。

曾顶着“生鲜电商第一股”光环的每日优鲜,“贱卖”便利购黯然离场;国内最大的无人零售经营商友宝再次冲刺上市,但受疫情影响最新营收数据令人担忧,仍未扭亏;新玩家元气森林定下了2022年底全国铺设10万台智能货柜的目标,在全国十几个城市迅速铺设数千台智能货柜,近期又开始布局咖啡即饮市场,扩张势头迅猛;也有凭着多年供应链和物流优势的玩家,跑通了商业路径已经开始实现盈利,据业内人士透露,丰e足食2月融资后大规模拓展,目前点位超7万个,8月营收达1.2亿同比增长120%,发展势头值得关注。

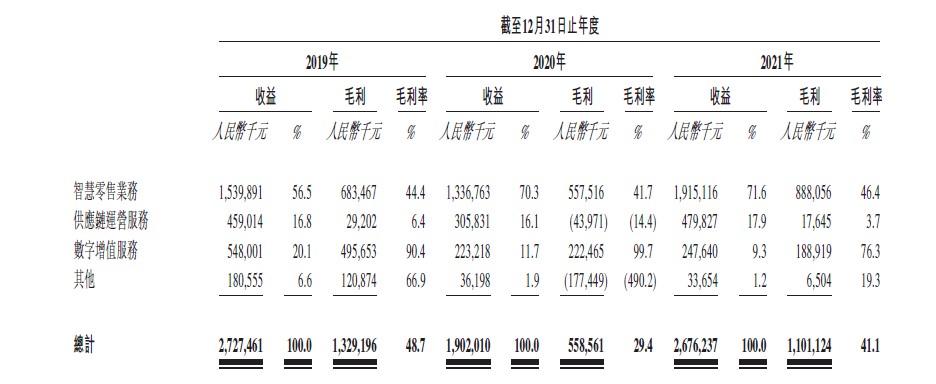

友宝在线各版块业务收益及毛利情况(千元) 数据来源:公司招股书

友宝、每日优鲜便利购、农夫山泉、元气森林的市场扩张策略,可以总结为“大渠道大渗透”,主攻公共大流量大规模的“快消玩法”,但极易困在“高频低毛利”的瓶颈期。友宝在线合伙人李明浩曾说,零售生意本就有自己的毛利天花板。长期以来,友宝在线通过不断铺设点位,以获得更大的渠道话语权并降低进货成本,而代价就是销售费用激增,从而影响企业净利润水平。

无人零售企业的主战场除了大型商超、地铁等人流密集开放公共场景,也包括各大细分场景,例如工厂、学校、办公室、医院等等。据华经产业研究院整理公开数据,从场景分布来看,小区和社区是无人零售需求占比最多的场景,占比为24%;其次是写字楼、地铁和火车站,占比均为21%。

对于这些主张以规模取胜的品牌,进入了细分场景后之所以表现不尽人意,和君咨询合伙人、连锁运营负责人温志宏曾公开表示,其传统渠道一个是KA,即零售商超市,一个是针对经销商,与无人智能货柜完全不同。换句话说,虽然诸多跨界品牌选择以无人贩卖机的形式参与市场竞争,其实大都只是其主营业务的一种补充手段。

要寻求新增长,难免要进入细分消费场景厮杀。当与消费者接触渠道变深,这个时候品牌在用户运营层面的沉淀就非常重要。譬如在行业细分领域沉淀了5年的丰e足食,在疫情环境下实现了逆势增长,毕竟目前在业内像丰e足食可以玩转小场景的企业并不多。

写在最后:是什么成就了无人模式?当下正处于线上流量见顶、线下渠道洗牌的变局时刻,摆在企业面前的新命题已经刷新:如何在有限场域内,对有限商品种类实现精准匹配。无人零售行业下半场,企业精耕细作能力见高低。

无人零售企业增长的关键,用户运营能力是摆在首位的。

艾媒咨询CEO兼首席分析师张毅认为,在上一轮无人零售热潮中,主要是资本走在前端、产业跟着走,而这次赛道重现火爆,资本的力量相对弱些,更多的推动力量是产业零售转型。

无人零售,既是好生意,也是难生意。

在台前,大家比拼的是对新消费时代用户需求的深刻理解和加倍满足,而想要获得台前的胜利,则需要在幕后实现技术系统、物流仓配管理、商品智能化运营、用户需求精准匹配等一整套智能供应链的协同发展,要求企业能够实现全流程数据有效管理,譬如场景识别、商品选品、库存管理、物流配送、账单自动对账等。

门槛低的无人模式背后,是重成本和供应链的支撑,相当考验入局者的运营能力。既要有高时效的前置仓运营能力,还需要依靠地面业务人员提供深度服务保持客户粘性,这也是为什么业内普遍都面临货损率高、运营成本高、竞品围剿、SKU受限影响客户体验等难题。

这正好对应了艾媒咨询CEO兼首席分析师张毅的观点,“实体产业对无人零售有切实的盈利需求,发展步伐相对稳健,如果在精细化运营、差异化选品上下功夫,也许能够杀出一条‘血路’。”

随着行业整体成本下探,以及企业运营效率提升,还有老玩家的成熟度提升,无人零售行业分水岭开始出现,从“广”转入“深”的行业格局,意味着竞争开始从渠道战转向用户战。 与上一轮的最大区别,入局者被要求“降本增效”实现精耕细作,运营模式的深度能力要覆盖到各类消费场景。可以相信,随着科技创新技术的积累,无人零售企业对传统商业改造能力也将越来越强,优秀的选手也会跑出来。