中国133家 VS 美国 62家,一成立就成独角兽的公司,赛道大不同

一家公司在刚一接触资本就获得超过 10 亿美金的估值,直接成为独角兽,这样的剧本你想象过吗?

它又意味着什么?

对企业来说,这意味着从成立之初,你就有了钱和名,未来的成长无论好坏,都会伴随着无数的关注。

对资本来说,这意味着一场「赌博」,用超高估值、大额投入来赌企业的未来,也赌这个行业的未来。

更宏大一点,对国家来说,新生独角兽是国家经济活力的一种表现——

在 A 轮前就成为独角兽的公司以及其所在行业,一定程度上是国家现阶段发展的重心。

那么,到底哪些企业拿到了这个天选之子一样的剧本?

到底哪些行业和企业是资本眼中的未来?

在独角兽最多的中国和美国,分别「押注」了怎样的 A 轮独角兽?

本文以近些年那些 A 轮就成为独角兽的中美两国企业为样本,试图探讨以上问题。

* 独角兽为估值达到 10 亿美元;以市场公开数据及 IT 桔子测算数据为准

据 IT 桔子统计,中国在 A 轮及之前就成为独角兽的企业合计有 133 家(包含没有独角兽概念之前,估值达到 10 亿美元的企业 下同),美国则合计有 62 家。

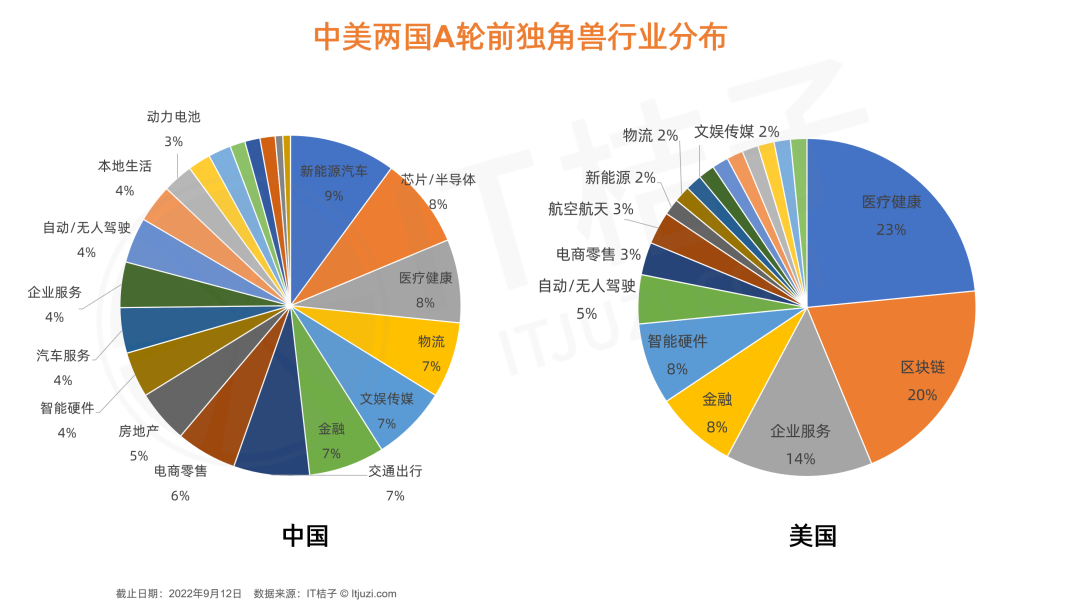

中美两国 A 轮前成为独角兽的企业,所在行业集中度都不算太高。中国 133 家企业中,有 12 家属新能源汽车领域,占比 9%,为最集中行业。排在新能源汽车之后的为芯片/半导体行业和医疗健康行业,占比均为 7%。前 3 大行业合计占比为 25%。

中国其他 A 轮独角兽企业分布在物流、文娱传媒、金融、电商等各个领域。2010 年-2021 年中国 GDP 自 41.21 万亿元增长至 114.37 万亿元;商业社会也经历了从传统企业向互联网企业的过渡,如今也正在向科技化、数字化迈进;用户端,13 亿的人口大国,从增量走向存量,激发了一批批的企业活力。而这或许也是中国 A 轮前独角兽企业分布在各行各业的某些原因。

美国 A 轮前独角兽行业集中度较中国高。美国 62 家企业中,有 23% 的企业属医疗健康领域,区块链领域占比也高达 20%,企业服务领域排在之后占比 14%。美国前 3 大行业合计占比为 57%,较中国高 32 个百分点。

美国另外 43% 的 A 轮独角兽企业分布在金融、智能硬件、自动驾驶等领域。

以年为单位,拆分中美 A 轮独角兽增长趋势。

明显可以看出的是,在医疗健康、交通出行、动力电池、芯片/半导体、新能源汽车及自动/无人驾驶领域,中国自 2018 年之后,A 轮独角兽企业开始逐渐增多。而以上领域均可以归为科技及新能源领域。

自 2018 年起,一级市场经常有「资本寒冬」的说法,这一说法背后是互联网流量见低,政策监管趋严。与之相反自 2018 年起,科技及能源领域开始获得政策和资本倾斜。

另外,中国自 2018 年开始明显收缩的是文娱传媒、金融、体育运动、房地产、教育领域。以文娱传媒领域为例,2018 年及之前几年,几乎每年都有 A 轮前独角兽诞生。尤其在 2016 年更是有猫眼娱乐、青岛万达影视及淘票票 3 家企业在 A 轮前晋升为独角兽企业。

到 2017 年网易云音乐获中金公司、芒果文创基金、中金佳成、SMG 上海文广 7.5 亿元 A 轮融资,成为独角兽;2018 年媒体与娱乐产业机构华人文化获腾讯、阿里巴巴、万科集团、招银国际 100 亿 A 轮融资,成为独角兽;同年厚朴基金以数千万美元投资网络文学业务平台连尚文学,连尚文学投后估值达 10 亿美元。

彼时风光但也仅在彼时,自连尚文学之后,截至目前,文娱传媒领域再未出现 A 轮前就成为独角兽的企业。

再看美国。2018 年之后,A 轮独角兽企业明显增多的是医疗健康、区块链、企业服务等领域。与中国明显偏向科技和新能源不同,美国则将区块链及 ToB 领域作为重点方向。据媒体报道,加密网络、以太坊、比特股等区块链技术创新社区均源自美国。Venture Scanner 统计,美国区块链投资世界之最并拥有世界上最多的研发团队。

美国基本没有出现 2018 年前 A 轮独角兽企业频繁出现而在 2018 年之后明显减少的赛道。在教育、航空航天、游戏、新能源汽车、本地生活、电商零售、物流等领域反而出现在 2018 年前没有 A 轮独角兽,而之后零星独角兽诞生的情况,而这些领域大多数是中国在 2018 年之前 A 轮独角兽诞生较为频繁的赛道。

整体来看,中国 A 轮前独角兽企业行业分布在 2018 年前后有明显的变化,即自互联网向硬科技的转化,而美国 A 轮独角兽的诞生赛道变化较中国明显较小。

医疗健康是中美两国 A 轮独角兽均较为突出的领域。

根据 IT 桔子观察,中美 A 轮前独角兽企业核心业务存在较大差异。

首先来看中国,合计 11 家企业在 A 轮前成为独角兽。以 2019 年作为明显分界线,2019 年前 A 轮前独角兽「互联网+」性质明显,2019 年之后该领域 A 轮前独角兽中互联网概念近乎消失,取而代之的则是生物医药类公司。

2014 年医疗健康领域诞生的 A 轮前独角兽为医学检测机构华大基因;2017 年医学影像诊断及治疗设备联影医疗获 A 轮融资后成为独角兽。

除以上两家外,2019 年及之前该领域诞生的 A 轮前独角兽,均与互联网概念有着密不可分的关系,如 2016 年在线健康咨询及管理平台平安好医生获 5 亿美元 A 轮融资,投后估值 30 亿美元;2019 年京东集团互联网+医疗健康服务提供商京东健康获 10 亿美元 A 轮融资,投后估值 70 亿美元。

2020 年至今,中国医疗健康领域又有 5 家企业在 A 轮前成为独角兽,而这 5 家或为生物技术公司或为医疗器械/信息化公司,已逐渐远离互联网概念。

如 2020 年获 19.7 亿元 A 轮融资的迈威生物、2021 年获 2 亿美元 A 轮融资的鞍石生物、2022 年获数亿美元 A+轮融资的态创生物均在 A 轮及之前成为独角兽,也均为生物制药公司。

另外,近十年医疗健康领域 A 轮前成为独角兽的 11 家企业中,华大基因、平安好医生、医学影像诊断与治疗设备联影医疗、京东健康及创新型生物制药公司迈威生物均已成功 IPO。

「医疗健康领域」+「A 轮前成为独角兽」+「近十年」这几个常量下,美国对应的企业业务类型较中国产生了明显变量。

首先美国合计有 15 家这样的公司,而与中国有明显的时间界限不同的是,美国自 2012 年以来相关企业业务类型基本保持一以贯之,大部分属生物制药或细胞疗法公司。

2012 年慢性病领域生物制药公司 Intarcia Therapeutics 获 2.1 亿美元融资,成为独角兽;之后便是 2016 年细胞疗法开发商 Nohla Therapeutics 获 4.35 亿美元 A 轮融资;到 2017 年分别是一家疫病检测机构和一家医疗数据公司;2018 年合计有 4 家 A 轮前独角兽,其中 2 家业务为细胞疗法,一家为生物制药,还有一家是处方药搜索比价平台。

2019 年-2020 年,两年时间 5 家美国医疗健康公司在 A 轮前成为独角兽,其中 Century Therapeutics、Orca Bio、Sana Biotechnology 为细胞疗法公司,Nuvation Bio 和 EQRx 为生物制药公司;2021 年跨性别者社区服务提供商 Plume 获 1400 万美元 A 轮融资,投后估值 26 亿美元;今年哮喘治疗药物研发商 Areteia Therapeutics 获 3.5 亿美元 A 轮融资,晋升为独角兽。

除医疗健康领域外,中国 A 轮前成为独角兽的企业集中行业还有新能源汽车和芯片/半导体。

新能源汽车领域在 2018 年之前仅有理想汽车和小鹏汽车在 A 轮前成为独角兽。自 2018 年开始,中国新能源造车领域迎来资本热潮。

零跑科技、新特汽车、天际汽车、长安新能源、极氪智能、集度汽车等均陆续在 A 轮后成为独角兽——

当然这与新能源造车从一开始就需要大量资金有关,动辄近百亿的早期投资,直接把新能源造车企业推向高估值。另一方面新能源车企的背后多是老牌车企或大厂站台,这对其早期的高额融资也有一定的推动作用。如极氪智能是吉利推出的品牌,集度汽车背后的股东是百度和吉利,长安新能源隶属于长安汽车旗下。

芯片/半导体领域,自 2016 年起中国便有 A 轮前独角兽企业,如人工智能芯片提供商地平线和深度学习智能芯片生产商寒武纪,目前地平线已完成 14 轮超 28 亿元融资,最新估值达 60 亿美元;寒武纪则是在 2020 年已成功 IPO。

2018 年中国芯片/半导体领域芯片研发与设计机构紫光展锐和量子计算机研发商本源量子分别完成 A 轮融资,成为独角兽。自 2020 年至今,该领域又诞生 7 家 A 轮前独角兽企业,如半导体集成电路研发商中欣晶圆,工业软件及解决方案提供商合见工软等。

根据 IC Insights 的芯片市场研究报告,2021 年美国企业占据了全球芯市场总销售额的 54%,而中国大陆仅占比 4%。此外,在 Gartner 最新公布的 2021 年十大半导体企业榜单中,美国企业独占七个席位,合计市场占比高达 33.2%。

中美之间的差距再加上美国对中国芯片产业的封锁,中国芯片行业的发展举步维艰,但即使这样,在未来科技领域,依然要资金、人才、资源的大力倾斜,才有可能冲出一条路。

美国在芯片/半导体领域,AMD、英特尔、美光科技、高通、博通、德州仪器、英伟达等龙头企业坐镇,自然不会产生较多的早期独角兽企业。不过除医疗健康领域外,区块链和企业服务领域,也是美国早期独角兽企业的诞生地。

首先区块链领域,2018 年和 2019 年分别有 2 家早期独角兽企业诞生。分别为加密数字货币商业银行 Galaxy Digital、初始代币发行交易系统研发商 tZero、交易软件提供商 CoinRoutes 和合规初始代币发行平台 CoinList。

到近两年,美国对早期区块链企业投资步伐加快,2021 年合计有 2 家,到今年仅仅不到 9 个月的时间,就有 6 家区块链企业在 A 轮前晋升为独角兽。如数字货币交易平台 Binance US 币安、数字货币投资管理服务提供商 CoinTracker、以太坊数据分析服务商 Dune Analytics 等。

在企业服务领域,美国近十年有 9 家企业在 A 轮前成为独角兽。与医疗健康领域和区块链领域企业业务类型较为集中不同的是,企业服务领域早期独角兽业务类型较为多样,如可视化协作平台 Miro.、云解决方案提供商 Pax8、物联网(IoT)生态平台 Terminus 等。

企业服务领域,无论是云计算、互联网或是 SaaS,中国都处在国产替代的关键环节,近两年中国企业服务领域融资也较为火热,2020 年合计 760+融资事件,2021 年达到 1085 起,2022 年前 8 个月也已经有超 500 起。除此外,阿里、腾讯、华为等也在 ToB 领域加大布局,国产替代在稳步推进。

从中国 A 轮独角兽企业类型及变化上可以看出,中国经济正在从互联网时代向科技时代过渡。但在科技领域,中国目前正处在补短板阶段,尤其是芯片/半导体领域,举全国之力,突破科技封锁很难却也很重要。另外双碳背景下,市场经济中以新能源汽车为典型的新能源领域也是发展的重点。

而美国不可否认在科技领域拥有优势,老牌且成熟企业较多且市占率较高。这或许也是从数量上,早期独角兽企业低于中国的一个原因,但美国早期独角兽在一些中国涉足较少的领域有一些冒头,如区块链。

以上这些,与国家的经济制度、经济发展阶段以及全球政治走向等息息相关——

全球化的背景下,技术成果共享;但当前的国际环境下,核心命脉一定要握在自己手里。