来源:价值星球Planet(ID:ValuePlanet) 作者:唐飞

很多人不知道,我们日常食用的卤味食品,已经有几千年历史了。

西晋文学家左思在《蜀都赋》中就有“调夫五味”,甘甜之和……五肉七菜,朦厌腥臊,可以练神养血者,莫不毕际”的记载,“调夫五味”讲的就是卤的调味方式。

清代的《随园食单》《调鼎记》和李化楠著《醒园录》对卤水、卤法和卤方都有详细介绍,并划分出“南卤”和“北卤”两大派别,分川、粤、潮、客四大卤系。

在《红楼梦》第八回里,贾宝玉去看薛宝钗,两个人比较着各自脖子上戴的物件。薛姨妈已在外面摆了几样细茶果来留他们吃茶。宝玉因夸前日在那府里珍大嫂子的糟鹅掌鸭信,薛姨妈听了,也忙把自己糟的取了些来与他尝。

这里的“糟”在古代即指卤,而鸭信就是鸭舌,贾宝玉家世显赫,山珍海味也吃过无数,却独夸糟鹅掌鸭信,足见卤味对于古人的诱惑力。

传统美食步入新时代后,已经发展成一个极具增长潜力的千亿市场。

东亚前海证券预计中国卤制品市场规模在2023年将突破4000亿元,2021年-2023年的CAGR为10.86%,超过其他餐饮细分类产品。

市面上常见的卤制食品主要包括禽类、畜类、素食类和水产类等四大类型,因为可以卤制的食品众多,在一定程度上巧妙地避开了农副产品的季节性问题。再加上不同地区居民消费水平、习俗和饮食习惯不同,卤制品的销售与经济周期的相关性也较小。

正因为如此,卤制品赛道已经诞生了多家上市企业,较为知名的如绝味食品、周黑鸭、煌上煌等,9月26日刚上市的紫燕食品开盘直接涨停,截至当日收盘,紫燕食品股价涨幅44.03%,市值近90亿元。

资本热捧“卤菜”

根据艾媒咨询数据,中国佐餐卤制品市场规模将在2023年达到2100亿,占比约52%,同期休闲卤制品规模超1900亿,占比约48%,合计超过4000亿元。

随着各品牌供应链布局趋于完善,叠加消费升级所带来的消费频次和客流量的提升及卤制品品牌化的影响,佐餐卤制品市场在2015-2020年间步入了高速增长阶段,CAGR达18.8%,预计2021年-2023年的CAGR为10.86%

这样的高速扩张离不开资本支持,资料显示2016年资本开始涌入“卤味”赛道,2021年达到融资高峰。

图源:浙商证券

另据不完全统计,2021年就有21家卤制品企业发生25笔融资事件,投资方包括红杉中国、经纬创投、挑战者资本、腾讯投资等一线机构。在资本助力下,王小卤、麻爪爪、 舞爪食品 、 辣么卤力 、卤大妈、卤味觉醒等一众新兴品牌进场,紫燕食品、德州扒鸡等卤味企业也先后启动IPO。

对于资本的大量涌入,相关人士解读为,一方面是因为卤制品产业标准化程度高,可以通过连锁加盟大规模铺开,从而获得规模效益;另一方面,疫情也挤掉了一些行业存在的泡沫,像卤制品这种线下业务具备稳定的现金流,逐渐成为资本追逐的标的。

而且由于卤制品的产品口味丰富度高、工艺标准难度较低,所以卤制品的进入门槛较低。让众多创业者有机会进入这一领域,对于专业度和启动资金要求也相对较低,如果口味能够得到消费者认可,就有可能实现盈利。

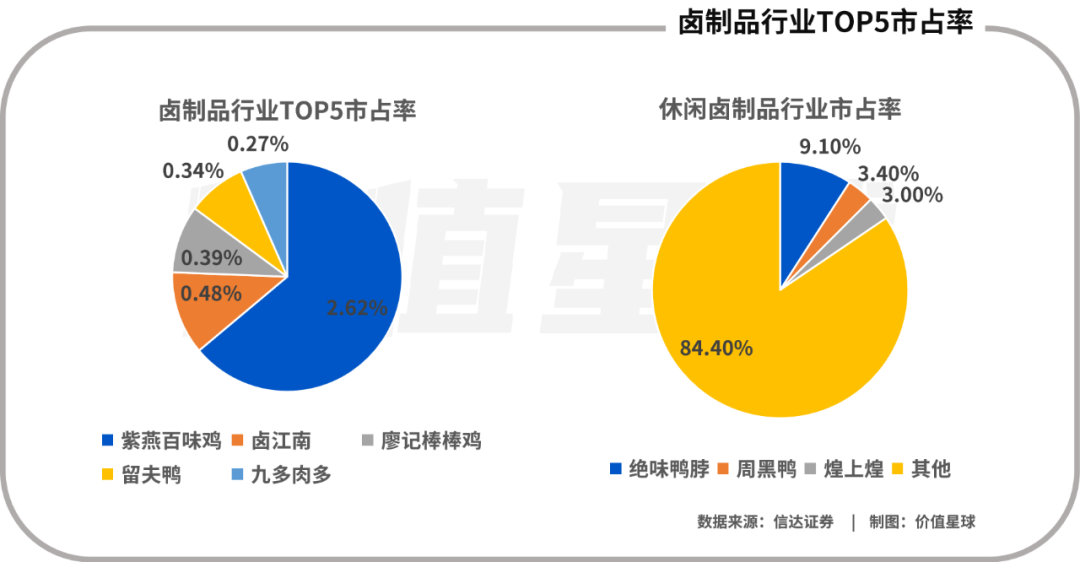

表面上看,这是一个高增速的市场,且又有大量资本支持,但实际上卤制品行业集中程度很低,佐餐卤制品的龙头紫燕食品2019年的市占率为2.62%,CR5加起来还不到5%;休闲卤制品的龙头绝味食品2021年的市占率为9.1%,R3则只有15%左右。

企查查数据显示,截至2022年9月8日国内与“卤味”相关的在业、存续企业一共有17.98万家。

这就意味着,想从这样一场混乱的战局中“杀出来”并不容易。

Z世代倒逼“卤味”升级

整体上看,我国卤制品可以分为三大流派——北方酱卤、中部川卤、南方粤卤。

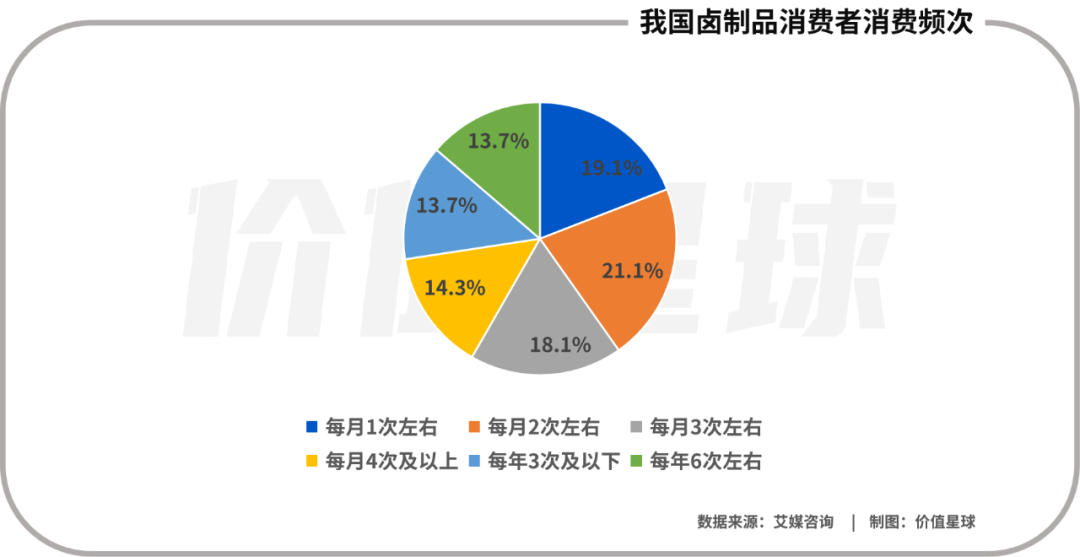

也正是由于这种“普世”的分类,卤制品在全国各地的餐桌上都有一席之地。据艾媒咨询数据,2021年有超过96.6%的人购买过卤制品,而且有超过90%的消费者喜欢购买卤制品。其中53.5%的消费者购买频次在每月2次及以上;33.9%的消费者单次消费金额高于40元。

如果按人群来划分,这些消费者以女性居多(占58.7%),而且以中青年为主(占78.9%)。

东亚前海证券的报告指出,我国Z世代(指1995年至2009年出生的一代人)消费者正在刺激卤制品行业转型升级。

在食品选购上,Z世代偏好线上消费,做饭意愿不高,希望寻找既美味卫生、价格亲民又方便的饮食解决方案,这恰好助推佐餐卤制品的销售。

同时,疫情的常态化管理增加了居家消费场景,由于年轻消费者普遍缺乏烹饪技巧和时间,会相对更容易接受预制菜、零食等形式的产品。在产品的包装、口味、便携性上,休闲卤制品更迎合年轻消费者的需求。

而且Z世代消费者喜欢追求口感、尝试新鲜事物,这就让包括甜香、咸香、鲜香、酱香、酸辣、甜辣、麻辣、香辣等多种口味的卤制品都有了市场。比如,周黑鸭就频频推出适应年轻人口味的新品,像香辣虾球、软糯糯的虎皮凤爪、去骨鸭掌、卤鱿鱼等;煌上煌更是推出新品牌“独椒戏”,主打卤猪蹄、烤串等品类。

而为了争取更多年轻消费者,卤制品企业也积极拥抱新的传播渠道。头部卤制品企业会与抖音、快手、微博等平台,或名人明星达成合作协议,凭借新媒体手段和名人效应进行精准广告投放和引流,如周黑鸭选择了金晨、贾乃亮、罗永浩等名人直播带货。

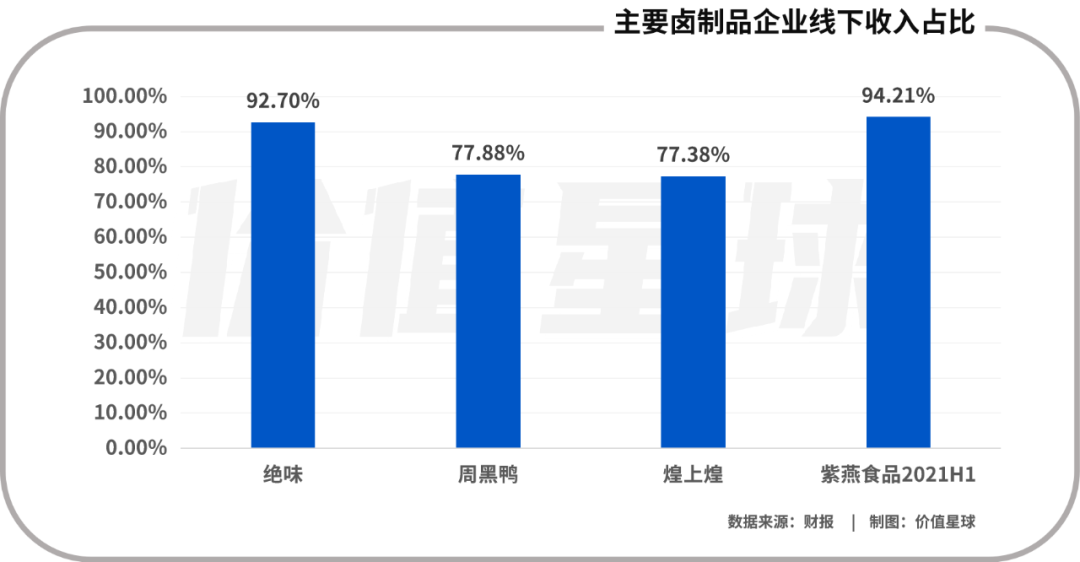

从营收占比来看,2021年休闲食品头部企业绝味食品、煌上煌、周黑鸭的卤制品业务收入分别有92.70%、77.38%、77.88%来源于线下门店。佐餐卤制品头部企业紫燕食品2021年H1的卤制品业务收入有94.21%来源于线下门店。

*注:紫燕食品数据为2021H1,其余企业均选取2021年数据

可见,未来很长一段时间里,卤味巨头的竞争仍将围绕着门店密度和数量展开。

截至2021年底,绝味食品、煌上煌、周黑鸭、紫燕食品的门店数量分别为13714家、4281家及2781家和5160家。

“四大天王”争霸

紫燕食品上市后,进一步改变了中国卤味江湖的格局,从绝味、周黑鸭、煌上煌的“三国杀”进入到“四大天王”争霸的时代。

美团餐饮数据观发布的《2022年卤味品类发展报告》指出,“三巨头”格局不再,第二梯队呈“F4”——“早前,周黑鸭、绝味食品、煌上煌先后上市,被誉为‘卤味三巨头’,而今,绝味一枝独秀,成为唯一一个万店品牌,而紫燕百味鸡、煌上煌、久久丫、周黑鸭四大千店品牌共同构成第二梯队。”

图源:《2022年卤味品类发展报告》

从产品来看,绝味、周黑鸭、煌上煌的产品大多是以鸭子为食材开发,而紫燕食品则不然,既有鸡鸭鹅等禽类,还有猪、牛、蔬菜、水产品、豆制品等为原料的其他品类。

具体到产品落地时,区别于鸭脖的休闲零食使用场景,紫燕食品主打的是佐餐,即在家庭以及餐厅、酒店等餐桌消费场景享用的佐餐食品。这在某种程度上帮助紫燕食品形成了错位竞争。

这种差异化的定位也直接导致了国内卤味品类中猪、牛等饱腹感强的红肉制品占比高,休闲卤味品类中鸭副、鸡副等禽类制品占比高。举例来看,绝味和紫燕产品的结构存在较为明显的差异,紫燕明星大单品夫妻肺片占比34%左右,主要原材料为牛肉、牛肚等牛副产品,绝味以鸭脖等鸭副产品为主。

而原材料的不同,也进一步导致了企业利润上的差距。

绝味和紫燕营业成本中原材料占比均在80%以上,紫燕原材料成本占比略高于绝味3-4个百分点。由于牛副、猪副等原材料作为传统餐桌产品,下游消费分布较为分散,而鸭脖、鸡副等原材料用于卤制品消费占比较高,休闲卤制品行业采购端整体议价能力更强,规模效应也更为明显。所以导致绝味目前的毛利率水平相对高。

综合对比四家企业后也可以发现,“后浪”紫燕食品的毛利率仍处于低位,未来仍需要努力。

虽然“三巨头”毛利高于紫燕食品,但三家在一定程度上都已经出现了疲态。

同花顺对绝味食品的盈利能力诊断显示,与去年二季报相比,绝味食品运营能力明显恶化。销售回款能力显著增强,但可持续经营能力转向恶化。煌上煌的业绩也有较大压力,半年报显示,煌上煌营收和净利润同比增速为-15.98%和-46.70%,毛利率也从去年同期的33.97%下滑到今年的29.53%。

老虎证券则认为周黑鸭企业经营效益大幅下降、营业收入增速大幅下降、可持续经营能力大幅下降、支付债务利息能力大幅下降,似乎也在昭示着公司遇到的困局。

广东省食品安全保障促进会副会长朱丹蓬认为,紫燕食品的消费场景要比周黑鸭、绝味食品等更加广阔,更加丰富。“它的消费场景是佐餐,不单是休闲食品,消费者刚需性更强。未来紫燕食品的发展前景会更广阔。”

然而,大潮之下,紫燕食品面临的压力也不小。绝味食品、周黑鸭、煌上煌“三巨头”在前,一些规模尚小的品牌积极拥抱资本、接受资本助力,由“夫妻店”、“街边摊”组成的“势力”也不容小觑,一场卤味江湖的千亿市场争夺战正在打响。

参考资料:

[1]《休闲卤制品行业专题分析报告:门店驱动空间充足,成长确定性强》,国金证券

[2]《传统美食焕发新活力,千亿市场大有可为——卤制品行业深度报告》,东亚前海证券

[3]《行业集中化,龙头差异化——卤制品行业深度报告》,国泰君安证券

[4]《卤味连锁研究:绝味&紫燕对比》,信达证券

[5]《2022年卤味品类发展报告》,美团餐饮数据观

*本文基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议