来源:IT桔子(ID:itjuzi521) 作者:吴梅梅 编辑:Judy

近日,新经济创投数据库 IT 桔子正式发布了《2022年国货美妆个护新消费融资报告》。

报告以美妆个护为行业研究范围——主要包括护肤+彩妆两大化妆品和口腔护理、头皮和身体护理、香水/香氛等部分个人护理产品。重点解读了新兴的美妆个护新消费创业企业及其融资情况。

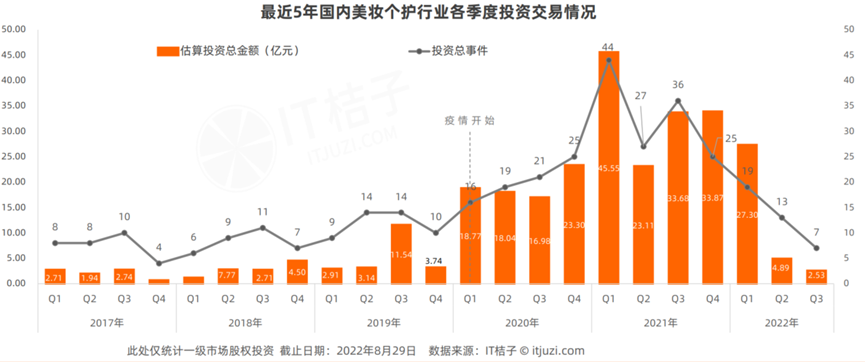

一、融资窗口期:2020Q1~2022Q1疯狂的九个季度

观察近五年23个季度国内美妆个护行业的投资事件和金额变化,以疫情发生的时间为分割线——在2017~2019年和2020年之后的两年半,国产美妆个护行业每个季度的投资交易和金额呈现显著增加的趋势,“上了好几个台阶” 。

宏观环境的变化对美妆个护消费行业投资也带来一定影响,尤其是疫情之后境内外流动减缓,加上盛行的直播带货、崇尚国潮、美妆新国货的风气,带动部分新老国货品牌的爆发式发展,进而获得一级市场投资人关注。从数据来看,这种热度持续了9个季度。

但到了2022年,随着新消费投资热潮的褪去,美妆个护的投资也冷却下来。

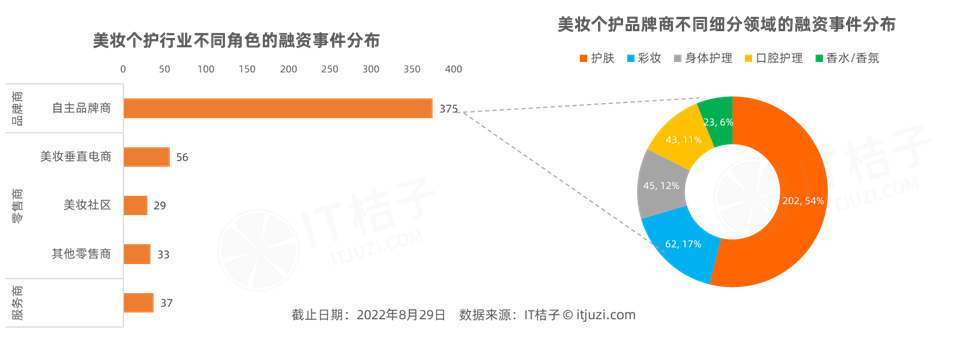

二、融资密度:自主品牌商获得了最多的关注

在国内美妆个护融资事件中,按产业链角色划分,自主品牌商具备D2C的优势和品牌效应,是最受资本青睐的类型,投资事件最多有375起。

美妆垂直电商/社区和零售商则有118起投资事件。

而作为美妆消费品的生产商和供应商,远离消费群体,在一级市场投资的价值相对有所欠缺。

从美妆个护品牌所属的细分领域来看,护肤领域私募投资事件占比为54%,彩妆占比为17%,身体护理、口腔护理各占12%、11%,香水/香氛最少,仅占比6%。

可以说明,护肤在所有美妆品类是资本最关注和看重的,一是在国内护肤品比彩妆普及度高,二是品牌溢价相对较高。

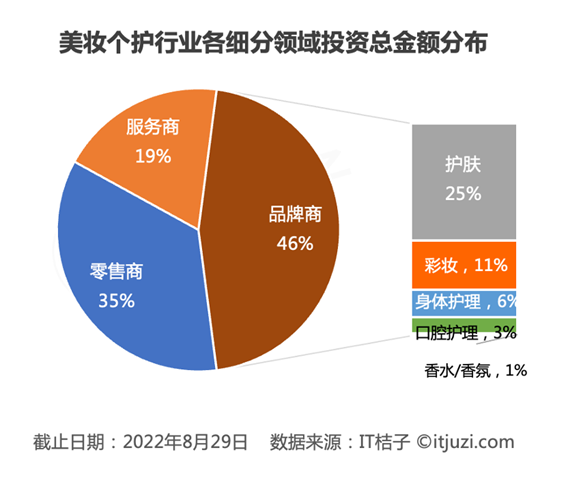

三、融资额集中度:474亿投资中,品牌商拿走近半

国内美妆个护消费品行业私募投资总金额约474亿元,其中,品牌商、零售商和服务商的份额占比约为5:3:2。

在品牌商中,护肤领域投资总额119亿元,占1/4;

彩妆领域投资总额50.6亿元,占比为11%;

身体护理、口腔护理和香氛领域的投资总额为28亿元、16.6亿元、2.6亿元,分别占比6%、3%、1%。

具体来看,是这些头部企业拿走了各自细分领域的多数融资额:

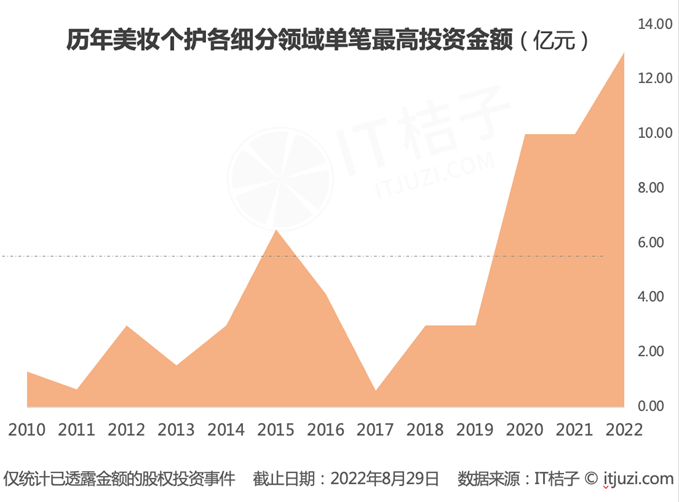

四、历年单笔融资冠军:这十几年中,单笔金额越来越突出

在已透露获投金额的的美妆个护新消费事件中,单笔投资金额持续走高,最近三年更是连续突破10亿元的天花板。

说明,中国美妆行业的投资已有开始向头部集中的趋势。

顺便看下,每年拿钱最多的公司都是谁——

五、独角兽:国内美妆赛道目前跑出三家独角兽

以化妆品小样售卖起家的美妆零售店HARMAY,成立于2013年,在2022年1月成为独角兽,它现在的资方数量超过了27家。

同样为线下美妆零售店的Haydon黑洞成立于2020年,在一年多之后就晋升独角兽,已公布的资方仅有腾讯和高瓴创投。

国货美瞳品牌moody成立于2007年,在融资7次之后,成为独角兽,背后资方数量超过29家,包括高瓴创投、经纬创投、五源资本等等。

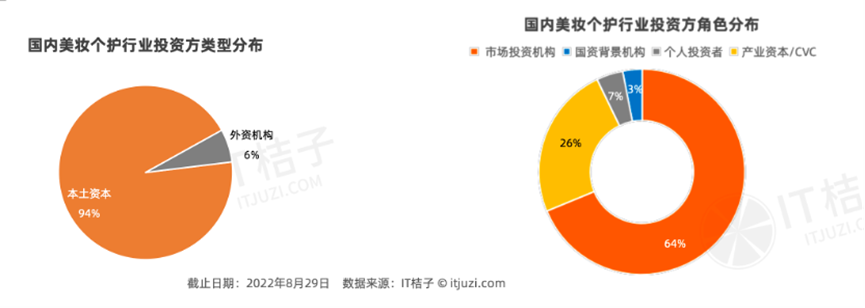

六、资方类型:投资美妆个护的多数本土投资人

据IT桔子统计,参与国内美妆个护融资事件的机构有474家,其中94%是本土资本,外资机构仅占比6%,如KKR、KIP韩投伙伴。

从具体角色来看,市场投资机构有326家,占比为64%,是最活跃的投资主体;

产业资本为第二大资方,有114家,占比26%,包括美妆独角兽HARMAY,电商消费行业CVC若羽臣,及腾讯、小米。

另外,国资背景机构仅有14家参与过美妆个护行业的融资,仅占3%的比重。

另外,至少还有20位具名的个人天使投资者投过国内美妆个护企业,他们主要包括企业家、明星和投资机构合伙人/高管这三类高净值人群:比如佟大为、陈坤、演员车晓和宇传媒联合创始人陈宇凌,原天图资本合伙人王岑、朱拥华等都参与过国内美妆初创企业天使投资。

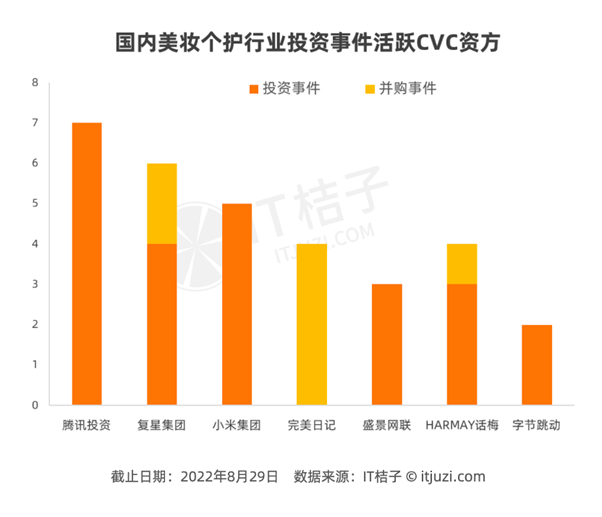

七、企业战投:腾讯、复星大厂们也频频出手美妆个护

活跃的产业资本有两类,一是以腾讯、小米为代表的互联网大厂;二是以完美日记、HARMAY话梅为代表的美妆产业CVC,围绕自身的主业延伸布局,多元化投资。

腾讯是美妆个护行业出手最活跃的产业资本,投资了国货美瞳品牌MOODY、美妆新零售HAYDON黑洞、妍丽化妆品以及国货护肤品品牌PMPM环球配方、Amiro 。

小米侧重投资个人护理品牌,包括inFace茵菲斯、贝医生、素士科技等。

字节跳动参投口腔护理品牌参半的两轮融资。

完美日记主要进行的是美妆品牌收购行为,包括欧洲高端洁颜霜品牌Eve Lom、Galénic和国产彩妆品牌小奥汀。

话梅在成为独角兽和融资的路上就早早开启了对外投资之路,据IT桔子数据,话梅投资了PMPM环球配方和国产香氛品牌宇宙的猜想,收购了海外彩妆品牌Kevyn Aucoin。

复星集团的业务较复杂,在美妆个护领域主要投资布局有植物医生、贝医生、复星津美、母婴功效护肤品牌咿儿润;并收购了海外品牌WEI Beauty、AHAVA。

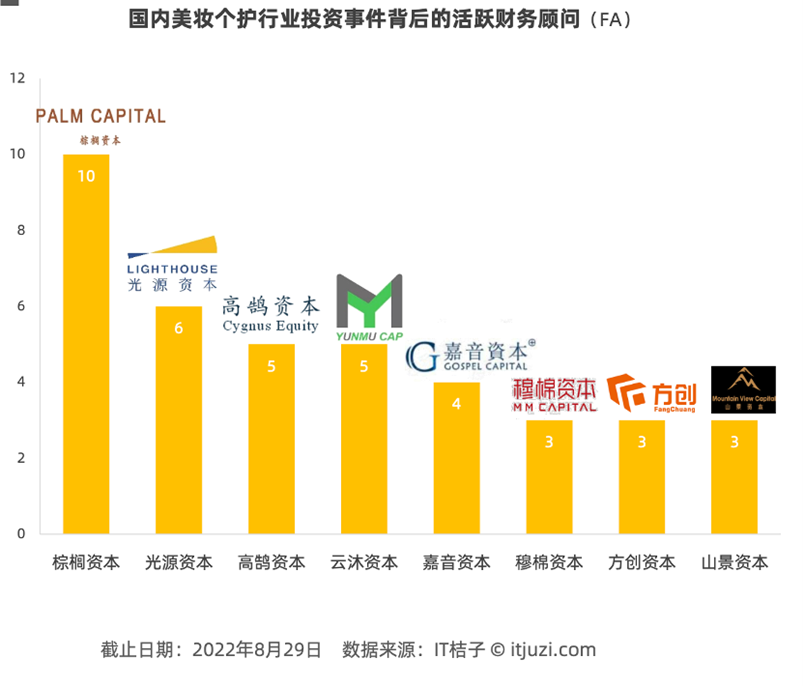

八、中间方 :棕榈资本是促成美妆个护投资交易最多的FA

数据显示,至少有42家FA为创业公司提供过美妆行业的财务顾问服务。

成立于2018年的棕榈亚洲资本是新锐的FA机构,在国内美妆投资交易FA中最活跃,主要辅助MOODY、C咖、理然这几家美妆企业完成了融资。

值得注意的是MOODY从天使轮到C轮共计5轮融资都是由棕榈资本作为财务顾问,使其拿到了近10家知名VC机构的投资。

光源资本成立于2014年,主要帮助C咖、Mistine、头皮护理品牌Spes诗裴丝、大眼睛买买买、林清轩等美妆品牌完成了新融资。

高鹄资本成立于2017年, 由PE投资人创立,以促成并购、大额交易占有优势;在美妆领域,其帮助了美瞳品牌MOODY和溪木源完成10亿元、3亿元C轮融资,并促成了HARMAY话梅的2亿美元C轮及D轮融资, 智能美妆镜品牌Amiro的C轮融资。

九、新机会点:成分党、婴童、男士领域值得挖掘

1. 功效护肤/成分党“大行其道”

在护肤这件事上,新时代的消费者越来越理性,从原先一味相信品牌的背书/某种宣传效果到现在直接关注护肤品的功效成分列表和宣传是否一致,这类所谓的 “成分党”群体正日益壮大。

这一方面是得益于抖音、快手移动传播媒介普及下网红、KOL、美妆博主的科普,消费者关于护肤的知识储备和了解更多;另一方面也反映消费者对于护肤品的功效性这种核心的诉求在不断强化。还有一些新的护肤功效成分也在不断被研究发现。

2. 深挖细分人群的护肤需求

在当前,女性爱美成为了一个“刻板印象”,而绝大多数的美妆护肤产品是为成年女性而研发的,的确,她们是核心购买人群。但仍有一些细分人群的美妆护肤需求没有得到很好地解决或重视,比较典型的是儿童、男士这两大群体。针对男士,护肤需求基本以控油洁面、保湿面霜为主,满足最基础的清洁保湿需求;在彩妆上,产品也非常简化,主要是眉笔、BB霜和润唇膏。

针对儿童,根据最新修订的儿童化妆品监管规定,自2022年5月1日起,申请注册或进行备案的儿童化妆品必须标注“小金盾”(特殊标志,非产品质量认证)。目前国产儿童彩妆产品更多是儿童玩具的形态,因此像凯利达这样的玩具制造商也在涉足儿童彩妆业务。

十、新动向:2022年美妆赛道谁拿了过亿元的钱