再一次的周期大考

编者按:本文来自微信公众号 巨潮WAVE(ID:WAVE-BIZ),作者:谢泽锋,编辑:杨旭然,创业邦经授权发布。

作为华人世界里最精明的商人,李嘉诚在其漫长的经商生涯中,似乎从未失手过。

全球经济云谲波诡,跌宕起伏之际,李氏父子操盘长和系巨舰,在波涛汹涌中继续搏击。他们寄期望于像往常一样,在全球腾挪资产、高抛低吸,让手中的资产雪球越滚越大。

但这一次他们面对的,是前所未有的复杂形势。

美联储加息、俄乌冲突不断、英镑跌破历史纪录、港股萎靡不振,长和系上市公司股价大跌,中国内地房地产市场告别繁荣,李氏父子的财富缩水随之而来。

香港卖豪宅、减持邮储银行,都只是其庞大帝国资产中的“一点点”。但在抛售中释放出来的信号,也让人隐隐感觉到,即便是身为华人商业教父,即便是曾在几十年的经济周期波动中左右逢源、全身而退的顶级商人,想要在这场全球资本大浩劫中继续独善其身,也不是件容易的事。

“英镑这颗宝石丧失了光彩”。

新任英国首相伊丽莎白·特拉斯的“第一把火”就演砸了。

为挽救经济颓势,特拉斯祭出了激进的减税法案,谁知市场并不买账,英镑崩盘,全球股市剧烈震荡。

特拉斯上台第二天,英镑就跌至37年新低,成为今年全球跌幅最大的主要货币。英国《卫报》甚至称:“英镑这颗宝石丧失了光彩”。

虽然在多方压力下,调整后的方案已经有所收敛,但这把火已经烧到了大洋彼岸的香港。重仓英国的李嘉诚更是首当其冲,长和系旗下几大上市公司股价连续下跌。

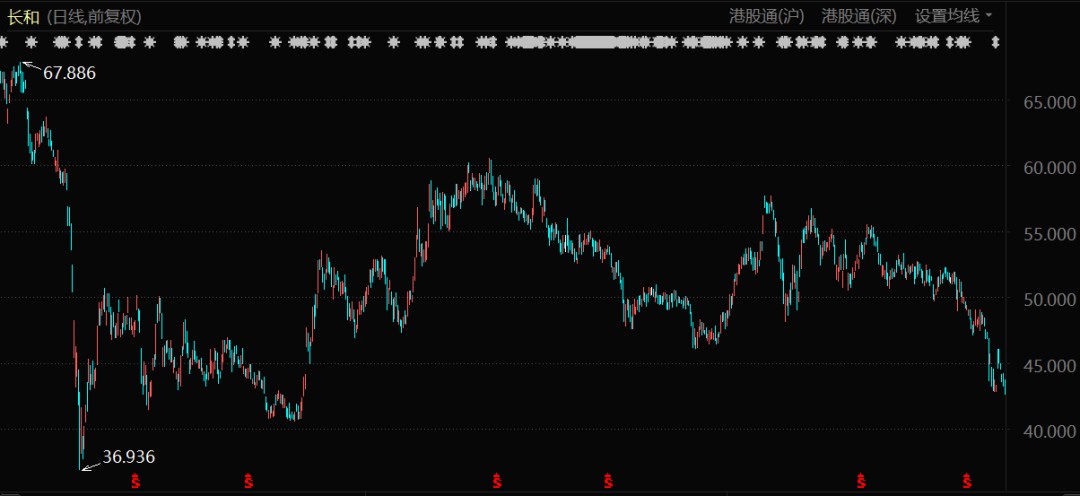

长和股价表现(2020年1月至今)

自9月6日,特拉斯上任以来,长和、长实集团下跌11%,长江基建下跌 14%,电能实业下跌15%,港灯-SS下挫16%。

李嘉诚旗下业务涉及基建、地产、输配电、零售、电讯等,这些“管道型”业务稳定性强,现金流好,但爆发力差,上市公司估值低,股价波动性弱,通常情况下不会像其他股票价格一样出现暴涨暴跌。

而在9月份,长和系上市公司出现了历史上罕见的集体大跌。除了与港股整体疲软相关之外,李嘉诚重仓英国才是更根本的原因。

2013-2018年,撤资大陆后,李嘉诚大举进军英国,累计投资高达4000亿港元,涉足天然气、水务、铁路车辆租赁、客运列车、电网、电讯、酒吧运营等。

据统计,收购完成后,李嘉诚家族控制了着英国约1/4的电力分销、近30%的天然气供应、近7%的供水市场、超40%的电信市场、近三分之一的英国码头、超50万平方米的土地资源。当时的英国人惊呼李嘉诚几乎“买下整个英国”。

本轮英镑史诗级贬值,无疑是对这些资产价值的一记重锤。

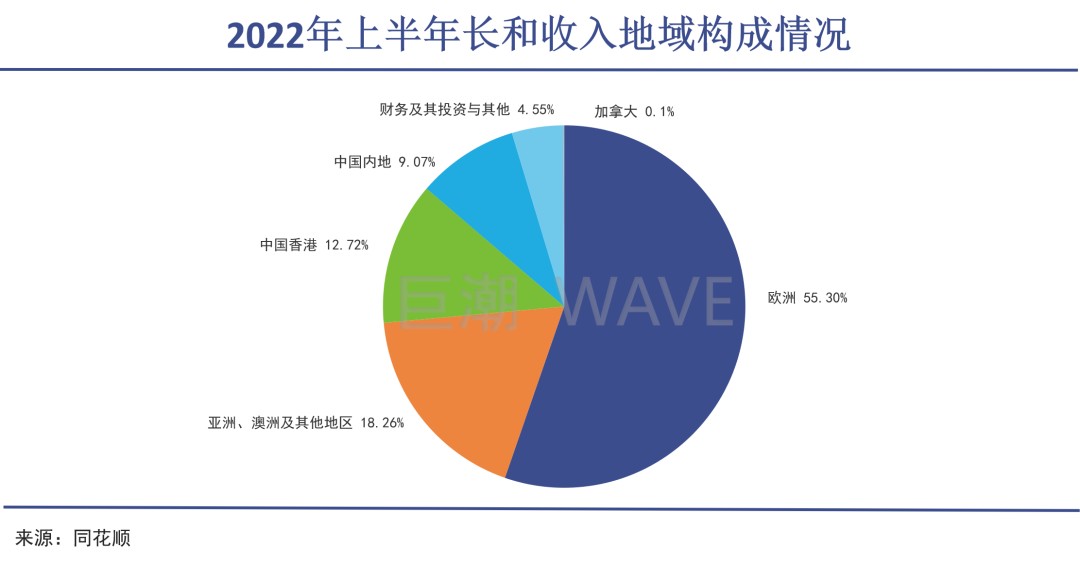

目前,英国已经是长和收入的第一大来源地。今年上半年,以英国为主的欧洲贡献726亿港元收入,超过长和营收的半壁江山。

由于汇兑损失,以及股价下跌,从年初到现在李嘉诚的净资产缩水了将近10%,财富蒸发约200亿元。

长实集团收入结构中,来自英国的收入占比也高达31%,几乎和香港持平。长江实业与和记黄埔重组后,长和及长实集团几乎涵盖了李氏家族所有核心资产,因此,从当下的收入来源看,英国已是李嘉诚的“大半条命”。

全球商界,李嘉诚素以精准“逃顶”著称,他总能先人一步,在危机来临前高位抛售,赚取巨额利润后拂袖而去。

早在2021年起,李嘉诚其实已经敏锐地意识到危机,并开始腾挪资产准备撤离英国。但规模庞大的资产体量快速套现并不容易。时至当下,位于英国的核心资产并未脱手。

但面对前所未有的复杂局面,李嘉诚似乎没有在意这些浮亏,并且有了新的打算。

英国,不撤了?长和系资产转移的节奏和思路似乎发生了转变。

从东到西,又从西到东,李嘉诚惯于随着经济形势的变动在全球配置资产。

但商场如战场,形势瞬息万变。在李嘉诚撤离英国计划中,最重要的两笔交易如今却并没有继续推进。

此前,李嘉诚已将英国最大的配电公司UK Power Networks,四大电信运营商之一的Three UK“摆上货架”。

KKR和澳大利亚麦格理牵头的财团原计划以150亿英镑收购UK Power Networks,这比12年前长和购入时高出了92亿英镑。

但就在签订协议的两天前,李嘉诚临时提价,KKR认为报价太高,随即退出了谈判。要知道,这桩交易案已经持续了一年多,临门一脚突然变卦。狡猾的李嘉诚当时或许敏锐地感知到,这笔资产留在手里更能增值。

李嘉诚父子判断配电业务将赚取更多利润

俄乌冲突后,欧洲遭遇严重的能源危机,英国还面临高达9.1%的通胀,这让电力、天然气和水网等基础设施企业受益匪浅。作为全英最大的配电公司,李嘉诚掌控了830万户家庭和企业的输送电业务。上一财年,英国电力网络公司斩获17.6亿英镑收入,税前利润高达6.15亿英镑。

冬季即将来临,欧洲天然气供应受阻,用电需求将持续猛增,李嘉诚极有可能再大赚一笔。

李氏家族在英另一大资产则是电信企业Three UK,不过李嘉诚已经不打算卖了,而是计划和沃达丰合并。

沃达丰和Three分别是英国第三大和第四大网络运营商,如果两家最终联姻,将会是一个拥有2700万移动客户的巨无霸,一举跃升为全英最大的电信公司。据悉,这项合并将有可能在今年年底达成协议。

除此之外,Three UK还在加码英国市场,宣布投资20亿英镑,用于改善在英国的网络和IT基础设施,不仅要将4G速度提高150%,还立志成为英国最快的5G供应商。

沃达丰与Three UK很可能合并

受益于疫情居家红利,以及英国人对足球等体育节目的狂热,2021年,Three UK的5G使用量较前一年增长了385%,5G智能手机数量增长了近3倍,达到220万台。

可以看出,从“套现离场”到打起“合并牌”,长和系资产转移的节奏和思路发生了转变。当前,以英镑计价的重资产势必贬值,这时候要想卖出溢价难上加难。李嘉诚旋即“转出售为持有”,期望通过提升资产内在价值,再静候卖出时机。

今年3月,李泽钜在澄清撤资英国的传闻时,其回复就颇为老道:长实作为跨国企业,公司的投资从不局限于某个区域,有买就有卖。

可以看出,作为一家总资产超万亿的大型集团,长和不会局限于一城一地,一时一刻。在李氏父子眼中,他们在意的只是买卖。无论撤离还是坚守,不变的仍是逐利而动的资本游戏。

香港,继续撤抛售房产之余,李嘉诚也减持了部分证券资产。

但在其香港大本营,李嘉诚开启了他新一轮资产抛售。

9月28日,长江实业出售一宗豪宅项目,一把回血207.66亿港元,净赚63亿港元。

这宗豪宅就是香港半山西部有名的21 BORRETT ROAD(波老道21号),该项目未售部分包括152套住宅和242个车位。

在这个项目上,李嘉诚再次展示了他“囤地”大法的成效。2011年6月,长实以116.5亿港元购入波老道地块,楼面价为26763港元/每尺(平方英尺),创下当年香港第二高价纪录,李泽钜曾称之为"一级靓地"。

李嘉诚卖掉的香港波老道21号

但此后,该项目经历10年才正式入市,和10年前地价相比,目前楼面均价上涨超过10倍。这个楼盘最近一次成交是今年6月份,成交2套,成交金额合计高达近4亿港元,单价直逼百万港元/平方米。

“囤地-缓开发-坐等升值-卖出暴赚”,李嘉诚这套商业打法屡试不爽。

抛售房产之余,李嘉诚也减持了部分证券资产。

就在转手豪宅项目的第二天,李嘉诚基金会以每股4.71港元的价格减持邮储银行H股5万股,套现23.55万港元。

完成后,李嘉诚持股数缩减到21.84亿股,持股比例降至10.99%,这是李嘉诚方面首次被披露减持邮储银行。

按照港股规则,持股数突破整数关卡后,需要对外披露。根据邮储2022半年报,彼时李嘉诚持股比例仍有11.42%,也就是说,李嘉诚在短短三个多月内卖掉了近0.42%,即约8300万股。

若以9月29日收盘价4.61港元计算,李嘉诚用蚂蚁搬家式的节奏,总计套现至少3.83亿港元。直接引发恐慌性抛售,第二个交易日,邮储银行H股暴跌 11%,市值蒸发526亿港元。

邮储银行港股股价表现(2022年至今)

李嘉诚此举也“重伤”查理·芒格的中国门 徒李录。李录在一轮悄悄建仓后,于2020年12月18日再次大笔买入邮储银行,成本约4.23港元/股,买入1326.2万股,耗资5607万港元。

经过这次买入后,李录构成建仓,因此被公开披露。当时,其累计持有10.06亿股邮储银行H股股份,占已发行股数的5.06%。按邮储银行当年的最高价和最低价计算,李录这笔投资成本大概为3.7港元左右,涉资37亿港元。

次年1月15日,李录旗下喜马拉雅资本又花费4.47亿港元,增持邮储银行8354.4万股,成本约5.35港元/股。

最新公告显示,李录持有邮储银行12.74亿股。也就是说,李录在2021年1月15日之后,又陆续加仓1.85亿股,以2021年最高价和最低价平均来粗略估算,其成本约4.75港元/股。统计来看,其持仓总成本约为4港元/股。

当前邮储银行港股股价已跌至4.17港元,逼近李录持仓价。拜李嘉诚所赐,李录这笔一度浮盈50%以上的投资,现在抛除各项交易成本,几乎只剩了本金和分红。

在英国停止抛售资产,在香港卖出豪宅项目,抛售权益资产。这释放出了李嘉诚对时局的判断:为了流动性,香港的资产可以抛售。但英国的资产即便缩水,也要坚守。