知止而为,知止而不为而已。

编者按:本文(含图片)为合作媒体超越S曲线授权创业邦转载,不代表创业邦立场,转载请联系原作者。

投资圈今年的冬天跟往年很不一样,投资人们放弃了北海道的滑雪,马尔代夫的潜水,用年底的马不停蹄来弥补年初的无所事事,抢项目的消息甚嚣尘上,媒体不断的放出消息,还在尽调的路上,项目已经签了投资协议;一犹豫,又有别的机构给了更高的估值。

一切就像朱自清所写的,盼望着,盼望着,东风来了,投资圈的春天似乎又到了。

然而,每每听到风口盛行的消息,看到投资人们打了鸡血的抢项目,看到项目方们坐地起价的抬估值,看到老股东们沉迷于估值快速提升的沾沾自喜,我却总是杞人忧天般的快乐不起来,在我脑海中,反复上演的是过去十年中,每一个风口飘起又坠落,来的容易,去的轻松;

我所看到的是,在每一次风口中,当局迷者众,旁观清者少;争先恐后者众,退避自省者少;

我们将平时放在嘴边奉为圭臬的投资信条抛掷空中,我们不再关注企业的质地,业务的增长,研发的商业化,取而代之的是某某知名机构也要投资,项目团队十分豪华,想象空间十分巨大,再不投就要被人抢走了……等等无关于行业,无关于公司本质的核心要素。

Fearof miss out的恐惧、未来估值预期增长的贪婪、同行之间的争夺三条勾魂索联合起来战胜我们本该理性、克制、敬畏的大脑,诱使我们用各种理由来忽视视而不见的风险,扣下投资的扳机,将LP向我们投下的信任票恣意的挥舞。

我的担忧并非无源之水,在过去十年中,从一名投资小兵摸爬滚打到久经教训的老人,我也曾自己参与到这样的泡沫,并在泡沫中遍体鳞伤;也曾倾听了无数人跟我诉说他们在风口中沉浮的故事;也曾通过数据透视分析了上百家投资机构的业绩数据,分析了十余个风口下的资本教训。正是这些自身的伤,别人的泪,冷冰冰的数据,无时无刻的提醒我,敬畏风险,保持清醒,克制冲动。

总结起来,过去十年,中国资本市场风口涌动,大风口连着小风口不断轮换,从创业板到新三板,从上市公司并购潮到全民天使狂欢;从千团大战到O2O,从游戏爆发到VRAR,从P2P到B2B,从二次元到视频直播,从企业服务到区块链,从自动驾驶到芯片,从人工智能到硬科技,每一个不同故事披着的是雷同的套路和逻辑,每一次不同的开场带来的是大体相同的结果,每一次风口过后都是白骨累累,一将功成万骨枯,每一次演绎的都是人性的贪嗔痴……

——风口下的白骨——

1. 风口一:新三板,2000亿资金的坟场

中国资本市场存在巨大的政策红利,每一次政策松绑,都带来巨大的套利机会,远者如2005年的股权分置,如2010年的创业板,近者如2019年的科创板和创业板注册制。

但2014-2015年的新三板市场,却成为了大量投资机构、LP的伤心坟场。

那一年,几乎所有的投资机构都在鼓动所投项目挂新三板,凡是成立两年以上,稍微有所营收的企业,无不轻而易举的满足了挂牌新三板的要求;甚至有投资人大胆预测,有了新三板,B轮后的投资机构都可以歇业不干了,以后融资就是天使、A轮、B轮、新三板轮。

笔者曾经亲身经历的一个新三板市场的壳资源,最高的时候卖到了2000万;大量掮客穿梭其中,价格一天一个变化;曾经你根本不屑一看的项目,居然按照30-40倍PE完成了融资。

市场的疯狂,至今历历在目。

曾经寂寂无名的天星资本,因为在新三板市场的疯狂扫货而名声大噪,最疯狂的时候,一个投资总监就可以直接决策一个项目的投资与否;三天投资一个项目,不去尽调投资项目的案例比比皆是。

最后的结果大家都了然。2016年一季度之后,新三板市场戛然而止。曾经疯狂攻城略地的天星资本,如今在市场难觅踪迹;当年在新三板高潮中急红了眼入场的投资机构、LP们,99%的人都亏的连裤子都没有了。

回过头来看,新三板投资之所以落得如此难堪,原因无非在于:一是新三板市场项目质量参差不齐;

二是新三板市场的水太少,项目数量、质量和资金增长的节奏完全不匹配;

三是投资项目的估值太高;

四是新三板基金普遍是2+2,3+1的周期,对新三板的流动性过于乐观,对项目成长的周期过于乐观,对市场客观规律不尊重。

2. 风口二:全民天使下的狂欢

同样也是在2014年左右,双创开始在全国各地轰轰烈烈的展开。大量天使投资人涌向了中关村创业大街,涌向了各地的孵化器。

据统计,2014-2016年间,市场多了四五千家天使投资机构,在北京的大街上随便问三个人,都有一个人自称是天使投资人。

笔者在2015年与众多天使投资人在中关村创业大街众筹了“中国投资人中心”,也在2015年与朋友共同成立了一个天使基金,亲身参与到这一场全民天使的盛宴中。

那一年,天使投资项目估值水涨船高,在2013、2014年投资,我们还能按照1-2000万估值投资天使项目,甚至一些项目估值能砍到800万,到了2015年,2016年一个好一点的团队,一般报价5-6000万,能在4000万左右成交,就是很给投资人面子了。

然而全民天使的泡沫并没有持续太久,2017年,随着资管新规的颁布,大量天使基金和天使投资人开始逐渐退出天使投资市场。我所认识的个人天使中,投资了两三千万,却分文回报都没有获得者大有人在。

回过头来看,天使投资是一件进入门槛极低,做好极难的事情,又是一件风险极大的事情。大量非专业的投资人涌进这个市场,抱着赚一笔横钱的心态,只能像是赌场的赌徒一样,铩羽而归。

3. 风口三:千团大战,你还记得谁?

2011年,移动互联网刚刚兴起。团购的模式,从大洋彼岸飘摇而至。

统计数据:

时间:2010-2012

公司数:5300家

合计融资数:超过100亿美金

典型公司:拉手、窝窝团、24券

结果:

仅美团点评、聚美优品存活,但都摈弃了团购商业模式;

绝大多数投资机构血本无归,甚至有后来成为独角兽捕手的头部机构因重金下注拉手而元气大伤。

4. 风口四:O2O,你全家都看O2O

时间:2012-2015

公司数:无行业不挂上O2O的边,数万家创业公司,2016年6600亿市场(媒体统计)

融资数:超过500亿美金

典型公司:e袋洗,河狸家

结果:O2O成为一种理念或是基本商业方式,并没有成为一个行业或模式;一些创新领域全军覆没,如上门按摩、美甲等

投资人到人人都看O2O,到以看O2O为耻,你全家才看O2O

99%的投资几乎都打水漂。

5. 风口五:VRAR,干垮了多少上市公司

时间:2016年1-8月

公司数:几乎所有游戏公司都在做VR/AR,上千家

融资数:至少200亿RMB

典型公司:Magic Leap( 造假)、暴风VR

结果:从人人看VRAR,到没人看VRAR,只经历了七八个月;年初大家都在看,下半年大家都撤了;

公司估值与公司内在价值完全断档,Magic Leap被爆造假忽悠投资

截至今天,当年忽悠的VRAR场景,没有一个实现。

时至今天,风口依然在资本市场不断轮动着,从一个细分领域刮到另一个细分领域,资本市场如果没有风口,投资圈就像缺少了点兴奋剂,平淡无奇,索然无味。

——风口过后的结果——

统计大量的风口之后,你会发现:

1. 风口过后,白骨遍野,绝大多数公司快速的死掉;

2. 一将功成万骨枯:只有极少数公司能在风口后生存下来,对于2C互联网,可能是只有头部前3名;对于2B可能数量掠夺;

3. 公司估值和公司营收严重不对称:绝大多数光会烧钱,却不会赚钱;大量公司被资本冲昏了头脑,将行业和外部环境的带来的繁荣,看做是自己的牛逼,目空一切,自认为老子天下第一,然后盲目扩张,无目的的烧钱,结果是钱去楼空,烧钱并没有锻炼自己的核心竞争力,只买回了一堆教训;

4. 公司盲目扩张带来的是组织能力完全跟不上,公司效率低,跑冒滴漏严重,企业文化弱化,流动性大,内耗严重;

5. 项目估值在风口过去之后,基本都要打极大的折扣,这个折扣少则5折,多则1折;

6. 整个行业要经过相当长时间的萧条,才能走出死亡谷,重新回归到正常,甚至一些行业直接消亡;

7. 没有投到幸存下来的头部项目的投资机构基本血本无归,血流成河;

8. 投资人继续寻找下一个风口,周而复始……

——为什么会出现风口?——

为什么会有风口,风口为什么又去的这么快?

第一,是认知的套利空间。资本市场的套利有两重套利:一是一二级市场的流动性套利空间;二是不同投资人的认知套利空间。

本质上来说,不同投资人的认知水平不一样,导致大家对项目的估值判断不一样。一部分对同一方向具有类似认知的人,创造了一个细分赛道的热度。先进来者,无论是认知更深还是更早,其投资成本更低;后进来者,认知更晚更浅,就要付出更高的成本。所以很多时候,一级市场的投资,其实有时候是博傻行为,只要有傻瓜来接盘,你就能赚钱。

第二,人性的弱点。

人性是懒惰的,贪婪的,从众的,害怕失去的。因为懒惰,所以不愿意花时间去深度研究,用力思考;因为贪婪,所以赚钱的欲望战胜了对风险的恐惧;因为是从众的,所以人云亦云,缺乏独立判断思考,就像走夜路,有人一起走,有人带路,心里就安慰很多,哪管他带的路是不是待到坑里。投决委里,经常听到的一句话是XX知名机构都投了,我们怕什么;因为害怕失去,总是想一把赚个大的,所以患得患失,草率决策。

因为这些人性的弱点,所以我们总是好了伤疤忘了疼。来了风口我们就追,追了就亏,亏了还不受教训,下次风口披个别的外衣,我们继续追……

如此反复,LP的钱就在这样的轮回中追没了,而整个市场都出现了募资难的境地。

——风口的特征——

如果总结风口的特征,我觉得大概包含如下几个特点:

先是少数机构,或是因为远见,或是因为运气,布局了一些公司;

然后是头部机构,在里面砸下一些钱;

然后是外部环境突然的变化,或是政策,或是国际形势,或是市场培育,使得其一时间受到关注;

然后头部机构开始在里面砸大钱,一些项目甚至一年融四次五次资;

然后媒体开始铺天盖地报道,早先投资的机构开始出来头头是道的分享成功经验;

然后投资机构全都蜂拥而来,项目估值再次拔地而起;

再然后,项目贵到一般投资机构参与不起,项目方开始大量烧钱,攻城略地;

再然后,过一段时间,发现数据不咋地,商业化出问题,社会问题出现,媒体开始质疑;

再然后,投资机构偃旗息鼓,项目方因烧钱资金紧张,无以为继,甚至开始出现破产公司,于是媒体继续开黑;

再然后,风骤然停了,行业进入寒冬期,项目方或死掉,或艰难生存,投资人无人问津

……

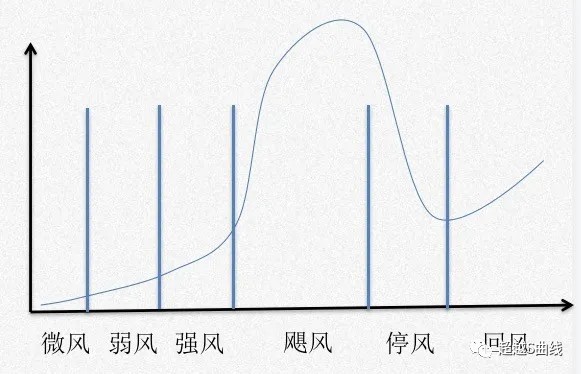

风口模型示意图

你仔细对比下,几乎每个风口都经历了类似的发展过程,流程大差不差,套路大体一样。按照市场热度和时间,我将其分为微风、弱风、强风、飓风、停风、回风六个阶段。

——影响风口的因素——

笔者认为,如下几个方面影响风口的形成速度、风口的大小、风口消失的快慢:

一是想象空间:想象空间越大,资本越喜欢,越愿意砸钱;

二是商业模式的简单可复制性程度或是技术的看不懂程度:

对于2C的公司,商业模式越简单可复制,钱就变成了竞争壁垒,所以资本就越喜欢砸大钱,如OFO,如社区团购;

对2B的公司来说,技术越高深,越看不懂,反而越容易融大钱,如人工智能,如芯片;

三是头部机构的示范效应:越是有知名美元机构投资越说明是个好方向,红杉,高瓴资本是基本配置,最好加入老虎、DST、软银,牌子越大越好,人越高端越好;

四是资金进入的速度和体量:越短时间内,资金进来的越多,体量越大,风口就越快越大;

五是媒体炒作的程度:最好是官媒点名,权威媒体鼓吹,行业媒体敲锣打鼓,自媒体摇旗呐喊;

六是企业商业模式成型、正向现金流的时间周期:越是难以商业化,越是烧钱,泡沫就越容易破灭,就越不能持续的忽悠钱,风口就越短。

——风口下的投资与创业——

风口是投资市场客观存在的事实,只要市场继续存在数千家上万家投资机构,只要市场信息差和认知差依然存在,我们就既不能杜绝风口的再次出现,也不能逃避风口的存在。

因而,如何利用好风口,把握好风口,是聪明的投资机构需要思考的问题。

对于投资机构而言,笔者有一些建议:

独立研究,用力思考,发掘风口:保持自己的独立性,永远清醒的看待投资,发现市场机会,早早布局,等待风来;预测风口者生,跟踪风口者死;

底线思维:做投资必须要有底线思维,或者红线思维,形成纪律。一些基本的底线思维至少包括但不局限于如下几条:搞不懂的不投(投资本质就是赚认知的钱),不让充分尽调的不投,估值与公司实际价值严重背离的不投……

不跟风:不要在人人都在喊,人人都很迫不及待,很恐慌的时候进入,这个时候进去大概率做接盘侠;

认清自我:要认清市场牛逼不是你牛逼,市场不会一直牛逼;不要将市场的功劳当做自己的功劳;

严格控制估值:严格遵循自己的投资逻辑,控制估值,投资收益与风险要算得过来账,不能不匹配;

严控投资的扳机:在这个时候投资,反而要尽量谨慎,宁愿错过,不要冲动。这个时候很容易受到外部环境的影响而频频开枪,且开枪的金额大、估值高;

大力募资:趁着市场好,LP教育成本低,用这个风口尽快去大力募资,高筑墙、广积粮;

大力帮企业融下一轮:趁着市场好,帮助企业快速融新的钱,提高被投企业现金储备,提高机构账面收益;

大力退出:趁着项目估值虚高,大量缺乏认知的投资机构进来,项目好卖好退出,对于非头部项目抓住机会退出,退出难度低收益高。

逆向思维:别人贪婪时你恐惧,别人恐惧时你贪婪;别人吃货时你出货。

而对于创业者来说,笔者认为:

创始人要保持定力,他强任他强,明月照松岗:不要太受竞争对手的影响,想清楚自己的战略。就像百团大战,竞争对手在烧钱,美团在练内功;

高筑墙,广积粮,缓称王:多融资,少无目的的扩张;多练内功,提升核心竞争力;

稳住核心团队,扩充优秀人才:将核心人才稳住,防止竞争对手挖角;吸引行业外的优秀人才。

——最后的话——

市场上说,一个投资人成熟的条件之一是亏掉一个亿。成功的投资是无数次失败的经验总结出来的教训。然而,你并不需要真正的自己亏掉一个亿,才能获得这些弥足珍贵的经验。

历史其实一直都是相似的,因为人性2000年来没有发生什么变化。每一次都是在一个地方栽进去,爬起来,扑通又掉在另一个相似的地方。

总结这些失败的案例,分析其失败的原因;统计并观察这些风口起起落落,研究那些投资机构浮浮沉沉,你会从浮华表象中找到规律,从蛛丝马迹中看到线索。

一个成熟的投资人就是在自己的一次次跌倒中,在别人的一次次经验中,不断成熟自己的投资框架和逻辑,清晰的认知到自己擅长做什么,不擅长做什么,清晰的制定自己的红线与底线,在自己的认知范围内,弱水三千,赚取一瓢而已。

知止而为,知止而不为而已。