根据 IT 桔子统计,中国资本出海投资交易已有 2738 起。

在 2004 到 2010 年,中国资本参与的海外投资事件每年仅寥寥数笔,正处于萌芽阶段。之后经过近 5 年的发展,中国资本出海投资频率逐步上涨。2015~2021 年,中国资本海外投资事件数呈现的趋势是前半段增长,到 2019 年开始下跌,2020 年受全球疫情影响,下跌更严重;2021 年则反弹,有了更大的增长,当年国内资本参与的海外投资事件数达到了 454 起,为历史最高点。

以下内容节选自《2022 年中国资本出海投资报告》:

从全球范围内来看,中国资本的海外投资足迹遍布了北美、南美、欧洲、亚洲等各大洲。但在这块版图上,尤其是非洲还有些大片的空白之处。而纵观过去十几年,国内资本投资的重中之重仍然放在美国,大量资本争相投资这块「沃土」。

根据中国资本在海外各国的股权投资事件数排名,中国资本在海外投资事件数达到 20 起的有 16 个国家。从地区分布来看,亚洲国家数量最多,有 8 个;其次,是欧洲有 5 个国家,剩下 2 个国家在北美,还有一个在澳洲。

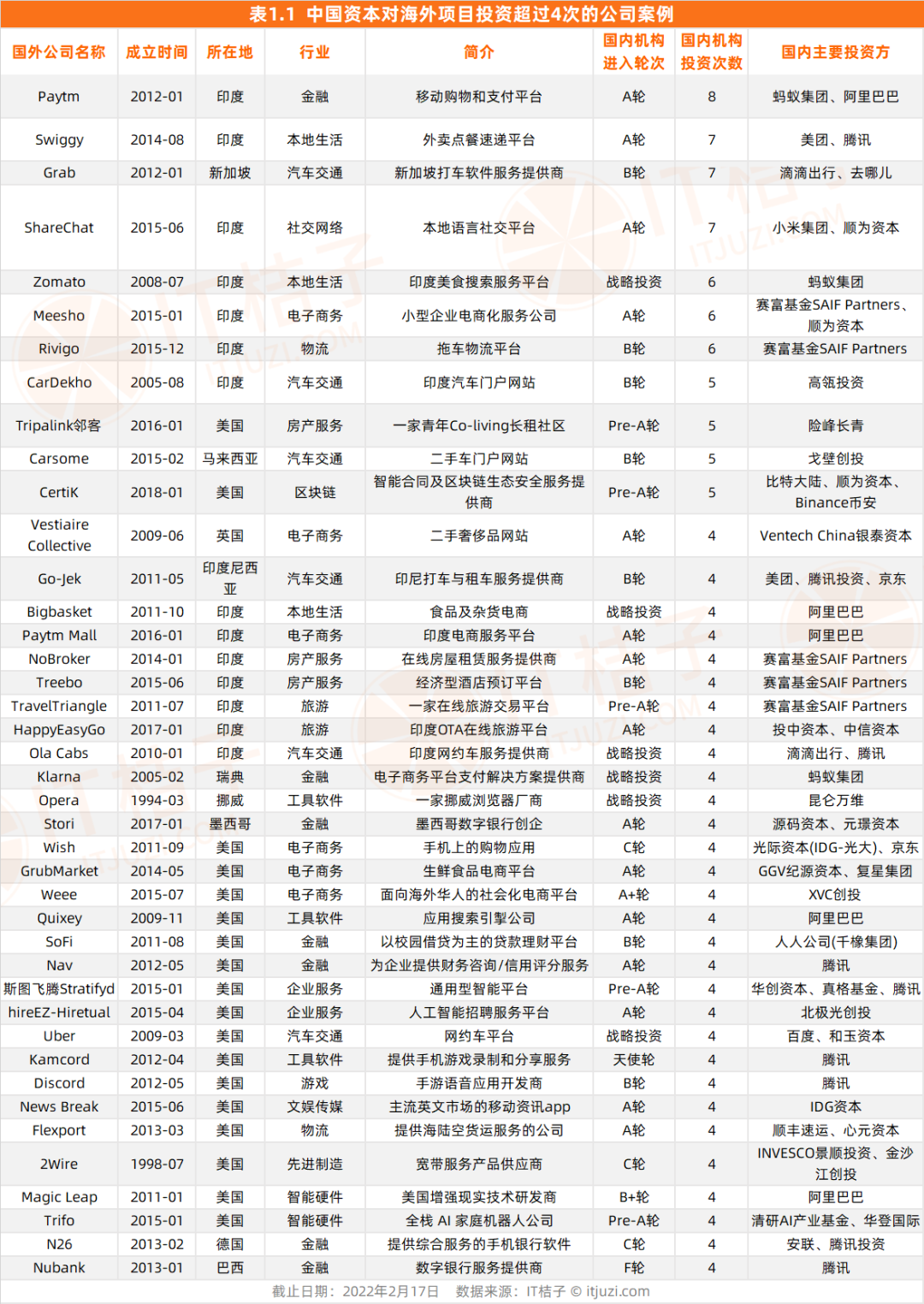

从投资的绝对数量来看,中国风险资本对美国的投资遥遥领先,达到了 1435 起,是其他国家难以企及的体量。实际上,过去的几十年内,美国一直是世界上最大的 FDI(外商直接投资)接受国。那么,中国资本大量投资美国企业也是合理的,且符合普遍规律。

排在第二位的是印度,中国资本对印度的投资事件数量则直接下降到了 310 起;第三名新加坡有 187 起,第四名英国有 124 起。其余国家则均在 100 起之下。

整体上看,相比均衡发达国家但创投不活跃的欧洲市场,在过去的十几年里,作为全球创新高地,美国市场对中国资本的吸引力仍然是最高的。此外,亚洲的新兴市场也受到了中国资本的看重,「未来可期」。

中国资本对美国创新企业的投资青睐度在近六年都是最高的,投资数量虽然有些高低起伏,但「第一名」的位置保持不变。中国资本对印度的投资在 2016~2020 年都是处在热度榜第二的位置,但 2021 年中国资本对印度的投资大为减少,而对新加坡的投资热度却明显增加。中国资本对印度投资大为减少,主要受最新政策影响。

印度政府在 2020 年 4 月 17 日发布了修订外商投资政策的官方通知,以遏制因新冠疫情影响而对印度公司进行的投机性收购的外商投资行为。修订后的政策要求来自与印度陆地边境接壤的国家(包括中国)的投资(实体、自然人)均须通过政府路径(Government Route)实现对印度的投资,如果投资的实际控制人(Beneficial Owner)位于前述国家,那么该等投资同样受制于此限制性规定;此前,该等限制只适用于巴基斯坦和孟加拉国。

中国资本对新加坡的投资增多与当地区块链、元宇宙等新兴产业的发展有关。自 2017 年后,中国与新加坡签署了《共同推进「一带一路」建设的谅解备忘录》,两国在贸易互通、投资等经济活动中有了更紧密的合作,这为中国资本加速投资新加坡市场打开了便捷的通道。

我们将从地区市场和行业市场这两个角度来重点分析,中国资本在美国、印度、新加坡这三大海外市场的投资布局情况。

在轮次分布方面,中国资本对美国的股权投资事件以 A 轮占比为最大;其次,是 B 轮和战略投资;C 轮以后至上市前大概占比为 15%;种子轮、天使轮各占约 10%。中国资本对印度的股权投资事件以 A 轮占比为最大;其次,是 B 轮和战略投资;C 轮以后至上市前大概占比为 25%。中国资本对新加坡的股权投资事件以战略投资占比最大,近 30%;其次,是 A 轮投资,占比 26%。

从整体来看,除掉战略投资后,中国资本对印度这个市场的投资比较成熟,偏向中后期,B 轮后的投资阶段;而对新加坡、美国的投资上,则以早期投资更有数量上的优势。

美国一直对外商投资保持开放、中立的态度,一般的投资事宜无需审批,向各州和地方的经济发展主管部门、申报即可。在投资行业的限制上,外资进入美国受限的行业主要是航空运输、通讯、能源、矿产、渔业、水电等与公共安全相关的业务。

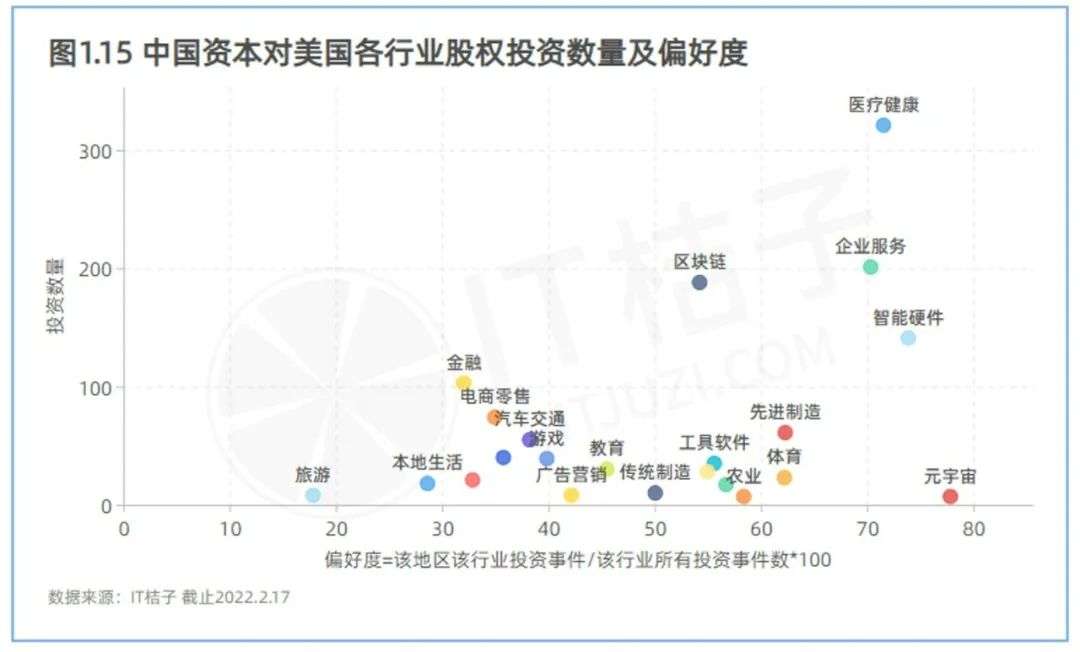

就投资数量而言,中国资本对美国股权投资市场布局频率和密度最高的行业是医疗健康、企业服务、区块链、智能硬件及金融行业,投资次数均超过了 100。投资次数最少的则是传统制造、旅游、广告营销、农业和元宇宙,中国资本对美国这类行业的投资出手少于 10 起。

就偏好度而言,该数据值越高,说明中国资本的投资越集中于该地区该行业;反之,则是越分散,单一地区很难占有较高的地位。以美国为例,中国资本对其偏好度超过 50 的行业有 9 个,包括医疗、企业服务、区块链、智能硬件、体育、先进制造、社交、房产服务、农业。美国在生物医药、高端制造、量子计算等先进技术领域的优势非常明显,也能吸引中国资本。

从行业投资数量和偏好度两者结合来看,可以发现,中国资本对美国医疗健康企业的投资出手数达到了 321 起,占据了中国资本对全球医疗行业出手次数的 72%,这是一个在投资数量和偏好度上「双高」的状态。同样处于数量多、偏好度高区间的行业还有企业服务和智能硬件。

投资数量较多,中国资本对其偏好度处于中等地位的行业是区块链、金融、电商零售、汽车交通这几个行业。中国资本对美国旅游、本地生活、文娱游戏等行业的偏好度相对低、投资数量较少。

根据印度外商投资政策,电子商务、生物技术、汽车等大部分行业的投资都不对外资设限。外商投资禁止进入印度的行业是彩票和博彩业、房地产业务、烟草、金钱借贷公司、银会经营,以及不对市场资本开放的国营部门(铁路、能源等)。

IT 桔子数据显示,在投资数量上,中国资本对印度股权投资市场布局频率最多的行业是金融,投资数量超过 61 起;其次,出手较多的行业还集中在电商零售、本地生活、文娱传媒、物流领域。另外,医药也是印度的优势产业之一,中国资本对印度医药行业的股权投资事件有 13 起。而医药、汽车、零售等行业的发展都离不开现代物流业的支持。

从偏好度来看,中国资本对印度社交、旅游、房产服务、本地生活服务几个领域的偏好度较高。

新加坡不特别设置外商投资产业限制,也没有投资负面清单,原则上外资企业和内资企业一视同仁,均适用相同的法律和法规。但仍存在一些受管制的行业,包括银行、金融和法律服务、保险、电信、广播、报纸、印刷、房地产、游戏等,外商投资这些行业需取得政府审批。

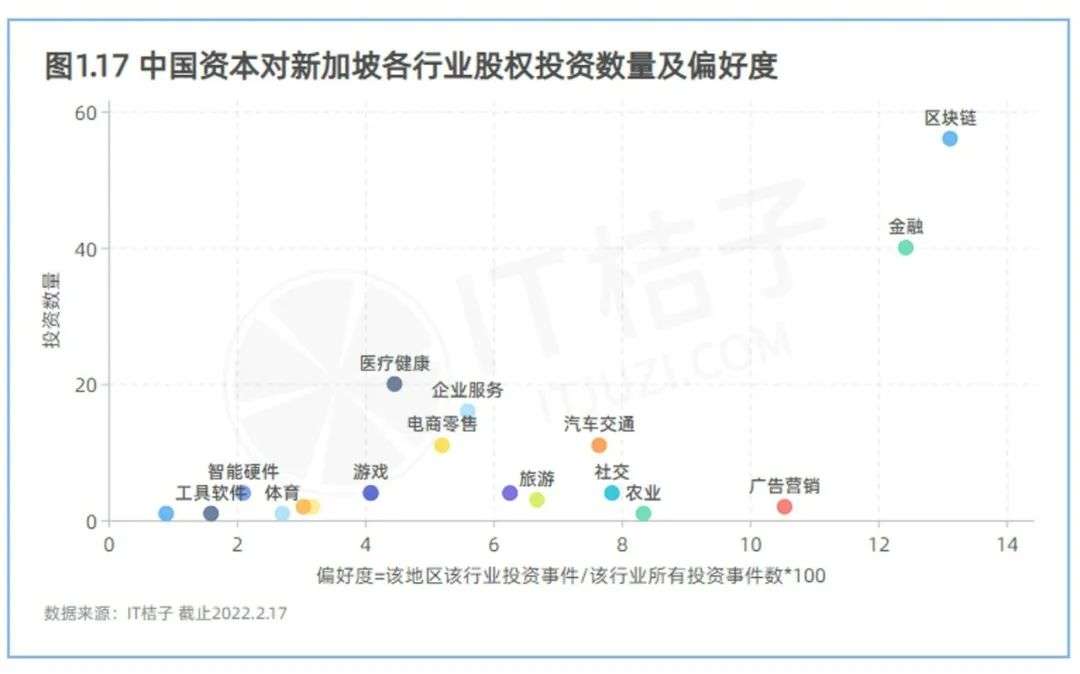

IT 桔子数据显示,在投资数量上,中国资本对新加坡股权投资相对较多的行业是区块链。主要原因是,与中国政府对数字货币监管政策收紧不同,新加坡政府认可、并支持创新业态的发展,政策比较开放。

以上内容节选自 IT 桔子《2022 年中国资本出海投资报告》。