来源:光子星球(ID:TMTweb) 作者:吴先之 编辑:王潘

北京时间11月15日,腾讯音乐(后文简称TME)发布2022年第三季度财报。

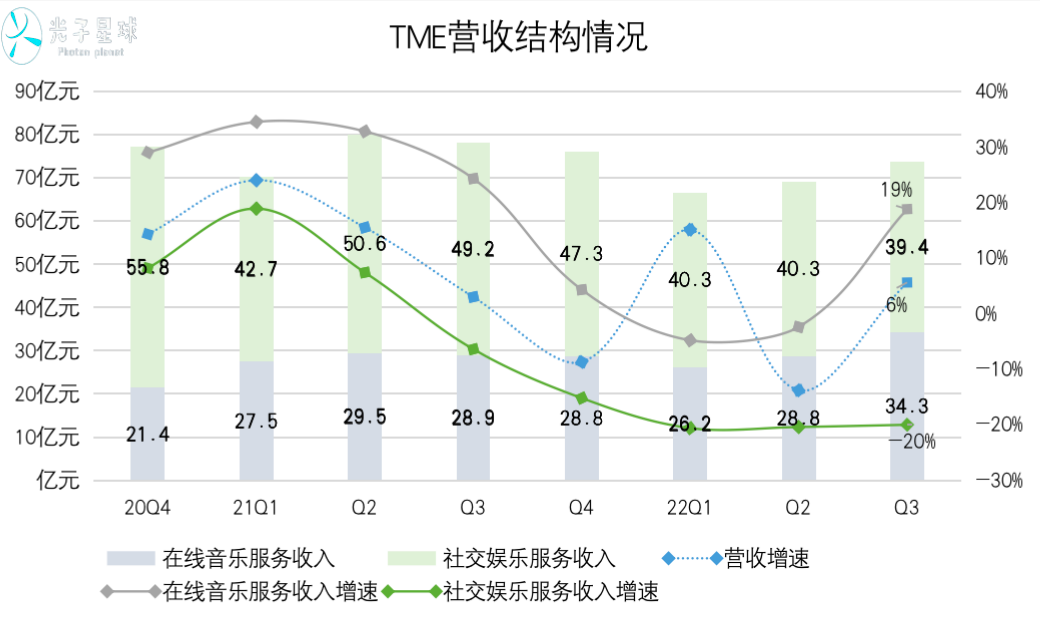

整体营收73.7亿元,同比微降5.6%。近几个季度,由于付费用户增长,使得在线音乐服务收入保持了很强的韧性。截至Q3,TME在线音乐服务板块实现营收34.3亿元,同比增长18.8%。

而创收与吸金大头的社交娱乐服务,则因为用户与付费用户持续减少,进一步收缩。

多个季度一增一减下,两大业务板块占比正在发生微妙的变化。

其中在线音乐服务收入占比从2020年第四季度的25.7%抬升至本季度的46.5%,而社交娱乐服务收入占比则持续收缩。虽然社交服务收入仍然占据大头,但连续多个季度的MAU与付费用户数持续回落,表明该业务板块正在回归小众市场。

当TME更“音乐”之际,其收入结构也变得均衡与多元。

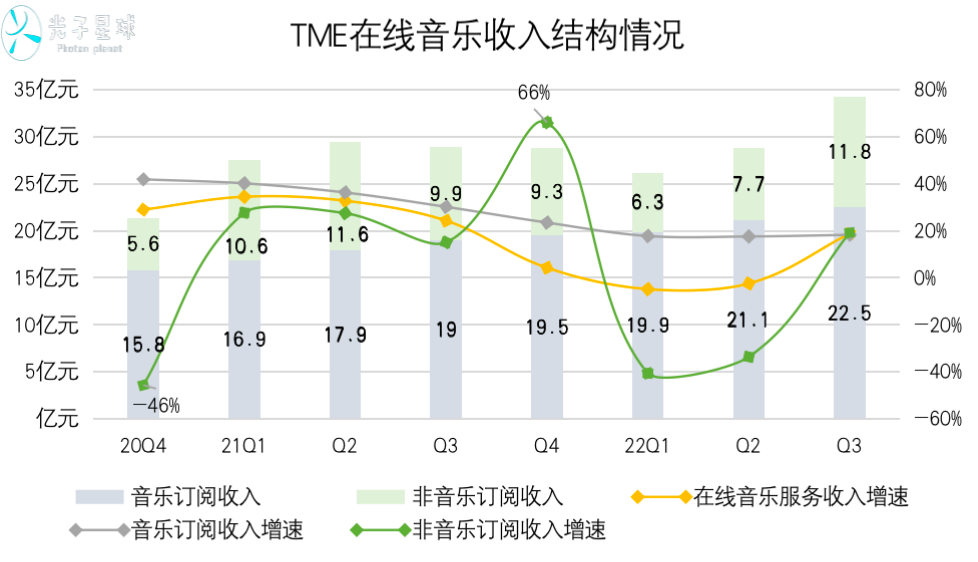

C线无战事

截至第三季度,TME在线音乐服务板块实现营收34.3亿元,同比增长18.8%。尽管前两个季度出现营收下滑的情况,但来自音乐订阅的收入始终保持了极强的韧性。财报显示,第三季度来自音乐订阅的收入为22.5亿元,同比增长18.3%。

过去,用户付费意愿不高一度让在线内容领域的公司苦不堪言,继而拖累相关公司收入。好在过去三年行业,因为众所周知的原因,这种境况已经有了很大改观。

音乐订阅收入是一门典型的慢生意。

理论上,平台持续增加内容投入,通过提升作品池的广度与深度以及合理的运营手段,从而实现用户与付费用户增长。优质内容(版权)可遇不可求,是增长曲线中最大的变量,而其他要素则共同构成增长曲线中的基本盘。

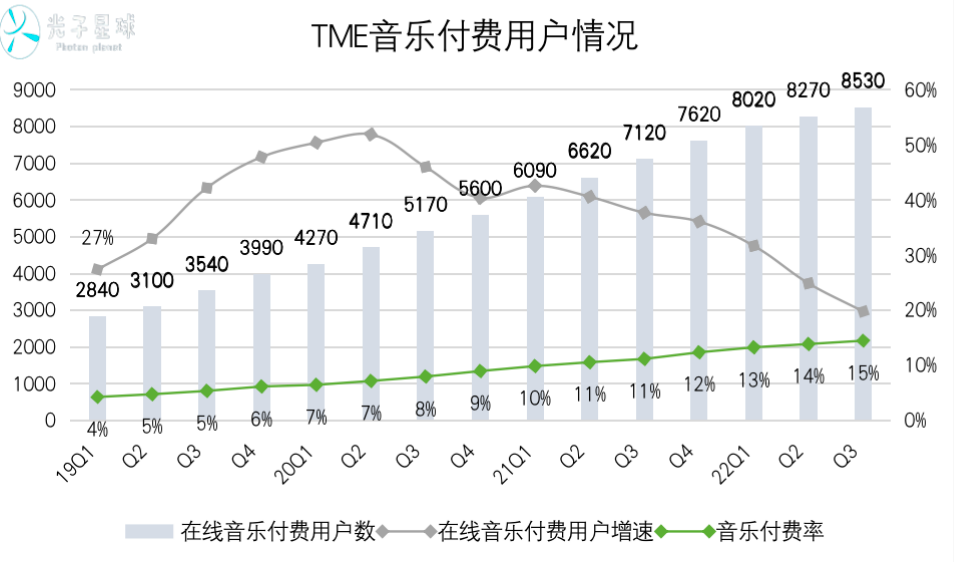

基本盘方面,第三季度TME在线音乐月活用户数达到5.87亿人,同比下滑7.7%。其中付费用户数8530万人,同比增长19.8%,付费率增长至14.5%。由于产品本身用户增长触及天花板,TME出现了MAU下滑的情况,而付费用户增长则主要由于内容付费习惯培育、疫情催化与以量换价的市场策略。

在线音乐付费经增长在2019年已经开始抬头,自2020年Q2开始,随后八个季度都保持了400万人以上的绝对增长。然而去年一季度同比增速上拐头向下,在一定程度上表明,如果没有质变的情况下,付费群体将在1亿人左右达到一个相对稳定的规模。

相比长视频,在线音乐变现能力更弱是不争的事实。既无法像优爱腾一样,插入内容广告,而且广告转化也不及长视频。加之近些年,中、短视频平台介入流媒体分发环节,进一步压缩了在线音乐的获利空间。

以周杰伦为例,发布2022年新专辑前,选择在快手与B站“剧透”:7月5日在快手发布新作预告,次日又同时在快手和B站首发了周杰伦新专辑的主打歌《最伟大的左作品》的MV。直到7月15日才在TME发布新专辑。三天之后,周杰伦在快手直播,再收割了一遍流量。

如果把周杰伦新专辑的流量分为三部分,可以明显看到B站与快手一头一尾,插足了预热与发布后的流量。

好在两家中短视频玩家缺乏有效的转化,无法直接威胁内容付费,毕竟买数字专辑依然还得在TME——早在Q2财报中,心急的TME就提前把业绩写进了财报,而第三季度所披露的数据,仅比上季度的数据多了50万张,至700万,以均价30元/张计算,该张专辑就创造了超2亿元的营收。

专辑越是吸金,版权方的主动权就越大,TME需要扩大自身价值才能提升自己的话语权。

MAU的增长目前看来远不及付费用户增长重要,只有付费用户持续增长,平台才会更有价值,这也是B站和快手只能分走流量,而无法像TME一样,有确定性的营收所在。

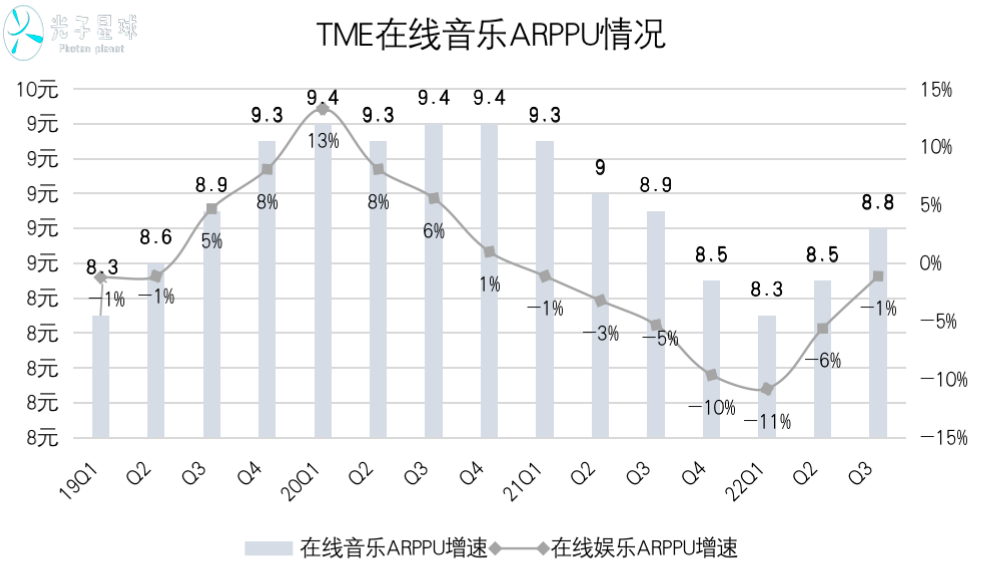

为了尽可能提升付费用户规模,TME不得不打价格牌,明面上是以价换量,暗地里抱团取暖的“大会员”,借道拓展付费用户。

这里需要提到双11前,曾传出阿里就88VIP与TME商讨大会员的新闻。从双方表态来看,阿里有意,腾讯无意。其中一个主要原因就是最近几个季度以价换量的策略已经让ARPPU(每付费用户平均收益)承压,此时再叠加88VIP,对自己无意,反而便宜了阿里。

过去四年TME的ARPPU经历了三个阶段,2019年到疫情爆发的首季度稳步增长,随后经历了五个季度的稳定后,在2021年第一季度开始拐头向下到今年一季度触底。截至第三季度ARPPU为8.8元,同比微降1.1%,今年触底反弹迹象非常明显,环比增长3.5%。

事实上TME试图用以价换量的方式,确保付费用户增长。Q3财报所覆盖的三个月中,QQ音乐就在8月22日-8月31日之间做了一次针对两年卡的打折活动,领券之后两年卡的单价为198元,相当于8.25元/月。

B线待增长

TME音乐会员以量换价显然有锁住未来用户预算的考量,前文已经提到,只有持续增加平台付费用户规模,平台才会有更大的话语权。同时,这也是音乐订阅收入稳步增长的主要原因。

值得一提的是,TME在线音乐服务板块之外,还有一项间接披露的收入项目——非音乐订阅服务收入。

集团在赴港介绍上市所披露的文件进一步阐述了该部分的四项收入来源:在线广告、数字音乐单曲与专辑付费、向B端客户提供音乐解决方案以及内容授权。整体上看,非音乐订阅服务中,除了数字音乐单曲与专辑付费之外,带有浓郁的to B色彩。

虽然上述四项收入来源没有更细化的数据,但结合过去几个季度的业务与营收情况看,我们依然可以看出彼此关联,比如在线广告、数字音乐单曲与专辑付费占了大头。

今年前两个季度的财报中都有提到,在线音乐服务收入波动主要是受到ARPPU影响,另一个原因则是在线广告市场不景气。

前文提到,第二季度提前剧透了计入第三季度的周杰伦新专辑销售数据,从而能够从中窥探数字音乐单曲与专辑所带来的波动。TME非音乐订阅收入11.8亿元,同比增长19.2%,环比大增53.2%。

刨除上述两笔收入外,去年9月解除独家版权,该部分收入受到一定影响。因此非音乐订阅收入中应有相当一部分来自于向B端客户提供音乐解决方案“爱听卓乐”以及数字发行平台“TME音乐云”。

TME音乐云的业务为发行服务,鉴于当下发行渠道多元化,该业务板块所能带来的营收非常有限。一轮轮排除之后,只有爱听卓乐可以补白,而诸多迹象表明,该业务正处于高速增长阶段。

单从其业务概述也可大致了解其商业模式:为硬件厂商提供内容整合与定制化服务。如果理解不错,那么该业务增长情况与相关终端增长强相关。从有限信息可以看到,爱听卓乐目前与智能手机、智能电视以及车企有诸多合作。

新音乐产业观察联合创始人赵卓表示,“曾有汽车硬件厂商对我透露,在他们的市场调研中,7成以上的用户表示在车内的娱乐需求是K歌和音乐。”眼下,汽车市场在“三化”浪潮中加速放量。

智能设备整体保持了较高增长,却因为不同终端与不同品牌间往往没有打通,作为TME优质内容的to B主阵地,爱听卓乐有着广阔增长空间。另一方面,to B市场都有定制化的共性,也客观上为爱听卓乐创造了需求。

智能设备方面,听唱看之间的切换,需要有服务商提供解决方案,因此在TME与长虹的合作中出现了爱听卓乐的身影。在更广泛的商用场景中,例如公共区域的公播、广告宣传、综艺与游戏改编等,需要音乐提升场景氛围的领域,同样有着潜在商业价值。

早前华西证券研究所的曾预计,到2023年数字广告规模预算将达到1342.8亿美元,按照平均0.5%的广告配乐和背景音乐成本预算,叠加版权市场自然增长,这部分收益对于当下音乐流媒体玩家而言,不是一块小收入。

而最近几年车智化加速,主机厂迎合用户,纷纷卷入座舱内容生态,为TME、网易云音乐带来了新的契机。今年蔚来与AITO两个新能源品牌,为了冲击高端市场,不约而同地找到爱听卓乐,优化其座舱音乐娱乐体验。

光子星球了解到,目前TME车端合作模式主要以利润分成为主,至于上车时是否需要服务费,并不明确。考虑到腾讯车载系统尚处于获取客户阶段,不大可能单靠音乐内容收取。

因此,短期爱听卓乐会受益于智能终端增长。向新场景持续渗透,将从覆盖场景中反向提升用户付费意愿。例如,用户购买了搭载TME的设备,如智能音响、汽车、电视,通过账户关联的方式解锁音乐内容,显然会比此前单纯停留在PC与移动端更容易让人有购买欲望。