在大众咖啡领域,瑞幸已经具备了世界级咖啡企业的潜力。

编者按:本文来自微信公众号 华商韬略(ID:hstl8888),作者:谢泽锋,创业邦经授权发布,头图来源图虫创意。

从跌入谷底到涅槃重生,成为行业标杆,需要多少时间?

瑞幸的答案是两年。

“这是中国商业史上的奇迹,瑞幸在中国将超过星巴克。”

两年前,参与做空瑞幸的雪湖资本对瑞幸的评估也出现了大反转,甚至自称已购入瑞幸股票。

谁曾想到,一家经历财务造假、信誉滑坡的公司,通过实控人和管理层大换血、产品创新、商业重构,居然能重拾强劲增长。

瑞幸主导的这场“资本奇迹”,仍在继续上演。

走向价值成长

用持续“逆势增长”来形容今年的瑞幸,毫不为过。

刚刚公布的2022Q3财报,依旧让市场咋舌,在疫情反复,消费不振,行业一片低迷之际,瑞幸营收、营业利润、营业利润率继续创新高。

其中,营业收入38.95亿元,同比增长65.7%;美国会计准则(GAAP)下营业利润5.85亿元;自营门店同店销售增长率19.4%,在主要竞争对手连续下滑的背景下,显示出了更强的韧性。

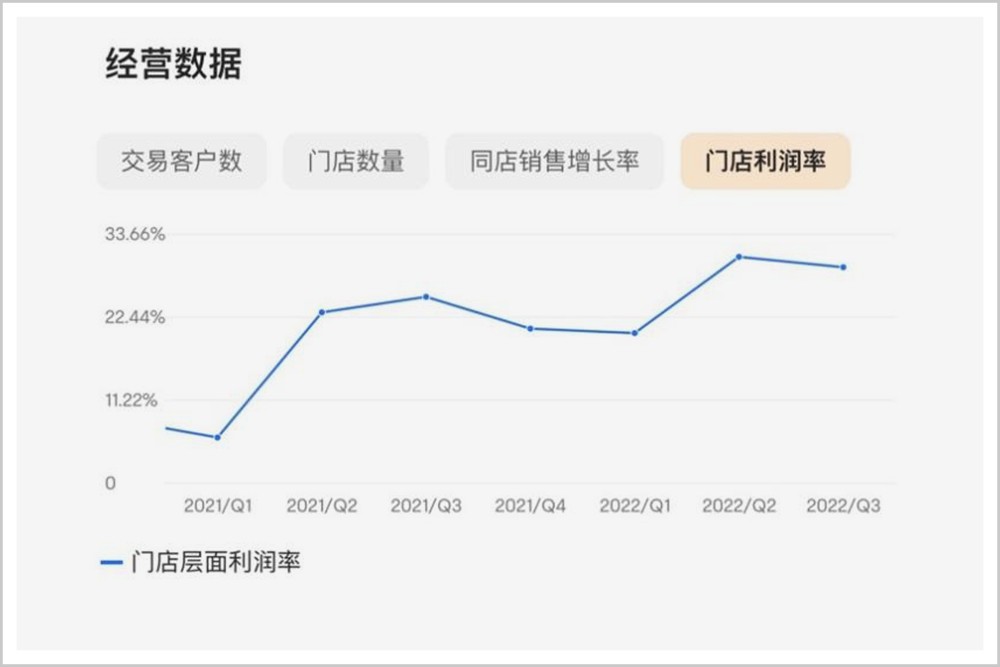

瑞幸的门店层面利润率保持在了29.2%的行业高水平,且无论是在美国会计准则(GAAP)还是非美国会计准则(Non-GAAP)下,均斩获超过5亿元的净利润。

来源:瑞幸财报,富途

2019年亏损,2021年亏损减少,2022年首次盈利(GAAP准则下),并持续超预期增长,瑞幸成功实现业绩“三级跳”。

业绩向好,引来资本竞相追逐。尽管身处粉单市场,但瑞幸股价连续上扬,股价从不到1美元涨至19美元,两年涨幅超过20倍。

与此同时,瑞幸还发布了首份公司治理报告,回顾了瑞幸在过去两年时间,在全新价值观指引下,逐步进入良性发展轨道,最终逆风翻盘的历程。

对比之下,星巴克中国2022年第四财季的营收为7.75亿美元,同比下降了19.6%,门店销售额下降了16%。这已是星巴克中国业绩连续多个季度下滑。

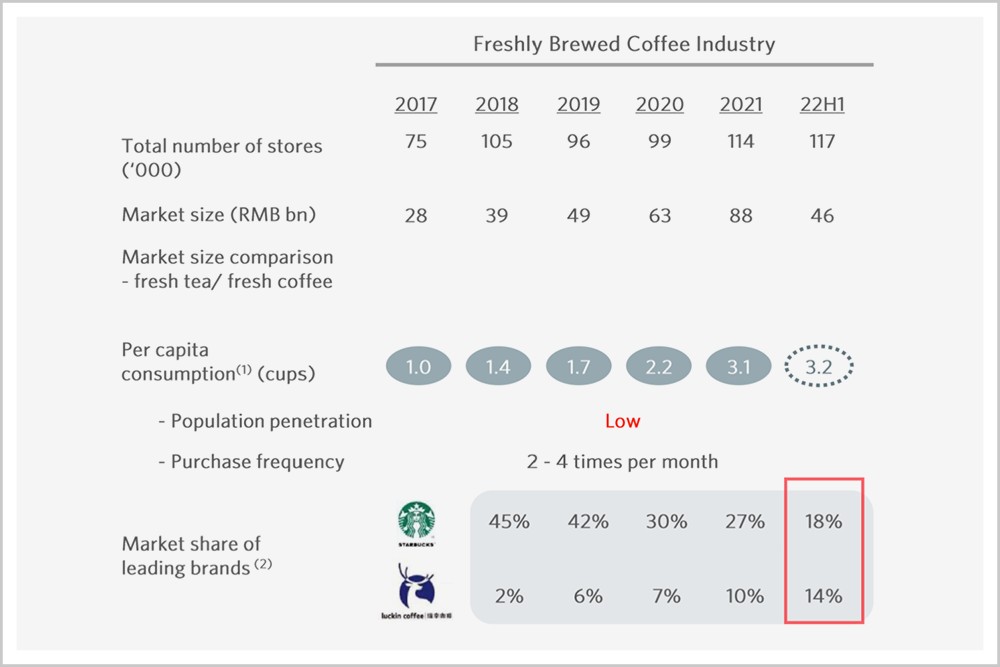

一升一降,市场声量随之此消彼长。雪湖资本报告显示,星巴克市场份额从2018年的45%降至2022年上半年的18%,瑞幸则从2%增至14%。

来源:SnowLake

瑞幸的崛起,让星巴克的“铁王座”遭受了史无前例的冲击。

但事实,不止星巴克,随着现制咖啡赛道变得越发拥挤,咖啡各品牌间的竞争随之加剧,导致引流获客成本不断变高,售卖单价则不断变低,门店盈利的难度指数级上升。

如去年还融资近亿元的时萃咖啡,由于持续亏损,缺乏造血能力,目前已几乎关闭了所有线下门店。

咖啡新势力MANNER,也在今年5月深陷讨薪风波。而其此前的最大股东今日资本,则在去年因不看好其发展而选择全面退出。

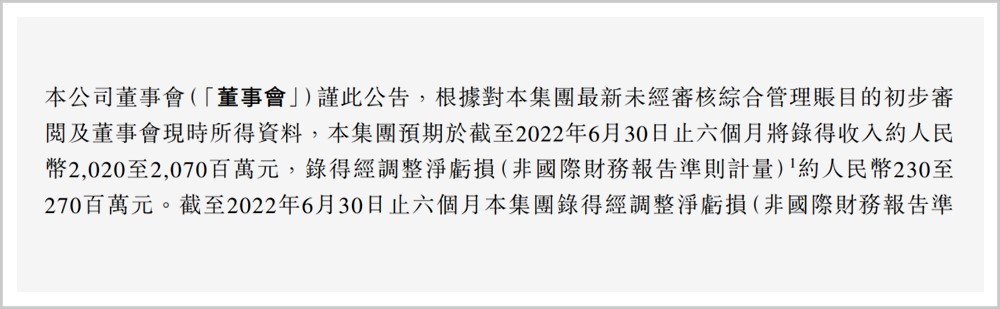

去年上市的奈雪的茶,2022年上半年营收为20.45亿元,同比下降3.8%;净利润则变为亏损2.54亿元。

图片来源:奈雪的茶公司业绩公告

刚刚借壳上市的TIMS中国,同样流血不止。据其招股书显示,自2019年进入中国市场以来,其净亏损就不断扩大,2019年亏损8782.8万元,2020年亏损1.4亿元,2021年更是巨亏至3.8亿元。巨大的亏损,使其上市不到1月股价即腰斩,使其母公司笛卡尔资本集团巨亏64%。

流血上市,资本市场也不免“用脚投票”。

数据显示,2022年上半年,咖啡领域已披露的融资金额仅为18.03亿元,而在2021年仅上半年融资金额便高达50.76亿元,降幅高达近2/3。咖啡赛道的热情明显开始退烧。

尽管行业依然热闹非凡,新晋品牌层出不穷,但一个明显的趋势是,随着头部企业快速扩张,并建立起深厚的护城河,行业格局已经基本确立。过去后来者需要面对的只是星巴克这一个巨头,且在价格带上有空白空间,但如今却要同时面对星巴克和瑞幸两座大山,且在价格带几无空白,那些不具备规模优势、成本优势的中小品牌已经很难再有弯道超车的可能。

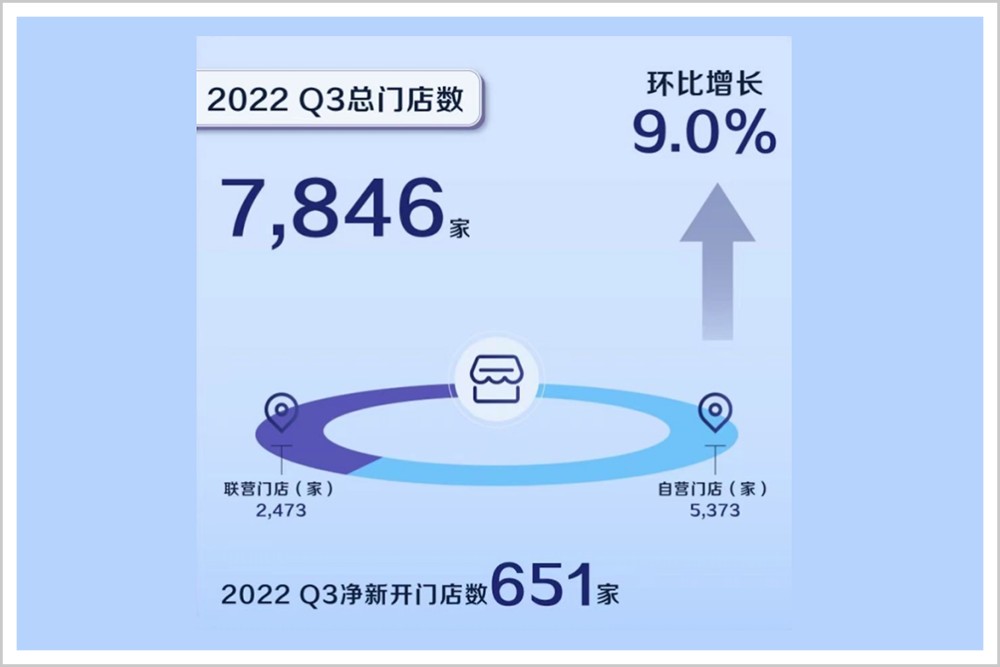

瑞幸门店数量截至三季度末已达到7846家,星巴克中国门店数量突破6000家,而排在第三的品牌则仅有1000多家,MANNER更是仅有400余家。

门店规模的巨大差距,不仅意味着头部品牌可以有着更广泛的触达,更关键还在于规模下头部品牌在原材料采购、门店房租等上可以有更大的议价空间,形成的巨大成本优势。也就是说同样的品质下,头部品牌可以卖更低的价格却依然可以盈利,但中小品牌却无力还手。

更为关键的是,行业“祛魅”后,如今资本更加务实,更加注重营收和盈利的确定性。缺乏资本的支持,缺乏造血能力的品牌大批死亡,这一景象似乎已并不遥远。

此外,如今还要面对消费疲软,以及疫情反复等不确定性风险的干扰,更是难上加难。据餐宝典发布的调查报告显示,11.5%的咖啡店活不过3个月,42.4%咖啡店持续运营时间超过2年就已经属于“老店”了。《闲鱼2021创业避雷指南》显示,咖啡店创业失败率位列第二。

而瑞幸之所以能够持续增长并盈利,则在于其围绕数字化构建的商业模式,成本低,运营效率更高,更加灵活,且在规模加持下,更具抗风险能力。

瑞幸的单店面积仅约35平米,且以自提+外卖为主,这种消费习惯一旦养成,短期内很难更改。经过疫情洗礼,人们更加注重社交距离和身心健康,“自提+外卖”也正成为时下主流的购买方式。

成立至今,“高品质、高性价比、高便利性”的咖啡产品,是瑞幸始终的坚持。

“快取店”的模式下,瑞幸门店就像是咖啡流水线的“前置仓”,辅以标准化制作、全自动机器、柔性供应链+生产线,并用“平价”策略实现“品质平权”。

财务数据是企业战略的“会计学”展示,今年以来,一路回暖的瑞幸,正在用数据证实其战略的正确性。

从最新财报可以看出,在外有疫情扰动,内有巨头围堵的背景下,瑞幸能展示出自身的阿尔法韧性,并迎来业绩和估值的“戴维斯双击”。

显然,瑞幸已进入“投资-盈利-现金流正循环”的优质成长阶段,这是一家企业走向价值成长的标志。

新咖啡故事在中国,选择在咖啡赛道创业,一开始便会遭遇两种相反的观点。

看多者认为,中国人均咖啡销量相比欧美还有巨大差距,潜力无穷;看空者则认为咖啡作为一种舶来品,味道不讨喜,并不适合中国市场。

这正是当年浑水做空瑞幸时,所指出的商业缺陷。

但商业的一切症结,都可以通过创新来解决。

彼得·德鲁克曾经提出“第四种战略”,就是“改变产品、市场或一个产业的经济特征”。即聚焦用户需求和市场价值,对产品策略、价值主张、服务解决方案进行优化或者变革。

面对咖啡的“天然悖论”,瑞幸开创了不断更新迭代咖啡爆品的成长路径,与彼得·德鲁克的思想不谋而合。

通过快速迭代,持续爆款策略,重新赢得市场,并可以尽享领创者红利。这一“破坏式创新”,成功将咖啡的“中国式矛盾”消解。

走对方向后,瑞幸还有自己的方法论,即以“高频次上新+数字化产品开发”,掌握可持续推出“爆品”的密码,同时加强供应链、门店模式变革、以及改变营销增长方式等等,为战略的成功运行打下坚实基础。

瑞幸持续打造爆款的产品力,消费者已深有体会,厚乳拿铁、生椰拿铁、椰云拿铁、生酪拿铁……连续爆卖,不断拉高粉丝的期待值。其中,生椰拿铁上市以来销量超1亿杯,椰云系列的目标同样也是1亿杯。10月10日上市的生酪拿铁,创下新品销售记录。

推出一件爆款可能有运气成分,但持续高质量输出,则要仰仗实力。

这背后是瑞幸一整套以数字化能力为保障,创造优秀产品的机制,包括从规划-研发-测试-上架-反馈等全链路的研发体系。

“我们不相信碰巧,更相信数据。”正如瑞幸副总裁、产品负责人周伟明所说的,“快速推出一个好产品并不能体现竞争力,真正有用的是能够快速推出好产品的机制。”

以瑞幸爆款生椰拿铁为例,这款产品严格测试,历经一年打磨,和各种拿铁品类对比后,最终才在2021年4月上市。

瑞幸尤其注重收集市场数据、流行趋势以及消费者真实反馈,并进行量化对比。上架后,还会基于App等线上反馈,迭代运营及物料损耗,提升效率。

相比2年前野蛮粗放的发展方式,现任管理团队更加精细化。团队内部的“策创会”,会对产品、营销、研发、定价等方面不断打磨。

今年以来,瑞幸产品的上新频率是星巴克的2.5倍,是MANNER的4.2倍。

2021年,瑞幸新品数量高达113款,上新速度远超星巴克,甚至高于茶饮行业的头部企业。

另一方面,营销和用户经营是消费企业的必修课。瑞幸联合创始人、首席增长官杨飞认为,“品运合一”、“精细化管理”等用户运营策略,与产品研发和数字化门店运营战略协作,打造“人、货、场”的三支柱,是瑞幸引领新消费、新零售时代的关键。

通过研究年轻人的喜好,瑞幸认为奶咖是最大的细分市场,瑞幸由此确定了“大拿铁战略”。“厚乳”、“生椰”、“丝绒”因此成为2021年的“拿铁三剑客”。

用户经营层面,瑞幸更侧重线上生态化。2022年Q3,瑞幸月均交易客户数2510万。

如此庞大的用户资产,让瑞幸得以大展拳脚,同时辅以优质青年偶像代言、跨界IP联名、事件营销等玩法不断扩大流量池。

基于“大私域流量池”,瑞幸更可以真正实现C2M式的产品研发,并持续优化经营和销售策略。

目前,瑞幸自身的App贡献了总销量的55%,加上小程序等线上渠道超过七成。这无疑也将降低销售费用率。雪湖资本就预计,到2025年,瑞幸的管理+销售费用率之和仅为12%,而2021年为20%。

当然,犹如奶源之于乳业企业,高品质的咖啡也离不开优质供应链,瑞幸已经开始在全球甄选优质原材料。

SOE云南红蜜系列的咖啡豆,主要来自云南保山、普洱两大产区,瑞幸已于今年采购1000吨云南精品咖啡豆。

一季度,瑞幸还从埃塞俄比亚采购3000多吨高品质咖啡豆,成为埃塞“花魁”在中国的超大买家。

今年9月,瑞幸宣布将于未来三年采购巴西约4.5万吨咖啡豆,并和巴西进行咖啡产业深度合作。

进博会期间,瑞幸还签署了印尼高品质咖啡豆的合作意向书。

中游产能上,瑞幸自建首家咖啡烘焙工厂,已在福建正式投产,设计产能1.5万吨。第二家烘焙厂进入选址规划的阶段,预计产能3万吨。

深耕咖啡的每一个环节,形成“优质生豆+高效供应链+独特烘焙生产处理方式+优质终端服务”的全产业链服务,瑞幸不断为高品质加码。

通过对各环节的颠覆性创新,突破增长天花板,以对中国消费者的需求洞见,找到打开消费新需求的钥匙,并不断培育出更多咖啡消费者。瑞幸的商业飞轮得以良性运转。

重生后的新进化当下的咖啡市场,其实充斥着商业的残酷。

一边是资本跑步入场,一边却是关门谢客。

时萃咖啡是眼下发生的真实案例。这家成立三年的创业之星,曾在1年内完成3次融资,但选址多在核心区位,高昂的租金、运营成本,还未完善的经营体系,导致资金枯竭,现金流断裂,最终只得草草收场。

越来越多的咖啡初创企业,都需要面对“速生速死”的宿命,穿越创业死亡谷的只能是极少数。

行业上演着“冰与火之歌”,众多新品牌的失败,揭露着一个事实——当市场格局已经稳固,后来者几乎没有弯道超车的机会。

当下,头部企业已经扎好坚实的篱笆,头部品牌在规模、供应链、品牌、数字化运营等多方面牢牢筑起护城河,凭借在房租、原材料价格、运营效率等方面的优势,在保障品质的同时可以极致压缩成本。

竞争加剧下,价格中线不断下移,让营运成本更高的小品牌,很难再有盈利空间。当资金枯竭,绝大多数都会成为衬托行业火热的炮灰。在这种背景下,加盟商在选择合伙伙伴时会更加谨慎,也会更加青睐头部企业。

如今,瑞幸已完成历史切割,重新上路。通过重塑价值观、严守财务铁律、强化内控管理,在全新价值观指引下,推动公司走向良性运转的轨道。

走出至暗时刻,并能在激烈的竞争中,逆势增长,是在瑞幸全新的价值观指引下实现的。这是瑞幸重获消费者、市场和资本信任的底层基座。

当下的瑞幸,已经成功上岸,找到了成长秘诀。

一是定位上的差异化,相比于主打“第三空间”,定位精英、白领的星巴克;瑞幸定位大众消费领域,从学生到城市新锐,产品更加多元,可以满足不同用户的咖啡偏好。

在咖啡市场,星巴克经营的是“第三空间”的咖啡生意,而瑞幸却在讲述咖啡大众化故事。

瑞幸的打法可以看做是“品牌上探,产品下沉”,让更多的消费者喝上“物美价廉”的高品质咖啡,提高大众咖啡市场整体的品质。

二是抢先占领下沉市场,瑞幸改变过往坚持的自营模式,启动新零售合作伙伴招募计划。

“一二线自营+下沉市场联营”的模式,瑞幸以轻资产扩张,灵活高效,且可以摆脱过往高昂的资本开支,轻装上阵。

瑞幸董事长兼CEO郭谨一曾在财报会议上指出:“通过合作方在本地的优势,配合智能化远程指导,能够快速占领下沉市场,同时有效降低管理成本。”

当前,瑞幸店面数量超过星巴克,低线城市门店更是其2倍有余,在下沉市场拥有先发优势。截至第三季度末,瑞幸联营店数量达到2473家,数量占比超过31.5%,加盟收入占比23%。郭谨一在业绩说明会上表示,今年12月还将放开新一轮下沉市场联营合伙人名额。

三是面对茶饮企业的“绕后攻击”,以及其他资本力量的新进入者,瑞幸已建立起深厚的竞争壁垒,且已实现盈利正循环。

资本逐利,但最终会回归理性,当市场降温后,下半场将是本地化经营、供应链实力等多方面的综合比拼。

四是原生数字能力赋能业务模式变革,比如,基于企业自身的私域流量,瑞幸对“场”的智慧选址、优化运营;对“货”的选品、研发、供应链优化;对“人”的精细化运营,提升留存率、复购率等等。

这些护城河,正是为什么“都在学瑞幸,却都无法复制瑞幸”的重要原因。

瑞幸的一切努力,都围绕着“高品质、高性价比、高便利性”的“铁三角”,来寻求最优解。

纵观世界咖啡巨头,星巴克注重品质,但缺少性价比;雀巢速溶咖啡便利性最高,但基本和高品质“说拜拜”。

在大众咖啡领域,瑞幸已经具备了世界级咖啡企业的潜力。能在多层级城市林立、且并非咖啡文化原生地的中国获得成功,也证明了这一点。在未来,瑞幸走向咖啡消费更加盛行的海外,其想象空间无疑更上层楼。