来源:市值观察(ID:shizhiguancha)作者:大师兄

酒店走向连锁和中高端化。

三年的严防死守之后,中国对新冠的认知和防疫的政策方向,正在发生重大的变化。

一方面,国内外的数据和医学专家的研究显示,奥密克戎毒力明显减弱,致肺炎或重症比例已低于流感;

另一方面,各地政府的防疫政策也在与时俱进,稳民生和稳经济的诉求下,过度防疫的措施正在逐步退出。

后疫情时代,消费和经济复苏已是大势所趋,而最受益的行业,无疑就是餐饮、酒店、旅游、影视院线等受疫情影响最为严重的线下服务业。

事实上,在政策正式调整之前,这些行业今年的股价表现已经非常亮眼。未来预期反转导致的抢跑行情下,疫后受益概念是今年A股市场的重要主线之一,特别是酒店餐饮行业,今年逆势大涨超过50%,是走势最强的行业指数。

今年涨幅前10的行业指数来源:问财

01 酒店业的大机会

抛开股价异动看未来业绩走向,疫情受损行业中,弹性最大和确定性最强的,可能是酒店业中的头部企业。

短期来看,疫情的影响正在逐步过去,行业低基数为明年的业绩高增长埋下伏笔。

长期来看,在中国酒店业整体增速放缓的大背景下,行业最大的机会,不是整体规模的大幅增长,而是结构的变化,是连锁化率、行业集中度、以及中高端酒店占比的提升。

和餐饮、影视等行业一样,中国酒店业的连锁化程度非常低。以疫情前的客房数计算,我国2019年酒店行业连锁化率仅24.9%,远低于美国的71.8%。和全球市场的41.1%也有巨大差距。

如果说餐饮等行业由于标准化难题,天然难以实现高度连锁化,中国酒店行业连锁化程度的落后,主要是历史性原因。既有供给层面的因素,即中国连锁酒店起步较晚;也有需求层面的因素,比如收入水平、消费习惯、品牌影响力等。

大幅落后意味着巨大提升空间,对于中国这种赶超型经济体来说并不陌生。要知道,我国现在人均GDP已经超过1万美元,在发展中国家已处于领先位置,距离高收入国家门槛也只有一步之遥,而新生代消费者对生活品质的追求,和老一代早已不可同日而语。

从2015年-2019年,我国酒店连锁化率出现持续上升,按酒店数计算,连锁化率从6.5%增长到10.1%,按客房数计算,连锁化率从16.4%增长到24.9%。

随着连锁化的发展,中国酒店行业的集中度也在持续提高。根据中国饭店业协会发布的数据,2020年,中国大陆地区15间房以上的酒店类住宿设施相较2019年减少近6万家,客房数共计减少229万间。

但是,中国最大的50家酒店集团的客房总数约为360多万间,与2019年相比增长约40万间,增幅为10%-15%。龙头公司具备更强的抗风险和逆势扩张能力,使行业集中度持续提高。

在连锁酒店中,潜力最大的方向,无疑是中高端酒店,背后的逻辑也在于结构的优化。

截至2019年底,我国的酒店客房中,经济型(二星级及以下)客房数约为1149.6万间,占65%;中高档(三星和四星级)客房数约为501万间,占29%;豪华(五星级)客房数为110.6万间,占6%,可见当下我国绝大部分都是中低档酒店。

根据欧美发达国家的发展经验,一国酒店结构与居民收入结构呈高度稳定的正相关关系。我国目前高中低收入占比为1:4.5:4.5,而酒店业当中的豪华、中高端和经济型占比为1:3:6,酒店结构和居民收入结构并没有形成充分匹配关系。

当下我国经济和市场环境的变化,为酒店业的供给侧结构性错配提供了修复的机会。

中高端酒店的增量空间,主要在三四线等低线城市。

我国三四线城市的酒店连锁化率只有20%-23%,而一线城市的酒店连锁化率达到45%-48%,二线城市酒店连锁化率也有36%-40%。作为城市的重要基础设施,连锁酒店在低线下沉市场的布局仍然非常落后,与小镇青年消费升级的需求形成巨大反差。

中国三四线城市幅员辽阔,未来显然是中高端酒店品牌扩张的重要区域。中高端连锁酒店很有可能像前些年的影院一样,在低线城市遍地开花。未来连锁化率只要达到40%左右的世界平均水平,三四线城市的中高端酒店就会有翻倍的增量空间。

在一二线城市存量市场中,国产中高端品牌的机会,主要在于对海外品牌的替代。

最近两年,有大量海外豪华型酒店品牌退出中国市场。公开资料显示,仅2021年5月,就有上海豫园万丽酒店、新华联索菲特大酒店、深圳凯宾斯基酒店、佛山希尔顿欢朋酒店等多家五星酒店挂网出售。

海外豪华型酒店品牌,主要服务于商务型需求,其中包括了大量的国际商务需求,在疫情影响之下,受到的影响非常大。

国外豪华酒店品牌退出后,优质城市的优质地段增多,租金下降,为本土中高端酒店逆势抄底提供了重要的机会。

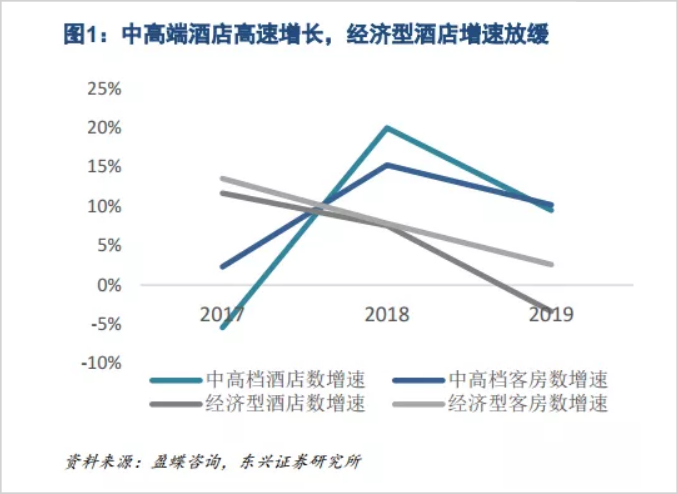

中高端酒店的结构性机会,其实早已从行业数据中表现出来。疫情之前的2017-2019年,中国经济型酒店甚至已开始出现负增长态势,而中高端酒店的平均增速高达15%,成为酒店行业中最具潜力的细分板块。

根据东兴证券的预测,中高端酒店的高速增长期至少还有3-8年,未来我国中高端酒店占比有望持续扩大并稳定于44%左右,客房量较当前仍有76%-120%的增长空间。

02 群雄逐鹿,谁将胜出?

就规模而言,中国酒店行业的三大龙头,是A股上市公司锦江酒店和首旅,以及美股和港股上市的华住。

在中高端酒店方面,锦江大幅领先,2019年中高端门店3563家,未来3年计划开业门店达到1.5万家,其中中高端占比约50%-60%;华住2019年中高端门店2133家,未来3年“千城万店”计划不变,中高端和下沉市场是主要方向。首旅2019年中高端门店945家,未来3-5年计划开业门店达到1万家,中高端占比约35%-45%。

2022年前三季度,三大酒店集团大量关闭经济型酒店,继续发力中高端市场。其中锦江新开业酒店945家,关闭307家门店,净增开业酒店638 家;华住新开1000家,关店430家,净开店570家;首旅新开业酒店621家酒店,关店525家,净增不到100家,与前两大龙头差距较大。

首旅的直营门店比例为17%左右,而另外两家的比例都只有10%,较高比例的直营店,一定程度上成为首旅规模扩张的重要障碍。

从各方面重要经营数据来看,首旅显然已经被锦江和华住远远抛在后面。去年第三季度,锦江酒店营收为30.87亿元,同比增长6%;华住为35亿元,同比增长11.6%,而首旅如家则是15.82亿元,同比下滑5.38%。

锦江的优势,首先是背靠上海国资,融资能力较强,这使其抗风险能力比另外两家更强。即使在疫情最为严重的2020年,华住、首旅关店率为11%、10%,锦江只有4%。

其次是旗下的品牌矩阵比较丰富,旗下拥有维也纳国际、锦江之星、7天系列等诸多知名酒店品牌,其中中高端酒店品牌有20多个,多品牌运营策略,使其在市场上有更高的覆盖率。

华住的优势,则是在于更加灵活的机制。

华住是三大酒店龙头中唯一民营控股的公司,创始人季琦是旅游酒店行业的资深创业者,在华住之外,他也是携程和如家的联合创始人。目前季琦持股华住30.9%的股份,是公司的实际控制人。

民营团队给华住带来的,是较高的创新能力、运营效率和成本控制能力。

与锦江主要依靠收购不同,华住大都是自创品牌,实现了从经济型到高端的全面布局。截至2021年一季度,华住共运营23个酒店品牌,经济型以汉庭为主,高端型则主打全季。

从销售模式上,华住更多以自有渠道为主,通过自主研发的APP和数字化营销手段,华住的品牌粘性非常强。2019年华住的会员人数1.53亿人,通过公司的直销渠道的预订85%,因此公司获客成本比锦江和首旅都要低。

2017-2019年,锦江的销售和管理费用分别为106亿、1115亿和117亿,首旅的销售和管理费用分别为66亿、66亿和64亿,两家公司两项费用占营收比例都超过70%。

而华住同期的销售和管理费用只有9.76亿、11.99亿和14.87亿,占营收比例不到15%,其中华住的人房比和人工成本率只有0.17和0.165,都远低于行业平均水平。

华住的体制和经营能力,在资本市场获得了充分的认可。虽然酒店规模上尚不及锦江,但是其在港股的市值已高达910亿港币,合人民币828亿,已远远超过锦江的531亿和首旅的247亿(截至11月21日)。

今年第三季度,华住集团成为易方达亚洲精选的第八大重仓股,持仓数量达1088万股,比中报时高出800多万股。基金大佬张坤在三季度“爆买”华住的行为,让不少同为华住集团股东的投资者感到兴奋。

在三大龙头之外,中国酒店业也不乏专注于中高端酒店的后起之秀,比如去年9月在A股上市的君亭酒店,以及最近刚刚在美股上市的亚朵酒店。

亚朵主打阅读和属地摄影的人文主题,把书店、咖啡店、摄影展搬进酒店,创造了更多的社交空间,属于酒店赛道中的“文艺青年”。

截至2022年9月,亚朵已经旗下的酒店已经达到880家,共有酒店客房102707间,相较2019年底分别增加了83%、109%,体现出较高的成长性。

君亭深耕长三角地区的中高端酒店,旗下有君亭、夜泊和Pagoda,目前管理酒店300余家,在行业内并不起眼,但是其业绩在行业内非常突出,疫情之前其净资产收益率常年保持在30%以上,净利率超过15%,远远超过三大龙头,说明管理层具备较高的经营能力。

在规模巨大而消费需求极其多元的中国市场,类似亚朵和君亭等依靠差异化竞争的新兴酒店品牌,应该也找到自己的位置。