2022年中国芯片半导体投融资报告

从「芯片荒」到部分芯片产能饱和,时间仅过去了 1 年之久。今年多款芯片价格由至高位跌落,多家企业市值蒸发腰斩,在即将过去的一年时间内,芯片半导体行业有种被拉下神坛的意味,行业间争议不断。

除部分芯片内部需求过剩之外,相关国外国家政策也在进一步向中国芯片企业施压。2022 年 10 月 7 日,美国商务部工业和安全局(BIS)修改出口管制条例,进一步限制中国获得先进计算芯片、开发和维护超级计算机以及制造先进工艺的能力。

在此之前,美国已经对中国芯片半导体企业施加了诸多压力,包括提高关税、禁止部分企业出口、国外芯片巨头公司禁止向中国市场出口高端芯片等。面对美国「卡脖子」措施的不断升级,中国芯片发展面临阵痛。

但是另一方面,「国产替代」大方向的坚定,以及中国高端芯片技术、上下游产业技术的不断突破,都让这个行业本身充满了极高的关注度。

在此情况下,IT 桔子通过数据梳理,为大家展现 2022 年中国芯片半导体行业投融资市场情况。

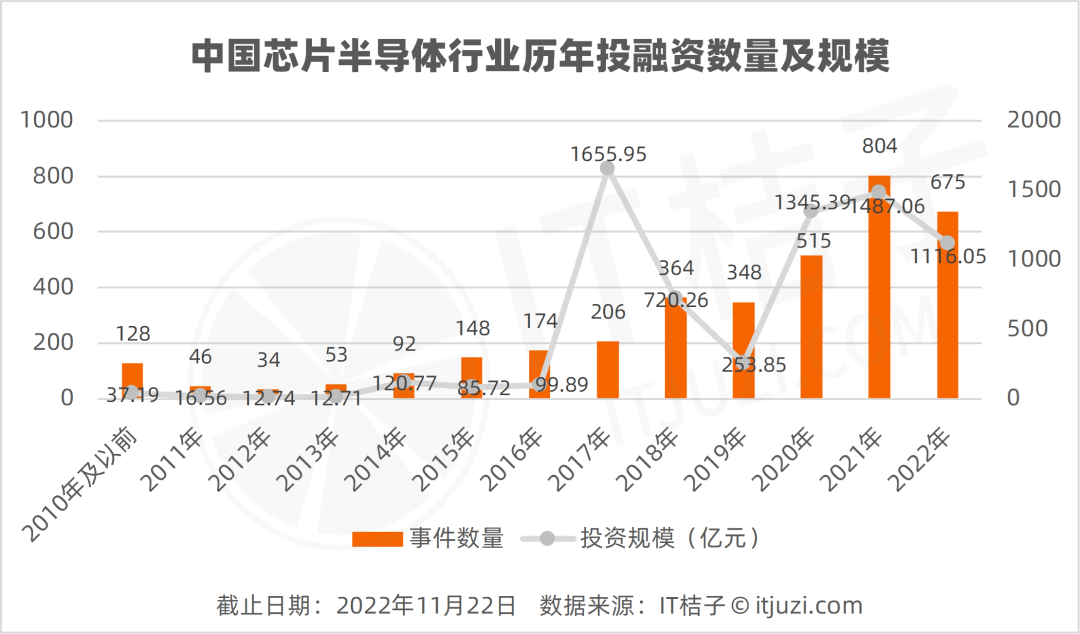

截止到 2022 年 11 月 22 日,中国一级市场芯片半导体行业共计发生 3587 起投融资事件,融资总规模达 6964.14 亿元 (统计不包含 IPO 上市及之后融资、新三板上市及之后融资,下同) 。从融资数量及规模来看,中国芯片半导体行业整体呈波动上升趋势发展:

2010 年及以前,中国芯片半导体获投总量为 128 起,融资规模为 37.19 亿元,数量及规模均较少。该阶段我国芯片半导体行业受限于技术水平,且国内智能化产品少对芯片的需求也相对较少,产品多依赖进口,因此资本对行业的投资力度小,尚处于初步发展阶段;

2011-2016 年期间,芯片半导体获投金额每年都在 100 亿以内,发展平缓。在 2017 年,行业获得突飞猛进发展,首先当年因为紫光集团获得 1500 亿超级大规模融资,拉高了整体融资额,也给行业带来了极大的关注度。

2018 年之后,受国家政策的支持引导、国家集成电路产业投资基金的建立以及随着智能制造发展,芯片在各行业的广泛应用,吸引到多方资本入局,资本开始在该行业不断出手投资,融资数量及规模较之前增长较快;

2019 年行业投资数量为 348 起,融资规模为 253.85 亿元,融资规模不足上一年的一半,出现大幅下滑。这一年受中美贸易战等影响,美国对中国部分企业增加关税、禁止出口,将部分企业拉入黑名单等,致使中国芯片半导体企业发展受到影响,也影响了资本对该行业的投资;

2020-2022 年,即疫情之后芯片半导体行业投融资总数量为 1994 起,融资规模为 3948.5 亿元,数量和规模均创新高。这一时期尽管受美国对中国芯片半导体企业的压制、打压,但在国家政策的大力支持,以及「缺芯荒」造成的供不用求局面,「国产替代」成为行业的发展主题,资本大力投资中国芯片企业。

2021 年中国芯片半导体融资事件达超 800 起创下历史记录,进入到 2022 年截至到 11 月 22 日,行业融资事件为 675 起,融资规模达 1116 亿元。

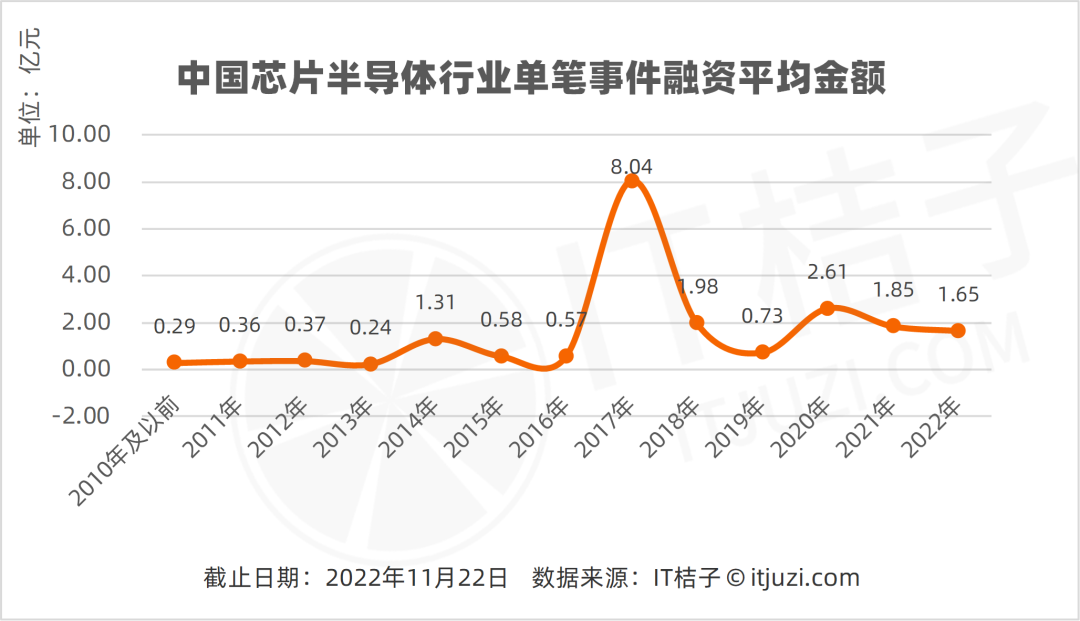

从中国芯片半导体行业单笔事件融资平均金额来看,2013 年及以前行业平均单笔融资较少,未超过 4000 万,2014 年之后单笔平均融资金额迈向亿元级别,且在 2017 年创下至今最高历史记录。2017 年单笔平均融资达到 8 亿元,与行业超大额融资有关——2017 年 3 月紫光集团获得国家开发银行、华芯投资的 1500 亿元的融资支持,拉高了整个行业的平均融资水平。2020 年之后,随资本在该行业的投资力度不断加大,行业亿元级别融资越来越多,行业单笔平均融资维持在 1.5 亿元-3 亿元之间。

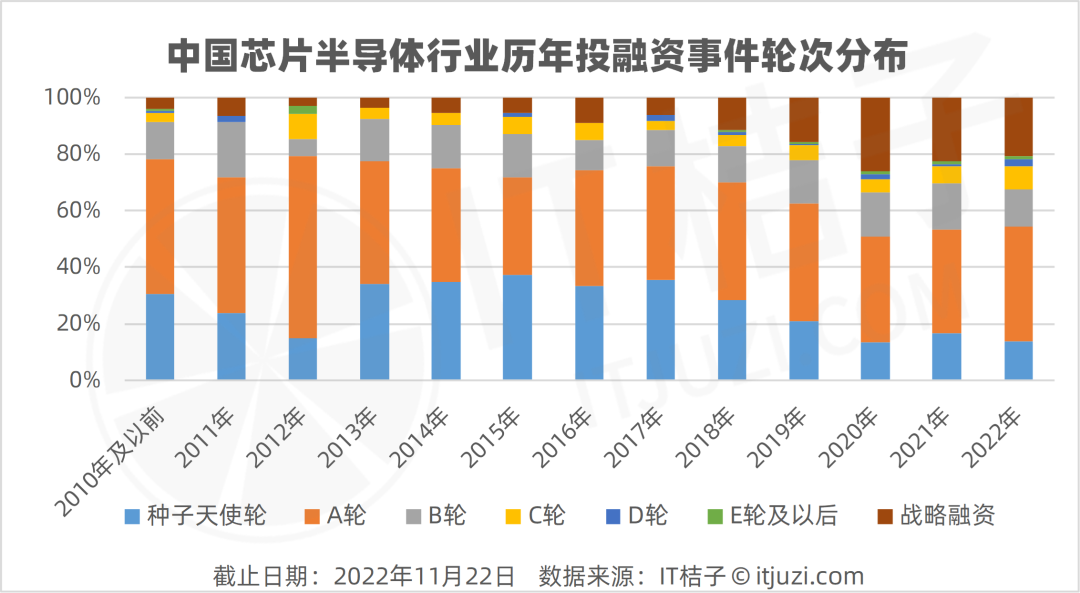

从中国芯片半导体行业历年投融资事件轮次分布来看,行业投资集中在成长型企业。早期投资(Pre-A 轮、天使轮、种子轮融资)数量在 2015 年之后占比不断下降,从高峰时期的超 30% 占比跌至 2020 年的 12% 占比,占比大幅下降,到 2022 年早期投资占比为 13%。而资本对成长型企业投资(A 轮、B 轮、B+轮融资)历年一直占据较大份额,在一定程度上或许与国家集成电路产业投资基金有关。

2014 年国家集成电路产业投资基金成立,代表了国家对产业的扶持。不管是一期基金还是二期基金,投资的企业均聚焦在市场上更具规模的企业,以通过投资带动企业技术突破,从而突破中国芯片半导体部分领域从无到有的发展。国家集成电路产业投资基金的投资,使得相关投资机构也关注市场具有一定规模的成长型企业,因此行业内的投资主要集中在成长型企业上。

在投融资事件地区分布上,排名前 10 名的地区分别为:江苏(748 起)、广东(720 起)、上海(714 起)、北京(411 起)、浙江(304 起)、安徽(121 起)、湖北(91 起)、四川(90 起)、陕西(79 起)、福建(66 起),这十大地区占据中国芯片半导体投融资总事件的 94%。

江苏省以 748 起投融资事件在全国地区中排名第一,能坐上这个座位,江苏省政府在该产业上做出了诸多努力。早在 2015 年江苏省政府便发布了《关于加快全省集成电路产业发展的意见》,该文件中提出通过财政、税收等扶持,加强人才培育和引进等手段,大力发展集成电路产业。在此之后,江苏各地引进集成电路创新企业落地,吸引大量人才创业,以苏州、南京、无锡等代表的城市现如今也逐渐成长为集成电路集聚地。此外,以元禾控股、苏高投等为代表的一批江苏地方国资机构也在大力扶持本土企业成长,使得江苏成为芯片半导体行业「最吸金」的投资热地。

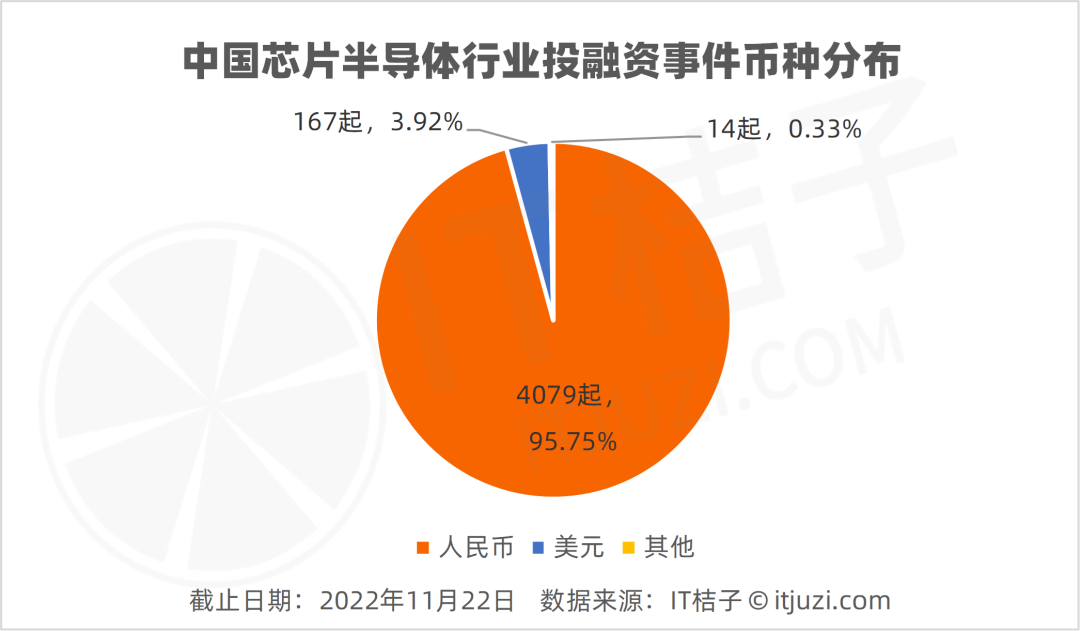

根据 IT 桔子数据,中国芯片半导体行业投资事件币种分布中,人民币投资占绝对性主导地位,事件占比高达 95.75%;美元投融资事件数量为 167 起,占比将近 4%;其余港元、欧元等融资事件较少,占比不足 1%。

尽管外币投融资事件数量较少,不过从历年投融资事件来看,以美元为代表的币种投资事件数量不断增加,从 2015 之前的一年不足 10 起事件,到 2015 年-2020 年的超 10 起事件,再到如今的超 20 起事件,中国芯片半导体吸引了一批如英飞尼迪、高通、软银等外资的投资。

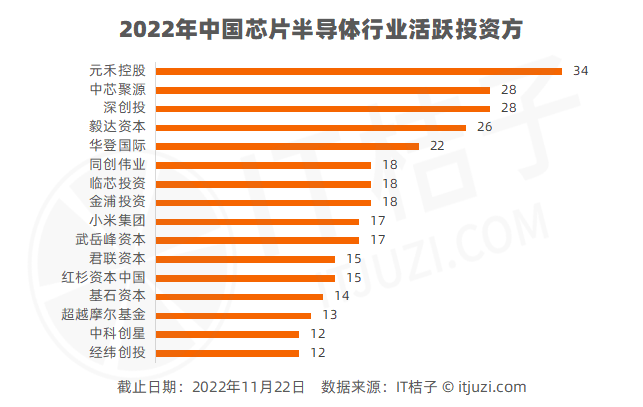

中国芯片半导体行业的发展,离不开资本对该行业的扶持投资。IT 桔子数据显示,截止到 11 月 22 日,元禾控股、中芯聚源、深创投、毅达资本、华登国际、同创伟业成为 2022 年中国芯片半导体行业最活跃的投资方 TOP5。而在这些活跃投资方玩家中,不同机构类型分别代表了当前入局中国芯片半导体行业的投资势力:以小米集团为代表的投资为互联网公司投资势力;以红杉资本中国为代表的投资为市场风投机构投资势力;以元禾控股为代表的投资为国资机构投资势力。

值得注意的是,2022 年芯片半导体活跃投资方玩家中,国资背景投资机构有 5 家,投资次数超 10 起,分别为元禾控股、深创投、金浦投资、超越摩尔基金、中科创星。这 5 家国资分别为不同地方的国资机构,元禾控股为江苏国资、深创投为广东国资、金浦投资和超越摩尔基金为上海国资、中科创星为陕西国资。

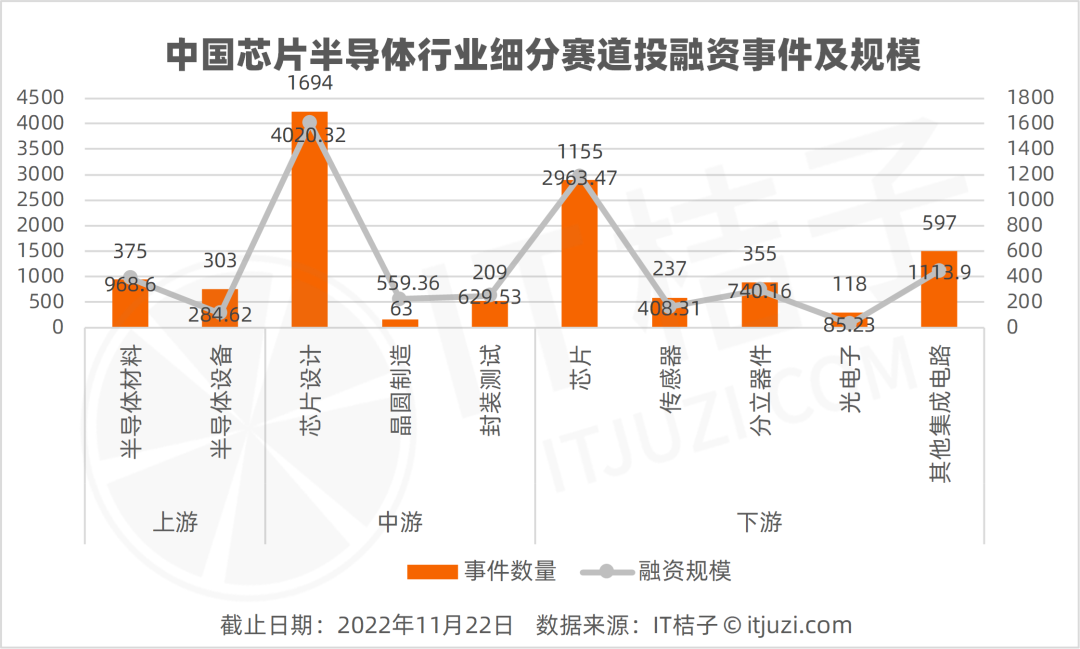

根据不同企业生产产品类型,芯片半导体产业链大体可分为上中下游:上游包括半导体材料、半导体设备;中游为芯片设计、晶圆制造、封装测试;下游为具体的生产产品,包括芯片、传感器、分立器件、光电子和其他集成电路。

(注:因同一企业可能包含多个方向业务,因此在统计的时候该企业会出现在多个领域赛道的投融资中,例如集成电路公司「奕斯伟」业务涉及硅材料、先进封测领域,因此在该公司的分类统计中,半导体材料和封装测试均会出现该公司的融资史。)

从细分赛道投融资情况来看,上游投资中半导体材料和设备在投资数量相差不大,但投资金额集中在半导体材料领域上,主要在于半导体材料领域高端产品技术壁垒高,更为「烧钱」,因此资本投资的力度对相对大一些。而在半导体材料领域中,硅/硅片生产材料企业获投事件数量最多。

在中游投资领域中,芯片设计企业无论是投资事件数量还是金额均远远超过晶圆制造和封装测试企业;在下游投资领域中,芯片在传感器、分立器件等产品中仍旧占据最多大份额,中下游的投资情况与国内市场环境有较大关系。此前受美国对中国企业的制裁,导致国内市场芯片短缺,因此众多资本将投资重点方放在芯片这一领域上。此外,不管是传感器还是半导体器件,很多集成电路产品也是由芯片所组成,因此处于需求一方的芯片成为投资人关注的重点。从获投芯片企业类型来看,汽车类芯片、消费电子类芯片企业获投数量最多。

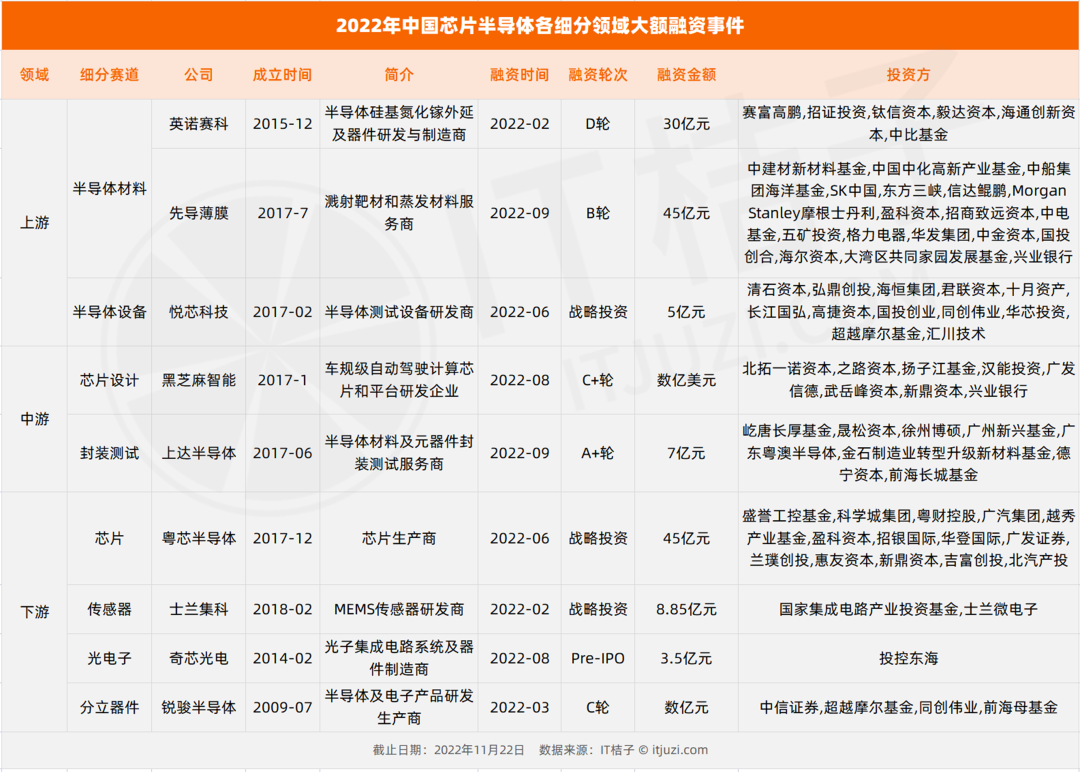

2022 年 9 月,溅射靶材和蒸发材料服务商先导薄膜获得中金资本管理部旗下基金领投、中建材新材料基金、中电基金、中国中化高新产业基金、中船集团海洋基金等参与投资的 45 亿元融资,创下稀散金属材料领域的融资纪录。据悉,先导薄膜是国内唯一一家进入到磁存储靶材领域的企业,先后承担了国家重点研发计划、「863 计划」、「工业强基」等多个重点科技项目。

此外,汽车芯片研发商粤芯半导体同样获得 45 亿元融资。2022 年 6 月获得由由粤财控股管理的广东省半导体及集成电路产业投资基金和广汽集团旗下广汽资本联合领投的 45 亿元融资,本轮投资方还包括上汽、北汽等车企旗下产业资本、华登国际、广发证券、越秀产业基金、盈科资本、招银国际等十几家资本投资。据悉,粤芯半导体是粤港澳大湾区目前唯一进入全面量产的 12 英寸芯片制造企业,在获得 45 亿融资之后,粤芯半导体将继续聚焦 12 英寸模拟特色工艺,专注于工业级、车规级中高端模拟芯片市场。

截止到 2022 年 11 月 22 日,中国芯片半导体行业共有独角兽企业 34 家,其中有 31 家独角兽企业诞生时间集中在 2020-2022 年,2022 年新增独角兽企业 10 家,可以看出随资本对该市场的重视,越来越多的企业在拿到巨额投资之后,跃升至独角兽企业。

01 丽豪半导体:成立 1 年荣登独角兽

在 2022 年新增的独角兽企业中,丽豪半导体是用时时间最短的企业,仅用 1 年多的时间便成为独角兽。

丽豪半导体成立于 2021 年 4 月,主要从事高纯晶硅等半导体材料的工艺技术研发、生产、销售及相关配套新能源业务。2022 年 9 月在获得由三峡集团旗下长江证券创新投资、海松资本、中美绿色基金、IDG 资本等多家资本投资的 22 亿元融资之后,成为独角兽企业。

在此之前,丽豪半导体在成立后的 8 个月便拿到了首笔融资,此次是它的第二笔融资,两次投资均有 IDG 资本参投。丽豪半导体能在成立后的短时间内接连获得投资,有诸多方面原因。IDG 资本曾表示,两次投资该企业,与企业执行落地能力有关,丽豪半导体提前完成投产目标,因此第二次又投资了该企业。据悉,丽豪半导体在成立后的 5 个月,公司第一炉正品硅料正式出炉,创下了行业内正品硅料出炉的最短时间记录。

此外,从业务方面来看,丽豪半导体从事高纯晶硅工艺的研发,弥补国家高纯晶硅的产能缺口;从团队来看,核心成员均来自行业龙头企业,同样吸引到资本投资。

02 航顺芯片:顺为资本、深创投投资,

收获 8 轮融资

物联网集成芯片研发商航顺芯片,是 2022 年新增独角兽企业中获得融资次数最多的企业。自 2013 年成立以来,截止到 2022 年 11 月 22 日该公司共收获 8 轮融资,背后聚集顺为资本、深创投、国科投资等明星投资机构。

据了解,航顺芯片主要生产车规 SoC+高端 MCU(微控制单元),从国内市场来看,有关数据显示中国进口 MCU 比例至今高达 90% 以上。在此情况下,主产 MCU 的航顺芯片在市场获得不错的销售,拥有大量客户,因此也受到资本的关注。

从创始团队本身来看,航顺芯片联合创始人兼 CTO 王翔,此前为华为海思半导体SOC 设计经理,日本富士通半导体 MCU 部门设计经理;航顺芯片创始人兼董事长兼首席战略家刘吉平,为深圳信息职业技术学院教授;申请发明专利 100 件+。

03 德尔科技:2 年收获超 30 亿元融资

根据已公开披露的融资数据显示,在 2022 年新晋的 10 家独角兽企业中,德尔科技是获得融资金额最多的企业。2021 年 8 月在获得首轮 11.8 亿元融资之后,2022 年 9 月获得 20.36 亿元融资,两笔融资总额超 30 亿元。

行业稀缺性永远是吸引押注投资一家企业的重要原因。据了解,德尔科技是国内化工行业厂商中唯一一家覆盖含氟化工原料全产业链的企业,该企业主要从事化工基础材料、含氟电子气体、半导体高纯试剂、新能源材料及其它多系列含氟新材料的研发、生产和销售,产品广泛应用于半导体芯片、LED 芯片、平板显示、通讯光纤、动力和储能电池、特高压输变电、光伏发电等。

据称,德尔科技制氟装备生产能力居全球第二,同时也是国内极少数实现 G5 级湿电子化学品系列化、规模化生产的公司之一,为工信部「专精特新」小巨人企业。目前,德尔科技合作的企业包括三星、英特尔、台积电、国家电网等多家客户。

现在投资芯片半导体项目的思路是什么?

从 2022 年整体投融资市场情况来看,对比 2021 年融资数量和融资总额都出现了下降,不过该行业还是收到了超 1000 亿元的融资,与以往年份相比也处于高位融资。

今年中国芯片半导体市场受影响,一方面在于市场供需方不平衡,部分领域芯片由「芯片短缺」改为「产能饱和」,致使芯片价格大跌,多家企业市值受到影响蒸发腰斩。其背后原因在于,中国芯片企业中多数企业以生产电子消费类芯片为主,但受手机等电子产品的销量下降,芯片需求也随之缩减,受到较大影响。

另一方面,在美国施压下,中国芯片半导体的发展进程受到影响。高端芯片仍旧短缺、国外先进设备进不来等,都考验着整个市场的耐心。

但就长远情况来看,随智能化生产,越来越多的产品需要芯片支持。并且中国相关工艺与国外相比还有较大差距,这里面还有很大的发展空间,「国产替代」仍旧是一个长远的话题。国外国家的打压,也使得中国企业在困境中拥有更多的发展机会,可实现对部分市场的占领。

从投资人角度看,现在投半导体项目的思路是什么?相关行业投资人给出了这样的回答:

主要围绕「大计算」趋势在投,包括算力、支撑算力的半导体平台,还有应用导向的算力公司。

未来人工智能、自动驾驶、超算中心等应用,一定需要超大规模的算力来进行支持,主要会根据各个应用场景来布局相应的大算力芯片,如 GPU摩尔线程、AI 芯片寒武纪、车载芯片芯驰、自动驾驶芯片黑芝麻等等。

另一方面,ARM 架构将是未来主要算力的提供平台,但应用需求不同时,如何实现多元异构的处理,达到极致性能和功耗比,也是现在投资的重点。

在这个方向我们布局了此芯科技,团队来自 AMD 的 SOC 团队,也有苹果的 M1 处理器主设计师,对联想的战略意义非常大。

半导体领域在工具平台端要有突破创新,才能构建起芯片这个生态,目前着重布局 EDA 工具。在模拟芯片领域非常强调整合,EDA 赛道有个规律是头部三家巨头平均每家都要收购十几家以上的 EDA 软件公司,德州仪器 TI 每年都会收购。