押宝预制菜,龙大美食能赌赢吗?

编者按:本文来自微信公众号 预制菜洞察(ID:yuzhicaipd),作者:陈漠,创业邦经授权发布。

不管是早期创始人宫学斌、宫明杰父子套现18亿离场,还是后期靠地产起家的企业蓝润发展约32亿拿下控股权,龙大美食的发家史一直为人津津乐道。

这个从肉食加工、养殖起家,如今押宝预制菜的风云企业,能否顶住压力再造“高光时刻”?

01 “果蔬加工大王”变“预制菜先锋”,创始人套现18亿离场1986年,农村出身的宫学斌掌管着老家莱阳一家砖瓦厂,为了寻找更大的机会,他跑到“桥头堡”深圳考察。

彼时,他在深圳看到的不是砖或瓦,而是很多卖得贼贵的进口蔬菜、水果。于是一个念头在他的脑海萌芽:烟台苹果、莱阳梨在全国享有盛名,自己为什么不把家乡的好东西卖出去呢?

用了近十年才将砖瓦厂扭亏为盈的宫学斌,胆子大、敢想敢干,从深圳回到山东后就毅然炸掉了还在盈利的砖瓦场,成立了莱阳市果菜保鲜总公司。

此后数年,凭借着这份魄力,宫学斌投资设备、升级产品加工科技,大力发展食品加工业务,把公司一步步做大,产品出口到了日本等国,并在1993年正式成立了龙大食品集团。一来二去,他自己也成为了业内人士口中的 “果蔬加工大王” 。

之后龙大的发展继续加速,将版图拓展到了肉食加工、养猪行业。1996年,龙大美食的前身“烟台龙大肉类加工厂”成立,主要开发高低温类肉制品。烟台龙大肉类加工厂趁着日本预制菜产业快速发展的窗口,专注向日本知名食品企业出口冻干酱汤块、冻香肠等预制食品类产品,成为 中国最早生产预制食品的企业之一 。

2005年前后,宫学斌又准确地看到了国内市场的发展机会,领导公司“由生产加工型企业向品牌企业转型”的战略转型,将龙大的主阵地转回了国内。

这时,以猪肉食品、养殖和屠宰为主营业务的烟台龙大肉类加工厂,逐渐成为龙大的主角,并在2010年进行股份制改革,摇身变成“山东龙大肉食品股份有限公司”。

改革后的第二年, 龙大肉食就拿下麦当劳的供应商资格,发展步入快车道 。3年后的2014年,龙大肉食成功在深交所中小板上市,迎来发展的高光时刻。完成上市后,年近八旬的宫学斌选择将公司交给儿子宫明杰,自己则回归田园。

上市之后的龙大,在资本的加持下开始加速布局屠宰产能,经营业绩节节攀升,并与百胜集团达成合作,成为肯德基、必胜客等品牌的供应商,进入高速发展期。

也是借由这些,龙大的业务版图再次剧烈扩张,逐渐覆盖到了 种猪繁育、饲料生产、生猪养殖、屠宰分割、肉食品加工及销售,以及食品安全检测,基本实现了肉食品加工的“全产业链” 。

在龙大肉食如日中天的2018年6月,龙大肉食发布公告称, 地产起家的川籍企业蓝润发展受让龙大集团所持龙大肉食7560万股股权,占股10%。

很多人还没想到,这只是个开始。当年8月,蓝润再次接下龙大集团的7561万股。2019年5月,龙大集团第三次将其持股转让给蓝润发展。

至此,蓝润耗时10个月,出资约32亿元,以超60%的收购溢价,拿下龙大肉食共29.92%的股权,超越龙大集团的16.07%,成为龙大肉食的新控股股东。此后,龙大集团再次转让股权,进一步退出龙大肉食。宫氏父子退出上市公司。

将自己一手养大的“孩子”卖掉,套现离场,宫学斌2019年即变现约18亿元,登上当年的套现榜。而此时,老天似乎也在帮宫氏父子说好这个套现离场的故事。

02 从“龙大肉食”到“龙大美食”,重押预制菜市场在宫氏父子全身而退后的第二年,也就是2021年,猪周期下行,肉价持续下跌,以鲜冻肉为主的肉食企业日子都不好过,龙大肉食也难逃周期压力。

当年,龙大肉食营收减少19%,巨亏6.59亿元,今年前三季度其营收继续下滑26.25%,归母净利润仅为2020年同期的15%。从2020年12月高点算起,龙大肉食的股价已跌去30%,而且蓝润和其他股东还有不少持股处在质押中。

这些无疑都将压力给到了新入主的蓝润。

而深耕大消费的蓝润发展,比外界更早看到这样的趋势。他们的解决方案是将食品板块作为发展核心独立出来,重押预制菜市场。用龙大自己的话说,就是其2021年上半年正式提出的“一体两翼”战略: 以预制菜为食品板块核心,以屠宰和养殖为两翼支撑 。

据2021年年报,屠宰(鲜冻肉)业务依然是龙大最主要的收入来源,占比为70.54%,其次是进口贸易,收入占比接近20%。而新提出的“一体两翼”战略简单说就是,曾经的主营业务,未来要给预制菜“保驾护航”。

同时,龙大也将自己的证券简称从“龙大肉食”改成了“龙大美食”。看似一字之差,但这似乎在告诉大众,龙大正从一个幕后加工、OEM企业 , 向食品制造商转型,以“肉品+食品”双轮驱动,集“研、产、销”为一体,向高附加值升级、转型 。

如果说宫学斌父子治下的龙大肉食更偏向传统生产加工企业,那么蓝润入主后的龙大肉食,似乎变得更年轻化、更现代化。这其实也正是预制菜企业未来发展的大趋势,是生产商进入预制菜赛道的优势所在。

而这些发展布局和思路的转变,其实从蓝润刚接触龙大就已经开始。

2018年7月,也就是蓝润首次投资的一个月后,龙大肉食就达成了与四川食品的合作,约定双方将共同打造安全可追溯的食品养殖、加工、物流、贸易骨干网络,共享四川、华东以及海外市场渠道资源。在此之前,西南地区在龙大肉食的营收占比仅为2.62%。而蓝润的大本营,正是成都。

此后,龙大肉食又相继在上海、成都建成研发中心,上海研发中心负责B端餐饮产品和创新性产品研发,西南研发中心则主要负责川味和休闲类产品的研发,也就是C端产品,将基于大单品的思维,研发一批、上市一批。

同时,龙大与西华大学成立川菜工业化研究院,共同提升预制菜工业转化效率,并相继成立湖北、成都肉食品公司,在成都的工厂投产,巴中屠宰工厂也在不断加快建设进度,与四川省火锅协会达成战略合作等,都在西南地区加快面向C端的“研、产、销”一体的产业布局建设,试图拓展预制菜产品的发展。

据了解,目前龙大美食的预制菜以肉制品为主,除了“老本行”猪肉相关产品,大单品包括酥肉、肥肠、预制五花肉、火锅菜品等,此外还有水煮牛肉、飘香掌中宝等川菜。

而事实也证明,川菜、川味小吃也是预制菜市场上发展较好的细分品类。

公开资料显示,龙大美食认为“综合日本和美国预制菜发展路径来看,国内预制菜正处于发展初期,中长期预制菜行业仍以B端需求为主。”因此,在预制菜发展的渠道策略上,龙大美食“BC兼顾,以B为主、以C为辅”。

B端方面,今年龙大美食在四川、江苏等地举办了多场客户品鉴推介活动,并参加了糖酒会、成渝预制菜产业大会等多场预制菜展会,积极向B端客户群体传播品牌影响力。据了解,目前龙大美食拥有经销商超8000家,与200余家大型企业有深度合作。

针对C端,龙大美食则通过建设经销商网络,加快KA商超、生鲜超市、连锁便利店、冻品市场、龙大生鲜店的进店推广,实现C端市场覆盖。

值得一提的是,龙大也试图通过线上新零售及社区团购的形式,加大C端品牌打造。今年4月,龙大就在成都蓝润置地广场开业了自己的预制菜超市。

03 先发优势成“双刃剑”,预制菜业务的前景仍是一个谜在不少专业人士看来,龙大能快速跟上甚至提前布局预制菜,并有能力提出B、C兼顾的战略,很大程度上是基于此前其在屠宰、加工、B端预制菜的经验和积累的能力。

作为屠宰业知名品牌,龙大也是百胜系、海底捞、呷哺呷哺等一众大型餐饮企业的OEM企业,龙大逐渐形成了对预制菜的自有认知,本身也有 丰富的餐饮数据库和较强的成本把控、研发、产品深加工技术能力,能保证产品的品质和输出服务。

同时,多年的发展也让其具备了全国化布局、规模化生产的能力。公开资料显示,到2021年底,龙大食品加工产能15.5万吨/年,另有在建和待建产能17.5万吨/年,未来的食品年产能将达到33万吨。

这是龙大美食以肉品供应起家造就的预制菜赛道上的“先发优势”,但也是龙大向C端延伸的硬伤。

从产品的营收贡献来看,虽然其2021年食品板块占总营收比重迅速提升至7.9%,占比同比增长21.73%,但想以食品为主体的发展,人才、管理、体系、销售等方面都或多或少地有不足之处。

而且 由于常年经营B端,C端市场消费者对龙大的品牌并不敏感, 如果说龙大的B端预制菜是站在巨人肩膀上,那么C端几乎是“从0开始”。

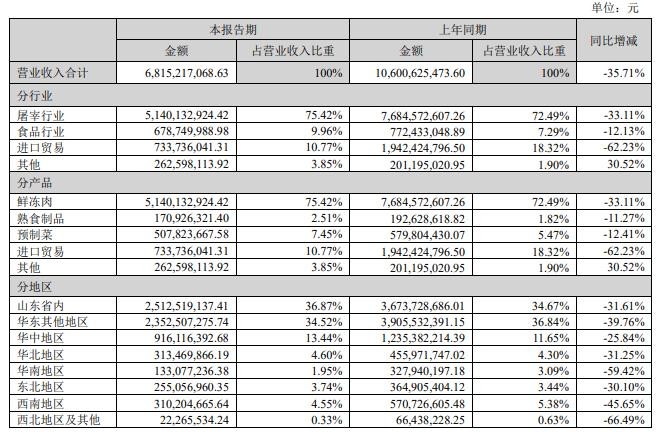

△图片来源:龙大美食2022年半年报

进入2022年,受各方面因素的影响,虽然今年上半年,龙大的预制菜营收占总营收的比重有所上升,但与去年同期相比,预制菜的营业收入约5.08亿,却同比下降 12.41% 。熟食制品则同比下降 11.27% 。而预制菜业务营收占比的提升,来源于原本营收第二的进口业务营收出现62.23%的较大比例下滑。

这样的占比提升对龙大来说,并不是什么好消息。

尽管在刚过去的双十一,龙大预制菜在京东、天猫、抖音、拼多多等平台全面开花,在京东平台综合销售额超1200万,同比增长达277%,蝉联生鲜单一品类冠军,在抖音、拼多多等直播平台上的销售额也超480万元,同比增长达150%。但相关人士估计,根据目前龙大的发展,其预制菜全年增速大约仅在10%左右,也就是说,预制菜能否成为龙大的业绩支柱还有待观察。

如果龙大押宝的真正能稳定盈利的预制菜业务没能“支棱”起来,加上目前有息负债又依然高企,那么龙大的增长、盈利压力都会很大,未来的日子或许会更难过。

当然,由于战略刚起步,外界很难对其做过多的判断,就像龙大美食自己在财报中表示的那样,战略的落地和市场的呈现需要一定的时间,也需要一定的过程,投资者仍需拭目以待。