来源:光子星球(ID:TMTweb) 作者:吴先之 熊星 编辑:王潘

三季度,随着L9在9月开始交付,理想业绩有了些许变化。

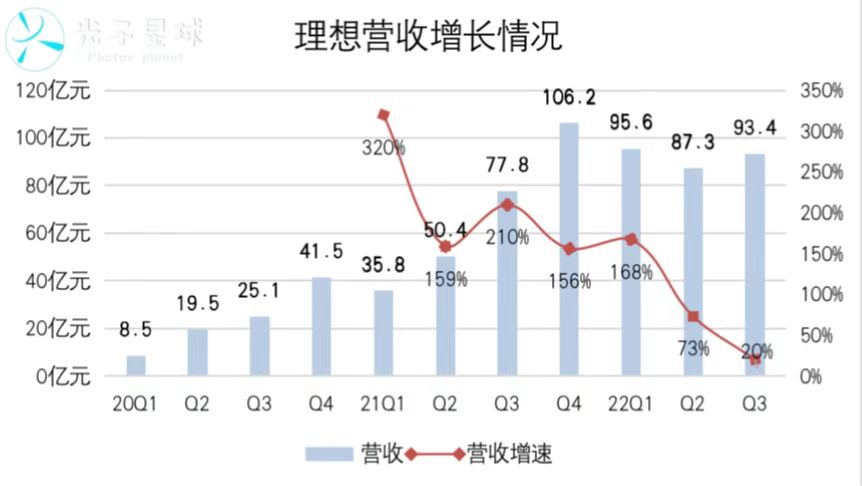

12月9日,理想发布2022年Q3财报,数据显示,今年第三季度实现营收93.4亿元,同比增长20.2%、环比增长7%。

今年前两个季度,理想营收环比呈收缩趋势,除了疫情扰动之外,还包括新车型发布前,市场对理想ONE2021改款持较强的观望心态所致。三季度,理想交付量达到26524辆,重要的是L9车型9月销量破万,为理想家族式产品化开了个好头。

而代价也是沉重的。三季度,理想净亏损达到16.5亿元,环比增加156.7%,去年同期净亏损仅为0.2亿元;研发费用达到18亿元,同比增加103.1%,环比增加17.8%。

从单一车型到家族式的多车型过渡,理想的供应链、产线,乃至产品结构、营销投入都在悄然改变。2024年新厂投产之前,理想ONE、L9、L8、L7以及即将问世的L6,多车型将考验其产能分配。另一端,从运营费用来看,其研发投入和三费大幅增长,使得理想重回投入周期。

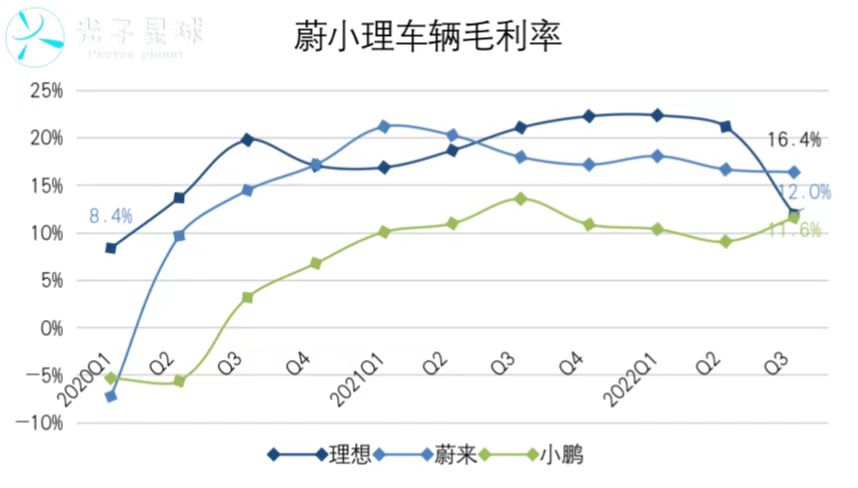

在这种情况下,整车毛利率的变化将是观察理想产品核心竞争力的主要指标。

走出阵痛期

整车毛利率反映了理想车型的核心竞争力。

截至9月30日,理想整车毛利率为12%,相比于上个季度的21.2%和去年同期的21.1%,处于其历史低位。在今年以前,由于车型单一,理想主要通过两种方式拉升其整车毛利,一种是产能释放所带来的效率提升,另一种则是每年会有理想ONE改款上市,价格持续上探,一增一降,对冲了一部分不确定性因素。

2020款理想ONE的价格为32.8万,与前一年持平。2021款则上调至33.8万元,今年4月1日,受成本影响,价格再度上调1.18万,价格逼近35万。

基于上述原因,理想过去既没有像蔚来一样走“车海战术”,亦没有像小鹏一样给更多技术上的提前量,相对务实的产品策略,使得最近三年每季度整车毛利率都保持了较高水平。

仅仅在9月上市的理想L9,显然无法在一个月内就改善理想整个三季度的整车毛利率,况且,L车系成型还需时日,重回高毛利率可能需要L8、L7大规模交付过后。

近两个季度汽车产业皆受到了供应链价格上涨的影响,从而导致车辆毛利率有不同程度回落。截至今年第三季度,特斯拉整车毛利率回落至27.9%(去年同期为30.5%),因此理想在本季度回落应是预料之中的事情。

即便没有供应链价格上涨,随着理想增程式平台迭代,步入新车型密集上市周期,其整车毛利短期也将受产线调配影响。

此前官方就曾表态,理想ONE的换代产品将是基于第二代增程式平台“X”的L8。这意味着,短期第一代平台将与X平台保持双平台运营形态。今年8月理想月销量大幅回落,很大原因是调整、检修产线,为装配L8作准备。坊间一度传闻理想ONE也将停产,只是官方没有正面回应。

值得注意的是,两代增程式平台在零部件供应商方面有了巨大变化。

光子星球了解到,增程器东安动力1.2T三缸增程器变为新晨动力CE15F,后者几乎是宝马一手扶起来的供应商。10月20日,秦安股份发布了一则公告,称已启动理想新晨(四川理想新晨科技有限公司)缸盖、缸体总成扩产项目的建设,缸盖和缸体的产能分别扩产一倍与两倍。表面上是为L9放量做准备,实则是给后续L系列新车型上市做供应链准备。

理想ONE的悬挂系统并不出彩,是由马瑞利供应的麦弗逊式独立悬架。而X平台采用空气悬挂,据了解是由奥威巴克供应,这家厂商也是宝马与奥迪的供应商。

或许是此前饱受芯片断供之苦,即将发布的新车L8的辅助驾驶芯片由英伟达Orin-X与地平线征程5两个方案。一方面有供应策略多元化的考虑,另一方面我们也看到,零部件国产化进程中,国内厂商间抱团,其话语权有了很大提升。

尤其是域控制器供应商德赛西威、辅助芯片供应商地平线、激光雷达供应商禾赛科技三家彼此皆有深度合作关系,已经呈现某种一体化供应趋势。此外,从内部组织管理工具就能看到理想与供应商之间是怎样的关系:飞书从理想传递到地平线,再从地平线传递到禾赛科技,这个传导链条也成为飞书的“样板房”。

这对于理想而言,让L9能够以极快速度上市不无关系。值得一提的是,理想方面曾提到L8的上市与交付周期还会比L9更快,很可能是由于L9已经将X平台的供应体系打通。

管理层在第二季度的下季度交付指引中提到,预计三季度交付量在27000-29000辆之间,从7-9月逐月销售情况看,实际交付量26524辆与指引有些许出入。

8月的大回落与9月L9销量破万,表明生产线调试与改造已经完成了两代架构的迁移。需要指出,L9月销量破万,由于是来自于消化此前所积累的订单,因此并不能断定L9已经在40万元的大型SUV市场站稳了脚跟。倒是证明了理想的组织效率,能够在一个月时间完成产线调配,这是很多车企无法办到的事情。

攘外安内

今年Q3对于理想而言是历史性时刻:“单打独斗”成过去式,理想进入家族式产品新阶段。

在芯片荒、上游原材料疯涨、30万以上竞品增多等外部因素影响下,理想仅凭单品打天下的劣势越发明显,家族化是解决方案。

按照李想的规划,在20-50万内将每隔10万元推出一款爆款产品。多款产品,意味着理想在产能“大考”之下,需要更加清晰、长远的产品策略,对于竞争对手和自己而言,自身产品力、价格分布的合理性尤为重要。

这是大多车企都走过的路,也是理想面临的新课题。

L系目前的3款新车覆盖价位33.98万元-45.98万元,12万元的价差区间内是否有清晰的产品力区别将决定“内耗程度”。

3款产品,基于相同平台和底盘,且动力总成完全一致,车载智能芯片均为双高通8155,屏幕数量和尺寸毫无区别;油箱容积均为65L,电池容量L9为44.5kWh外其它均为42.8kWh,差距微小,而尺寸最大的L9仅比L8 Max版本重了40公斤,更不用说尺寸差异更小的L8与L7,由此推算,3款车理论续航不会有明显差异。

总体而言,在动力、内饰、续航等车辆硬性指标方面,理想L系列并未呈现出其它车企惯用的明显梯度变化。相对于直观的车身尺寸以及驾驶辅助芯片的区别,L系列相互之间配置差异并不明显。

对消费者而言,步入家族式产品时代的理想依然保持了单品时代的省心。

L9先发,然后是L8与L7,最后是L6,发布时间和产品级别都是从高到低,不难看出L9极有可能是理想增程式车型的价格天花板,后续产品很可能才是走量关键。

L9在9月公布的销量为10123辆,实为3个月的订单释放,并不足以说明其一定肩负单月“破万”的使命,再者,L8、L7两者Max版本产品又与L9十分接近,尤其是L7所在价位区间已经被理想ONE成功探路。L9销量的角色担当很可能只是短期的。

按理想计划,L8交付时间为今年11月初,L7为明年2月底,理想L系各级别之间产品力本质差异不大为的前提下,是否可以推论走量担当会依次为L9、L8、L7,最终为L6?

“等等党”享受“下沉快感”,早期车主会否有心理落差?

由此引起的用户负面情绪理想再熟悉不过,也是其亟待优化的方向。同时,如何平衡产品力与价差造成的产品内耗,同样不可忽视。

理想虽属新势力头部,与成熟车企在体量、品牌上仍还有一段距离,在步入家族化的成长阶段,“安内”的优化程度和“攘外”的产品力提升同等重要。

从价位上看,问界M7起售价和顶配售价加2万即为理想L7加L8的覆盖范围,L7Pro与M7四驱豪华,L7Max与M7四驱旗舰售价完全一致,对位竞争。纸面参数上各有胜负,理想与华为的博弈点可能在于产品策略和智能化。

对位竞争的前提下,理想L系对位问界M7,在数量上有优势,后者三个配置,前者两款共4个配置,对应问界M7低配的极可能是还未发布的L6,理想在产品上已经走向“反包围”。不仅比竞对给出的选择更多,还在开发、售后、视觉统一性、零部件通用率上进一步赶上主流车企。

值得注意的是,理想在跟进补短的同时,并没有丢掉“个人风格”。

问界“软”实力在于华为,华为标签在座舱与智驾,可令人意外的是,旗舰车型M7并没有华为的领航辅助驾驶。姑且把双高通8155与麒麟990A“对子”,理想新车的辅助驾驶芯片还是“突围”了,Pro和Max分别提供地平线和英伟达两种高低算力选择。

与华为多年树立的技术硬核形象相比,要想在辅助驾驶算法层面口碑占优无疑十分困难。理想选择了先行硬件堆料,这正是竞对“痛处”。目前法律法规等客观情况下大家只能被划为L2,不过在纸面上理想新车的辅助驾驶硬件具备更大冗余空间,而冗余多或少,仍旧是用户说了算。

几年前,几乎所有车企在“克制而缓慢”地扩大车机屏幕,理想ONE直接给到大连屏。到了L系列,仍能感受到这种“风格“的延续:配置一次性给到位,尤其是对手暴露短板的地方。

这种“风格”在理想固守单品单配置的时代,给人近乎偏执的印象,以至于外界评论其走向家族化后不再特立独行,丢掉了“理想”。

而客观看待,L系单车型仅有两个配置的克制也并非“随大流”。从企业成长而言,理想确实改头换面,但也没完全丢掉自己。

写在最后

从“偏执”中走出,面临产能、营收、市场情绪等成长阵痛在所难免,人事变动也随之而来。

总工程师马东辉接替沈亚楠担任理想汽车总裁并进入董事会,高级副总裁谢炎将出任CTO,而沈亚楠将加入流程变革委员会。

工程和IT出身之分,可能并不是总裁位置变动考量。此前沈亚楠曾两次减持理想汽车股份,这一人事变动可能早有规划。按李想在三季度财报电话会议上所说,“我们”需要提升整体人员的能力以及认知水平。

就像三季度的数据所展示的那样,理想正在重回投入周期,进入家族式产品时代的理想,需要重新起航。理想汽车,正在变得实际和高效。

或许,世上少了一个“孤高”的理想,追求“落地”的理想正在成型。